Кукуруза вместо нефти. Как Россию выдавливают из мировой экономики

По прогнозам ЮНКТАД (Конференция ООН по торговле и развитию), ближайшее десятилетие приведет к перестройке глобальных цепочек добавленной стоимости. И страной, которая выпадает из большинства из них, может стать Россия. Какие риски и вызовы это влечет для Украины?

Глобальный передел

Глобальный кризис в 2020 г. стал катализатором скрытых процессов по переформатированию основных "настроек" в мировой "операционной системе", которая барахлила со времен рецессии 2008–2009 гг. Кризис ВТО, многосторонних климатических соглашений, ВОЗ и даже ЮНЕСКО – вот основные "всадники апокалипсиса" нынешнего annus horribilis или "года ужасов".

В ближайшие годы стоит ожидать возвращения США на европейский континент, что будет проявляться в смягчении торговых войн со Старым Светом (мы об этом уже писали). В региональном плане (если говорить о кластере Центральной и Восточной Европы с включением Малой Азии) нас ждет усиление двух молодых лидеров в лице Турции и Польши. Первой – в рамках проекта "Новый Туран" с вовлечением Азербайджана и Туркменистана и доминированием в Черноморском и Восточно-Средиземноморском регионах. В частности, это существенно повысит влияние таких проектов транспортировки природного газа в Европу, как TANAP (что уже привело к резкому снижению объемов прокачки российского газа по "Голубому потоку" и "Турецкому потоку"). Что касается Польши, то ее интересы заключены в реинкарнации геополитического союза, повторяющего общие контуры первой Речи Посполитой; это будет проявляться в усиленном давлении на Беларусь с параллельным кооптированием Украины под общей геополитической крышей США.

Глобальная дефрагментация мировой экономики приведет к тому, что в ближайшие пять лет она будет поделена между основными четырьмя кластерами, а именно: Евросоюзом, Североамериканским соглашением о свободной торговле (USMCA) в составе США, Канады и Мексики (с возможным присоединением Великобритании – мы писали о формате "Новой Атлантиды"), RCEP (Всестороннее региональное экономическое партнерство в составе 10 стран АСЕАН плюс Китай, Япония, Южная Корея, Австралия и Новая Зеландия с возможным присоединением Индии) и южноамериканским торговым союзом Mercosur в составе Бразилии, Аргентины, Уругвая и Парагвая.

В данной конфигурации RCEP становится крупнейшим мегакластером с третью мировой торговли и суммарным ВВП в $25,6 трлн, что уже больше, чем в USMCA ($23,4 трлн, причем даже в случае присоединения к этому союзу Великобритании), ЕС ($18 трлн) и Mercosur ($3,5 трлн). В RCEP сосредоточено 2,2 млрд человек, это больше, чем в остальных трех конкурирующих мегакластерах вместе взятых: в ЕС и USMCA более 500 млн человек в каждой, а в Mercosur – до 300 млн. Темпы роста ВВП в большинстве стран RCEP находятся на уровне свыше 4%, то есть примерно в два раза опережают конкурентов. По уровню взаимной торговли RCEP (42%) пока уступает ЕС (62%) и USMCA (50%), но опережает Mercosur (20%). Глядя на этот экономический пасьянс, понимаешь, что чего-то не хватает, причем очень крупного…

Разбитые мечты

После аннексии Крыма и войны на Донбассе Россия упустила последний шанс стать участником мирового экономического мегакластера (до того в Германии рассматривали идею создания ЗСТ между РФ и ЕС "от Лиссабона до Владивостока"). Однако у нее оставалось еще два варианта развития. Первый – создание собственного мегакластера из стран СНГ. Этот шанс был упущен после выхода из интеграционного проекта ЕАЭС Узбекистана, так как его стратегические интересы кардинально разошлись с интересами соседей. Главная региональная борьба сейчас разгорается вокруг водных ресурсов, вследствие чего узбеки активно блокируют любые попытки по наращиванию гидроэнергетики в Таджикистане и Кыргызстане, для которых они (поддерживаемые РФ и Китаем) жизненно важны по причине энергодефицитности. Узбекистан не имеет таких природных ресурсов, как соседний Казахстан, и у него более многочисленное население, чем в Таджикистане и Кыргызстане. По этой же причине ему не нужен зонтик безопасности в виде ОДКБ. Зато Узбекистану нужны инвестиции, прежде всего в легкую и обувную промышленность и машиностроение, а также выход на мировые рынки сбыта. И этим уже сейчас плотно занимается американский экономист Артур Лаффер, который консультирует Ташкент по вопросам снижения уровня налогообложения и дерегуляции экономики.

Даже Армения, наиболее надежный союзник РФ в рамках ЕАЭС после Беларуси, рискует отбиться от рук. Европейская и американская диаспоры армян выступают за более активную интеграцию Еревана в западном направлении. В этом и заключался внутренний конфликт: карабахские пророссийские политические элиты, контролирующие власть (до прихода Николы Пашиняна) и прозападная диаспора, контролирующая основные финансовые потоки страны. Потеря территорий и ослабление контроля над Нагорным Карабахом может со временем привести к отдалению Армении от Москвы с параллельным получением коллективных гарантий безопасности со стороны НАТО. В конце концов Армении необходимо будет получить гарантию от вторжения Азербайджана и Турции на свои территории, и они могут быть предоставлены лишь при посредничестве ЕС и США, но не РФ, возможности которой в противостоянии с турками ограничены.

Слабый союз

Сегодня ЕАЭС – это около 184 млн человек, чего явно не хватает для глобальной кластеризации, а идеи вовлечь в союз Иран не дают пока позитивных результатов. В ЕАЭС наблюдается максимально низкий внутренний товарооборот – всего 10%, что свидетельствует о явной недостаточности силы внутренней экономической гравитации между участниками.

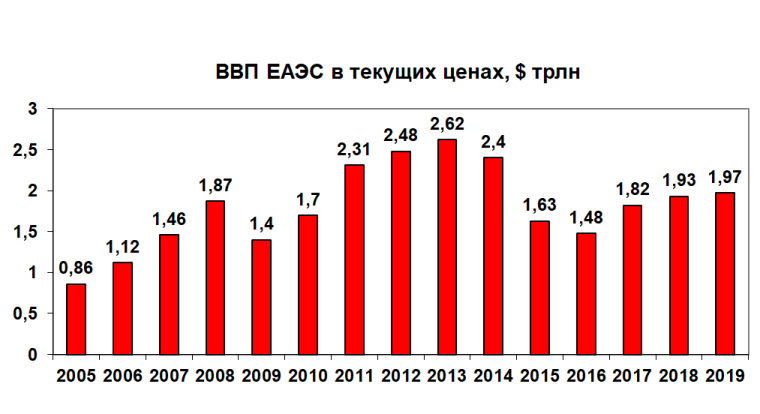

ВВП ЕАЭС после роста до $2,62 трлн в 2013 г. сократился до $1,48 трлн в 2016-м и в 2019-м едва достиг $1,97 трлн, то есть не вышел даже на уровень исторического экстремума, не говоря уже о дальнейшем развитии. При этом динамика ВВП стран, формирующих ядро ЕАЭС, — России, Беларуси и Казахстана — практически повторяет общую траекторию.

Ситуация в Армении, Беларуси и Кыргызстане свидетельствует о периферийном кризисе интеграционной модели ЕАЭС. Даже сближение максимально интегрированных в экономическом плане (на 50%) России и Беларуси вызывает существенное трение, не говоря уже о более широком формате объединения стран-участниц. Символично в этом плане выглядит план Казахстана перейти на латиницу в течение ближайших семи лет.

В принципе и Узбекистан, и Казахстан придерживаются схожих принципов развития: китайские кредиты на инфраструктуру (преимущественно дороги в рамках проекта "Один пояс и один путь" и объекты туризма), а также китайские инвестиции в создание новых производств и поиск рынков сбыта как в центральноазиатском внутреннем кластере развития, так и на мировых торговых площадках. То есть срабатывает принцип: брать деньги у китайцев (там дешевле) и продавать товары там, где дороже (а это далеко не всегда ЕАЭС). На данный момент китайские инвестиции в казахской экономике составляют до 10%, а в таких стратегически важных отраслях, как нефтегазовая, горнорудная, аграрная, телекоммуникационная и транспортная, – до 40%. Бывают и курьезы, как строительство завода по производству сухого верблюжьего молока за $50 млн, для которого потребовалось бы поголовье в 50 млн верблюдов… В целом китайский вектор для Казахстана уже давно стал бы одним из основных, если бы не исторические традиции в контексте антикитайских настроений и опасений в отношении восточного соседа. Особенно это проявляется на фоне дискриминационных практик в отношении уйгуров в Синьцзяне. И это обстоятельство будет еще долгие годы удерживать Казахстан от резкого крена в сторону Пекина, что не исключает стратегию покачивания — то в сторону Поднебесной, то в сторону Москвы.

ШОС не так

На фоне ослабления центростремительных тенденций в ЕАЭС в Москве делали ставку на паназиатскую интеграцию в рамках проекта Шанхайской организации сотрудничества (ШОС), которая, впрочем, больше используется для политических консультаций и решения вопросов безопасности, чем для формирования новых торговых и политических проектов. Слабые экономические интеграционные перспективы ШОС подтверждаются тем, что в нее входят и Индия, и Пакистан, которые никогда не будут в совместном торговом проекте. Кроме того, в рамках ШОС нет ничего похожего на Институт экономических исследований для АСЕАН и Восточной Азии, который был создан Японией для изучения перспектив азиатско-тихоокеанского сотрудничества и делал это в течение последних 10 лет (что, в частности, способствовало созданию упомянутого выше RCEP).

Кстати, о RCEP. Крупнейший азиатский кластер окончательно сдавливает Россию с востока — ее не позвали в этот интеграционный проект. Таким образом, россияне оказались зажаты между двух огней в виде крупнейших мировых кластеров: RCEP и ЕС.

Если учесть агрессивную политику по отношению к РФ со стороны USMCA и кризис в ЕАЭС, ситуация выглядит критической. Единственный выход — усиливать внутреннюю автаркию с крайне низкими темпами роста и технологическим отставанием при безуспешных попытках прорвать кольцо с помощью расширения интеграционных процессов то на Иран, то на Узбекистан, понимая, что и на данных направлениях шансов на успех немного.

Тающие нефтедоллары

Создание RCEP мультиплицирует внутреннюю конкурентоспособность данного мегакластера: японские инвестиции и инновации, интеллектуальная экономика Южной Кореи, потенциал Китая и австралийский газ (СПГ). И это очередной неприятный сюрприз для РФ, ведь Пекин, рассматривая источники диверсификации поставок углеводородов, выберет: а) газ собственной добычи; б) австралийский газ как партнера по RCEP; американский газ для задабривания Вашингтона. Это уже проявилось в виде недозагрузки газопровода "Сила Сибири". По данным китайских аналитиков, летом 2020-го объемы прокачки голубого топлива по данному маршруту сократились на 30-40%. Зато импорт СПГ, напротив, вырос на 12% (сегодня это примерно 75% от всего китайского импорта газа в год).

Что касается поставок нефти, то здесь Китай проводит политику диверсификации, транспортируя ее по нефтепроводам из РФ, Казахстана и Мьянмы, завозя танкерами из Африки и Ирана. В первом полугодии 2020-го РФ утратила статус поставщика нефти номер один на китайский рынок, уступив Саудовской Аравии. Правда, затем вернула первенство. В ближайшее время, в рамках новой торговой сделки между США и Китаем, Пекин, возможно, существенно раскроет свой рынок для американской сланцевой нефти. В целом уже наблюдались рецидивы, когда китайская Sinochem International Oil отлучала "Роснефть" от тендеров на закупку нефти, о чем писал Bloomberg.

В перспективе десяти лет РФ может столкнуться с падением спроса на ее углеводороды как на Западе, так и на Востоке. И здесь мы наблюдаем "аграрный момент"…

Аграрный момент

Основные статьи российского экспорта, $ млрд

В первом полугодии 2020-го произошло резкое падение доли углеводородов в структуре экспорта РФ: со $157 млрд до $101,7 млрд, а в удельном весе с 65,4% до 55,2%. Зато агроэкспорт вырос с $12,7 млрд до $14,7 млрд, прибавив и в общей структуре: с 5,3% до 8%, выйдя на третье место после металлов (10,3%) и обогнав продажи за границу химической продукции (7,2%) и машин и оборудования (6,3%). Таким образом, под ударами кризиса россияне нарастили экспорт агросырья, и данный факт вовсе не случаен.

После ямы в 2013-м на фоне высоких мировых цен на углеводороды, удельный вес сельского хозяйства в структуре валовой добавленной стоимости увеличился до 4,27% в 2016-м и после снижения до 3,76% в 2018-м вновь возобновил рост до 3,85% в прошлом году.

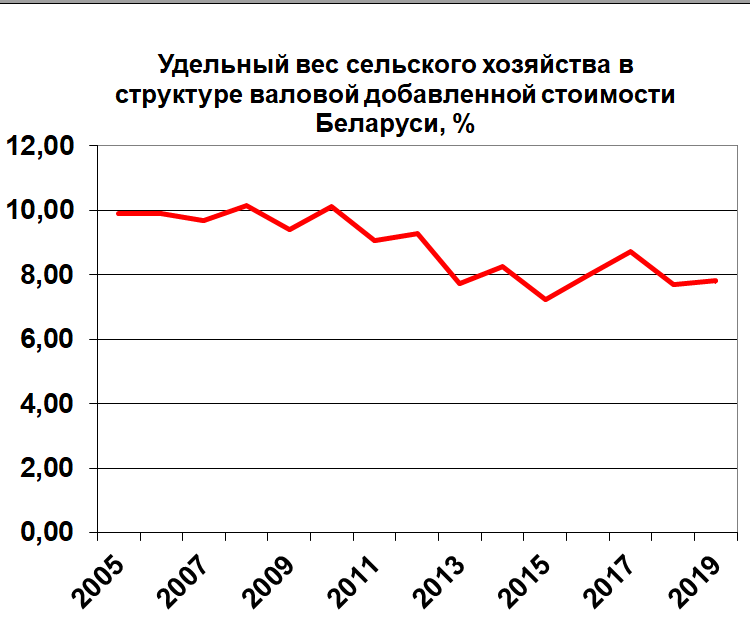

Примечательно, что аналогичный индикатор у соседей РФ имеет понижательный тренд: в Беларуси он снизился с 10% до 7,9%, а в Казахстане – с 6,9% до ниже 5%.

Сегодня Россия вышла на уровень сбора зерновых в объеме 130–135 млн т, в частности урожай кукурузы увеличился до 15 млн т. Традиционно россияне делают ставку на пшеницу (более 80 млн т) и ячмень (21 млн т). То есть с помощью простой перезагрузки базового ряда культур РФ может существенно нарастить кукурузный экспорт. За один маркетинговый год россияне производят 6 млн т подсолнечного масла. В целом по масличным: 15 млн т семян подсолнечника, 4-5 млн т сои и более 2 млн т рапса, при этом урожайность данных культур в РФ в 1,5-2 раза ниже, чем в Украине. С одной стороны, это сдерживает рост российского экспорта, а с другой — у страны есть существенный технологический люфт для наращивания будущего урожая.

Усиление аграрного вектора в России — элемент целенаправленной политики. Как заявил заместитель министра сельского хозяйства РФ Сергей Левин: "У российских производителей есть потенциал занять к 2024 г. значительную долю китайского и индийского рынка подсолнечного масла: китайского — до 50%, индийского — до 30%… Экспорт (подсолнечного масла) в текущем году показывает и наибольшую динамику роста, более 30% по отношению к аналогичному периоду 2019 г. Такой результат обусловлен в первую очередь значительным увеличением поставок в Китай (в 2,5 раза) и в Индию (в 4,5 раза)".

За последние четыре года Поднебесная, по данным российского чиновника, увеличила закупки масложировой продукции из РФ более чем в шесть раз. Перспективы роста рыночного сегмента России в поставках подсолнечного масла в Индию и Китай до 2024 г. могут составить 2 млн т в год. Примерно такая же ситуация и по поставкам кукурузы: россияне уже установили свой базовый фактор конкурентоспособности в виде цены, демпингуя на $15-20 на тонне.

Украине – приготовиться

Сегодня китайский и индийский рынки для Украины — это $3–4 млрд экспортной выручки в год только по кукурузе и подсолнечному маслу. И утрата этих рынков может существенно ударить по нашему аграрному комплексу. Понятно, что это риски не завтрашнего дня, а примерно 2024-2025 гг., но к ним нужно готовиться уже сейчас.

В РФ активно применяются методы госсубсидирования в виде дотаций фермерам дешевых кредитов, льготных тарифов на перевозку. В случае необходимости эти меры могут быть мультиплицированы в разы. Россия уже показала, как может захватывать целевые рынки по аграрному сырью в Иране и Турции (кукуруза), в Саудовской Аравии (овес и ячмень). Она имеет преимущества в транспортном плече и логистике для поставок агросырья в Индию и Китай. И это вызовы для Украины.

Экономика РФ доказала свою пластичность и резистентность как к кризисам, так и к санкционному давлению. Оказавшись между двух огней и постепенно утрачивая глобальный рынок углеводородов, Россия может в разы нарастить экспортный аграрный потенциал, и тогда у нас возникнет примерно такой же конкурент, как у США и Саудовской Аравии. Только американцы и саудиты имели дело с российской нефтью, а мы столкнемся с российской кукурузой и подсолнечным маслом. Но у нас нет геополитических и финансовых возможностей указанных выше стран. А есть лишь небольшая временная фора до окончательного завершения нефтяного века.