Китай – Росія. Чи змусить Пекін росіян зупинити війну в Україні (ДОСЛІДЖЕННЯ)

Існує чимало міфів довкола китайсько-російської економічної, політичної та воєнної співпраці, які здебільшого не мають нічого спільного з реальністю. Це дослідження присвячене, насамперед, економічній співпраці Пекіна та Москви

- Замість преамбули

- Боротьба двох гегемонів

- Контури перерозподілу міжнародного впливу: від Росії до Китаю

- Пріоритети Китаю та Росії: точки конфліктів

- Пріоритети Китаю в Росії

- Економічні чинники стосунків Китай-Росія: зміст взаємодії

- Динаміка економічних процесів у відносинах РФ та Китаю у 2022-2023 роках

- Галузеві показники економічної взаємодії РФ та Китаю

- Кольорові метали

- Імпорт РФ з Китаю

- Співпраця в оборонній сфері та космос

- Наукова співпраця

- Рідкоземельні метали

- Сценарії розвитку економічної взаємодії між Китаєм та РФ

Замість преамбули

Тема економічного та політичного співробітництва Російської Федерації з Китайської Народною Республікою як тема для аналізу стала особливо актуальною впродовж останніх два років. З моменту, коли Російська Федерація атакувала Україну, потрапила під санкції та спробувала змінити зовнішньоекономічний та зовнішньополітичний пріоритети, стимулюючи розвиток контактів з країнами Азії та Африки. В українських та європейських ЗМІ є декілька вимірів оцінок такої співпраці:

- перший: компенсація втрат Російської Федерації від санкцій західних країн, а саме — вихід на нові ринки, нові технології та подальший розвиток економіки;

- другий: технологічний блок — спроба Російської Федерації знайти заміну західним технологіям та технологічній продукції, яка сьогодні не потрапляє на російський ринок та до російських виробників;

- третій: фінансова співпраця або фінансовий сектор. Насамперед йдеться про забезпечення розрахунків зовнішньої економічної діяльності, а також отримання додаткового фінансового ресурсу російськими компаніями та російськими виробниками та, звісно, інвестиції в російську економіку;

- четвертий блок, який здебільшого хвилює українців, — військово-технічна або військово-технологічна співпраця, а також постачання військової техніки та боєприпасів.

Насправді, звуження теми російсько-китайських стосунків саме до цих тем не дозволяє комплексно розглянути і спробувати зрозуміти логіку розвитку подій: перш, ніж підійти до теми нашої війни, слід зрозуміти погляди і РФ, і Китаю на кризу світової політичної системи.

Боротьба двох гегемонів

Процеси розвитку співпраці РФ та КНР — це, певною мірою, відлуння процесу загального перерозподілу сфер впливу у світі. Особливо яскраво це продемонстрували події останніх тижнів — зустріч Сі та Байдена, а також синхронна відмова згаданих персон від участі у віртуальному саміті G20. Старий світоустрій руйнується та може бути замінений системою балансування між інтересами двох глобальних гегемонів — Китаю та США. Де кожний має своїх партнерів, свою сферу панівного впливу, свої методи вирішення кризових ситуацій.

Варто одразу відзначити глобальну зміну характеру перерозподілу впливу в світі. До 2022 року процес мав обговорюватися не лише Пекіном та Вашингтоном, але й Москвою. У 2024-му про участь Путіна поки що не йдеться. Росія починала вторгнення в Україну, зокрема, задля демонстрації власної політичної ваги та підтвердження амбіцій на статус "третього головного гравця у світі". Але вже з середини 2022-го (і в цьому Путін не бреше), РФ веде війну за власне виживання. Бо поразка означатиме руйнування будь-яких претензій Кремля на статус глобальної супердержави.

Для США теперішня ситуація — боротьба за статус глобального лідера. Вашингтон, не маючи змоги забезпечити беззаперечне одноосібне лідерство за розмірами економіки, намагається гарантувати собі статус "лідера прогресу" (тобто країни-технологічного лідера) та ключового гравця в "демократичному світі". На відміну від 90-х та нульових, США починає відмовлятися від статусу "глобального поліцейського", поступово виходячи з конфліктних регіонів. Водночас намагаючись створити коаліції регіональних держав, що перебрали б ці "поліцейські" функції і були б провідниками (чи точкою присутності) американських інтересів. Це ініціатива "Міжмор’я" в Європі, спроба створення "демократичної" дуги в Азійсько-Тихоокеанському регіоні, поставлені на паузу війною в Ізраїлі спроби формування системи співпраці між Саудівською Аравією, Єгиптом, Ізраїлем та Туреччиною. Внаслідок цього США можуть визволити додаткові ресурси на стимулювання власної економіки та технологічного зростання. А статус технологічного лідера гарантує Сполученим Штатам збереження свого впливу на інші країни.

Тепер спробуємо проаналізувати мотивацію та характер політики КНР. Для оцінки саме китайського погляду на світ варто звернути увагу на кілька наборів документів:

- програма трансформації китайської економіки Made in China 2035;

- програмні документи ХХ з'їзду КПК з визначенням пріоритетів економічного розвитку КНР до 2050 року, а також цілей країни з погляду зростання політичного впливу на процеси у світі;

- програмні виступи Сі Цзіньпіна на згаданому вище з'їзді компартії, самітах ШОС та ініціативи "Пояс та шлях", де також вказані пріоритети Китайської Народної Республіки на найближчі 20-25 років.

У всіх згаданих документах зафіксовані амбіції Китайської Народної Республіки стати або однією з двох, або першою за впливовістю країною у світі. Окреслений час — паритет із США до 2035, "ключове" місце в міжнародній політичній системі — до 2050 року. В документах йдеться як про політичний чи економічний вплив, так і про пріоритетність розвитку міжнародних форматів співпраці, в яких Китай посідає ключове, або ж одне з ключових місць.

Ще одним яскравим свідченням амбіцій КНР є визнання у 2022 році ініціативи "Пояс та шлях" не лише як економічної програми співпраці, а й як економічно-політичного проекту.

Фактично, маємо чітко сформульовані претензії Китайської Народної Республіки на статус супердержави. До 2022 року формат можливого перерозподілу впливу у світі за участю КНР мав обов’язкову складову — урахування позицій інших супердержав, насамперед Сполучених Штатів Америки та Російської Федерації. В 2023 році одним з перших результатів відсутності успіху Росії у війні проти України стало те, що партнери та водночас конкуренти — США та Китай — перестали сприймати амбіції Кремля щодо статусу глобальної супердержави як обґрунтовані та виправдані. Тож претензії Китаю на цей же статус, з погляду Пекіна, мають враховувати позицію лише однієї супердержави — Сполучених Штатів Америки.

Маємо перший проміжний висновок: Китай є одним з вигодоодержувачів послаблення геополітичного статусу та геополітичної ваги Російської Федерації через війну в Україні. Свідченням цього є розширення сфери впливу Китайської Народної Республіки в низці регіонів та міжнародних форматів, які раніше зараховували до сфери впливу Кремля.

Контури перерозподілу міжнародного впливу: від Росії до Китаю

В якості першого прикладу можна згадати зростання впливу КНР на країни Центральної Азії та Афганістан. Регіон, який ще 5 років тому вважався зоною переважно російського впливу, сьогодні є регіоном, де ключовими вважаються інтереси та вплив саме КНР. Це проявляється навіть в позиції Казахстану — одного з ключових партнерів РФ по євразійський економічній спільноті та митному Союзу.

Як другий приклад можна згадати розвиток Шанхайської Організації Співробітництва. Заснована як міжнародний формат "Росія плюс партнери", сьогодні це структура, яку можна окреслити як "Китай плюс партнери". В цьому ж розрізі варто відзначити трансформацію ШОС як в питаннях розширення, так і в питаннях розвитку силової компоненти. Що на просторах колишнього СРСР особливо важливо, зважаючи на кризу ОДКБ. Йдеться про продовження реалізації та початок нових проектів в галузі безпеки та розвитку збройних сил країн-партнерів: ініціатива ШОС по боротьбі з тероризмом, проекти боротьби з наркотрафіком. З 2022 року додається розробка концепції створення структури оцінки ризиків в регіоні Центральної Азії, а також ініціатива Казахстану та Китаю по трансформації астанинської конференції безпеки в постійно діючу міжнародну організацію впродовж найближчих п'яти років. Звісно, тут можна згадати і про початок нових програм військово-технічного співробітництва з Казахстаном, Узбекистаном, Туркменістаном та навіть Білоруссю (наразі на стадії погодження).

Третім прикладом є трансформація БРІКС. Міжнародна структура, заснована як "Бразилія, Росія, Індія, Китай та Південна Африка" сьогодні розширюється та змінює свій функціонал, пріоритети розвитку. З подачі КНР та Індії БРІКС може стати певною альтернативою G20. Альтернативою, з домінуючим китайським впливом, або, принаймні, балансом китайських та індійських інтересів. При цьому Російська Федерація втратила статус ключового учасника та об'єднавчого стрижня. Фактично, Кремль пройшов шлях від одного засновників організації та країни, яка стимулювала її розвиток, до пересічного учасника. Яка, після завершення другого етапу розширення БРІКС, буде лише однією країною з 23.

Пріоритети Китаю та Росії: точки конфліктів

Після фіксації ключових процесів на міжнародному рівні варто більш уважно подивитися на розвиток співпраці КНР та РФ.

Насамперед, у зонах конфліктів. В темі війни в Україні та конфліктів в інших регіонах —на Близькому Сході та Західній Африці — Китаю спробують приписати "проросійську" позицію. Однак це не так. Китай має "прокитайську" позицію і вона не обов'язково збігається з баченням РФ.

Ізраїль-Хамас. Китаю, який розширює співпрацю з країнами близького сходу, звісно, дуже не вигідна реалізація американського концепту осі співпраці Саудівська Аравія — Ізраїль-Туреччина. Тож КНР отримує свої бонуси від заморожування розвитку цього формату через війну. Водночас КНР, на відміну від РФ, вкрай не вигідне масштабування конфлікту та початок регіональної війни. Бо саме в країнах регіону мають бути реалізовані одразу декілька важливих для КНР проектів — транскаспійський транспортний коридор, проекти розвитку енергетичного сектору, розвиток співпраці з Туреччиною, вхід в Ірак та Сирію.

Центральна та західна Африка. Китай співпрацює з африканськими країнами, використовуючи "антиколоніальні" настрої місцевих еліт та населення. Зокрема, пропонуючи інфраструктурні проекти, які навіть не думали реалізовувати країни Європи (колишні імперії). Йдеться про залізні дороги, енергетику, інфраструктуру розподілу води тощо. При цьому КНР має партнера по БРІКС — ПАР, що поступово перетворюється на регіональну супердержаву на півдні континенту. Російська активність в Західній Африці, особливо ініціатива з будівництва АЕС в Буркіна-Фасо, суперечить планам ПАР (та КНР) з розвитку трансафриканських енергетичних мереж.

Україна. Китаю вигідне послаблення РФ, але Китаю не вигідний розпад Росії. Як і поразка України, бо це поверне Кремлю статус супердержави та амбіції щодо "перерозподілу" сфер впливу у світі загалом і в Чорному морі зокрема. Водночас Пекін використовує фактор війни та свої мирні ініціативи як базу для створення "тактичної коаліції" держав, що могли б стати третьою силою у врегулюванні конфлікту. Або, принаймні, одним з ключових учасників переговорів про забезпечення миру в регіоні в майбутньому. І тут ми бачимо зближення позицій (та координацію щодо артикуляції пропозицій) між КНР, ПАР, Бразилією. З можливим розширенням формату.

Пріоритети Китаю в Росії

Для КНР вкрай невигідно входити в конфлікт з РФ саме сьогодні. Ослаблена Росія шукає зовнішньої підтримки, можливості обходу санкцій, демонстрації відсутності зовнішньополітичної ізоляції. За кожне позитивне зрушення в означених сферах Кремль готовий платити. На цьому тлі Китай може просувати свої ініціативи і розраховувати на поступки з боку Росії. Такі поступки вже зроблені на міжнародних майданчиках (згадаємо ШОС та БРІКС), але також вони робляться і на території самої Російської Федерації.

Насамперед йдеться про так звані "територии опережающего развития" та участь Китаю в інвестуванні в російську економіку. Фактично, КНР отримує бонуси та додаткову вигоду від ведення бізнесу на території Росії. Але при цьому не ризикує державними фінансами та не робить (поки що) інвестицій в рамках ініціативи "Пояс та шлях"

Фінансовий сектор. Китай поступово прив'язує російську фінансову систему до китайської. Ідеться про розрахунки в юанях, прив'язку російських банків до Union Pay, використання Китаю як посередника при міжнародних розрахунках. Зрештою, до збільшення долі юаня та китайських цінних паперів в російських ЗВР. Читай — про стимулювання Кремлем китайської економіки.

Вхід зі своїми товарами на російський ринок. Тут йдеться не лише про торгівлю. Якщо говорити про машинобудівельну галузь, автопромисловість, видобуток нафти та газу, енергетику, то Китай намагатиметься перевести російську економіку саме на китайську технологічну базу. В разі успіху такої програми Росії буде вкрай важко та дорого змінити партнерів у майбутньому та повернутися до активної технологічної співпраці з країнами Заходу

Крім того, Росія — дуже гарна сировинна база для Китаю. На тлі західних санкцій Кремль, намагаючись врятувати доходи свого бюджету та обсяги експорту, готовий гарантувати дуже вигідні ціни для китайських споживачів. Чим і користується Пекін. Крім того, РФ в якості "сировинного гаманця" підсилює позиції Китаю в конкуренції зі Сполученими Штатами.

Водночас Китай теж має певну залежність від Російської Федерації. Насамперед варто згадати про сухопутний або залізничний транзит китайських товарів до Європи. Всі сухопутні маршрути Європа-Китай проходять через територію Російської Федерації. Тож Кремль може спробувати диктувати свої умови. Саме тому в 2023 році Китай оголосив про інвестування в додатковий сухопутний коридор, що пройде територією Ірану, Туреччини та далі через Чорне море до Південної Європи. Таким чином, Москва може втратити один з ключових важелів впливу на КНР.

Відкритим залишається питання північного морського шляху, який проходить біля берегів Російської Федерації та в російських водах. Цей маршрут є актуальним і стратегічним для Сполучених Штатів Америки, Європейського Союзу, Японії та Китаю. Саме тема Арктики була напрямом, за яким ЄС та США готові були співпрацювати з РФ навіть за умов санкцій. Однак сьогодні саме Китай отримує конкуренти переваги.

Росія не має можливості інвестувати у створення інфраструктури північного морського шляху. Росія має конфлікти зі Сполученими Штатами Америки та ЄС, тож до закінчення війни західні інвестиції у цей маршрут малоймовірні. Китай же має гроші, можливості та вплив на РФ. Тож не виключено, що пріоритетом російсько-китайської співпраці на найближчі декілька років може стати також Арктика. Однак не у форматі російського бізнесу з китайським партнерством — китайські інвестиції будуть націлені на створення китайської інфраструктури на російській півночі.

Економічні чинники стосунків Китай-Росія: зміст взаємодії

Замість резюме

Проведений у рамках дослідження аналіз дозволяє говорити про те, що попри запевнення російської пропаганди у формуванні тісного економічного співробітництва між РФ та КНР, це партнерство виглядає вкрай неповноцінним та навіть збитковим для російської сторони. Це пов’язано з тим, що наразі економіка РФ жодним чином не "підв’язана" під програми економічного розвитку Китаю. Навпаки — за рахунок РФ Китай підтримує власну конкурентоспроможність на міжнародному та внутрішньому ринках, відводячи Росії роль економічного донора.

Сучасна російсько-китайська модель економічних відносин влаштована наступним чином. Китай, фактично, є покупцем "останньої надії" для РФ. Китайські фірми з радістю викуповують сировинні товари РФ з дисконтом, що може сягати 40%. При цьому більш складні товари Китай не лише (за рідкісним виключенням) не планує купувати у РФ — він не схильний постачати обладнання для їхнього виробництва. Можна підрахувати, що за умови середнього дисконту у розмірі 25% на російські товари, що їдуть до Китаю, РФ за результатами 2023 року дотуватиме економіку Піднебесної щонайменше на $25 млрд. Це дозволяє китайським компаніям знизити вартість поставок на інші ринки світу, підтримуючи свою глобальну конкурентоспроможність.

Імпорт товарів Китаю із РФ. Тут Китай активно включився у конкуренцію за ринки, особливо з найвищою доданою вартістю. Експорт до РФ автомобільної техніки, обладнання для сфери телекомунікацій, гаджетів, комп’ютерної та побутової техніки, електричного обладнання демонструють запаморочливі темпи зростання. Ці групи товарів складають 60% усього експорту з Китаю до РФ. Не слід також забувати, що Китай є крупним постачальником до РФ виробів з дерева, чорних металів, хімії, пластику, що також вважають товарами з середньою/високою доданою вартістю.

Можна припустити, що зі всім виробничим ланцюгом кумулятивна рентабельність експорту товарів до РФ знаходиться на рівні, не меншому за 20%. Таким чином, за період 2023 року Китай отримає від РФ чистий економічний ефект на рівні щонайменше $20 млрд.

Що ж до інвестицій Китаю в РФ, то тут все досить просто: за 2022 рік лише $1,6 млрд, і ті переважно у інфраструктурні проекти на прикордонних з КНР територіях. Тобто інвестиції, спрямовані на покращення умов для власного бізнесу. Як відзначила одна вчена з РФ: "Китай, схоже, більшою мірою зацікавлений у отриманні доступу до найдешевших природних ресурсів з Росії та використанні максимально можливої кількості російських територій. Він також зацікавлений в отриманні права на використання вод Північного морського шляху і, звичайно ж, російського ринку для постачання китайської продукції та послуг".

Наукова діяльність між РФ та Китаєм має, швидше, точковий характер – Китай цікавлять, насамперед, залишки радянських технологій РФ в галузі космосу і, вірогідно, ОПК. Звісно, є й інші напрямки по окремих вузьких темах у різних наукових сферах, але на якусь всеохопність не схоже.

Військова підтримка, вочевидь, надається у суттєво більших обсягах, ніж зазначається у ЗМІ, однак її рівень все одно можна оцінити як дуже помірний, враховуючи економічні можливості Китаю.

Що все це значить для РФ? Що існуюча китайсько-російська модель співпраці не створює для Росії економічної базової достатності, що є необхідною умовою стійкості. У короткостроковій перспективі це виливається, крім іншого, у неможливість підтримувати стабільний рубль (оскільки вся валюта осідає в Китаї), інфляцію (27 жовтня 2023 року Російський центробанк в черговий раз підняв облікову ставку до 15%), швидке звуження ємності внутрішнього ринку і зубожіння населення. Хоча звісно, не слід відкидати того факту, що навіть у такому вигляді фінансові надходження з Китаю створюють економічний та соціальний стабілізуючий ефект в Росії, маскуючи глибини економічної прірви та забезпечуючи ілюзію товарної бездефіцитності.

У більш віддаленій перспективі така економічна взаємодія означає відсутність не лише ресурсів для розвитку, а й капітальних інвестицій для підтримання поточного рівня видобутку сировинних ресурсів і, відповідно, отримання сировинної ренти.

РФ та Китай поки що не створили економічний простір, що діяв би за принципом win-win. Більш відстала РФ ціною виснаження своїх матеріальних ресурсів є певним стабілізатором для Китаю. Хоча звісно, без ринків Китаю, вірогідно, економічна ситуація у РФ наразі була б суттєво гіршою.

На завершення слід відзначити, що концентруючи свій експорт на китайському напрямку, РФ втрачає інші ринки. Останні поступово заповнюються новими постачальниками, більш ефективними технологічними рішеннями та "зрушеннями", що дають можливість використовувати перспективні види сировини для виробництва тих же або ж аналогічних товарів. Як результат – РФ вже ніколи не повернеться на втрачені ринки в повній мірі. Крім того, концентруючись на ринках Китаю, за умови існуючої динаміки, вже за 1-2 роки можна спрогнозувати формування критичної залежності Росії від КНР за низкою експортних позицій (нафта, с/г товари, мідь, нікель та ін.), що надасть останньому можливості для нарощування економічного пригнічення. Схожа ситуація і з імпортною залежністю – купівля у Китаю досить складних товарів формує необхідність розгортання інфраструктури з обслуговуванню та ремонту, що в подальшому сприятиме формуванню бар’єрів на шляху входження на ринок товарів не китайського походження, консервуючи залежність споживачів РФ від китайських виробників.

Короткі результати дослідження

Фінансові показники

Структура експорту та імпорту товарів РФ

Структура експорту РФ до Китаю

Структура експорту енергетичної сировини РФ

Структура металургії РФ

Структура експорту лісової продукції РФ

Структура експорту залізної руди РФ

Структура експорту АПК РФ

Експорт цінних металів РФ

Експорт добрив РФ

Імпорт РФ з Китаю

Імпорт автомобілів та спецтехніки до РФ

Імпорт електроніки до РФ

Динаміка економічних процесів у відносинах РФ та Китаю у 2022-2023 роках

Торгівля

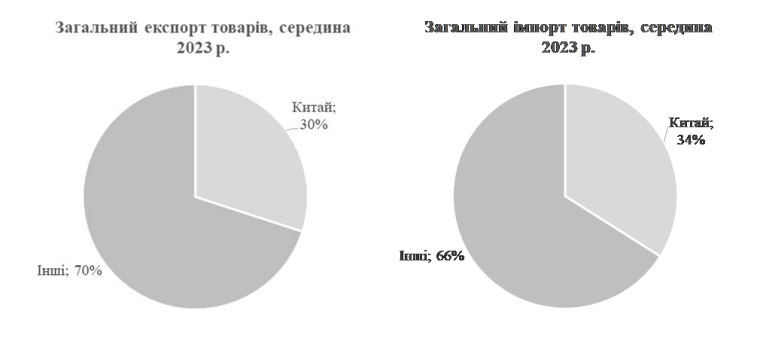

Торговий оборот Росії та Китаю у 2022 р. збільшився (у річному вирахуванні) на 29,3% до $190,27 млрд, що стало рекордним показником для двох країн. Експорт із Китаю в РФ за минулий рік збільшився на 12,8% і склав $76,12 млрд. Експорт із Росії до КНР за цей час зріс на 43,4% до $114,15 млрд. Сальдо торговельних операцій між РФ та Китаєм у 2022 р. складало $38 млрд на користь РФ.

За перше півріччя 2023 р. товарообіг між РФ та Китаєм склав $114,5 млрд – на 40,6% більше у порівнянні з аналогічним періодом 2022 р. За січень-червень 2023 р. Китай експортував до Росії товарів на $52,28 млрд, що на 78,1% більше, ніж минулого року. Постачання з Росії до Китаю зросло порівняно з 2022-м на 19,4%, склавши $62,26 млрд. За перше півріччя чистий торговельний ефект склав $10 млрд. на користь РФ. Окремо, в червні 2023 р. товарообіг між країнами становив $20,8 млрд: Росія ввезла до Китаю товарів на $11,28 млрд, а КНР поставила продукції на $9,55 млрд.

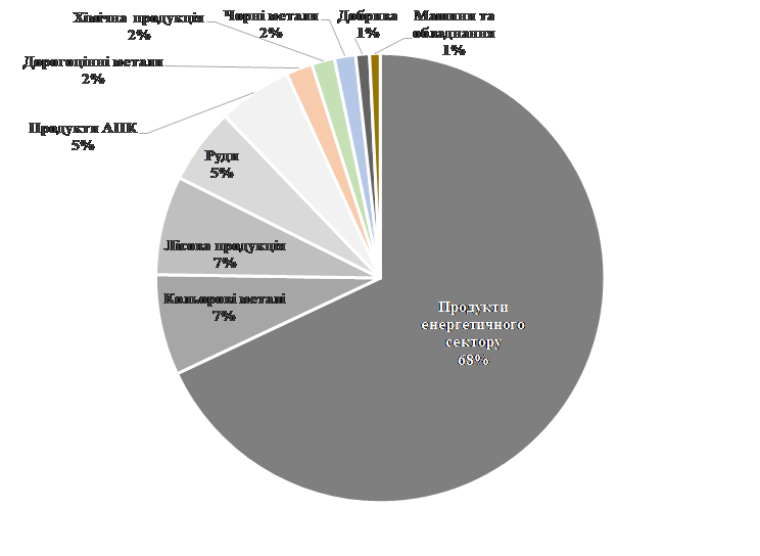

У 2022-2023 рр. значну частину китайського експорту до Росії склали вантажні та легкові автомобілі, побутова техніка, екскаватори та навантажувачі, гумові шини, насоси та турбокомпресори для автомобільних двигунів, крани тощо. Російський експорт до Китаю складається з нафти та газу, що становлять близько 70% усіх російських поставок. У 2022 р. Росія стала найбільшим постачальником нафти до Китаю, обігнавши Саудівську Аравію. Російський експорт також включає метали, деревину, сільськогосподарську продукцію, морепродукти, руду, металопрокат, вугілля, мед, нафту та різноманітні промислові товари.

Таким чином, у 2022 р. РФ активно нарощувала експорт сировини до Китаю, досягнувши значного прогресу. Однак з другої половини 2022 р. в РФ починається "бум" закупівель китайських товарів за широким спектром: автомобільної техніки, комп’ютерної та побутової техніки, різноманітного промислового обладнання та сировини тощо. За перше півріччя 2023 р. чистий торговельний ефект РФ суттєво знизився у річному вимірі, а за існуючих темпів, вже у першій половині 2024 р., він перейде у від’ємне значення. При цьому вже до кінця 2023 р. слід очікувати цільового рівня товарообороту між Китаєм та РФ на рівні $200 млрд, про який говорив В.Путін на переговорах з Сі Цзіньпіном.

В цілому ж частка Китаю у експорті товарів з РФ у 2022 р. перебувала на рівні 19,2%, за перше півріччя 2023 р. – 30% з перспективою зростання. Частка Китаю у імпорті товарів РФ у 2022 р. перебувала на рівні 29,3%, у першій половині 2023 р. — на рівні 34%, також з перспективою зростання.

Інвестиції

Статистика по інвестиціям Китаю до РФ не дуже обнадійлива для останньої. Близько половини (46%) прямих інвестицій Китаю в Росію спрямовуються на діяльність, пов’язану з операціями із нерухомістю ($993 млн), а 9% — у будівництво ($203 млн). У 2022 р. Китай знаходився на 22-му місці серед усіх прямих інвесторів до РФ (станом на початок 2023 р.).

У 2023 р. Китай брав участь, як мінімум, у п'ятьох великих спільних інвестиційних проектах з російськими компаніями загальною вартістю у $2 млрд, що в цілому виглядає досить дрібно, навіть порівнюючи з інвестиціями Китаю до країн Африки. На початку 2022 р. китайські інвестиції в РФ, у рамках глобального проекту Китаю "Пояс та шлях", впали до нуля.

А от регіонам, що межують з Китаєм, у Пекіні приділяють особливу увагу. У 2022 р. обсяг інвестицій з Китаю на Далекий Схід Росії перевищив $13 млрд (26% усіх кумулятивних інвестицій Китаю в РФ). Китайські компанії інвестують у різні заводи в Амурській області та Хабаровському краї. Особливий інтерес Китай виявляє до агропромислового комплексу Далекого Сходу, де найбільшим гравцем нині є агропромислова група "Легендагро", що належить китайській корпорації Joyvio Beidahuang Agricultural Holdings (JBA).

Китай також інвестує в Ямал ЗПГ, де конгломерат CNPC володіє 20% акцій, а ще 10% належать Silk Road Fund. 10% акцій найбільшої російської нафтохімічної компанії "Сібур" належать іншому китайському гіганту — Sinopec. Китай також націлений на будівництво "Запсибнафтохіму" в Тобольську, а також на реалізацію проекту зі створення заводу синтетичного каучуку в Красноярську. Sinopec також зробила ще одну значну інвестицію, коли придбала 99% акцій "Удмуртнафти".

У вересні 2023 р. Міністр економічного розвитку РФ М.Решетніков заявив, що у РФ з Китаєм зараз є портфель із 79 інвестиційних проектів на суму $170 млрд. Однак окрім цієї заяви жодної інформації у ЗМІ щодо очікуваного масового припливу китайського капіталу до РФ не з’являлось.

В останні 30 років Китай практично не інвестував до РФ, рідко коли сума прямих інвестицій з Китаю в економіку РФ перевищувала $1 млрд за рік і ще рідше доля РФ перевищувала частку у 1% загальних зарубіжних річних інвестиціях Китаю. Відповідно, у поточній ситуації РФ розраховувати на суттєве надходження китайських інвестицій не доводиться.

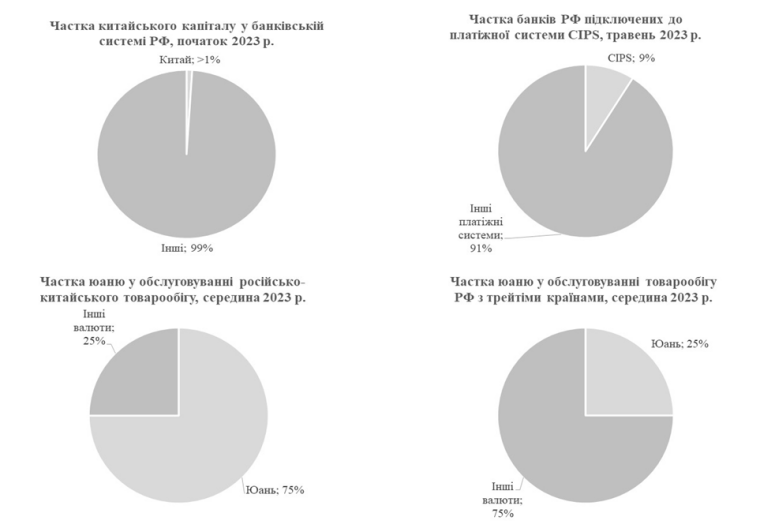

Банківський сектор та платіжна система

За даними Financial Times, за 14 місяців — з лютого 2022 р. по березень 2023 р. — частка Китаю в банківському секторі Росії зросла в чотири рази. За вказаний період сукупні вкладення китайських банків у Росії збільшились з $2,2 млрд до $9,7 млрд. Враховуючи, що активи банківської системи РФ станом на кінець 2022 р. перебували на рівні 135 трлн руб. ($1,4 трлн), то частка Китаю тут не перевищує й 1%. Основними китайськими кредиторами російських банків стали Industrial and Commercial Bank of China, Bank of China, China Construction Bank та Agricultural Bank of China.

FT зазначає, що дії китайських банків є частиною зусиль Пекіна щодо просування юаня, як альтернативної долару світової валюти. За підсумками 2022 р. обсяг торгівлі між Китаєм та Росією в юанях сягнув рекордного показника — $185 млрд. До початку війни Росії та України понад 60% платежів за експорт здійснювались в євро та доларах, на частку юаня припадало менше 1%. Станом на кінець 2022 р. частка юаня в таких платежах зросла до 16%. Ці дані підтверджуються й інформацією з Центробанку РФ: за 2022 р. частка юаня в розрахунках за експорт зросла з 0,5 до 16%, а частка рубля — з 12 до 34%, випливає з "Огляду ризиків фінансових ринків" Банку Росії. Як свідчать дані Центробанку РФ, змінилася і валютна структура платежів за імпорт - частка розрахунків в юанях за рік зросла з 4 до 23%, частка рубля в розрахунках за імпорт трохи скоротилася — з 29 до 27%.

У вересні 2023 р. ЄБРР оприлюднив дослідження, в якому відзначено, що з другого півріччя 2022 р. юань почав випереджати долар за вартістю виставлених рахунків-фактур за імпорт товарів з Китаю до РФ. Крім того, юань почав використовуватися у торгових розрахунках Росії з третіми країнами, такими як Тайвань, Монголія ,Філіппіни, Малайзія, ОАЕ, Таїланд, Японія, Таджикистан та Сінгапур.

У серпні 2022 р. РФ навіть входила до трійки країн світу за обсягом офшорних платежів у юанях (що проходять за межами Китаю). Частка Росії у загальному обсязі платежів у юанях поза Китаєм у серпні 2022 р. сягала 4,3%. В подальшому ця частка зменшилась.

За даними Мінекономрозвитку РФ у першому півріччі 2023 р. 75% російсько-китайського товарообігу обслуговувалося у юанях. Однак, юань активно використовується і в розрахунках Росії з третіми країнами: 25% обороту з рештою світу в першому півріччі 2023 р. припадало на юань. Крім того, середній оборот торгів у Росії валютною парою рубль/юань наблизився до 200 млрд руб. на день (зростання більш ніж у 100 разів з початку 2022 р.). Значно виріс випуск боргових інструментів у юанях на Московській біржі — зараз там обертається 55 випусків обсягом понад 80 млрд юанів.

У середині 2022 р. у ЗМІ з’явилась інформація, що на той час вже 23 банки підключились до китайської національної системи банківських переказів CIPS (Cross-border Interbank Payment System), що дозволяє безпосередньо платити в юанях. У травні 2023 р. таких банків було вже 30, тобто приблизно 9% від усіх комерційних банків РФ. А враховуючи той факт, що кількість транзакцій в юанях зростала у 2023 р. щомісячно на 20-25%, а також те, що існує черга на підключення до CIPS через процедурні складнощі, можна передбачити, що станом на кінець

2023 початок 2024 років кількість таких банків перевищить 40 або 12% від усіх комерційних банків РФ.

Тобто Китай не сильно поспішає нарощувати свою фінансову присутність у російському фінансовому секторі. Робота, спрямована на підвищення ролі юаня у комерційних операціях РФ, реалізується досить вдало.

Галузеві показники економічної взаємодії РФ та Китаю

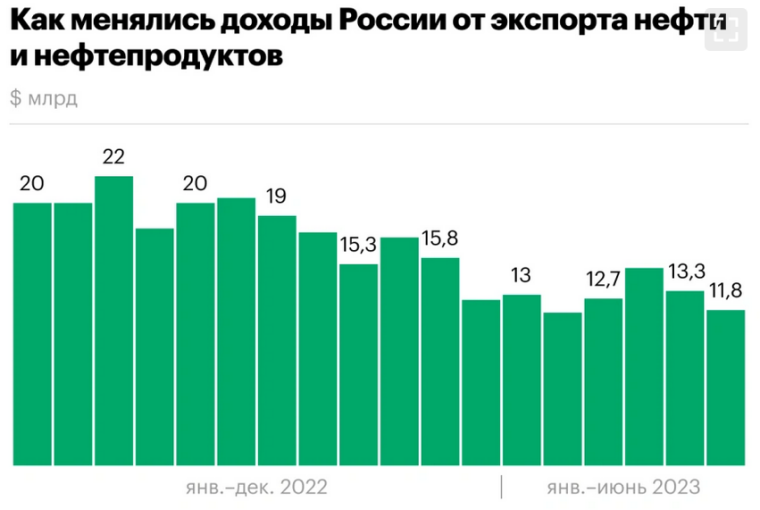

Нафта

У 2021 р. РФ експортувала усього 243,1 млн т. нафти. У грошовому виразі об’єм експортованої до Китаю нафти співставний $35,8 млрд. З 1990-х років і до теперішнього часу РФ — один з найважливіших партнерів КНР щодо імпорту сирої нафти. У 2017-2018 роках РФ займала перше місце серед основних країн-експортерів у КНР, а з 2019 р. стала другим постачальником сирої нафти у КНР після Саудівської Аравії. У свою чергу, з 2017 р. найбільшим покупцем російської нафти є Китай. У 2021 р. ця країна закупила в Росії 70,1 млн т. цього ресурсу (30,6% від загального обсягу його російського експорту).

У 2022 р. постачання нафти з Росії у фізичному вираженні до попереднього року збільшилось на 7% до 242 млн т. (а вірогідно перебувало на рівні 2021 р. різні офіційні джерела дають інформацію з певною похибкою). В 2022 р. Росія поставила до Китаю 86,25 млн тонн нафти, або 1,72 млн барелів на добу (б/д), що на 8% більше за показники 2021-го року. За результатами 2022 р. приблизно 35% усієї експортної нафти РФ було переправлено до Китаю.

За перше півріччя 2023 року обсяг постачання російської нафти до Китаю зріс на 27%, порівняно з аналогічним періодом 2022-го — до 52,6 млн т, що становить 2,12 млн бар. на добу. В той же час за перше півріччя 2023 р. у грошовому виразі російський нафтовий експорт знизився більш ніж у півтора рази порівняно з першим півріччям 2022-го — із $120,4 млрд до $77,4 млрд.Таким чином, у грошовому виразі 36% всіх експортних поставок нафти з РФ припадало на Китай. Якщо врахувати значне падіння об’ємів продажів нафти РФ у грошовому вираженні, що мало місце у цей період, то виявиться, що у фізичних об’ємах 40-45% усієї експортної нафти Росії у першому півріччі 2023 р. було відвантажено до Китаю. При цьому зберігається тенденція до нарощування частки експортної нафти РФ, що припадає на Китай.

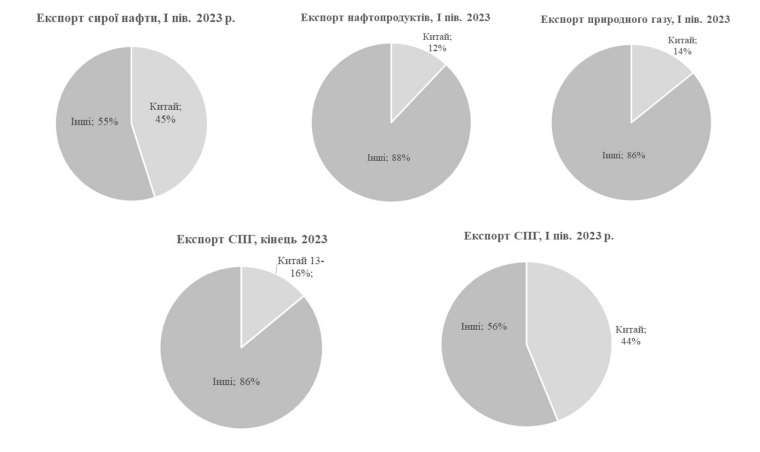

Нафтопродукти

У звіті Міненерго "ПЕК Росії 2020: функціонування та розвиток" наводяться такі цифри щодо структури експорту нафтопродуктів: у країни Заходу йшло 89,5% усієї продукції, на Схід — 10,5%. До початку так званої СВО головним ринком для російської продукції вже протягом 20 років традиційно залишався європейський — близько 50% всього експорту. У 2021 р. основним напрямком відвантаження бензину залишилися європейські країни, водночас із 8 до 17% зросли відвантаження в США.

Після набуття чинності ембарго ЄС на імпорт російських нафтопродуктів найбільшим покупцем стала Туреччина (придбавши 24% російських нафтопродуктів), за нею йшли Китай (12%) і Саудівська Аравія (11%). Санкції ЄС щодо російських нафтопродуктів, що транспортуються морем, були запроваджені 5 лютого 2023 року, а на трубопровідну нафту накладено лише часткові санкції.

Китай має досить диверсифіковані поставки нафтопродуктів, в той час як нафтопереробна галузь РФ часто пропонує продукти низької якості. У зв’язку з чим малоймовірно, що в найближчі роки Китай стане основним покупцем нафтопродуктів з РФ на зовнішніх ринках.

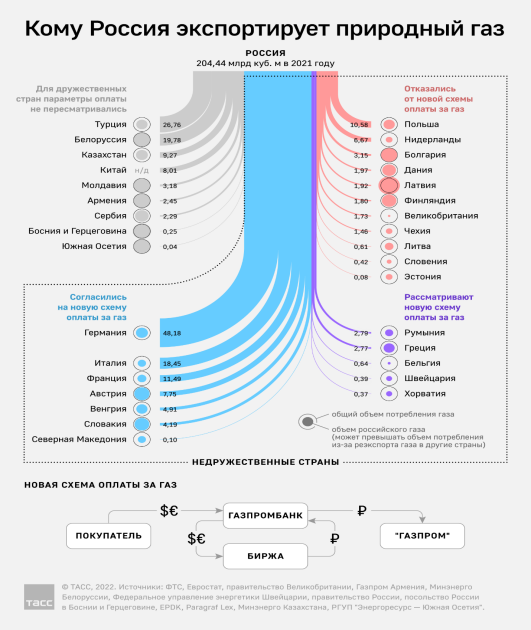

Природний газ

У 2021 році РФ експортувала усього 204 млрд куб. м. природного газу, з яких усього 8,01 млрд куб. м. або ж 4% — до Китаю.

У 2022 р. Росія поставила до Китаю газопроводом "Сила Сибіру" рекордні 15,5 млрд куб. м газу. Експорт збільшився на 49% щодо 2021р. Постачання по "Силі Сибіру" почалися в 2019 р., протягом п'яти років обсяг експорту має зрости до 38 млрд куб. м на рік. Після його виходу на повну потужність обсяги збільшаться до 48 млрд куб. м на рік. Також "Газпром" веде переговори щодо постачання 50 млрд куб. м газу до Китаю через Монголію. Проектування газопроводу "Сила Сибіру — 2" вже почалося. Таким чином, у найближчі роки об’єм експорту природного газу РФ до Китаю може сягнути 100 млрд куб. м. (за версією керівництва "Газпрому"), що майже співставно з його експортом до ЄС у довоєнний період. В той же час Китай тримається осторонь планів РФ щодо експонентного зростання імпорту з РФ, покладаючись на стратегію диверсифікованих поставок газу. При цьому вже у 2024 р. РФ планує продавати до Китаю природний газ зі знижкою у 44% порівняно з європейською ціною. Станом же на середину 2023 р. Китай купував приблизно 14% експортного газу РФ.

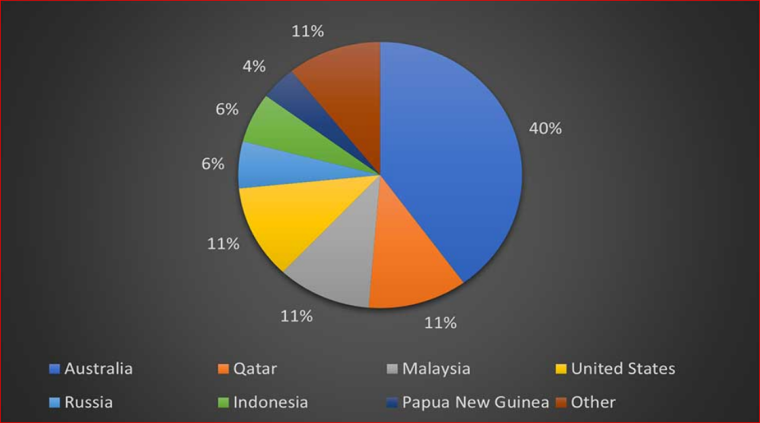

Скраплений природний газ

У 2021 р. РФ експортувала 27,5 млн т. СПГ, з яких до Китаю — 3,4 млн т. або 12% загального експорту. У 2022 р. РФ експортувала 30 млн т. СПГ, з яких до Китаю — 6 млн тонн, або 20% загального експорту.

За перші п'ять місяців 2023 р. Росія збільшила експорт СПГ до Китаю на 66% порівняно з початком 2022-го. Обсяг поставок становив 3,03 млн тонн.З 5 грудня 2022 р. найбільшим покупцем був ЄС (придбавши 35% від російського експорту СПГ), за ним ішли Китай (12% станом на середину 2023 р.) і Японія (10%). Жодних санкцій щодо поставок російського СПГ до ЄС не введено.

Враховуючи тенденцію, що склалась станом на кінець 2023 р., на Китай буде припадати приблизно 13-16% експорту СПГ РФ. При цьому враховуючи, що Китай у перспективі отримає додаткові великі об’єми російського природного газу трубопровідними шляхами, у найближчі роки не очікується суттєвого зростання питомої ваги Китаю у СПГ РФ. Цей канал є скоріше комплементарним і використовується для перекриття сезонного та тимчасового браку природного газу в економіці Китаю.

Також, слід відзначити, що зміна загального ландшафту відносин між РФ і Китаєм у енергетичній сфері могла мати певний вплив на рішення останнього щодо згортання довгострокових контрактів з купівлі ЗПГ у США. Так, Китай у травні 2023 р. майже повністю зупинив імпорт ЗПГ з США, таким чином, зумовивши "тектонічний" зсув на глобальному ринку цієї сировини.

Вугілля

У 2021 р. РФ експортувала приблизно 225 млн тонн вугілля, з яких близько 50 млн т. або 25% — до Китаю. У 2022 р. експорт вугілля РФ був на рівні 210,9 млн тонн, з яких до Китаю експортовано 59,2 млн т. або 28% усього експорту.

Нижче наведено очікувану структуру експорту вугілля РФ, що була запропонована компанією "Яків та партнери" (раніше McKinsey в Росії).

Таким чином, експерти консалтингової компанії очікують зменшення питомої ваги Китаю у структурі експорту вугілля. З 2025 р. очікується, що Китай пройде пік споживання вугілля через поступовий перехід на відновлювальні та менш шкідливі джерела енергії. Й вірогідно, що в 2024 р. та 2025 р. питома вага експорту вугілля РФ до Китаю все ж сягне 50%, після чого почне досить швидко зменшуватися.

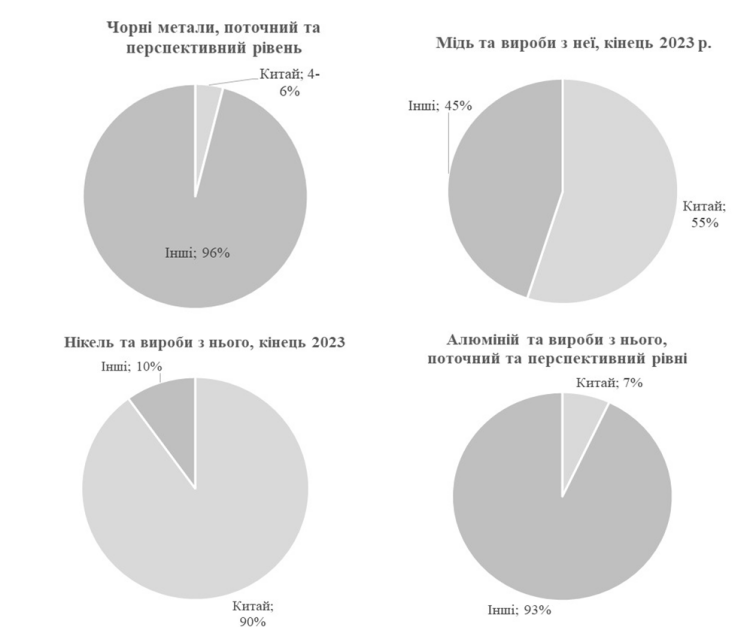

Чорні метали

У 2021 р. виробництво чорних металів в РФ знаходилось на рівні 197,6 млн тонн, з яких приблизно 22% (43,5 млн т.) експортувалось. Тоді у структурі експорту чорних металів РФ Китай займав усього близько 3% (1,3 млн т.).

Західні санкції значно обмежили експортні можливості російських металургів у 2023 р. У 2022 р. США та ЄС запровадили заборону на постачання значної частини російського сталевого прокату. Крім того, були введені персональні санкції проти власників і топ-менеджерів великих російських металургійних холдингів, у зв'язку з чим металургійна продукція, що навіть не потрапила під прямі санкції, зокрема кольорові метали, стала "товаром нон грата" на європейському та американському ринках, а також на ринках Японії та деяких інших "недружніх" країн.

У 2022 р. РФ почала запроваджувати значні знижки на продукцію чорної металургії (до 40%), що стало одним з чинників зростання попиту серед країн Азії, Близького Сходу та Латинської Америки. У 2022 р. РФ збільшила експорт стальних напівфабрикатів до Китаю в 3 рази до 2,3 млн т. При цьому саме напівфабрикати (сляби, що використовуються для випуску плоского стального прокату) є основною продукцією чорної металургії, що експортується РФ до Китаю. Економіка Китаю генерує профіцитні об’єми чорних металів та виробів з них, у зв’язку з чим там готові купувати переважно напівфабрикати з суттєвими знижками, плануючи у подальшому продати метал власного виробництва за більш високими цінам.

Тому не очікується, що найближчим часом Китай буде суттєво нарощувати свою частку у структурі експорту чорних металів РФ. Вірогідно в найближчі роки вона буде перебувати на рівні 3-5%. При цьому Китай продовжує захищати свої ринки та обмежує доступ до них російської сталі.

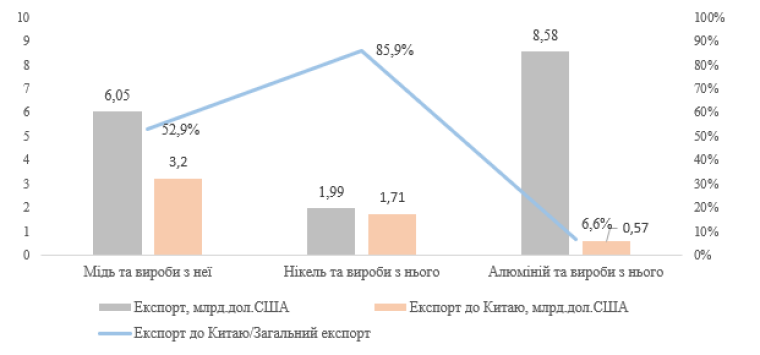

Кольорові метали

У 2021 р. РФ експортувала до Китаю кольорових металів на $5,7 млрд.

Таким чином, основним експортним металом є мідь та вироби з неї. Яких було експортовано з РФ до Китаю у 2021 р. приблизно на суму $2,7 млрд, за міддю йде група "нікель та вироби з нього" — $1,4 млрд, та група "алюміній та вироби з нього" — $0,48 млрд. Тож, ще у 2021 р. суттєва частка кольорових металів та виробів з них експортувалась до Китаю.

У 2021 р. приблизно 52,9% міді та виробів з неї й 86% нікелю та виробів з нього експортувалось до Китаю.

У 2022-2023 рр. частка міді, що експортується до Китаю, залишається приблизно на тому ж рівні, можливе зростання у кілька відсотків, але воно не перевищуватиме 55% експорту РФ.

Разом з тим у ЗМІ у середині 2023 р. з’явилась інформація щодо суттєвого зростання експорту нікелю до Китаю, таким чином ще більше зосереджуючись на ринках останньої і доводячи ринкову залежність майже до абсолютного рівня (90%).

У 2022 р. Китай наростив імпорт алюмінію з РФ на 20%. У 2023 р. тенденція продовжилась, але тут ще далеко до залежності РФ від поставок до Китаю. Його частка у російському експорті цього металу та виробів з нього не перевищує 7%. Зростання залежності за експортом алюмінію РФ від Китаю гальмується тим, що алюміній не підпадає під санкції США.

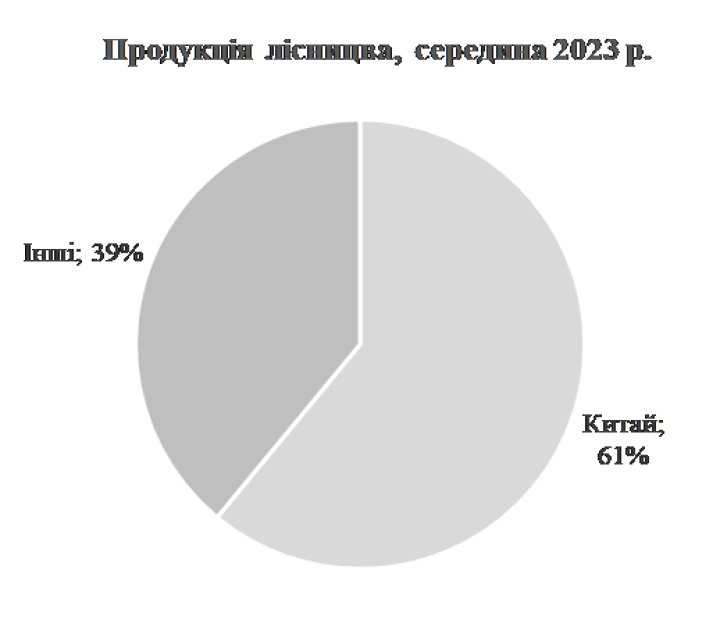

Продукція лісництва

У 2021 р. РФ експортувала до Китаю продукції лісництва на $5,7 млрд., загальний експорт оцінювався у $17,5 млрд. Тобто на Китай припадала приблизно третина. При цьому хоча в РФ і заявляють, що 90% такої продукції – це не сировинні категорії деревини, насправді, вся експортована продукція лісництва – це або просто вирубана деревина, або розпиляна деревина, що не сильно відрізняє її від першої категорії.

Вже у 2022 р. у ЗМІ РФ з’явилась інформація, що попри санкції (російська продукція лісового сектору є підсанкційною), зростання експорту пиломатеріалів збільшилось на 10%. На Китай у 2022 р. припало майже 50% усього експорту.

Постачання пиломатеріалів до Китаю в перші півроку 2023 р., за даними "Рослісінфоргу", зросли на 5% більш ніж до 6 млн куб. м. А частка КНР у загальному обсязі російського експорту цієї продукції сягнула 61%, проти 44% у 2021 р. та 49% у 2022 р.

Таким чином, продукція лісництва знаходиться серед тих категорій товарів, що виробляються у РФ, питома вага яких у експорті до Китаю є вже критичною з перспективою зростання залежності від єдиного зовнішнього споживача.

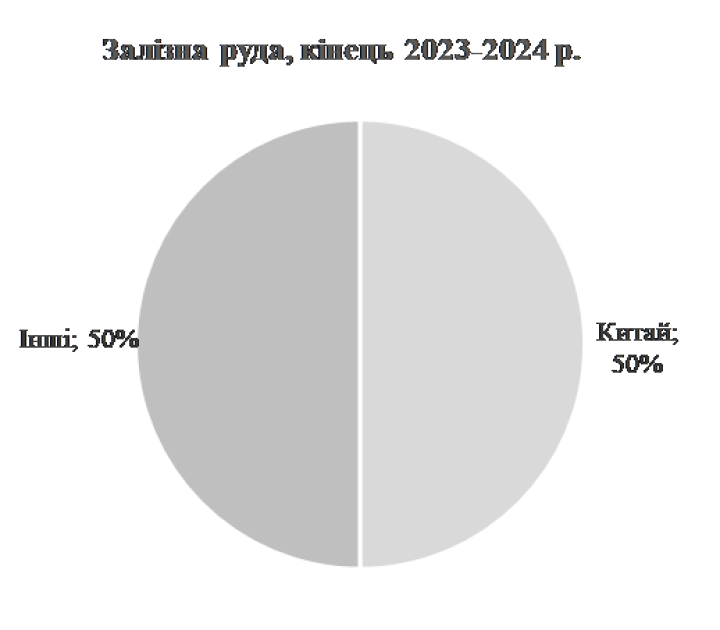

Залізна руда

Серед руд досить значні об’єми експорту із РФ припадають виключно на залізну руду.

За даними Газпромбанку в 2021 р. з Росії експортовано 13 млн тонн агломерованої (окатиші) та 12 млн тонн неагломерованої залізної руди. При цьому в 2021 р. обсяг купівлі російської руди Китаєм майже подвоївся в ціновому вираженні — з $0,6 млрд до $1,2 млрд агломерованих і з $0,6 млрд до $1,1 млрд неагломерованих руд. Таким чином, частка КНР становила близько 39%, або 9,89 млн т.

Всього ж експорт залізорудної продукції з Росії до Китаю за перше півріччя 2022 р. впав на 40% до $478 млн, що випливає з даних головного митного управління КНР. Фізичний обсяг експорту залізорудної сировини знизився менше – лише на 20% до 3,4 млн т. Це відбувалося на тлі помітного падіння цін на ЗРС у першій половині року. Так, середні котирування залізняку (CFR Китай) у січні – червні

2022 р. знизилися у річному вираженні на 26% до $135 за 1 т.

За даними Metals & Mining Intelligence, за вісім місяців 2022 р. експорт залізорудного концентрату з РФ впав на 20,3%, до 5,5 млн тонн. Раніше 15% постачань йшли до Європи. У 2022 р. на Європу припадає лише 4% поставок, а частка експортних відвантажень у Китай зросла з 82% до 86%. "Єврохім" (з Ковдорського ГЗК) та далекосхідні ГЗК — традиційні гравці напряму — поставили в КНР 100% свого експорту: 1,9 млн і 2,8 млн тонн відповідно.

У жовтні 2023 р. у ЗМІ з’явилась інформація щодо збитковості експорту залізної руди РФ. Зокрема, йдеться про те, що крім санкцій на збитки експортерів сталі та сировини впливають зміцнення рубля та зростання транспортних витрат. Наприклад, для беззбитковості експорту сталі до Китаю курс рубля має бути на 37% нижче, а в сегменті руди — на 16%.

В цілому ж Китай імпортує приблизно 80% від загального споживання руди, внутрішня пропозиція неспроможна компенсувати високий попит, а доля Росії у постачанні ринку КНР становила 1%. У подальшому зростання експорту руди РФ до Китаю обмежуватиметься переважно загальною пропускною здатністю транспортної інфраструктури. Що і буде стримувати зростання її експорту до Китаю у найближчі роки. Але враховуючи дисконт, з яким РФ пропонує свою руду (до 40%), варто вже у 2023-2024 роках очікувати зростання долі Китаю у експорті залізної руди РФ на рівні, що перевищує 50%.

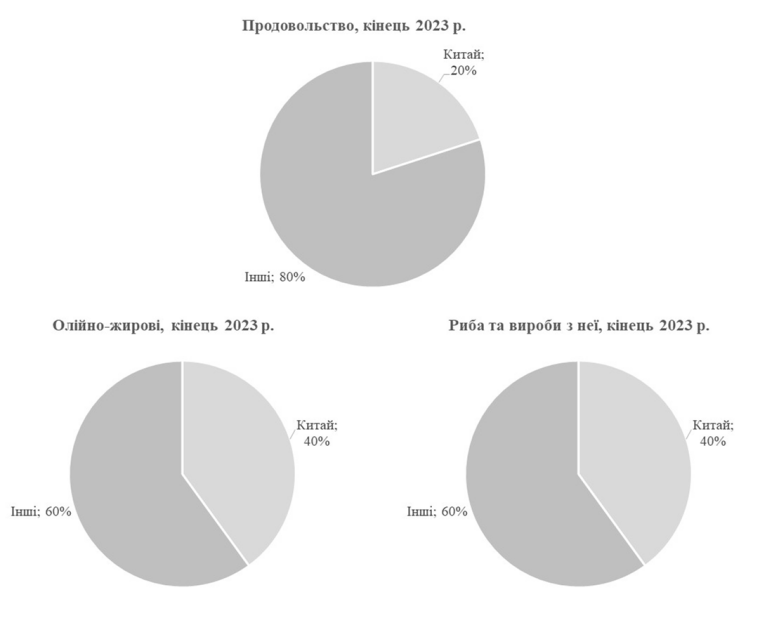

Продукція АПК

У 2021 р. експорт продукції АПК РФ склав $37,1 млрд, у 2022 р. цей показник становив $41,6 млрд. Тобто у 2022 р. експорт продукції АПК РФ зріс на 11%. Основа експорту – зернові 32%, масложирова продукція – 22%, риба та морепродукти – 14%, продукція харчової та переробної галузей – 13%, інша продукція – 15%, м’ясна та молочна продукція – 4%.

У 2021 р. експорт с/г (зернові + м’ясна та молочна продукція) продукції з РФ до Китаю перебував на рівні $2,07 млрд або приблизно 6,6% усього російського експорту за цією категорією. При цьому ще у період до початку РФ так званої СВО динаміка нарощення російського експорту до Китаю, за цим напрямком, вимірювалась десятками відсотків.

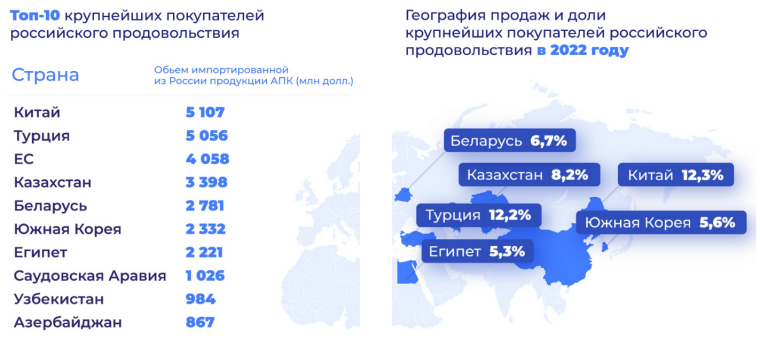

У 2022 р. структура експорту російського продовольства (усі категорії перераховані у першому абзаці) у розрізі країн світу мала наступний вигляд.

З початку 2023 р. експорт агропродукції РФ до Китаю показує значне зростання. За вісім місяців 2023 р. Росія експортувала до Китаю понад 5,5 млн тонн аграрної продукції, що в 2,7 раза більше, ніж за аналогічний період минулого року, порахували в центрі "Агроекспорту" при Мінсільгоспі. У грошовому еквіваленті поставки зросли майже вдвічі. Крім того, за підсумками 8 місяців 2023 р. Китай піднявся на перше місце серед покупців російської риби та морепродуктів. Постачання заморожених продуктів в натуральному вираженні збільшилося в 1,8 рази, до 629 тис. тонн, у вартісному — на 37%. Майже дві третини виручки припало на морожений минтай, 12% – на тріску, 10% – на оселедець. Експорт ракоподібних зріс у річному вираженні майже в 1,7 рази до 20 тис. тонн. За підсумками восьми місяців 2023 р. Піднебесна стала найбільшим покупцем російської олійно-жирової продукції з часткою 31,2%.

За оцінкою "Агроекспорту", до 2030 року російський експорт продукції АПК до Китаю може перевищити $10 млрд, що співмірно з 25% загального експорту продукції АПК РФ у 2022 р. Серед найбільш перспективних категорій — риба та морепродукти, зернові культури, м'ясна продукція та олії. Станом на кінець серпня 2023 р. в китайській системі CIFER було зареєстровано понад 3,1 тис. російських підприємств-експортерів продукції АПК, з них понад 500 поповнили перелік у 2023 році.

В цілому ж станом на кінець 2023 р. питома вага Китаю у загальному експорті продукції АПК (продовольства) РФ буде знаходитись на рівні 20% з перспективою подальшого зростання, а окремі напрямки, такі як експорт олійно-жирової продукції та замороженої риби може сягати 40% вже найближчим часом.

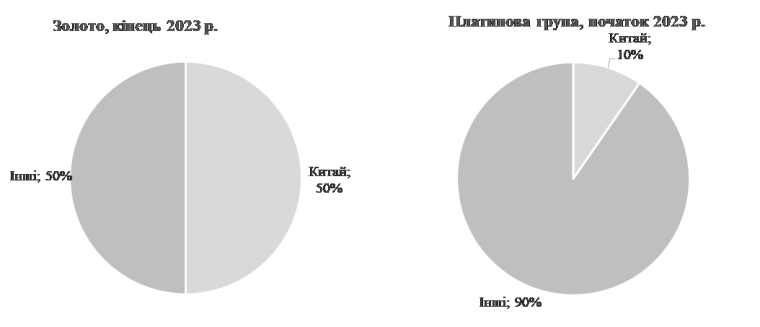

Дорогоцінні метали

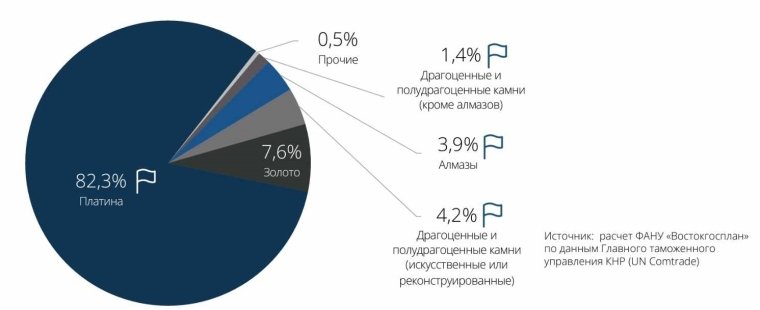

Головним дорогоцінним металом, що експортує РФ, є золото — приблизно 40% у структурі експорту дорогоцінних металів, платина – 35%, на срібло припадає ще близько 7%. І приблизно 18% – це ювелірні вироби та інші вироби із дорогоцінних металів (2021 р.).

Метали платинової групи або платиноїди — загальне позначення 6 металевих елементів: рутеній, родій, паладій, осмій, іридій, платина.

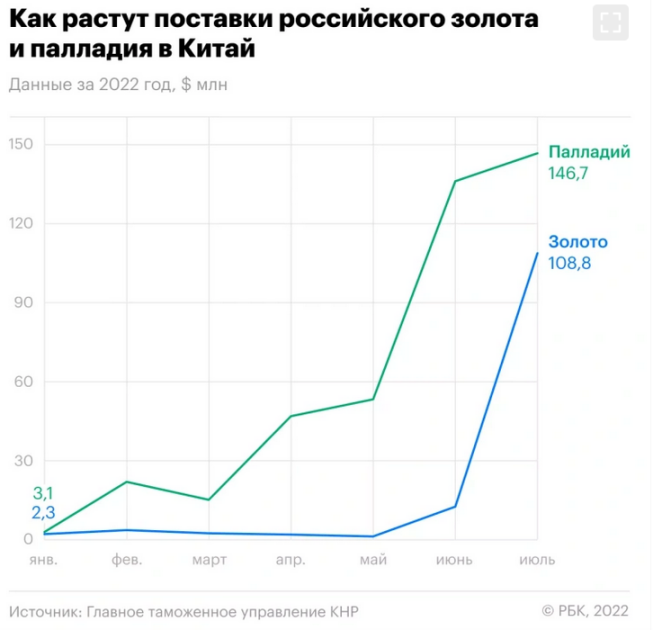

За підсумками всього 2022 р. поставки платини з Росії до Китаю знизилися на 33%, а якщо рахувати в грошах — майже вдвічі. Експорт паладію та родію, навпаки, збільшився на 43% (у грошовому вираженні — на 23,6%) та 67% (у грошовому вираженні — на 13%) відповідно. Схожа ситуація у 2022 р. була і з поставками золота РФ до Китаю. Імпорт золота з Росії до Китаю в липні 2022 р. досяг $108,8 млн — у 8,6 разів більше, ніж у червні ($12,7 млн), і в 50 разів більше, ніж у липні минулого року ($2,2 млн).

За деякими оцінками, дисконт РФ на золото може становити 20–30% біржової ціни унції золота. Навіть із дисконтом це вигідно золотодобувачам з урахуванням собівартості унції золота $700–750. Покупці російського золота можуть перепродувати його до інших країн, переплавляючі у злитки. У минулому експорт золота до Китаю з Росії практично повністю складався із золотовмісних концентратів, вартісний обсяг яких був еквівалентним приблизно 30-40 кг на місяць. У червні 2022 р. обсяги зросли кратно, майже в 40 разів (приблизно до 1,2–1,5 т золота на місяць), а у липні 2022 р. подвоїлися порівняно з червнем, за рахунок того, що після відкликання статусу London Good Delivery у російських афінажних заводів російським золотовидобувачам довелося знаходити нові напрямки реалізації золота.

Російське золото йде до Китаю не лише в концентратах, а й у більшому обсязі у вигляді афінованих злитків. Порівняно із загальним обсягом золота (більше 330 т на рік), що видобувається в Росії, поставки на рівні до 3-5 т на місяць (приблизно 11-17% всього золота, що видобуваєтсья у РФ) свідчать про потужне нарощення поставок цього металу до Китаю. Ці цифри також означають, що у 2023 р. експорт золота до Китаю може перевищити 50% у структурі усього експорту цього металу.

На почату 2023 р. у ЗМІ з’явилась інформація, що за перші два місяці року експорт російської платини до Китаю зріс у 279 разів: з 5,99 кг до 1,67 т. Якщо виходити з того, що РФ експортує приблизно 100 т платини на рік, то цей показник свідчить про те, що частка Китаю у купівлі металів РФ платинової групи зросла з 0,035% до 9,6%. За той самий період зростання поставок паладію до Китаю з боку РФ збільшилось у 8,5 разів.

За даними Bloomberg, за перше півріччя 2023 р. експорт золота РФ в ОАЕ у грошовому вираженні становив $500 млн. Також спостерігається зростання постачання золота до Китаю та Туреччини. У Туреччину направлено золота на суму близько $305 млн. Через Гонконг у першому півріччі провезено золота на суму $300 млн.

Ці показники дають можливості зробити висновок щодо зростання ролі Китаю у закупках дорогоцінних металів РФ, що відповідає загальному тренду по збільшенню ролі Китаю у закупці російських сировинних товарі.

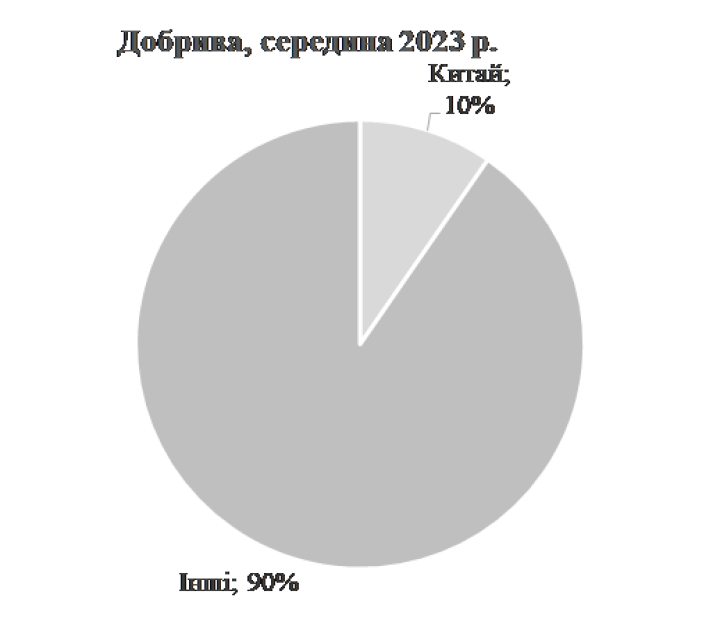

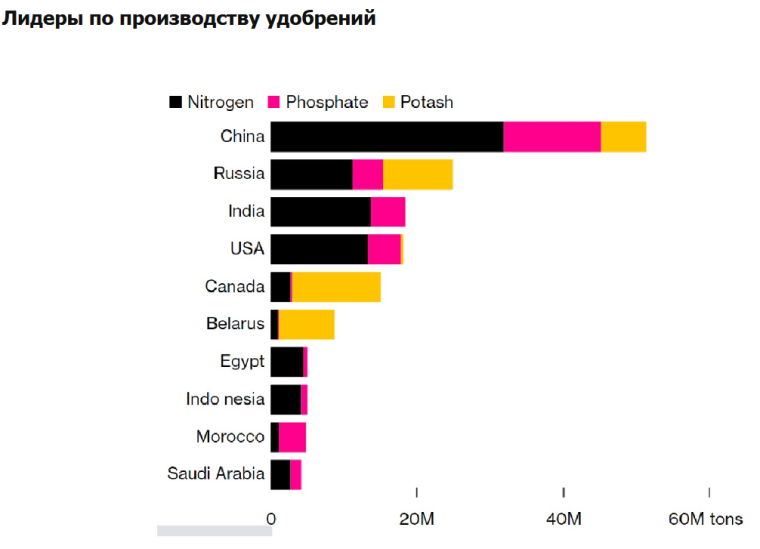

Добрива

У 2022 р. РФ експортувала на 50% (об’єм склав $19,3 млрд) більше ніж роком раніше. Починаючи з 2022 р. РФ почала пропонувати знижки та перенаправляти постачання на ринки "дружніх країн". На їхню частку минулого року припало 70% усього російського експорту добрив. Лідером зростання імпорту російської агрохімічної продукції стала Індія, що збільшила імпорт більш ніж утричі. Інші важливі експортні напрямки — Близький Схід, насамперед Туреччина, куди постачання зросли в три з половиною рази. РФ поставила до Африки у 2022 р. на 50% більше добрив порівняно з 2021 р.

Китай традиційно купує добрива у РФ, але наразі не є головним її ринком. Росія поставила добрива у січні-червні 2023 р. до 57 країн на загальну суму $6,6 мільярдів. Майже половина російського експорту припала на Бразилію ($1,9 млрд) та Індію ($1,3 млрд). На третьому місці опинилися США із закупівлями на $890 млн. До десятки найбільших імпортерів російських добрив також увійшли Китай ($632 млн), Мексика ($429 млн), Туреччина ($170 млн) та інші країни. Тобто Китай купує приблизно 10% російського експорту добрив.

В цілому у секторі добрив РФ має досить потужні ринки збуту, а Китай № 1 виробник азотних добрив у світі, у зв’язку з чим у найближчій перспективі не очікується значного зростання долі Китаю у експорті добрив РФ.

Імпорт РФ з Китаю

Машини та обладнання

Вартість експорту машин та обладнання з Китаю до РФ — це 60% вартості всього експорту Китаю до Росії. На початку 2022 р. динаміка поставок цієї продукції до РФ була слабкою і тільки з середини минулого року спостерігається потужне зростання у постачанні. Економісти пояснюють це тим, що санкції порушили звичну логістику взаємодії Росії з КНР, а також тим, що на початку 2022 р. у Китаї ще діяли ковідні обмеження.

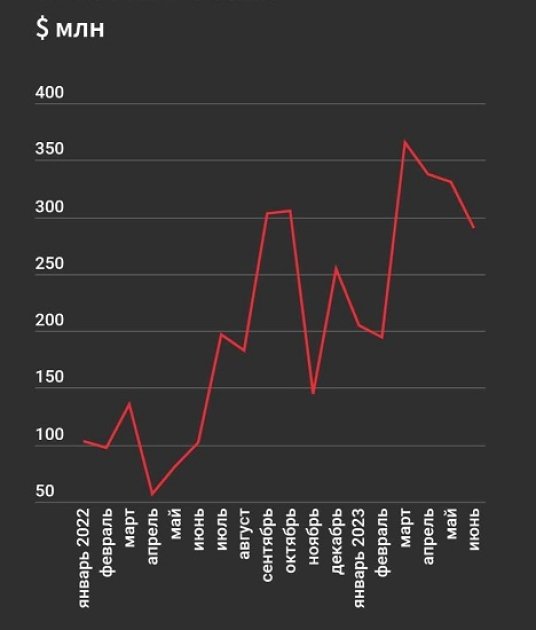

Найбільше за цими групами з Китаю зросли поставки пасажирських авто. Якщо станом на початок літа 2022 р. щомісячна сума таких поставок оцінювалась у $30 млн, то за рік вона сягнула $1 млрд, тобто відбулось більше ніж 30-кратне зростання.

Росія стала основним напрямком експорту китайських автомобілів за перші п'ять місяців 2023 р. (обсяг сягнув 287 000 одиниць), за нею йдуть Мексика (159 000 одиниць) і Бельгія (120 000 одиниць).

За 2022 рік загальна доля китайських брендів в Росії зросла з 9 до 43%. Частка автомобілів Chery злетіла з 3 до 20%, Great Wall Motor — з 3 до 12%, Geely — з 2 до 8%. Розширили присутність на місцевому ринку навіть невеликі виробники — Changan (з 0,5 до 2%), FAW (з 0,2 до 0,5%) і нещодавно почав продажі бюджетних електрокарів Evolute, який забезпечив 0,2% продажів. З січня по травень 2023 р. найбільш популярними в Росії стали Haval, Geely, Changan, Great Wall, FAW, GAC і Dongfeng. Також в Росії можна придбати автомобілі менш відомих виробників і їх суббрендів — JAC, Honqueг, Skywell, Tank, Baic, Nio, Avatr, Li auto і Voyah. Крім них, на ринку з'явилися фургони і міні-машини SAIC Maxus з електричним двигуном.

Китайські фірми не лише заробляють на імпорті в Росію, але також домовляються про виробництво в третіх країнах, щоб ті збирали їх машини для наступних поставок в країну. Так, іранський виробник Kerman Motor (KMC) вирішив вийти на російський авторинок з китайськими седанами JAC J4. Ця модель з 2019 р. збирається на локальних потужностях заводу KMC. У 2022 р. іранська компанія викупила ліцензію у JAC, щоб випускати на базі цієї модифікації власний автомобіль і виставляти техніку на ринках Іраку і країн СНД. Усього в портфоліо фірми є три бренди: MVM і Fownix, а також KMC.

При цьому Китай забезпечує Росію не лише продукцією власних брендів — місцеві дилери пропонують автомобілі зарубіжних виробників. Так, наприклад, 21 червня 2023 р. стало відомо про відновлення продажів Honda і відкриття першого офіційного дилерського центру бренду в Санкт-Петербурзі, хоча концерн збирався припинити відвантаження ще до введення західних санкцій. Пізніше стало відомо, що завозити машини в Росію будуть не з Японії, а з Китаю, а за реалізацію буде відповідальна компанія з КНР.

З 2022 р. Китай став одним із головних партнерів Росії в рамках поставок по паралельному імпорту. З КНР на територію країни потрапляють практично всі іномарки таких брендів, як Renault, Ford, Kia, Mazda, Hyundai, Opel, Peugeot та інші. Заробляючи на поставках зарубіжних брендів, китайські дилери не забували привозити і вітчизняну продукцію. Наприклад, Meilin Auto, що возила в Росію машини європейських або американських брендів (зроблені для китайського ринку Cadillac, Volkswagen або Tesla), паралельно розвивала поставки преміальних електрокарів Hongqi, Li Auto і Voyah.

До цього слід додати потужності Китаю з виробництва автомобілів в середині держави. В кінці листопада 2022 р. на колишньому підприємстві концерна Renault було перезапущено бренд "Москвич". Однак нові власники вирішили не починати виробництво з нуля, а взяти в якості основи для своїх кросоверів китайські JAC JS4 і JAC Sehol A5. Крім того, завод вирішив спробувати налагодити випуск електрокарів, заснованих на китайських Sehol E40X. Також для випуску китайських авто під власними брендами проектувалась форма для УАЗ "Соллерс". Компанія анонсувала серійне виробництво легких комерційних автомобілів (LCV) на базі вантажівок JAC: напівкапотний "Атлант" масою 2,5-4,2 тонни і безкапотний "Арго" масою 2,5-3,5 тонни, що будуть вироблятися з бензиновим і електродвигуном. Не стали відмовлятися від перспектив співпраці з китайськими партнерами і "АвтоВАЗ": у квітні 2023 р. стало відомо, що концерн обговорює з трьома найбільшими виробниками з КНР збірку їх автомобілів на заводах в Санкт-Петербурзі, Іжевську і Тольятті. Китайські машини будуть випускатися під брендом Lada. Остання модель концерну Lada X-Cross 5, представлена на Петербурзькому міжнародному економічному форумі (ПМЕФ), виявилася також копією китайського Bestune T77 від концерну FAW.

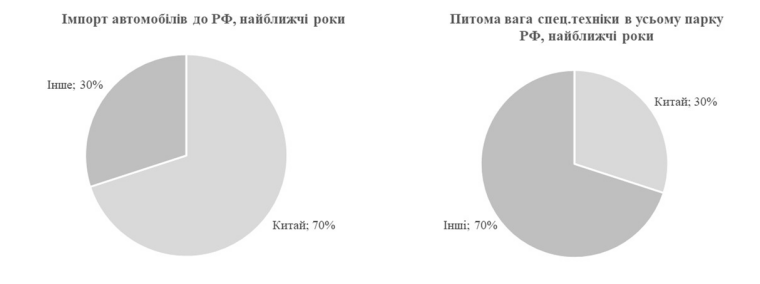

У РФ схожа ситуація з імпортними поставками і вантажних автомобілів. За рік об’єм поставок зріс у 3 рази з $101,5 млн у червні 2022 р. до $290,7 мл та у червні 2023 р. (див.рис.13).

До 2022 р. китайська спецтехніка на російському ринку бульдозерів, екскаваторів та самоскидів складала від четвертої частини і вище, зараз тенденція пришвидшилась. Також з офіційних заяв відомо, що після виходу з РФ європейських компаній китайці почали активно захоплювати російський ринок сільськогосподарської техніки.

В асоціації "Російські автомобільні дилери" вважають, що російські авторинки можуть перетворитися на китайські, оскільки доля продажу авто з КНР вже в найближчі роки виросте до 70 %

У дев'ять разів зріс експорт в Росію китайської авіаційної та космічної продукції — з $8,7 млн до $80 млн у січні-червні 2023 року. Поки що Китай на глобальному ринку не займає значущого місця в авіабудуванні, як цивільному, так і військовому. Зростання імпорту товарів у цій групі в основному відбувається за рахунок поставок безпілотників і комплектуючих до них.

В цілому можна зробити висновок, що Китай із задоволенням постачає товари машинобудування, що використовуються для цілей споживання і менш зацікавлений у постачанні товарів, що можуть бути використані для розвитку та налагодження нового виробництва в РФ. Загалом росіяни почали активно пересідати на китайські авто (4 із 5 імпортованих – Китай), нарощувати питому ваги китайської спецтехніки в країні, що вже цього року сягне 30% від усього парку.

Обладнання для нафтогазового сектора

Після запровадження західних санкцій з РФ перестали співпрацювати майже усі західні виробники обладнання та розробники технологій для нафтогазового сектору. Влітку 2023 р. РФ залишила американська нафтосервісна компанія SLB, дохід якої у цій країні склав $1,2 млрд лише за 2022 р. Таким чином, серед міжнародних постачальників у РФ наразі залишається лише Weatherford (США).

Разом з тим, у жовтні 2022 р. В.Путін заявляв, що частка вітчизняного обладнання у російській нафтогазовій галузі зросте до 80% до кінця 2025 р.На той час цей показник складав близько 60%. У 2023 р. він сягне 64-65%. "У нас створено систему фінансування повного циклу освоєння продукції нафтогазового машинобудування: спочатку ми фінансуємо НДДКР, потім запускаємо серійне виробництво через пільгову позику та надаємо споживачеві знижку, стимулюючи попит", — пояснював міністр енергетики РФ на профільній нараді.

Разом з тим, низку елементів, що випали у результаті згортання західних компаній, РФ покриває за рахунок імпорту з Китаю. За останні 15-20 років китайські машинобудівні компанії зробили величезний крок уперед у питанні виробництва сучасного нафтогазового устаткування. Сьогодні нафтогазові виробники з КНР представляють гідну конкуренцію відомим брендам із Європи, Канади та США. При цьому широкий асортимент нафтового обладнання пропонується за доступними цінами.

Враховуючи, що на велику четвірку нафтосервісних компаній – Baker Hughes, Halliburton, SLB (колишня Schlumberger) та Weatherford — припадало 20% нафтосервісного ринку РФ (найбільш високотехнологічні рішення, котрі Китай лише частково може перекрити) та суттєву частку внутрішнього виробництва, доля Китаю на цьому напрямку не перевищує 15%. Це переважно компоненти електронних плат для наземного обладнання; ключі бурові, трубні; насоси: агрегатні, глибинні штангові, насосні штанги; клапани; захисні фільтри; запірні та прохідні крани; бурові та технологічні труби; ловильний інструмент.

Електроніка

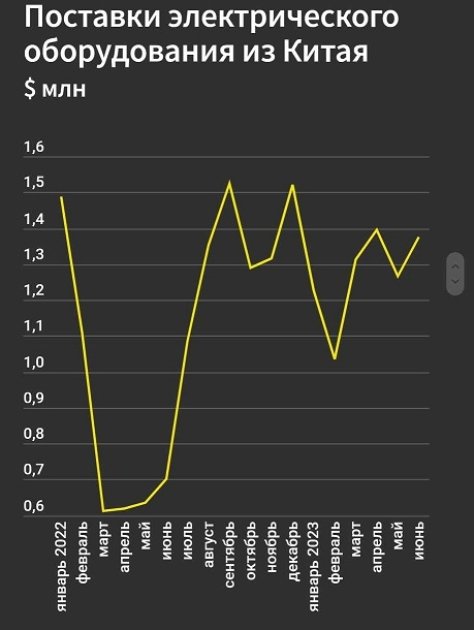

Поставки електричного обладнання зросли приблизно в два рази з $0,635 млрд у травні 2022 р. до $1,23 млрд у травні 2023 р.

Тут, Китай веде продуману політики спрямовану на обмеження поставок до РФ обладнання, що може зменшити залежність РФ від товарів масового вжитку Китаю. Через це у ряді випадків фіксується відмова передових китайських постачальників обладнання експортувати до РФ з посиланням на санкції, запроваджені західними країнами.

Напівпровідники

Китай є практично монопольним постачальником напівпровідників у РФ. За даними Foreign policy, на Китай припадало понад 87% російського імпорту напівпроводників у 4 кварталі 2022 р., що є значним зростанням у порівнянні з 33% за весь період 2021 р. Однак більше половини цих компонентів не є китайськими. Наприклад, китайська компанія King-Pai Technology поставляла російській торговій компанії напівпровідники, виготовлені японським виробником, на суму $150 тис. У червні 2022 р. King-Pai потрапила під санкції Міністерства торгівлі США за ведення бізнесу з російською військовою компанією. Використовуючи посередників у Гонконгу та материковому Китаї — підставні компанії, створені лише у 2022 р., відправили до Росії чіпів більш ніж на $18 млн. Загалом експорт американських чіпів з Гонконгу та Китаю до Росії зріс удесятеро порівняно з періодом до вторгнення у 2021 р., досягнувши приблизно $570 млн у 2022 р.

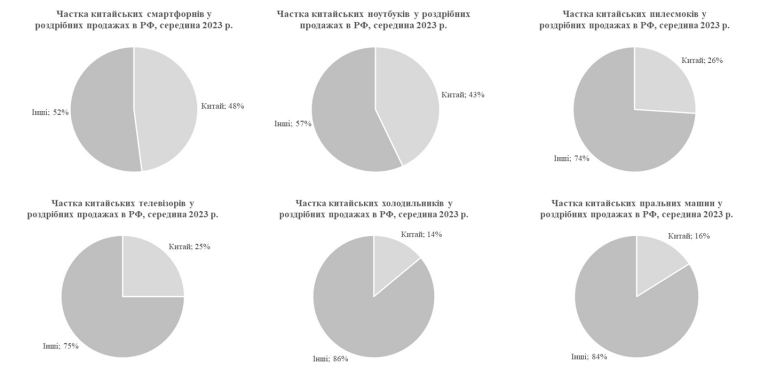

Телефони, комп'ютери та побутова техніка

Якщо порівнювати кінець 2021 р. та середину 2023 р., то тут простежується чітка динаміка захоплення ринку споживчої та побутової техніки РФ китайськими брендами.

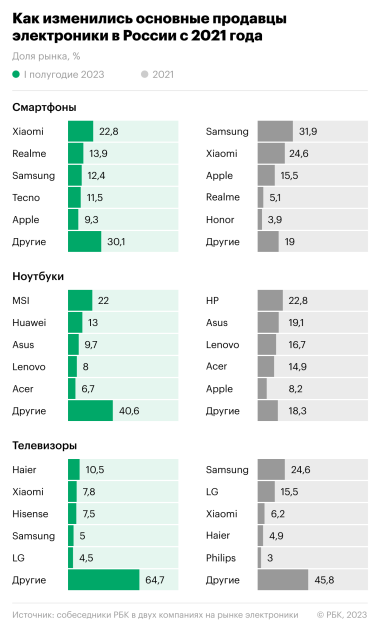

Так, якщо у 2021 р. на першому місці за об’ємами продажів смартфонів в РФ була Samsung з долею майже 32%, то станом на середину 2023 р. першу та другу позиції за об’ємами продажів займають китайські бренди Xiaomi та Realme з загальною долею продажів 36,7%.

Серед ноутбуків у 2021 р. в ТОПі РФ були: HP та Asus (з часткою відповідно 22,8% та 19,1%). Станом на середину 2023 р. дві перші позиції займають китайські MSI та Huawei з часткою 22% та 13% відповідно.

За продажами телевізорів Китай також в ТОПі: перші три позиції займають Haier – 10,5%, Xiaomi – 7,8%, Hisense – 7,5%. До війни на першому місці був Samsung з долею 24,6%

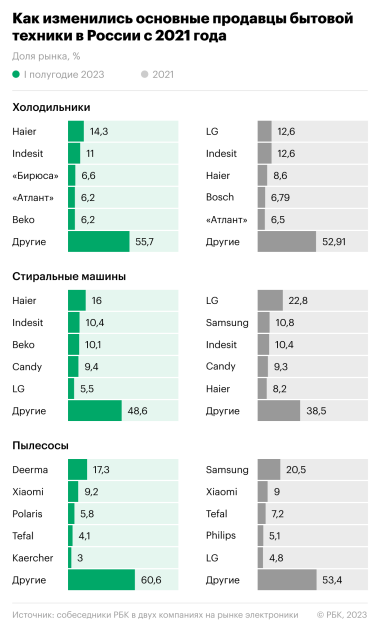

На ринку холодильників до початку "СВО" в РФ в ТОПі були LG з часткою 12,6%, у середині 2023 р. їх потіснили китайські Haier з часткою 14,3%.

У 2021 р. росіяни надавали перевагу пилососам фірми Samsung, її частка становила 20,5%, з середини 2023 р. — 17,3% продажів припадає на Deerma, на другому місці Xiaomi — 9,2%.

Щодо пральних машин, то у 2021 р. лідером продажів були LG та Samsung з частками 22,8% та 10,8% відповідно. Станом на середину 2023 р. на першому місці за продажами Haier — 16%.

Таким чином, у всіх без виключення розглянутих групах товарів китайські бренди за період війни в Україні перемістились на лідуючі позиції. За об’ємами фізичних продажів частка окремих китайських брендів у сфері електричної техніки варіюється від 14% до 22%, а кумулятивна частка китайських брендів перевищує 40% (за деякими товарними групами (смартфони) з перспективою зростання у найближчому майбутньому). При цьому в окремих мережах РФ китайські бренди взагалі стали складати левові частки продажів, зокрема, в "М.Відео-Ельдорадо", за підсумками першого півріччя 2023 року, понад 70% штучних продажів смартфонів припадало на бренди з Китаю. Тепер вісім брендів із цієї країни входять до топ-10, включаючи перше місце, а Samsung та Apple опустилися на третє та четверте місця. У ноутбуках китайські марки займають 40% продажів в штуках.

Телекомунікації

Закордонні вендори, що пішли з російського ринку після введення санкцій, поступилися місцем переважно китайським компаніям. Замінюють Dell, HPE та Cisco китайські виробники Maipu, Gooxi, DCN та інші азіатські виробники. Також посилюють позиції в Росії азійські вендори, що здійснюють складання та виробництво виробів під ключ, виходячи з технічного завдання замовника – це можуть бути як повноцінні девайси, так і комп'ютерна периферія. Є альтернативні рішення і для IP-телефонії, зокрема, для Cisco. Китайські Lvswitches, Flyingvoice, Sofeno надають голосові шлюзи, телефони та розробки для ВКС (відеоконференцзв'язку). Також на ринку РФ спостерігається підвищення активності таких китайських постачальників, як Yealink Network Technology та Yeastar Information Technology.

Загальну ситуацію на ринку телекомунікаційного обладнання РФ можна охарактеризувати наступним чином – після згортання роботи західних компаній у РФ, китайські компанії почали пропонувати свої рішення й, паралельно, у деяких окремих сегментах РФ має свої власні напрацювання. Станом на середину 2023 р. на ринку РФ спостерігається певний "роздрай" — ще є певні залишки та паралельні поставки західного обладнання, державні структури почали тестувати власні розробки, китайські постачальники нарощують свою частку, але цією продукцією часто не задоволені російські компанії через її якість та певні особливості (часто вони не сумісні із західним обладнанням). Однак в цілому частка виробів з Китаю динамічно зростає.

Загальну ситуацію із ставленням в РФ до китайських продуктів можна відстежити через дані щодо заміни продуктів для інтернет-безпеки з західних на китайські. Згідно з опитуванням інтегратора "К2Тех" у березні 2023 р. замінити розробки іноземних вендорів (Cisco, Checkpoint і Fortinet) на китайські готові 60% компаній з ключових галузей економіки, тоді як до 2022 р. цей показник становив всього 5%. В опитуванні брали участь 120 компаній. Найбільший інтерес російські організації виявляють до китайських міжмережевих екранів. Їх, як випливає зі звіту, готові замінити 70% опитаних. Також серед популярних рішень присутні системи запобігання вторгненням (47%) та системи моніторингу й сканери безпеки (16%).

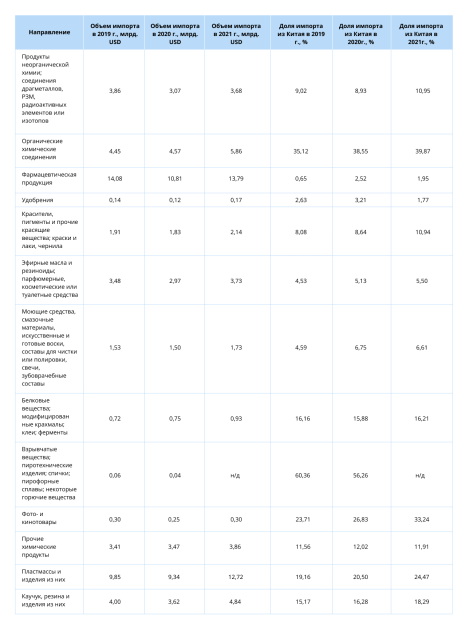

Хімія

Що стосується хімічної галузі, то і в "довоєнний" період частка імпорту продукції з Китаю до Росії збільшувалася в останні роки, сягаючи за окремими напрямками 40% (органічна хімія) у загальному імпорті. У таблиці приведено загальні обсяги імпорту в РФ за укрупненими кодами ТН ЗЕД у 2019-2021 рр. та частка Китаю у імпорті РФ.

На жаль, динаміку за цими групами товарів у період 2022-2023 рр. встановити не вдалось через брак інформації у відкритих джерелах. Але точно відомо, що РФ суттєво наростила постачання сировини для виробництва лікарських препаратів, хімічних речовин для виготовлення гербіцидів та пестицидів, вітамінів, добавок для тваринництва, низки органічних сполук тощо.

Співпраця в оборонній сфері та космос

Співпраця в оборонній сфері між РФ та Китаєм впродовж останніх півтора років є багатовимірною – Китай намагається лавірувати між необхідністю підтримати союзника та бажанням не переступати "червоних ліній", накреслених США. Тому потік товарів військового призначення з Китаю часто маскується під вироби цивільного призначення. Інший варіант військової допомоги РФ, який практикує Китай, – це постачання компонентів, деталей або обладнання, що можуть бути використані при виробництві різноманітних товарів військового призначення вже всередині РФ.

Так, привертає увагу інформація щодо поставок в Росію у 2023 р. безпілотників на $100 млн. І хоча після скандалу з 1 вересня 2023 р. Китай на два роки обмежив експорт дронів, що мають вагу понад чотири кілограми і максимальну злітну масу від семи кілограмів із тривалістю польоту понад 30 хвилин, здатних літати за межами природної видимості операторів, перевозити об'єкти та скидати їх на землю, великі російські виробники дронів встигли створити запаси запчастин і сподіваються, що їхні постачальники в Китаї зможуть отримати ліцензії на експорт до Росії та дозволи митної служби. Разом з тим, відомі випадки, коли китайські підприємства, що заявили про відмову від співпраці з РФ, продовжували поставки безпілотників із залученням посередників в інших юрисдикціях (наприклад Гонконгських).

Інший витік інформації свідчить про те, що російські фірми у 2023 р. закупили у Китаю кевлар, що необхідний для виробництва бронежилетів, на $225 млн (збільшення на 69% у порівнянні з попереднім роком).

Крім того, з початку війни до середини 2023 р. китайські фірми здійснили щонайменше 220 поставок готових бронежилетів, касок та теплових прицілів на суму $11 млн, китайські фірми відправили оптичні приціли більш як 50 російським компаніям. Згідно з митними записами, отриманими Politico, російські покупці лише в одній компанії Shanghai H Win здійснили замовлення на сотні тисяч бронежилетів та касок.

У 2022 р. КНР експортувала до Росії продукцію з титанових сплавів на суму $18 млн — майже вдвічі більше, ніж у 2021 році. Легкі та жароміцні титанові сплави є одним з основних матеріалів, що використовуються у виробництві військових літаків та зброї.

У 2022 р. титанові листи та стрижні були поставлені з Китаю до НВП "Старт". Це підприємство займається розробкою зенітно-ракетних комплексів та входить до складу держкорпорації "Ростех". Титанові вироби були відправлені і компанії S7 Technics, що займається технічним обслуговуванням та ремонтом літаків. Китайські компанії також відправляли партії магнієвих сплавів компанії "Туполєв", що будує та допомагає обслуговувати далекі бомбардувальники, такі як Ту-95 та Ту-160М. Ці бомбардувальники використовуються для завдання ударів крилатими ракетами по території України. Компанії, пов'язані з виробництвом автомобілів КамАЗ та бронетранспортерів КамАЗ "Тайфун", отримали не менше 520 партій товарів з Китаю (запасні частини, зварювальні апарати та лазерні верстати, що можуть використовуватись для виробництва зброї та військової техніки). Магнітогорський металургійний комбінат, який перебуває під санкціями, також отримував постачання з Китаю.

Крім того, Китай може постачати до Росії сировину через треті країни. Повідомляється, що Пекін та Москва вели з Іраном секретні переговори про постачання перхлорату амонію. Ця хімічна сполука використовується для руху балістичних ракет.

Ще два аспекти потенційної співпраці у оборонній сфері Китаю та РФ, пов’язані з можливістю поставок зброї з Китаю до РФ через Південну Корею, а також передачу супутникових розвідувальних даних — залишаються дискусійними, але підтверджень цієї інформації у ЗМІ не виявлено.

Росія та КНР підтримують тісні контакти у космічній сфері. Наприкінці минулого року "Роскосмос" повідомив про підписання з Китайським національним космічним управлінням програми розвитку співробітництва у відповідній галузі на 2023-2027 роки. Сторони також уклали домовленості щодо взаємодії з метою забезпечення взаємодоповнюваності глобальних навігаційних супутникових систем ГЛОНАСС та Beidou. Раніше влади РФ і Китаю підписали угоду про спільні зусилля щодо створення Міжнародної наукової місячної станції, дорожню карту було представлено в червні 2021 р. Згідно з наданою інформацією, будівництво станції має повністю завершитися до 2035 року. З 2026 по 2030 рік заплановано дві місії з розробки технологій посадки та доставки вантажів, а також повернення на Землю зразків місячної породи. З 2031 по 2035 рік сторони розгорнуть інфраструктуру на орбіті та поверхні Місяця, в тому числі комплекси зв'язку, а також електроенергетичне, дослідницьке та інше обладнання.

Наукова співпраця

Як демонструє історія наукової співпраці РФ та Китаю за останніх 20 років, Китай переслідує чіткі інтереси освоєння технологій, що залишились в РФ від СРСР та ще не опановані у Піднебесній. При цьому ця історія рясніє прикладами, коли спільні розробки знаходили своє застосування передусім у КНР у вигляді побудови нових енергоблоків, використання технологій лиття кольорових металів, розробки нових матеріалів для сфери оборони тощо. Як зазначають російські вчені: "Оскільки у Китаю є чіткі цілі співпраці та вимоги до проектів, науково-технічна взаємодія між Китаєм та Росією, в основному, зосереджена в оборонній промисловості, енергетиці, металургії, транспорті та інших областях, де Китай відносно слабкий". Звісно, можна знайти приклади того, що таке співробітництво пішло на користь і РФ, але в цілому Китай "заточений" на висмоктування розробок із Росії.

З останні віх наукової співпраці між цими країнами варто відзначити підписання протоколу про зміцнення співробітництва в галузі фундаментальних наукових досліджень між Міністерством освіти і науки Росії, Міністерством науки та технологій Китайської Народної Республіки, Об'єднаним інститутом ядерних досліджень (ОІЯД у м. Дубні) та Китайською академією наук, яке відбулось у березні 2023 р.

Із цього протоколу випливає перелік наступних напрямків, де країни планують розширити свої дослідницькі зусилля:

- аерокосмічна промисловість

- інтегральні схеми

- ядерна енергетика четвертого покоління

- електро-променева обробка

- електродвигуни та електроприводи

- штучний інтелект

- надкороткі та надсильні лазерні технології та пристрої

- передові матеріали

- інформаційна безпека

- квантові обчислення

- системи накопичення енергії

- майбутні космічні системи та сервіси

- розвиток технологій контролю вуглецевого балансу

- харчова та продовольча безпеки

- агробіотехнології.

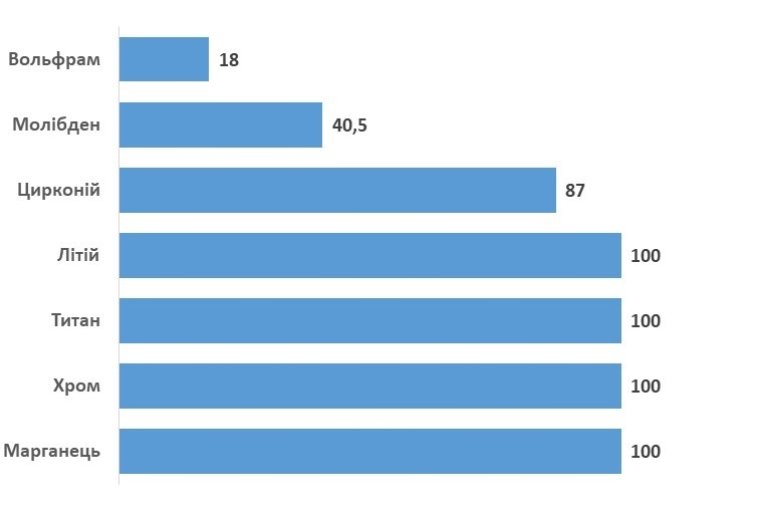

Рідкоземельні метали

Росія імпортує понад третину стратегічних видів мінеральної сировини та понад 60% дефіцитних видів корисних копалин, причому за деякими їх залежність від імпорту – 100%.

Марганець РФ імпортувала переважно з Південної Африки, Габону, Казахстану (95% усього імпорту). Хром — з Казахстану, Туреччини та Південної Африки (більше 90% усього імпорту). Потреби у титановій сировині покривались передусім (більш ніж на 80%) за рахунок України. Літій, після призупинки постачань з Чилі та Аргентини, РФ отримувала лише з Болівії. Цирконій імпортувала з України, Нідерландів, Італії, США (більше 90% усього імпорту). Молібден — з Чилі, Нідерландів, Казахстану, США, Бельгії, Вірменії.

Таким чином, рідкоземельні метали — та рідкісна група сировинних товарів, де взаємодія РФ та Китаю практично відсутня.

Сценарії розвитку економічної взаємодії між Китаєм та РФ

Інерційний сценарій

Інерційний сценарій характеризується продовженням існуючого формату економічної взаємодії між Китаєм та РФ. Економічні санкції проти Росії, незважаючи на їхню часом сумнівну ефективність, відкрили для Китаю досить значні можливості: дефіцитні для КНР протягом останніх десятиліть ресурси на прилеглих територіях виявилися у значному надлишку. Китайські виробники отримали можливість висмоктувати ресурси РФ у небачених до цього часу масштабах. Прості підрахунки свідчать, що тільки завдяки ресурсним дисконтам китайські виробники у 2023 р. заощадять щонайменше $25 млрд з перспективою нарощення об’ємів акумульованих дисконтів у майбутньому. З іншого боку, використовуючи санаційний бар’єр Китай став активно збільшувати свою частку на ринках РФ з високою та середньою доданою вартістю. Чого лише варте 30 кратне зростання у 2022-2023 рр. експорту легкових автомобілів до РФ з Китаю. Менш динамічно, але також кратно, зростав експорт різноманітної електроніки, побутової техніки, спецтехніки тощо. Таким чином, чистий зиск Китаю від економічної політики РФ тільки у 2023 р. можна оцінити у $50 млрд.

Чи влаштовує така ситуація Китай? Швидше — так. В цілому, не заходячи за "червони лінії" Заходу, Піднебесна розглядає РФ як компенсатор в умовах гальмування власної економіки.

Чи влаштовує така ситуація РФ? Швидше — ні. РФ, отримуючи певний рівень надходжень задля поточної економічної стабілізації (хоча, судячи з динаміки руб./дол, цього замало), закриває свої перспективи не лише як виробника товарів із середнім рівнем доданої вартості (про високий рівень за виключенням певної, переважно радянської, номенклатури вже не йдеться), а виробника сировинних товарів. Оскільки розробка нових свердловин та шахт також потребує інвестицій.

Вочевидь, продаж Китаю ресурсів та витрачання отриманих коштів на соціальні виплати та виплати, пов’язані з військовими діями (зрештою витрачання все більших коштів на китайські товари з високою доданою вартістю) розглядається керівництвом РФ як тимчасова необхідність в умовах відсутності альтернатив.

Однак функціонування існуючої моделі відносин може тривати кілька років, але не кілька десятиліть. Хронічне зниження фінансування капітальних інвестицій та інвестицій в людський капітал (в умовах зниження загального рівня життя) потребуватиме все більших зусиль з боку репресивної державної машини, нарощення яких в РФ спостерігається щонайменше у продовж останнього року. І хоча максимуми стискання соціальної пружини прорахувати неможливо, необхідність у зміні формату взаємодії між РФ та Китаєм, судячи з усього, стає все більш очевидною для російських керманичів.

Сценарій більш тісної економічної інтеграції з Китаєм

Цей сценарій передбачає вихід на підписання певних угод у контексті більш тісної інтеграції. У випадку РФ і Китаю це може бути щось схоже на інтеграційні документи, які РФ підписувала з Білоруссю. Рух у цьому напрямку кінцевою метою має декларувати перехід РФ на юань та побудову єдиного митного союзу. Ця логіка повністю суперечить російському імперському проекту, де економічним ядром політичної надбудови має виступати саме економіка Росії. Але разом з тим, така інтеграція могла б забезпечити довгострокову стійкість для економіки РФ.

Зокрема, у запропонованій лозіці, РФ могла б претендувати на допомогу Китаю у економічному розвитку з використанням планових підходів. За одну десятирічку китайські підприємства змогли б побудувати в РФ нові дороги, мости, залізні колії, запустити потужності з переробки сировини та розвинути російський АПК, вбудувати російських виробників у власні виробничі ланцюги товарів з середньою та високою доданою вартістю. Але такий підхід вимагав би від РФ прямого доступу китайських компаній до російських надр і, можливо, навіть певних територіальних поступок, перегляду міграційної політики та системи освіти тощо.

У регіональному вимірі за такого сценарію центр економічної активності в РФ почав би зміщуватися на схід, саме тут в першу чергу формувався б імпульс для розвитку інфраструктурних проектів, виробничої діяльності, включаючи створення більш розвинутих виробництв. На сході країни почав би формуватися і центр притягування внутрішньої міграції, з’явився б російський Шанхай. Європейська частина РФ, у цьому сенсі, виглядала б як регіони, де ведеться видобуток копалин та функціонує АПК, формується логістична інфраструктура для перевалки товарів до Європи. Москва, втративши статус ділової, а поступово і політичної столиці, ще довго залишалась би потужним науковим та культурним центром країни.

Запропонований сценарій передбачає формування стійкої економічної основи РФ з допомогою Китаю, але жодним чином не вкладається у логіку російських еліт. Для настільки радикального розвороту до Китаю РФ потрібно, щонайменше, одне покоління на переосмислення і перебудову масового світогляду, тобто часовий відрізок, якого керівництву РФ бракує.

Повернення РФ до вільної присутності на глобальному ринку

Сценарій повернення РФ до вільної присутності на глобальному ринку, що можливий лише після закінчення війни в Україні на західних умовах та зміні керівництва РФ, по мірі зближення РФ з Китаєм набуває більш реальних обрисів.

Як показали останні півтора роки, РФ не може у нинішній економічній парадигмі повноцінно повернутися до глобальної економіки. А більш тісна взаємодія з Китаєм обертається для Росії фактичною втратою себе і обнулінням усіх транскордонних імперських проектів. У ситуації, коли РФ покладається на Китай, колишні економічні сателіти РФ починають перевизначатися – самі переорієнтовуються на Китай або тяжіють до більш потужних альтернативних міжнародних структур.

У цій ситуації РФ міг би врятувати крах існуючої глобальної економічної системи, але вірогідно, російські надії на це — ілюзорні. Навіть за умов тимчасового глобального економічного колапсу такі країни, як Китай та США, враховуючи їхні виробничі, ресурсні, технологічні та людські можливості, будуть в лідерах нової глобальної системи, а от роль РФ у ній важко спрогнозувати.