Кукурудза замість нафти. Як Росію видавлюють зі світової економіки

За прогнозами ЮНКТАД (Конференція ООН з торгівлі та розвитку), найближче десятиліття призведе до перебудови глобальних ланцюжків доданої вартості. І країною, що випадає з більшості з них, може стати Росія. Які ризики і виклики це спричиняє для України?

Глобальний переділ

Глобальна криза в 2020 р. стала каталізатором прихованих процесів щодо переформатування основних "налаштувань" у світовій "операційній системі", яка барахлила з часів рецесії 2008-2009 рр. Криза СОТ, багатосторонніх кліматичних угод, ВООЗ і навіть ЮНЕСКО — ось основні "вершники апокаліпсису" нинішнього annus horribilis або "року жахів".

У найближчі роки варто очікувати повернення США на європейський континент, що буде проявлятися в помʼякшенні торгових воєн з Старим Світом ( ми про це вже писали ). У регіональному плані (якщо говорити про кластері Центральної та Східної Європи з включенням Малої Азії) нас чекає посилення двох молодих лідерів в особі Туреччини і Польщі. Першою — в рамках проэкту "Новий Туран" з залученням Азербайджану і Туркменістану і домінуванням у Чорноморському і Східно-Середземноморському регіонах. Зокрема, це істотно підвищить вплив таких проєктів транспортування природного газу в Європу, як TANAP (що вже призвело до різкого зниження обсягів прокачування російського газу по "Блакитному потоку" і "Турецькому потоку"). Що стосується Польщі, то її інтереси укладені в реінкарнації геополітичного союзу, який повторює загальні контури першої Речі Посполитої; це буде проявлятися в посиленому тиску на Білорусь з паралельним кооптуванням України під загальним геополітичним дахом США.

Глобальна дефрагментація світової економіки призведе до того, що в найближчі пʼять років вона буде поділена між основними чотирма кластерами, а саме: Євросоюзом, Північно американською угодою про вільну торгівлю (USMCA) у складі США, Канади і Мексики (з можливим приєднанням Великобританії — ми писали про формат "Нової Атлантиди "), RCEP (Всебічне регіональне економічне партнерство в складі 10 країн АСЕАН плюс Китай, Японія, Південна Корея, Австралія і Нова Зеландія з можливим приєднанням Індії) і американським торговельним союзом Mercosur у складі Бразилії, Аргентини, Уругваю і Парагваю.

У даній конфігурації RCEP стає найбільшим мегакластером з третиною світової торгівлі і сумарним ВВП в $25,6 трлн, що вже більше, ніж у USMCA ($23,4 трлн, причому навіть у разі приєднання до цього союзу Великобританії), ЄС ($18 трлн) і Mercosur ($3,5 трлн). У RCEP зосереджено 2,2 млрд чоловік, це більше, ніж в інших трьох конкуруючих мегакластерах разом узятих: в ЄС і USMCA більше 500 млн осіб у кожній, а в Mercosur — до 300 млн. Темпи зростання ВВП у більшості країн RCEP знаходяться на рівні понад 4%, тобто приблизно в два рази випереджають конкурентів. За рівнем взаємної торгівлі RCEP (42%) поки поступається ЄС (62%) і USMCA (50%), але випереджає Mercosur (20%). Дивлячись на цей економічний пасьянс, розумієш, що чогось не вистачає, причому дуже великого …

Розбиті мрії

Після анексії Криму та війни на Донбасі Росія упустила останній шанс стати учасником світового економічного мегакластера (до того в Німеччині розглядали ідею створення ЗВТ між РФ і ЄС "від Лісабона до Владивостока"). Однак у неї залишалося ще два варіанти розвитку. Перший — створення власного мегакластера з країн СНД. Цей шанс був упущений після виходу з інтеграційного проєкту ЄАЕС Узбекистану, так як його стратегічні інтереси кардинально розійшлися з інтересами сусідів. Головна регіональна боротьба зараз розгорається навколо водних ресурсів, внаслідок чого узбеки активно блокують будь-які спроби з нарощування гідроенергетики в Таджикистані та Киргизстані, для яких вони (підтримувані РФ і Китаєм) життєво важливі через енергодефіцит. Узбекистан не має таких природних ресурсів, як сусідній Казахстан, і у нього більш численне населення, ніж в Таджикистані та Киргизстані. З цієї ж причини йому не потрібна парасолька безпеки у вигляді ОДКБ. Зате Узбекистану потрібні інвестиції, перш за все в легку і взуттєву промисловість і машинобудування, а також вихід на світові ринки збуту. І цим вже зараз щільно займається американський економіст Артур Лаффер, який консультує Ташкент з питань зниження рівня оподаткування та дерегуляції економіки.

Навіть Вірменія, найбільш надійний союзник РФ в рамках ЄАЕС після Білорусі, ризикує відбитися від рук. Європейська та американська діаспори вірмен виступають за активнішу інтеграцію Єревана в західному напрямку. В цьому і полягав внутрішній конфлікт: карабаські проросійські політичні еліти, які контролюють владу (до приходу Миколи Пашиняна), і прозахідна діаспора, яка контролює головні фінансові потоки країни. Втрата територій і ослаблення контролю над Нагірним Карабахом може з часом привести до віддалення Вірменії від Москви з паралельним отриманням колективних гарантій безпеки з боку НАТО. Зрештою Вірменії необхідно буде отримати гарантію від вторгнення Азербайджану і Туреччини на свої території, і вони можуть бути надані лише за посередництва ЄС та США, але не РФ, можливості якої в протистоянні з турками обмежені.

Слабкий союз

Сьогодні ЄАЕС — це близько 184 млн чоловік, чого явно не вистачає для глобальної кластеризації, а ідеї втягнути в союз Іран не дають поки позитивних результатів. У ЄАЕС спостерігається максимально низький внутрішній товарообіг — всього 10%, що свідчить про явну недостатність сили внутрішньої економічної гравітації між учасниками.

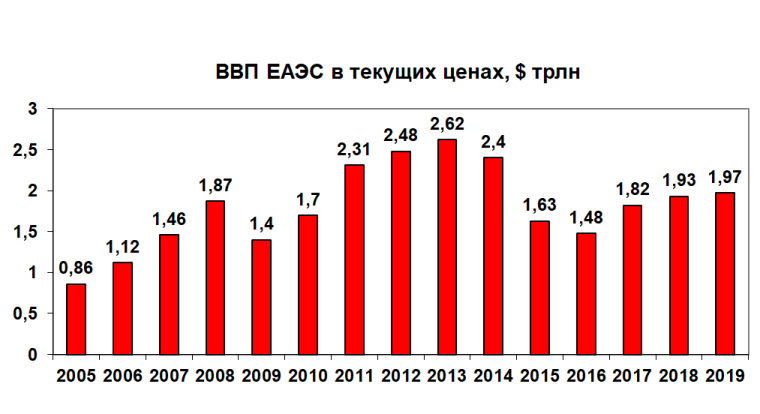

ВВП ЄАЕС після зростання до $2,62 трлн в 2013 р .скоротився до $1,48 трлн у 2016-м і в 2019-му ледь досяг $1,97 трлн, тобто не вийшов навіть на рівень історичного екстремуму, не кажучи вже про подальший розвиток. При цьому динаміка ВВП країн, що формують ядро ЄАЕС, — Росії, Білорусі та Казахстану — практично повторює загальну траєкторію.

Ситуація в Вірменії, Білорусі та Киргизстані свідчить про периферійну кризу інтеграційної моделі ЄАЕС. Навіть зближення максимально інтегрованих в економічному плані (на 50%) Росії і Білорусі викликає істотне тертя, не кажучи вже про більш широкий формат обʼєднання країн-учасниць. Символічно в цьому плані виглядає план Казахстану перейти на латиницю протягом найближчих семи років.

У принципі і Узбекистан, і Казахстан дотримуються схожих принципів розвитку: китайські кредити на інфраструктуру (переважно дороги в рамках проєкту "Один пояс і один шлях" та обʼєкти туризму), а також китайські інвестиції в створення нових виробництв і пошук ринків збуту як в центральноазіатському внутрішньому кластері розвитку, так і на світових торгових майданчиках. Тобто спрацьовує принцип: брати гроші у китайців (там дешевше) і продавати товари там, де дорожче (а це далеко не завжди ЄАЕС). На даний момент китайські інвестиції в казахській економіці складають до 10%, а в таких стратегічно важливих галузях, як нафтогазова, гірничорудна, аграрна, телекомунікаційна та транспортна, — до 40%. Бувають і курйози, як будівництво заводу з виробництва сухого верблюжого молока за $50 млн, для якого треба було б поголівʼя в 50 млн верблюдів … У цілому китайський вектор для Казахстану вже давно став би одним з основних, якщо б не історичні традиції в контексті антикитайських настроїв і побоювань щодо східного сусіда. Особливо це проявляється на тлі дискримінаційних практик щодо уйгурів у Сіньцзяні. І ця обставина буде ще довгі роки утримувати Казахстан від різкого крену в бік Пекіна, що не виключає стратегію похитування — то в сторону Піднебесної, то в бік Москви.

ШОС не так

На тлі ослаблення доцентрових тенденцій в ЄАЕС у Москві робили ставку на паназійську інтеграцію в рамках проєкту Шанхайської організації співпраці (ШОС), яка, втім, більше використовується для політичних консультацій і вирішення питань безпеки, ніж для формування нових торговельних і політичних проєктів. Слабкі економічні інтеграційні перспективи ШОС підтверджуються тим, що в неї входять і Індія, і Пакистан, які ніколи не будуть у спільному торговому проєкті. Крім того, в рамках ШОС немає нічого схожого на Інститут економічних досліджень для АСЕАН і Східної Азії, який був створений Японією для вивчення перспектив азіатсько-тихоокеанського співробітництва і робив це протягом останніх 10 років (що, зокрема, сприяло створенню згаданого вище RCEP) .

До речі, про RCEP. Найбільший азіатський кластер остаточно здавлює Росію зі сходу — її не покликали в цей інтеграційний проєкт. Таким чином, росіяни виявилися затиснуті між двох вогнів у вигляді найбільших світових кластерів: RCEP і ЄС.

Якщо врахувати агресивну політику по відношенню до РФ з боку USMCA і кризу в ЄАЕС, ситуація виглядає критичною. Єдиний вихід — посилювати внутрішню автаркію з вкрай низькими темпами зростання і технологічним відставанням при безуспішних спробах прорвати кільце за допомогою розширення інтеграційних процесів то на Іран, то на Узбекистан, розуміючи, що і на даних напрямках шансів на успіх небагато.

Нафтодолари, що тануть

Створення RCEP мультиплікує внутрішню конкурентоспроможність даного мегакластера: японські інвестиції та інновації, інтелектуальна економіка Південної Кореї, потенціал Китаю та австралійський газ (СПГ). І це черговий неприємний сюрприз для РФ, адже Пекін, розглядаючи джерела диверсифікації поставок вуглеводнів, вибере: а) газ власного видобутку; б) австралійський газ як партнера по RCEP; американський газ для задобрювання Вашингтона. Це вже проявилося у вигляді недозавантаження газопроводу "Сила Сибіру". За даними китайських аналітиків, влітку 2020 р. обсяги прокачування блакитного палива по даному маршруту скоротилися на 30-40%. Зате імпорт СПГ, навпаки, виріс на 12% (сьогодні це приблизно 75% від усього китайського імпорту газу в рік).

Що стосується поставок нафти, то тут Китай проводить політику диверсифікації, транспортуючи її по нафтопроводах з РФ, Казахстану і Мʼянми, завозячи танкерами з Африки та Ірану. У першому півріччі 2020-го РФ втратила статус постачальника нафти номер один на китайський ринок, поступившись Саудівській Аравії. Правда, потім повернула першість. Найближчим часом, в рамках нової торгової угоди між США і Китаєм, Пекін, можливо, істотно розкриє свій ринок для американської сланцевої нафти. В цілому вже спостерігалися рецидиви, коли китайська Sinochem International Oil відлучала "Роснефть" від тендерів на закупівлю нафти, про що писав Bloomberg.

У перспективі десяти років РФ може зіткнутися з падінням попиту на її вуглеводні як на Заході, так і на Сході. І тут ми спостерігаємо "аграрний момент" …

Аграрний момент

Основні статті російського експорту, $ млрд

У першому півріччі 2020-го відбулося різке падіння частки вуглеводнів у структурі експорту РФ: з $157 млрд до $101,7 млрд, а в питомій вазі з 65,4% до 55,2%. Зате агроекспорт виріс з $12,7 млрд до $14,7 млрд, додавши і в загальній структурі: з 5,3% до 8%, вийшовши на третє місце після металів (10,3%) і обігнавши продаж за кордон хімічної продукції (7,2%) і машин і устаткування (6,3%). Таким чином, під ударами кризи росіяни наростили експорт агросировини, і даний факт зовсім не випадковий.

Після ями в 2013-му на тлі високих світових цін на вуглеводні, питома вага сільського господарства в структурі валової доданої вартості збільшилася до 4,27% у 2016-м і після зниження до 3,76% у 2018-му знову відновила зростання до 3,85% у минулому році.

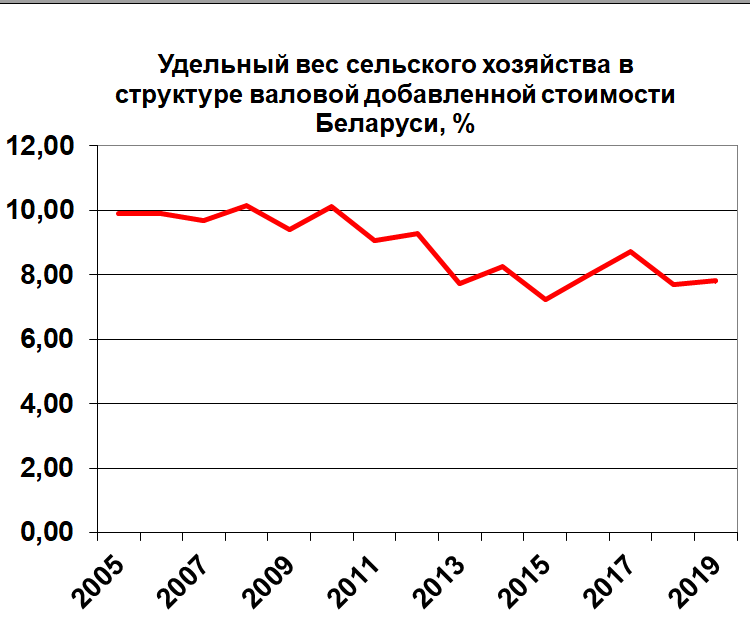

Примітно, що аналогічний індикатор у сусідів РФ має знижувальний тренд: у Білорусі він знизився з 10% до 7,9%, а в Казахстані — з 6,9% до нижче 5%.

Сьогодні Росія вийшла на рівень збору зернових в обсязі 130-135 млн т, зокрема урожай кукурудзи збільшився до 15 млн т. Традиційно росіяни роблять ставку на пшеницю (більше 80 млн т) та ячмінь (21 млн т). Тобто за допомогою простого перезавантаження базового ряду культур РФ може істотно наростити кукурудзяний експорт. За один маркетинговий рік росіяни виробляють 6 млн т соняшникової олії. В цілому по олійним: 15 млн т насіння соняшнику, 4-5 млн т сої та понад 2 млн т ріпаку, при цьому врожайність даних культур у РФ у 1,5-2 рази нижча, ніж в Україні. З одного боку, це стримує зростання російського експорту, а з іншого — у країни є істотний технологічний люфт для нарощування майбутнього врожаю.

Посилення аграрного вектора в Росії — елемент цілеспрямованої політики. Як заявив заступник міністра сільського господарства РФ Сергій Левін: "У російських виробників є потенціал зайняти до 2024 р. значну частку китайського та індійського ринку соняшникової олії: китайського — до 50%, індійського — до 30%… Експорт (соняшникової олії) у поточному році показує і найбільшу динаміку зростання, більше 30% по відношенню до аналогічного періоду 2019 р. Такий результат обумовлений у першу чергу значним збільшенням поставок в Китай (в 2,5 рази) і в Індію (в 4,5 рази)".

За останні чотири роки Піднебесна, за даними російського чиновника, збільшила закупівлю масложирової продукції з РФ більш ніж у шість разів. Перспективи зростання ринкового сегменту Росії в поставках соняшникової олії в Індію і Китай до 2024 р. можуть скласти 2 млн т на рік. Приблизно така ж ситуація і щодо поставок кукурудзи: росіяни вже встановили свій базовий фактор конкурентоспроможності у вигляді ціни, демпінгуючи на $15-20 на тонні.

Україні — приготуватися

Сьогодні китайський і індійський ринки для України — це $3-4 млрд експортної виручки на рік тільки по кукурудзі і соняшниковій олії. І втрата цих ринків може істотно вдарити по нашому аграрному комплексу. Зрозуміло, що це ризики не завтрашнього дня, а приблизно 2024-2025 рр., але до них треба готуватися вже зараз.

У РФ активно застосовуються методи держсубсидування у вигляді дотацій фермерам дешевих кредитів, пільгових тарифів на перевезення. У разі необхідності ці заходи можуть бути мультипліцировані в рази. Росія вже показала, як може захоплювати цільові ринки по аграрній сировині в Ірані і Туреччині (кукурудза), у Саудівській Аравії (овес і ячмінь). Вона має переваги в транспортному плечі і логістиці для поставок агросировини в Індію і Китай. І це виклики для України.

Економіка РФ довела свою пластичність і резистентність як до криз, так і до списку санкційного тиску. Опинившись між двох вогнів і поступово втрачаючи глобальний ринок вуглеводнів, Росія може в рази наростити експортний аграрний потенціал, і тоді у нас виникне приблизно такий же конкурент, як у США і Саудівської Аравії. Тільки американці і саудівці мали справу з російською нафтою, а ми зіткнемося з російської кукурудзою і соняшниковою олією. Але у нас немає геополітичних і фінансових можливостей зазначених вище країн. А є лише невелика часова фора до остаточного завершення нафтового століття.