Фондовий ховрах. Як врятувати український ринок цінних паперів від держави

Прем'єр-міністр України Денис Шмигаль запропонував створити в Україні фондовий ринок. Але чи дійсно він може з'явитися за розпорядженням уряду?

Ринок є, але без довгих грошей

Фондовий ринок в Україні, як ховрах з відомого фільму: ніхто його не бачить, але він є. Більш того, в країні діють сотні ліцензованих торговців цінними паперами, які проводять як дилерські операції (за свій рахунок і в своїх інтересах), так і комісійні (за рахунок і в інтересах клієнтів). Іноді застосовується навіть таке нововдення, як андеррайтинг — корпоративні емітенти випускають цінні папери (наприклад, облігації) за посередництва професійного учасника ринку. В Україні функціонують кілька фондових бірж, розраховуються фондові індекси. Працює Національна комісія з цінних паперів та фондового ринку, яку раніше називали "державною" (була ДКЦПФР — стала НКЦПФР). До речі, її в ділових колах жартома називали "абвгдейка". Приблизно так і можна передати весь сенс реформи держрегулювання на ринку цінних паперів.

Останнім часом національний ринок цінних паперів почав вивергати зі своїх надр популярних блогерів і навіть політиків-початківців, що, втім, має пояснення: люди все начебто ділові, багаті, а займаються "несерйозними" речами, малюючи "фігури" на ринку ОВДП. І ніяких тобі акцій, облігацій і тим паче "синтетичних фінансових інструментів". У такій нудній атмосфері важко розраховувати на увагу тієї ж Селени Гомес, якій нобелівський лауреат Річард Талер у фільмі "Гра на пониження" на прикладі учасників рулетки і роззяв, які стоять поруч, пояснював принцип роботи синтетичних CDO (забезпечених боргових зобовʼязань).

Насправді роль такого сегмента національного ринку капіталу, як фондовий, важко переоцінити, особливо в контексті розміщення накопичень населення і бізнесу, зокрема, в рамках програми довгих грошей. Будь-які інструменти акумулювання в економіці довгострокових фінансових ресурсів повинні спиратися на ефективний фондовий ринок. Йдеться про пенсійні, страхові, венчурні та інвестиційні фонди. Без довгих грошей неможливо запустити накопичувальну пенсійну систему другого рівня. Без них в економіці не зʼявиться потрібне фондування під довгострокові програми інвестування і кредитування реального сектору. Правда, є ще один варіант: дозволити українцям і нашим недержавним пенсійним фондам вкладати гроші в цінні папери західних емітентів. Але тоді ми отримаємо не тільки набір фінансових ризиків, а й фактично перетворимо свою економіку в придаток західних корпорацій з насичення їх додатковою ліквідністю. А всередині країни довгі гроші і довгострокове фінансування бізнес-проєктів так і не зʼявляться.

Якщо ретроспективно поглянути на історію реформування фондового ринку в Україні, то можна відразу ж виявити концептуальну помилку, викликану неправильною диференціацією "грантоїдських програм". Чиновники НБУ, як правило, їздили переймати досвід у європейські країни, внаслідок чого Україна пішла шляхом створення універсальних банків, які поєднували в одній юридичній особі і кредитування, і операції з цінними паперами. У той же час чиновники "абвгдейки" любили їздити в США і чекинитися біля відомого бика на Уолл-стрит в Нью-Йорку. В результаті модель фондового ринку та нормативна база у нас значною мірою копіювалися під американські стандарти, де, до речі, класичні банки відсічені від ринку цінних паперів, для операцій з якими створюються їх спеціалізовані побратими — інвестиційні компанії. В результаті такого когнітивного дисонансу ми отримали ринок цінних паперів, на якому тривалий час домінували універсальні банки, не даючи розвинутися брокерському компоненту.

Гігантська воронка ОВДП

Наші чиновники, коли у них нічого не виходить з економікою, починають говорити про дві речі: про проєкт доморощеної Кремнієвої долини або про створення фондового ринку.

У вересні премʼєр-міністр Денис Шмигаль заявив про те, що за 29 років незалежності у нас так і не зʼявилася накопичувальна пенсійна система, у звʼязку з чим зазначив: "Ми повинні створити фондовий ринок для бізнесу та фізичних осіб в Україні, тому що це ресурс, який ми шукаємо ззовні, а в Україні лежать мільярди доларів. Тому це пріоритет, ми цим будемо займатися".

Серед важливих напрямків розвитку, які не відбувалися в нашій країні, премʼєр, крім фондового ринку і накопичувальних пенсій, назвав концесійні дороги і переробку сміття. Факт відсутності цих пазлів розвитку Шмигаль навіть назвав "злочином".

Але, як ми зʼясували, фондовий ринок, нехай і у вигляді ховрахової трансформації, у нас все-таки є. Подивимося, що ж він являє себою в математичному вираженні.

Майже 97% нашого біржового фондового ринку (який становить понад 39% від загального сегмента ринку цінних паперів) — це облігації внутрішньої державної позики. Акції становлять менш ніж 1%, а облігації підприємств — 2,85%, хоча в 2006 р. цей інструмент займав в структурі ринку майже 42%, адже корпоративні облігації — це ефективний механізм залучення в бізнес довгострокових ресурсів, альтернативних банківським кредитам.

Якщо взяти загальні параметри фондового ринку (біржового і неорганізованого), то ОВДП також домінують — майже 81%, хоча в 2015-му цей показник був на рівні 30,2%. Питома вага акцій компаній і корпоративних інвестфондів становить всього 6% (в 2015-му було 49,3%).

Таким чином, державний тиск у вигляді емісії ОВДП катастрофічно розширив воронку, висмоктує з ринку всю вільну ліквідність на користь виключно державних фінансових інструментів, які демонстрували в 2019 р. прибутковість майже 20%. ОВДП фактично розчавили приватні боргові та пайові цінні папери, які перестали розглядатися інвесторами як привабливі обʼєкти інвестування. Держоблігації зробили з фондовим ринком приблизно те саме, що і з реальним сектором економіки, тільки в першому випадку стався відбір інвестицій, а в другому — відсікання від економіки банківського кредитування.

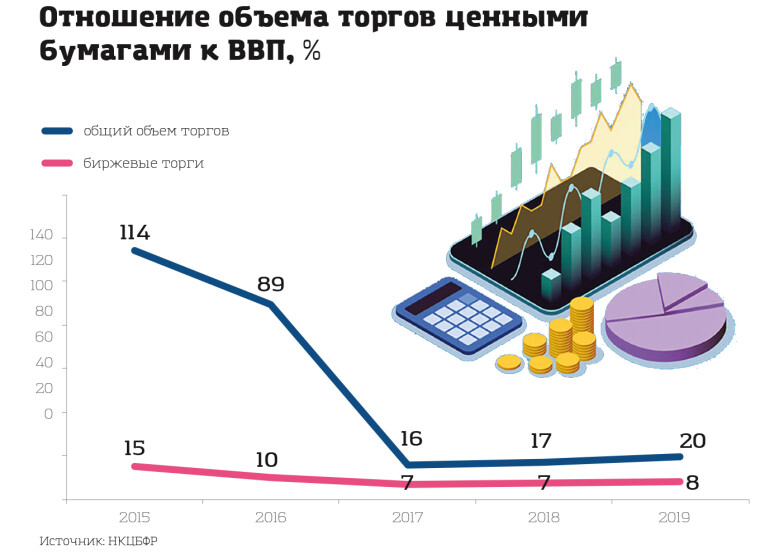

Для нашого аналізу важливо і співвідношення обсягу торгів цінними паперами і розміру ВВП. У 2015 р. цей індикатор становив 114%, але в 2017-му впав до 16%, а минулого року незначно виріс — до 20%. Але цей обвал не є фактичним, а пояснюється зміною методики розрахунку: з показника обсягу торгів просто прибрали депозитні сертифікати НБУ, які останніми роками демонструють трильйонні оберти, і якщо їх враховувати, то ми стали б світовим лідером з індикатора "торги цінних паперів до ВВП", обійшовши навіть Гонконг.

Насправді це співвідношення у нас досі не несе обʼєктивної оцінки, оскільки враховує операції з ОВДП. Якщо взяти до уваги лише корпоративні інструменти, як це роблять у всьому світі, Україна опиниться на 60-му місці в світовому рейтингу з показником 0%, пропустивши вперед Білорусь, у якої 0,02%, а також такі країни, як РФ (10%), Польща (8,5%), Ізраїль (17%), Чилі (13%), Вʼєтнам (12%). Не кажучи вже про Туреччину (46%), Індію (44%), Німеччину (35%), Саудівську Аравію (28%). Ну а в першій пʼятірці: Гонконг (498%), Швейцарія (137%), Китай (133%), Південна Корея (117%) і США (109%). Середній показник по світу — 29,75%.

Фактори зростання фондового ринку

Ключовим у розвитку національного фондового ринку повинен стати Інвестиційний кодекс як базовий елемент системи забезпечення прав інвестора і кредитора. Його відсутність можна назвати системною перешкодою на шляху кардинальної видозміни інвестиційного ландшафту в країні і вдосконалення регулятивного середовища. На сьогодні законодавче поле, яке регулює інвестиційні процедури в Україні, становить тисячі нормативно-правових актів, і їх кодифікація вже гостро назріла. Однак законодавчі реформи в нашій країні почалися з прийняттям Податкового кодексу, чим і було поставлено фіскальний, а не інвестиційний акцент держполітики.

Для активізації фондового ринку необхідно кардинально змінити антимонопольну політику. За даними Антимонопольного комітету України, конкурентне середовище в економіці становить лише 42% від обсягу вироблених товарів та послуг. Питома вага монополій — 10% (одному учаснику належить понад 90% ринку певних видів товарів і послуг), олігополій — 17% (частка трьох найбільших учасників перевищує 50% ринку). Ще 31% — це ринки з одноосібним домінуванням (частка одного учасника перевищує 30%).

З огляду на зазначену вище структуру економіки, жоден законодавчий акт не буде активізувати процес інвестування. Насамперед цьому буде заважати концентрація титулів власності на українські активи в руках обмеженої кількості мажоритарних власників. Змінити ситуацію може тільки комплексна програма демонополізації економіки, спрямована на обмеження горизонтального розширення бізнесу, перехресного фінансування збиткових напрямків за рахунок прибуткових, розукрупнення корпорацій, особливо в сегменті енергетичного сектору. Важливий напрямок — розсічення конгломератних монопольних утворень.

Паралельно необхідно здійснювати заходи щодо захисту прав міноритарних акціонерів, створення механізмів контролю за недопущенням використання інсайдерської інформації та афілійованих звʼязків, а також з відсікання корупційного впливу великого бізнесу на держоргани. Тільки за таких умов можна сподіватися на активізацію фондового ринку як ключової інвестиційної трансмісії і появу нових фінансових інструментів.

У системі обігу електронної гривні надзвичайно ефективним є використання механізму ICO (Initial coin offering) — "первинна пропозиція монет". Це форма залучення інвестицій шляхом емісії криптовалюти. Технологічно все виглядає так: емітент, який хоче реалізувати бізнес-проєкт, випускає новий вид криптовалюти, яка купується інвесторами. За рахунок коштів, отриманих від такої цифрової емісії, автори проєкту отримують фінансові ресурси для втілення бізнес-ідеї. Надалі випущена криптовалюта погашається, і її вартість залежить від успішності того чи іншого проєкту. Модель ICO дозволяє ефективно залучати кошти не тільки стартапам, а й субʼєктам малого та середнього бізнесу (проєкти з обсягом 1 млн грн і більше).

Інструментом хеджування інфляційних ризиків можуть виступити облігації, випущені земельними банками і забезпечені земельними активами, які перебувають у них в заставі.

Для активізації потоків ліквідності можна вивчити досвід Китаю, коли банки в Гонконгу в обмін на передачу валюти в регіональне управління грошового обігу отримують з обмінного фонду боргові сертифікати, що дають право на випуск в економіку "нових грошей".

Неважко помітити, що розвинені фондові ринки працюють, як правило, в країнах, де банківська система безпосередньо інтегрована в світову фінансову інфраструктуру або створений спеціалізований фінансовий центр (місцеве "Сіті"), який забезпечує два контури грошового обігу: в національній валюті та іноземній. Перший варіант характерний для країн і утворень, що випускають резервні валюти (США, ЄС, Великобританія, Швейцарія, Японія). Другий — для тих, що динамічно розвиваються: Сінгапур, Китай, Казахстан, Південна Корея, ПАР, в яких створюються свої ізольовані від загальної системи фінансові центри, що забезпечують транскордонні потоки капіталу в регіональних сегментах.

Ну і найголовніше: обсяг операцій держави на фондовому ринку повинен бути істотно знижений, зокрема, це стосується операцій з державними цінними паперами, які акумулюють більшу частину вільної ринкової ліквідності і змушують приватний сектор перебувати в стані постійної фінансової гіпоксії.

Прості монетарні моделі показують, що високі ставки за державними цінними паперами призводять до вимивання інвестицій з сектору МСБ. Тому коли премʼєр говорить про розвиток національного ринку цінних паперів, то перше, що він повинен зробити, — знайти міністра фінансів, який зможе в десятки разів скоротити присутність держави на ринку капіталу, давши фінансовим потокам наповнити реальний сектор економіки. Тільки після цього уряд зможе повернутися до свого прямого обовʼязку — чищення стаєнь, які у нас, як відомо, майже авгієві. А вільна ринкова ліквідність в умовах вимкненого державного фінансового насоса сама знайде правильну точку прикладання сили в реальній економіці, коли фондовий ринок виникне як наслідок ринкової гри, а не за розпорядженням чиновника.