Альтернативи долару. Куди вкладати гроші у 2021 році

З настанням чергової кризи українці думають про те, що необхідно зробити для збереження заощаджень. Звичайно, мова про тих, у кого ці заощадження ще є

Великі гроші — великі турботи, маленькі гроші — теж великі турботи

В умовах нестабільної економіки, коли кілька років тому інфляція була вищою 10%, а тепер 3-4% в рік, і коли гривня, як маятник Фуко, рухається то в бік зміцнення на 15% як в 2019-м, то в бік девальвації на 20%, як в цьому році, маленьких грошей не буває. Просто кожен вирішує на індивідуальному рівні проблему збереження резервних накопичень: хто зібрану тисячу, ну а хто "відпиляний" мільйон. І сакраментальне питання в бівалютній економіці, в якій ключові активи "ціноутворюючих" в національній грошовій одиниці і в еквіваленті іноземної — в якій валюті зберігати.

Одна з найскладніших загадок української душі: чому, рухаючись до Європи, наші громадяни в значній мірі накопичують свої заощадження в доларі? Тут, швидше за все, позначається своєрідний "мексиканський синдром", тобто ментальну перевагу, яке віддають долару представники слабких, залежних країн, часто хворих неоколоніалізмом. Це свого роду всенародне голосування — де прості люди бачать зовнішній нормативний центр управління тими глобальними і локальними процесами, які для 99% населення загадкові і незрозумілі. Україна — не Польща, адже польський сантехнік в Лондоні, розповідаючи своїм родичам в Варшаві про свої заробітки, назве суму в злотих, оскільки цифра в фунтах мало про що скаже його співрозмовникам. Українець, навпаки, працюючи в Україні, часто називає бажану зарплату саме в доларах. Ні в євро і навіть не своїй національній грошовій одиниці, а в американській.

Але ментальне домінування долара поступово слабшає. Сьогодні в готівковому обігу перебуває 1,3 трлн євро (зростання на 41 млрд під час коронакризи, майже як в 2008-му), а доларів — 1,15 трлн, з яких 900 млрд — в стодоларових купюрах. Що, втім, каже про те, що євро розглядається в світі більше як засіб готівкового платежу, а долар — як засіб готівкового накопичення. Викликано це тим, що система фінмоніторингу в американських банках істотно глибша, ніж в європейських, проникає в фінансові транзакції. Тіньовий ринок і країни-аутсайдери голосують за євро.

У колишні часи прибутковість операцій з доларовими інструментами в порівнянні з аналогічними в євро можна було оцінювати, виходячи з диспаритету процентних ставок монетарних регуляторів: ФРС і ЄЦБ. Різниця між їхніми базовими ставками становила 1-2%, в результаті чого прибутковість тих же українських єврооблігацій в європейській валюті була на 1,5-2% менша доларових емісій. Зараз ставки ФРС на нулі, а ЄЦБ — йдуть в негативну зону, але в цілому диспаритет скорочується.

Подвійний план "зелених" Байдена

Здавалося б, обраному президенту США Джо Байдену знадобиться "дорогий долар". По-перше, він не зацікавлений в продовженні політики індустріалізації в традиційних "внутрішніх штатах" Дональда Трампа і йому не потрібні для промисловості кредити з майже нульовою процентною ставкою. З іншого — його каденція напевно запам'ятається впровадженням якоїсь нової соціальної програми в стилі Obamaсare. Тільки на цей раз мова піде не про систему медичного страхування за участю держави, а про розширення доступу соціально незахищених верств населення до вищої освіти. А для цього йому знадобиться збільшення держборгу і зростання привабливості казначейських зобов'язань США на ринку капіталу. Тобто необхідно хоча б на 1% підняти базову ставку і, відповідно, — рівень прибутковості облігацій американського мінфіну при первинних розміщеннях і операціях федеральних банків ФРС на вторинному ринку. Але це, швидше за все, відбудеться в другій половині каденції Байдена на посаді президента.

Як не крути, 2021-й буде перехідним за всіма базовими параметрами. Півроку знадобиться на перезавантаження модуля управління країною і розворот економічної політики в бік подолання соціальної нерівності і захисту прав найманих працівників. У Байдена в загашнику лежить надзвичайно капіталомісткий план інвестицій в інфраструктуру з акцентом на розвиток "зеленої економіки". І якщо Трамп змагався з Китаєм в тому, хто більший протекціоніст, то Байден змагатиметься з європейськими лідерами, хто більший "соціаліст" і хто "зеленіший".

Крім того, новій адміністрації доведеться розгрібати завали після коронакризи. Пакет економічних стимулів республіканців на $ 1 трлн демократи хочуть розширити до $ 2 трлн, але, швидше за все, сторгуються на $ 1,5 трлн. Велика удача для Байдена полягає в тому, що мінфіном країни буде керувати Джанет Йеллен, колишня глава ФРС і дружина нобелівського лауреата з економіки Джорджа Акерлофа, яку не надто люб'язно відправив у відставку Дональд Трамп за кілька місяців до завершення каденції. До речі, саме Йеллен багато в чому заклала макроекономічні основи "трампономіки": при ній безробіття в країні скоротилося з 7 до 4%, ВВП виріс на 10%, а широкий композитний індекс S&P 500 збільшився на 50%. Аналітики називають головного фінансиста прихильником "голубиної", а не "яструбиної" політики, тобто в найближчий рік так точно вона буде заливати економіку новою ліквідністю, і долар продовжить здешевлення.

Крім того, ФРС істотно розширює канали емісії. На відміну від НБУ, який ці канали "пломбує", Федрезерв змінює одне "свердло" за іншим. Американські монетарщики чітко розуміють, що ліквідність буде рухатися саме по тих каналах, фінансові інструменти яких використовуються ФРС для операцій з банками на вторинному ринку капіталу, в тому числі через операції репо. Простими словами, хочеш стимулювати іпотеку — рефінансуй банки під заставу іпотечних цінних паперів (головним чином облігацій). Хочеш фінансувати дефіцит бюджету — застосовуй як інструмент рефінансування і/або застави, і/або викупу казначейські облігації мінфіну. А хочеш направити ліквідність в реальний сектор — використовуй корпоративні цінні папери. Тобто виділяй ліквідність під ті інструменти, що вже сформовані ринком і консолідовані на вторинному ринку банками.

На тлі нинішньої кризи ФРС буде купувати корпоративні облігації. Це ноу-хау вже різко підняло котирування акцій вгору. Федрезерв обіцяє сформувати "широкий і диверсифікований портфель" у вигляді корпоративних облігацій — програма SMCCF по формуванню індексу корпоблігацій на основі мінімальних вимог регулятора.

Слабкий долар? Ні, не чули

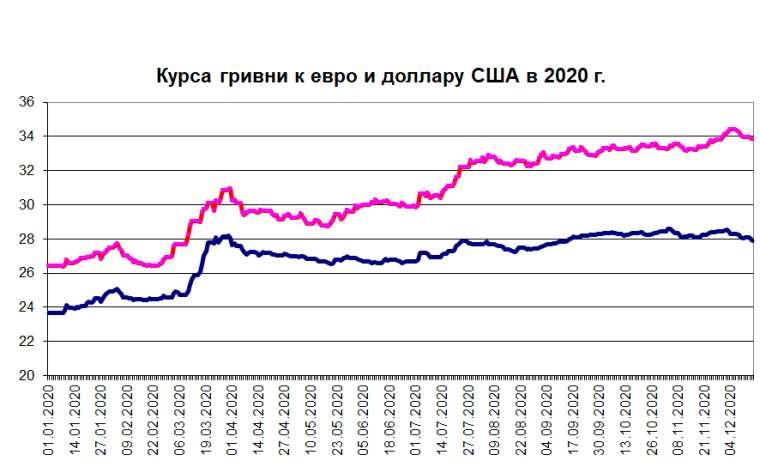

Але, як завжди, в Україні епоха "дешевого" долара цілком "логічно" проходить на тлі його зміцнення гривні. За 2020 року українська валюта девальвувала відносно американської з 23,68 до 28,56 (екстремум на початок грудня), тобто на 21%.

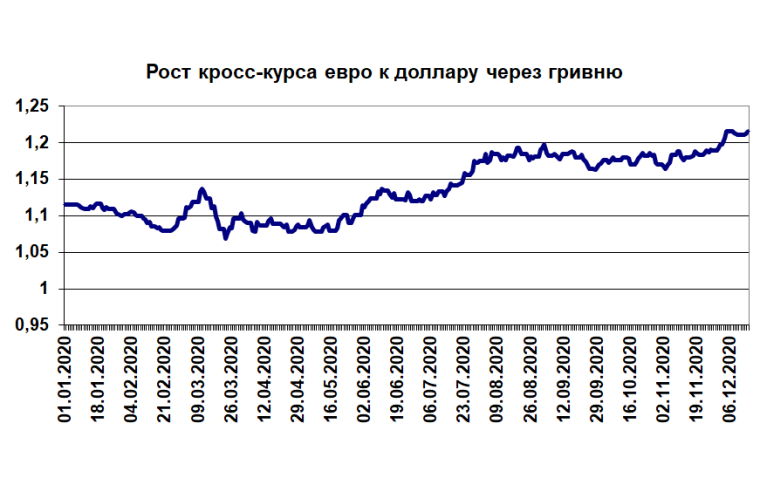

Курсові криві євро і долара по відношенню до гривні, які в першому півріччі йшли майже "паралельно", з початку осені істотно розійшлися. Коливання в парі долар/євро українці можуть відчути по крос-курсу цих валют через гривню.

Темпи відриву євро від долара прискорилися з липня-серпня. Девальвацію гривні тепер краще вимірювати по європейській валюті.

"Друкують" там — проблеми у нас

Розширення світової ліквідності на відрізку циклічного уповільнення мало кілька етапів. Перший ми спостерігали останні кілька років. Він характеризувався активацією так званих операцій керрі-трейду, тобто спекулятивного заробітку на різниці процентних ставок розвинених ринків. Наприклад, можна було залучати ресурси в США або Європі під 2% і вкладати їх в українські єврооблігації. На цьому етапі надлишкова грошова маса стерилізується в боргових інструментах країн, що розвиваються і "складується", умовно кажучи, знерухомлюється в резервних активах їхніх центробанків і під матрацами місцевого населення. Країни, що розвиваються змушені різко скорочувати свою власну емісійну активність. Таким чином, компенсація першої інфляційної хвилі відбувається за рахунок скорочення чистих внутрішніх активів і внутрішнього кредиту країн, що розвиваються, які входять в цю несправедливу схему руху глобальної ліквідності.

Однак світ зараз знаходиться в середині нової хвилі ліквідності. Частина центробанків країн, що розвиваються підвищують базові ставки. Але НБУ тепер грає в іншу гру і утримує ставки на історичному мінімумі. Що станеться в такому форматі? Вектор руху надлишкової ліквідності зараз вже формується виходячи з кризових поведінкових моделей: вкладення в банківські метали і казначейські облігації США. Сировинні ринки стагнують. У цьому контексті що доведеться робити Україні? Теж "друкувати" гроші — скільки дозволять. Наша економіка — похідна від стану світових ринків сировини. Відтік капіталу посилюватиметься, а резерви НБУ — повільно, але скорочуватимуться. Регулятору доведеться збільшувати чисті внутрішні активи в гривні, тобто посилювати емісійну активність.

Це означає, що в 2021-му році інфляція цілком може перевищити таргет НБУ в 5%. Це сформує нову амплітуду курсових коливань гривні зі зміщенням в сторону девальвації в порівнянні з кривою цього року. Мова про курсовий коридор в 27-29 грн/$. Реальна девальвація нашої валюти буде вимірюватися не по долару, а по відношенню до євро, так як ослаблення долара до євро буде "ховати" частина знецінення гривні.

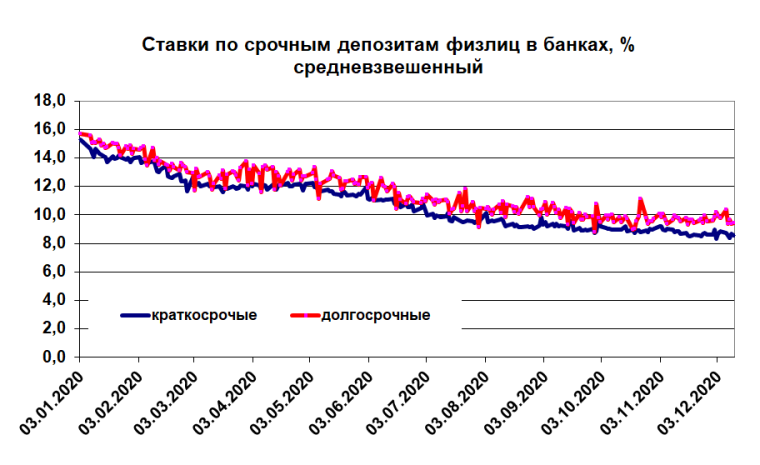

На жаль, банківський депозит практично перестав виконувати роль інструменту отримання пасивних доходів в Україні. Для частини людей в нашій країні депозит став "другою пенсією". Тепер її майже не буде: ставки з коридору в 14-16% на початок року знизилися до рівня 8-10%. Валютні депозити приносять фізичним особам зараз і зовсім до 1,5%, і то не у всіх банках. І це до оподаткування.

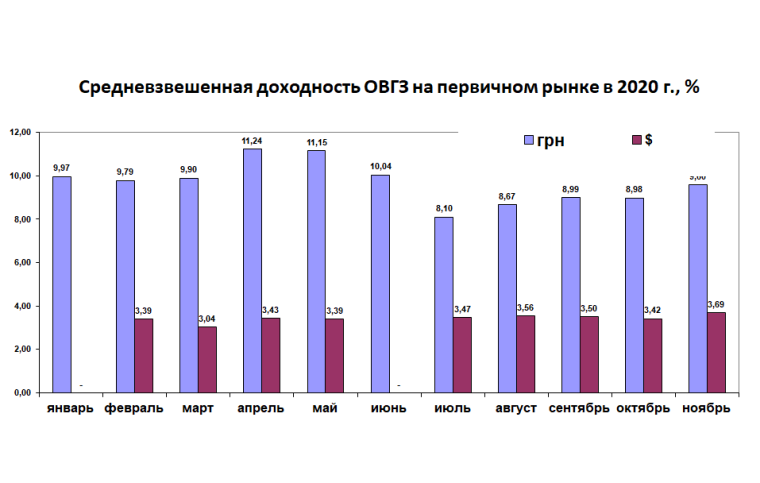

А середньозважена дохідність ОВДП на первинних аукціонах впала до позначки нижче 10%. Оскільки вкладення в них оцінюються з точки зору потенційної девальвації, а не інфляції, варто враховувати, що амплітуда коливань гривні в наступному році цілком може перевищити дане значення. Тобто в разі несвоєчасного відкриття позицій на ринку держпаперів (на піку зміцнення влітку, наприклад), подальша девальвація гривні цілком може "з'їсти" всю позитивну прибутковість (або її істотну частину).

Новий момент, але це не точно

Що стосується криптовалют, то глава МВФ Крісталіна Георгієва недавно заявила про настання "нового моменту" в регулюванні валютних систем, який можна порівняти з Бреттон-вудської, коли почалася ера "сильного" долара після завершення Другої світової війни. Але мова не про ренесанс американської валюти і про зростання її популярності, а про те, що нинішня коронакриза — це теж свого роду війна проти економіки, просто не в контексті геополітичних розборок між країнами, а в форматі нової біополітики. І ця війна вже завдала шкоди світовій системі, яку можна порівняти з економічними втратами під час світових воєн. Нинішня ямайська ринкова система цілком може поступитися місцем новій моделі, заснованої на ері цифрових нацвалют і транскордонних криптовалют (хоч Георгієва безпосередньо про це і не заявила). Але цей час явно не настане в 2021-му, внаслідок чого турбулентність на ринку криптовалют збережеться, а привабливість інвестицій в золото істотно ослабне.

ООН вже пророкує найбільшу рецесію за останні 80 років. А аналітики в США пророкують американській економіці нове десятиліття зростання в форматі "ревучих двадцятих" минулого століття. Хто буде правий, покаже наступний рік, але при цьому варто пам'ятати, що криза не любить ОВДП, депозити і не дуже жалує криптовалюту, зате любить купувати нерухомість "на дні". Що стосується останньої, то український ринок зараз наближається до дна. Тому як варіант вкладення варто придивитися до житла невеликою площею (наприклад смарт-квартирах у Києві) для подальшої здачі його в оренду. Ще варіанти — любителям грати в довгу варто звернути увагу на долар, а бажаючим мати просто ліквідність під рукою — на євро. Таким чином, в довгостроковій перспективі краще вкладатися в долар і нерухомість, а в коротко- і середньостроковій — в євро.