Хрусткі єврооблігації. Кабмін придумав, як не ризикувати з дефолтом в 2019 р.

Міністерство фінансів оголосило про проведення первинних консультацій з питань нового випуску єврооблігацій, який повинен стати дебютним за останні роки. Нагадаємо, після 2013 р. Україна не здійснювала ринкові випуски єврооблігацій, задовольняючись лише макрофінансову допомогу ЄС, кредитами МВФ і випусками єврооблігацій під гарантії уряду США, які назвати ринковими буде досить важко, адже Америка як гарант з вищим інвестиційним класом у світових рейтингах групи "А", перекриває низьку рейтингову позицію України. Тому випуски єврооблігацій під гарантії США варто розглядати як опосередковані зобов'язання Білого дому, адже в разі нашої неплатоспроможності саме американці будуть змушені виконувати зобов'язання перед кредиторами. До речі, цим фактом пояснюється і рекордно низька прибутковість даних випусків цінних паперів - 1,471%.

Кон'юнктура зовнішніх ринків капіталу на даний момент максимально сприятлива для України.

В умовах, коли світові базові процентні ставки вже довгий час знаходяться на нульові показники, інвестори влаштували справжнє полювання за високоприбутковими інструментами розвинутих країн. Інвестиційні венчурні фонди, які вкладають кошти в emerging markets, демонструють стабільний приріст своїх активів десятки тижнів поспіль.

Як вже згадувалося, Аргентина після низки дефолтів випустила столітні єврооблігації на кілька мільярдів доларів і за ними вишикувалася черга з нерезидентів, які бажають їх придбати, так що розмір задоволених заявок був значно менше сумарного попиту. Серед найбільш вигідних країн для операцій з борговими інструментами на світовому ринку капіталу експерти називають Бразилію і Україну. Це поки не означає, що нас сприймають як надійний об'єкт для інвестування, але свідчить про те, що на нас вже хочуть заробляти. Як би цинічно це не звучало, але це вже якийсь крок уперед порівняно з тим інвестиційним штилем, який спостерігався кілька останніх років.

На жаль, цей сприятливий період триватиме зовсім недовго. Вже в 2018 р. провідні центробанки світу, насамперед ФРС і ЄЦБ, почнуть згортати нетрадиційну монетарну політику у вигляді моделі кількісного пом'якшення (QE). До речі, вони це вже і так почали робити, але не настільки активно, побоюючись чергового обвалу фондових індексів і показників зростання світової економіки, які вкрай нестійкі. В наступному році тільки Банк Японії, Банк Швейцарії продовжать розширювати грошову масу в обігу, інші почнуть вилучати її з обігу, використовуючи різні монетарні інструменти. Наприклад, Банк Англії завершив свою програму кількісного розширення відразу після оголошення результатів Брекзита.

Все це відбуватиметься на тлі підвищення базових процентних ставок, в першу чергу Федеральною резервною системою США.

Про це говорить і Нуріель Рубіні, професор економіки в Школі бізнесу ім. Стерна при Нью-Йоркському університеті. Хоча вчений і попереджає, що в майбутньому нетрадиційна монетарна політика може бути знову затребувана, 2018 р., швидше за все, пройде під знаком скорочення світової вільної ліквідності (світові центробанки будуть вилучати десятки мільярдів доларів щотижня) і відносно високих процентних ставок. В таких умовах запропонувати цікавий для інвесторів фінансовий інструмент Україні буде вкрай складно. Саме тому потрібно встигнути стрибнути в останній вагон відправляється поїзда, в якому зручно розмістилися наші потенційні інвестори.

Для цього Мінфін України у вересні поточного року проведе кілька зустрічей у Лондоні, Нью-Йорку та Бостоні з пулом інвесторів, зацікавлених в покупці нового випуску українських єврооблігацій. Зустріч організовують банки BNP Paribas, jp Morgan, Goldman Sachs, у ролі фінансового радника виступає Rothschild.

За результатами зустрічей Україна може випустити облігації зовнішньої державної позики за правилом 144А/положення S, деномінованих у доларах США. Маркетирование угоди за правилом 144А дає можливість залучити інституційних інвесторів з США. Для цього дозволяється: проведення зустрічей з інвесторами, розсилка проспекту випуску, отримання попередніх заявок. За правилом 144А необхідно виконати цілий ряд умов:

• Угоди повинні відбутися не пізніше 135 днів від звітної дати (так зване правило 135 днів). У нашому випадку остання звітна дата - 12 листопада 2017-го, пізніше якої здійснити випуск у цьому році не вийде.

• Банки-організатори повинні надати звіт про повне розкриття інформації.

Як показує практика, розміщення єврооблігацій за правилом 144А дозволяє залучити в структурі емісії до 20% інвесторів з США, а додатковий попит становить до 6%. У разі випуску єврооблігацій за іншими правилами довелося б розраховувати переважно на офшорні кошти інвесторів.

Гроші, залучені Мінфіном у результаті нового випуску, планують спрямувати не на проїдання, а на викуп облігацій, випущених Україною раніше, з термінами погашення в 2019-2020 рр.

Про це Міністерство фінансів України вже повідомило інвесторів шляхом розміщення відповідного інформаційного повідомлення на сайті Ірландській фондовій біржі. Планується викупити українські єврооблігації з погашенням в 2019 р. за 106% від номіналу і в 2020 р. - за 106,75% номіналу.

На даний момент в обігу перебувають єврооблігації України з терміном обігу в 2019-2020 рр. у розмірі понад $3 млрд. Таким чином, дебютний випуск єврооблігацій цього року, спрямований на рефінансування майбутніх боргів, може скласти від $1 до $3 млрд.

Викуп єврооблігацій, які погашаються в 2019-2020 рр., може принести кілька позитивних результатів. По-перше, гроші, залучені від випусків, не будуть пущені на проїдання, а будуть використані на викуп своїх боргів. По-друге, сума зовнішньої заборгованості України не збільшиться: за рахунок нових боргів будуть погашені старі. По-третє, Україна зможе істотно заощадити на майбутніх відсоткових виплатах, адже облігації, що знаходяться в обороті є процентними: Україна виплачує за ним процентний дохід у розмірі 7,75%. Таким чином, вдасться заощадити на відсотках приблизно $300-500 млн залежно від обсягу дострокового викупу. І найголовніше - викуп єврооблігацій з терміном погашення в 2019-2020 рр. може стати наріжним каменем фінансової стабільності: таким чином Україна зможе уникнути технічного дефолту в 2020 р.

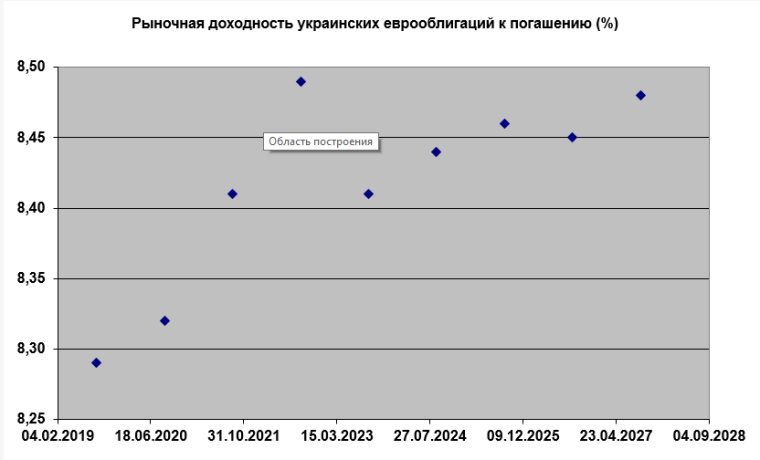

Що стосується прибутковості майбутнього випуску, то на сьогодні ринкова дохідність до погашення за українськими єврооблігаціями становить понад 8%. Швидше за все, доведеться орієнтуватися на 5-6% або трохи вище.

Єдине, що викликає деякі питання, - це задекларована Мінфіном ціна викупу, що перевищує номінал облігацій на 6% і більше. З урахуванням діючих котирувань - більш ніж щедру пропозицію.

Тим не менш повернення України на зовнішні ринки запозичень - це знаменна подія, адже якщо країна не приваблює боргове фінансування на зовнішніх ринках, то й на прямі іноземні інвестиції їй розраховувати не доводиться. Залишається сподіватися, що майбутні випуски не стануть черговою схемою для рефінансування прихованих венчурних фондів, за якими стоять цілком відомі особи. З урахуванням того, що за справу взялися Rothschild, за це можна не турбуватися.