Індульгенція Данилюку. Кабмін придумав, як спокусити іноземців цінними паперами

Верховна Рада ухвалила Закон "Про внесення змін до Податкового кодексу України щодо оподаткування доходів нерезидентів-інвесторів у цінні папери". Ініціатором законопроекту виступив Кабінет Міністрів України, а безпосереднім розробником - Міністерство фінансів України на чолі з міністром Олександром Данилюком.

Тепер міністерство отримало можливість для залучення додаткових фінансових ресурсів, і в разі успішного результату даного підприємства міністр може знову впевнено себе почувати в кріслі. Що важливо для кадрової стабільності діючого кабінету і враховуючи, що останнім часом до особистих фінансів міністра пильний інтерес відчувала Генеральна прокуратура. Крім того, у Данилюка явно не складалися відносини з профільним комітетом ВР. У комітеті навіть заговорили про те, що міністра необхідно відправити у відставку. Головна причина нестійкого положення Данилюка була в тому, що він був "чужим" і в Кабміні, і в АП, і у фракції БПП, а таких людей легко "зливають". Але тепер, схоже, все позаду, оскільки саме Данилюку у світлі змін до закону належить щільно зайнятися виходом на ринок зовнішніх запозичень. І якщо зараз розхитувати крісло під міністром фінансів, а то й обезголовити Мінфін і підвісити ситуацію, то гроші в українські ОВДП ніхто з іноземних резидентів вкладати, природно, не буде. А кошти Україні зараз дуже потрібні.

Благі цілі

Мета закону - звільнити від оподаткування доходи нерезидентів (тобто іноземних інвесторів), отримані ними від операцій з державними цінними паперами. У більшості випадків це відомі всім облігації внутрішньої державної позики (ОВДП).

Як випливає з тексту закону, податкова пільга для нерезидентів буде поширюватися на доходи у вигляді дисконту, відсотків, а також інших видів доходу, які виплачуються центральним органом виконавчої влади, який забезпечує формування та реалізує державну фінансову політику. За цієї хитромудрої фразою криється Міністерство фінансів, яке розміщує на внутрішньому ринку капіталу державні облігації, виплачує за них процентні доходи і сплачує номінальну вартість.

Законопроект також поширюється на боргові цінні папери місцевих органів влади. Очевидно, що дія законопроекту не дає податкову пільгу за доходами, отриманими від продажу ОВДП на вторинному ринку. Преференції будуть діяти лише на етапі виплати відсоткових доходів, визначених в умовах проспекті емісії, або при погашенні номіналу дисконтних цінних паперів, де в якості доходу виступає той самий дисконт. Простими словами, якщо нерезидент купив дисконтну ОВДП за 95 грн і отримав від Мінфіну 100 грн номінальної вартості, прибуток в розмірі п'яти гривень податком обкладатися не буде. Так само як і виплати процентів за купонними ОВДП, за якими Мінфін з певною періодичністю (це може бути раз в квартал, півроку або, наприклад, при погашенні) виплачує відсотковий дохід (купон).

Нерезидент, який купив такі ОВДП після прийняття закону, не зможе спекулювати ними на вторинному ринку, адже в такому випадку втратить податкову пільгу.

Йому доведеться тримати куплені українські державні облігації у своєму портфелі до дати погашення, а інакше доведеться заплатити податок на прибуток і податок на репатріацію.

Загалом, мета законопроекту ясна (залучити якомога більше грошей нерезидентів в державні боргові цінні папери на внутрішньому ринку капіталу), завдання визначені (Мінфіну залишилося розробити зручний для нерезидентів фінансовий інструментарій, хеджирующий ризики нерезидентів від девальваційних втрат/інфляції, і розмістити на внутрішньому ринку ОВДП на кілька мільярдів доларів у гривневому еквіваленті).

Слід зазначити, що в даний час на операції з ОВДП при виборі професійного фінансового посередника/консультанта реально заробляти від 14-15% річних. Крім того, державні боргові зобов'язання в теорії мають стовідсоткову гарантію погашення. Про конверсії (розстрочки строків погашення ОВДП у 1998 р.), коли держава суттєво збільшило терміни погашення своїх цінних паперів шляхом випуску конверсійних облігацій, багато хто вже забули.

Існують і валютні ОВДП, які по ідеї їх творців повинні захищати вкладення інвесторів від девальваційних втрат. Але дані цінні папери несуть істотні курсові ризики вже безпосередньо для емітента, тобто держави. Саме тому Мінфін задекларував відмову від їх випуску, що цілком логічно: на внутрішньому ринку повинні випускатися боргові зобов'язання у гривні, можливо, з інфляційної страховкою, але ніяк не з валютним хеджем. За валютою завітайте на зовнішні ринки запозичення, де ресурси залучаються шляхом випуску так званих єврооблігацій (які, щоправда, мають спільного з Європою приблизно, як морська свинка з морем, але це тема окремої статті).

До речі, скасування оподаткування доходів фізичних осіб від операцій з ОВДП, як показала практика, не призвела до масового походу обивателів за цінними паперами від держави. Тут спрацьовує народна генетична пам'ять: негативний досвід покупки облігацій оборонного та інших позик часів СРСР.

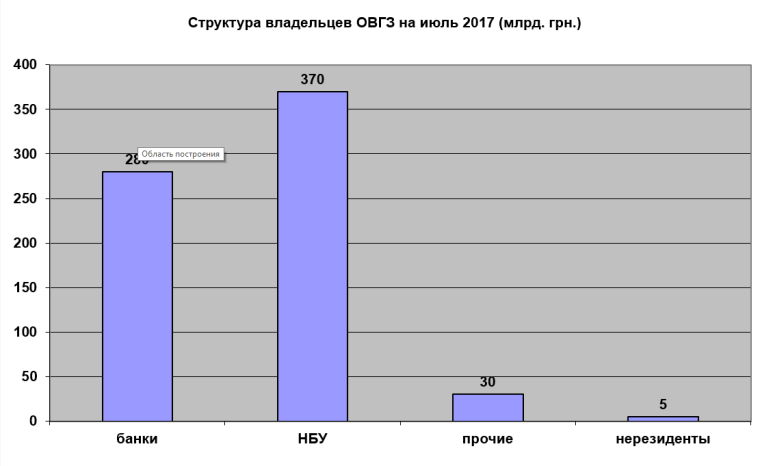

За підсумками першого півріччя поточного року, найбільшим власником ОВДП виступав Національний банк, у власності якого перебували державні цінні папери на суму близько 370 млрд грн. На другому місці банки з портфелем в 280 млрд грн (істотна частина вкладень припадає саме на державні банки). Таким чином, значна частина обсягу випущених ОВДП - це віртуальний капітал, накручений в 2014-2015 рр. під час "чудасий" з державними компаніями і банками. Якщо брати небанківських учасників - їх частка невелика, приблизно 30 млрд грн. Нерезиденти володіють ОВДП на суму трохи більше 5 млрд грн, або менше 1%.

З такою низькою капіталізацією ринку, здавалося б, достатньо просто збільшити частку ринкових учасників на 50-60 млрд грн, в основному за рахунок нерезидентів.

Облік ризиків

Ті, хто працює на українському ринку цінних паперів останні 20 років, випробували при прочитанні нового закону легке дежавю. Адже фактично те ж саме вже було в 1997 р., коли в цілях залучення капіталу нерезидентів на внутрішній ринок їх звільнили від сплати податку на прибуток при погашенні ОВДП. Та історія, як відомо, закінчилася кризою 1998 р., імпортованого з РФ, і першою суттєвою девальвацією нещодавно введеної в обіг гривні.

Це був, по суті, перший "ринковий" криза в нашій країні, який розгортався за сценарієм класичного кризи системи державних фінансів.

За рахунок залучення ресурсів нерезидентів (які спокусилися високою прибутковістю ОВДП і податковими пільгами) та кредитів міжнародних фінансових організацій вдалося сформувати мінімальний валютний запас НБУ для запуску національної валюти України - гривні - в розмірі $1 млрд. Проблема в тому, що запуск гривні, так само як і ресурси, залучені на ринку ОВДП, не були використані на структурні реформи. Цей урок необхідно обов'язково врахувати.

Варто також зауважити, що вкладення нерезидентів у боргові цінні папери істотно відрізняються від прямих іноземних інвестицій. По суті, це спекулятивний капітал. Масова втеча нерезидентів з українського ринку державних боргових цінних паперів у 1998 р., спровоковане кризою в Росії, яскраво продемонструвало нам всі принади спекулятивного капіталу, який не тільки приносить на ринок валюту і кошти для покриття дефіциту державного бюджету, але і обвалює курс і всю фінансову систему, коли нерезиденти тікають з країни. Після такого втечі в 1998 р. гривня девальвувала з 1,9 до 5,4 грн/дол, а інфляційна спіраль знову розкрутилася до 22% і зберігалася на такому рівні протягом декількох років. Навіть втрата податкової пільги з податку на прибуток не зупинила нерезидентів від "скидання" їх портфелів цінних паперів на вторинному ринку. В 1999 р. їх практично не залишилося. Цей аспект також треба враховувати.

Тому сам прийнятий законопроект - це інструмент, який при правильному застосуванні може принести користь, але з яким треба бути обережним. Втім, сокирою теж можна рубати дрова, а можна - пальці. Пам'ятаючи уроки кризи 1998 р., спробуємо оцінити ризики 2017-го. Базове девальваційний очікування інвестора на ринку капіталу України можна оцінити мінімум 10% річних. Це означає, що будь-який інструмент з такою прибутковістю принесе йому нульову реальний прибуток. Значить, потрібно додавати як мінімум 5%. Таким чином, держава повинна запропонувати інвестору дохідність за ОВДП в районі 15%, інакше подібні фінансові інструменти будуть цікаві лише державним банкам та НБУ. Звичайно, можна запропонувати нерезидентам плаваючу процентну ставку, яка залежить від рівня інфляції, але хто гарантує, що ми зможемо приборкати цінового джина і утримати його на рівні нижче 10%?

При цьому законопроект дає можливість нерезидентам купувати облігації на вторинному ринку і робити це з тим випусків ОВДП, які погашаються найближчим часом.

У такому випадку при виплаті доходу по них нерезиденти отримають свою податкову пільгу і не заплатять жодної гривні податку на прибуток. Ось тільки що отримає Мінфін, адже він не розміщує свої ОВДП на вторинному ринку, а лише на первинному? По ідеї це зможуть зробити державні банки, які отримають можливість непогано заробити на вторинному ринку, адже їх портфелі ОВДП неабияк роздулися за останній рік через діючого механізму докапіталізації: Мінфін вносить у їх статутний капітал не живі гроші, а свої облігації, які по ідеї хтось повинен купити. Поки це робив в основному Нацбанк. Тепер монетизацію портфеля ОВДП державних банків зможуть здійснювати і нерезиденти. За допомогою даного механізму можна накачати грошима нерезидентів, наприклад, націоналізований Приватбанк.

Крім того, нерезиденти, купуючи ОВДП, збільшать пропозицію валюти на нашому внутрішньому валютному ринку, адже для купівлі облігацій їм доведеться конвертувати в гривню заведені в Україну долари або євро.

Якби законопроект ще і встановлював обмеження на мінімальний строк володіння нерезидентом куплених ОВДП (наприклад, володіння не менше ніж протягом одного року), це дозволило б відсікти від пільгового режиму міжнародних спекулянтів і вітчизняних комбінаторів. Але, на жаль, такого обмеження в законі немає.

У той же час прем'єр-міністр Володимир Гройсман заявив, що Україна в найближчі місяці може вийти на зовнішні ринки запозичень. Пам'ятаючи успіх Аргентини, яка після низки дефолтів випустила в цьому році столітні облігації на кілька мільярдів доларів, це більше ніж правильна стратегія. Україні необхідно максимально скористатися кон'юнктурою зовнішніх ринків, де базові ставки перебувають на мінімальних значеннях, внаслідок чого інвестори відчувають справжній голод за прибутковим зобов'язаннями країн. А внутрішній ринок капіталу необхідно звільнити від важкої долоні держави і дати можливість корпоративного сектору залучати необхідний йому борговий капітал, у тому числі і нерезиденти.