Внутрішній офшор. Чому марно лякати малий бізнес податками (ІНФОГРАФІКА)

Так, компанія Nestle планує активно залучати малий і середній бізнес у сфері закупівель сільськогосподарської сировини та пакувальних матеріалів. "Нова Пошта" запустила спеціалізовані курси для підприємців в частині навчання їх самим необхідним навичкам ведення бізнесу: фінанси, маркетинг, ІТ, дистрибуція. Навчаючи нових підприємців, надзвичайно важливо показати їм весь відрізок шляху: від первісної ідеї до створення нового продукту, пошуку нішевих споживачів і постачання товару на ринок.

Середній оншор і малий офшор

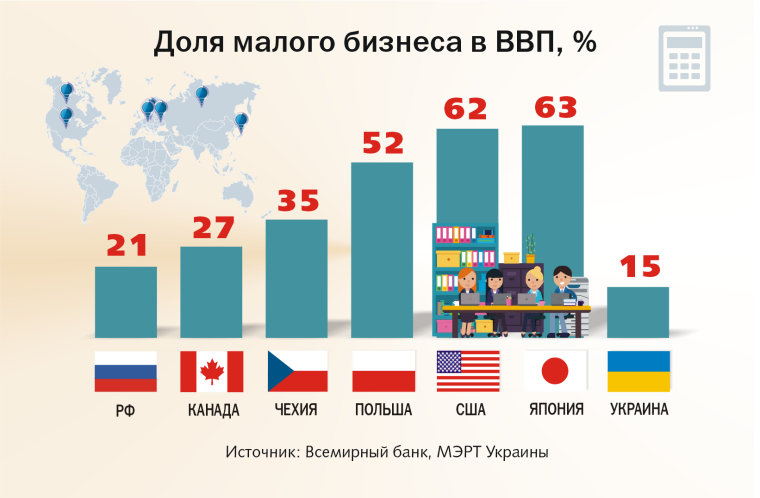

Проблему надзвичайно низьких темпів розвитку малого і середнього бізнесу в Україні усвідомлюють і в уряді, де нещодавно озвучили такі цифри: 99,8% суб'єктів підприємництва, зареєстрованих в Україні, представляють МСБ. Ці економічні агенти забезпечують роботою 80% населення, при цьому частка МСБ в структурі ВВП країни складає всього 15%. У той же час в єврозоні 70% ВВП формують саме підприємства МСБ.

Але замість системної політики, яка дозволила б об'єднати в один флакон всі необхідні інструменти і механізми стимулювання МСБ в нашій країні, чиновники вирішили розробити чергову стратегію розвитку підприємництва до 2020 р. Не потрібно бути оракулом, щоб зробити очевидний прогноз: дана стратегія поповнить список десятків інших програмних документів, розроблених "з нагоди", в яких неодноразово розписувалися дорожні карти щодо формування в Україні інноваційного типу економіки і збільшення частки МСБ до середньосвітового рівня.

Поки ж наша країна не тільки відстає від Польщі (частка малого бізнесу - 52%), Чехії (35%), але навіть від РФ, де даний показник становить 21%. Не кажучи вже про таких лідерах світової економіки, як США і Японія (понад 60%).

За період з 2010 по 2015 рр. підприємницький шар з суб'єктів малого бізнесу (малих підприємств та фізичних осіб - підприємців) зазнав істотні зміни: кількість малих підприємств досягла максимальної величини в 2013 р. - 373 тис. (у 2010 р. - 357 тис.). Потім даний показник пішов на спад: у минулому році кількість малих підприємств становила 327 тис. Кількість фізичних осіб-підприємців (ФОП) досягло максимуму в 2010 р. - 1,8 млн, потім в 2011 р. скоротилася до 1,3 млн, що було пов'язано із змінами у фіскальній політиці (Податковий кодекс і "податковий майдан"). Зараз кількість ФОП знову стало збільшуватися: у порівнянні з минулим роком їх кількість зросла з 1,59 млн до 1,63 млн.

Специфіка ведення бізнесу в Україні в останні роки (застосування єдиних ставок податку для малого бізнесу) призвела до того, що на даний момент малий бізнес інституційно відмежувався від середнього і живе практично "своїм життям": надто вже різні в них фіскальні умови існування. Середній бізнес, так само як і великий, продовжує перебувати в єдиному фіскальному поле із загальними правилами оподаткування: податок на прибуток і ПДВ. У той час як малий бізнес практично повністю перейшов на єдиний оподаткування (фіксований податок).

Всупереч сформованим стереотипам, саме середній бізнес грає на даний момент структуроутворюючу роль в національній економіці. Великі і середні підприємства - це, по суті, податковий оншор, врятуватися від фіскального тиску якого можна лише застосовуючи постійну податкову оптимізацію. Малі підприємства перетворилися до податкового офшор, де по ставці 4-5% можна перевести в готівку досить великий вхідний фінансовий потік. Спроби держави вирівняти даний податковий перекіс призвели лише до негативних наслідків.

Замість того щоб знизити оподаткування середнього бізнесу і вирівняти його по фіскального навантаження з малим, чиновники неодноразово намагалися і намагаються побудувати ще між ними непроникні фіскальні перегородки. Наприклад, шляхом заборони віднесення на валові витрати платежів, проведених на користь ФОП, або за допомогою введення податку на відтік капіталу. Неважко передбачити, що введення подібних обмежувальних заходів може надовго зруйнувати вертикальні економічні зв'язки між різними рівнями бізнесу і знищити склалися товарно-технологічні ланцюжки, за яким великі підприємства одержують сировину, товари та послуги від малого бізнесу.

Безперспективною є і спроба збільшити оподаткування МБ до середнього рівня по країні: всі вони, що вживалися раніше, приводили лише до масового закриття малих підприємств та ФОП в Україні. Єдиний вихід тут, який допоможе нівелювати перепад фіскального тиску між внутрішнім і оншором офшором, - це зниження рівня оподаткування середнього бізнесу до рівня малого.

Проблеми зростання

З 6,2 трлн грн реалізованої в 2016 р. продукції (товари і послуги) 2,3 трлн грн припало на великі підприємства, 2,6 трлн грн - на середні і 1,2 трлн грн - на малі. Частка останніх в обсязі реалізації склала 19,7%, в той час як максимальна питома вага (41,9%) припав на середні компанії.

Що стосується зайнятих працівників, то тут частка малого і великого бізнесу практично збіглася: 27,9% та 27,5% відповідно. Найбільшим роботодавцем виступив середній бізнес - 44,6% зайнятих.

У той же час рівень витрат на оплату праці в МБ істотно менше, ніж у великому, хоча, як ми пам'ятаємо, їх питома вага у загальній кількості зайнятих працівників по країні приблизно збігається. Частка малих підприємств у загальному фонді оплати праці складає 16,2%, а у великого бізнесу - 39,9%. Частково це пояснюється відмінністю в розмірі зарплати: у великих компаніях платять більше. У той же час істотна частина зазначеного вище дисбалансу сформована за рахунок того, що більша частина зарплат малого бізнесу знаходиться в тіні.

Що стосується галузевої структури, то якщо брати показник реалізованої продукції (товарів і послуг), то максимальна питома вага МБ припадає на будівництво (48,4%). Великі будівельні холдинги вже давно оцінили вигоду від залучення до будівельних робіт великої кількості субпідрядників - невеликих підприємств, особливо в сегменті оздоблювальних робіт. На другому місці сільське господарство, на третьому - готельний бізнес та ресторани, далі йдуть сфера інформаційних технологій, торгівля, транспорт і промисловість (див. інфографіку). Таким чином, максимальний резерв для зростання малого бізнесу в Україні зосереджений у промисловому виробництві, торгівлі та транспорті.

Для збільшення частки МБ в промвиробництві необхідно застосовувати досвід розвинених країн щодо створення промислових парків і полігонів, де навколо кількох великих виробників формуються багатотисячні анклави невеликих фірм, які виконують роль суміжників і субпідрядників, поставляючи максимально широкий спектр товарів, запасних частин, сировини і надаючи супутні послуги великому бізнесу. Що стосується розвитку МБ в торгівлі, необхідно вивчити досвід великих світових мегаполісів по винесенню великих торгових центрів за межі міста (або його центральних районів), що дозволить розвивати мережу невеликих магазинів і торгових точок.

Глобальна проблема, яка стримує розвиток МСБ в Україні, - це надзвичайно високий рівень монополізації внутрішнього ринку. За різними оцінками, від 45 до 50% основних ринків збуту розподілено між великими компаніями, ще 10-15% - займають держпідприємства. Вихідна точка для активації процесу зростання МСБ - це демонополізація базових галузей економіки, в першу чергу фінансової, торгової, транспортної, інфраструктурної (ключові мережі газо-, енерго-, тепло - і водопостачання).

На другому місці - держполітика з розвитку внутрішнього ринку споживання. Без якісного стрибка у цьому напрямку будь-які стимули з боку держави по збільшенню платоспроможного попиту населення будуть незмінно призводити до збільшення негативного сальдо торговельного балансу: зростання доходів буде автоматично трансформуватися у збільшення продажів імпортних товарів на внутрішньому ринку.

Малий бізнес традиційно дуже скромно бере участь у зовнішньому торговельному обороті, працюючи переважно на внутрішньому ринку. Основні причини: висока вартість вхідного квитка на іноземні ринки, проблема доступу до транспортних комунікацій, складна логістика і високі рівні витрат з адміністрування експортних поставок. Таким чином, якщо МБ і буде зростати, то робити це він стане всередину, а не назовні.

Крім того, розвиток малого бізнесу стримує складна і дорога процедура підключення до електромереж. За даним показником Україна за підсумками минулого року перебуває на 130-й позиції у рейтингу Doing Business-2017, який складає Світовий банк: для підключення пересічному бізнес-споживачу в нашій країні доведеться пройти п'ять обов'язкових процедур, почекати 281 день і витратити на підключення 637,6% середнього доходу на душу населення. Для порівняння: у Польщі, яка займає 46-у сходинку рейтингу, потрібно здійснити чотири обов'язкові процедури, почекати 122 дні і витратити всього 19% доходу.

Складність доступу до інфраструктурних мереж, транспорту і логістики - це саме ті чинники, які стримують розвиток не тільки малого, а й середнього бізнесу в Україні.

Одним з ключових чинників зростання МБ в Україні є розвиток сфери послуг. На даний момент в Україні вона займає 59,3% ВВП (за підсумками 2016-го валовий продукт склав 2,38 трлн грн, а вартість послуг - 1,27 трлн грн). Частка промисловості в структурі ВВП - 26,3%, сільського господарства - 14,4%. Сфера послуг в нашій країні є недостатньо розвинутою як по її частці, так і за внутрішньою структурою. У розвинених країнах частка третинного сектора економіки сягає 70-80%, у зв'язку з чим сектор послуг у нашій країні має перспективу росту на сотні мільярдів гривень на рік протягом найближчих 5-10 років.

Для розвитку системи малого бізнесу в секторі послуг необхідно суттєво спростити дозвільну процедуру на місцевому рівні, включаючи дозволи на тимчасове користування земельними ділянками, а також застосувати стимули для розвитку інфраструктурних об'єктів, які об'єднують підприємців в регіональні групи. Мається на увазі створення у великих містах бізнес-інкубаторів, бізнес-акселераторів і коворкінг, тобто тієї позитивного середовища, де приватна ініціатива змогла б визрівати і кристалізуватися в реальні бізнес-проекти.

Для того, щоб на державному рівні стимулювати розвиток малого бізнесу, необхідно внести суттєві законодавчі корективи, що регулюють структуру українських компаній, особливо в сегменті великого бізнесу. Україна повинна перейти до вертикального моделювання бізнес-процесів, коли холдинги формуються по вертикалі руху сировини та напівфабрикатів у готовий продукт з високим рівнем доданої вартості: так з металу, пластику та гуми з'являється автомобіль, а нафти - високоякісні моторні масла. В Україні ж бізнес будується за горизонтальним принципом, коли великі холдинги є власниками футбольних клубів, готелів, телекомунікаційних компаній, металургійних комбінатів, ТЕЦ та аграрних комплексів.

Відбувається це з бажання охопити всі види прибуткових бізнесів, які ще залишилися в країні, а також отримати економію на адмініструванні підприємств з єдиного центру корпоративного управління (холдингу). В результаті такі ФПГ практично віджимають у малого та середнього бізнесу основні ринки збуту продукції і акумулюють у собі велику частину доданої вартості, яка генерується в реальному секторі. У той же час вертикальні бізнесові зв'язки дозволяють успішно застосовувати такі види взаємодії великого бізнесу і малого, як аутсорсинг, субпідряди і франчайзинг.

Не зайвим буде вивчити і досвід залучення малого бізнесу у сферу видобутку корисних копалин. У США невеликі компанії (одна-дві свердловини) складають 80% від загального числа місць видобутку нафти і видобувають до 20% її обсягу, який споживається економікою, що можна порівняти з американським імпортом вуглеводнів з Саудівської Аравії. Проблема незаконного видобутку бурштину, вугільних копанок і т. д. може бути вирішена лише шляхом залучення в старанну сферу легального малого бізнесу, а не передачі великих родовищ в довгострокову концесію великим видобувним компаніям.

Кредитне плече

Досі оцінити реальні обсяги банківського кредитування малого і середнього бізнесу дуже складно. Нацбанк дає лише загальні цифри кредитування банками своїх корпоративних клієнтів. Зокрема, за даними НБУ на 1 вересня 2017 р., портфель кредитів юрособам склав 817,4 млрд грн, що на 1,4% менше, ніж на аналогічну дату 2016 р. (828,6 млрд грн). У такій ситуації навряд чи можна говорити про якесь бумі на банківське кредитування бізнесу. Тим не менш регулярно проводиться Нацбанком опитування показує, що і банки, і представники бізнесу розраховують на активізацію процесу кредитування.

Зокрема, в аналітичному звіті НБУ "Опитування про умовах кредитування" за ІІІ квартал 2017 р. зазначається, що умови видачі короткострокових гривневих кредитів для представників МСБ пом'якшилися. "Банки сподіваються, що кредитні стандарти для бізнесу в цілому будуть пом'якшуватися, але не змінюватися для валютних кредитів і кредитів для великих підприємств", - йдеться у звіті НБУ. У дослідженні також відзначається, що у ІІ кварталі поточного року банки стверджували більше заявок на кредитування від корпоративних клієнтів. При цьому найбільшу кількість кредитів видано в гривні саме представникам МСБ. "Попит на кредити бізнесу підживлювався потреби підприємств в оборотному капіталі і інвестиціях, зниженням процентних ставок і необхідністю реструктуризувати борги", - йдеться в дослідженні регулятора. При цьому 78% опитаних банків оцінили поточну кредитну навантаження МСБ як середню, тоді як великий бізнес сьогодні оцінюється як сильно закредитовані. "Банки зберігають оптимізм на наступні 12 місяців, в цілому очікуючи зростання і кредитів і внесків, і якості кредитного портфеля населення і бізнесу. Три квартали поспіль більшість опитаних банків (68% респондентів) очікує зростання корпоративного кредитування", - йдеться у звіті НБУ.

Оптимізм чиновників і банкірів не поділяють незалежні дослідження. Зокрема, у своєму недавньому "Квартальний моніторинг перешкод у розвитку малих і середніх підприємств (МСП)" Інститут економічних досліджень та політичних консультацій назвав недоступність банківського кредитування одним з перешкод для розвитку МСБ в Україні. Якщо банкіри в ході опитування говорили про пом'якшення умов кредитування і зниження процентних ставок по кредитах для бізнесу, то самі суб'єкти МСБ в ході опитування найчастіше вказували на жорсткі умови кредитування. "Відсоткові ставки залишалися досить високими, щоб відлякувати значну частину МСП від залучення банківських кредитів, а не всі представники МСБ були готові надати необхідну звітність і достатній заставу для отримання кредиту", - йдеться у звіті. Втім, в ньому також зізнається, що банки все-таки поступово зменшують вартість кредитів для МСП і, принаймні, не йдуть на подальше підвищення вимог до позичальників. При цьому банкіри та експерти сходяться в тому, що попит на кредити з боку МСБ зростає.

"У другому кварталі 2017 року 39% малих і 42% середніх підприємств повідомили про збільшення потреби в позикових засобах, - йдеться в документі. - Після початку поступового відновлення економічної активності в 2016 році частка МСП, яким потрібні були додаткові позикові кошти, коливалася в межах 40%". Згідно моніторингу більшість банків не ускладнювали отримання кредитів для МСП. При цьому переважна більшість МСП не помітило пом'якшення умов кредитування. Про це свідчать дані опитування. Зокрема, про спрощення доступу до кредитування повідомило лише 4% малих і 10% середніх підприємств. У той же час 35% малих і 29% середніх підприємств з числа опитаних вказали на жорсткість умов кредитування з боку банків.

Між тим публікуються компанією "Простобанк Консалтинг" дані говорять про те, що останнім часом якщо корпоративні кредити і дешевшають, то в основному для сегменту МСБ. Власне, за 2016 р. і першу половину 2017 р. ставки по кредитах для МСБ знизилися на 5,6 в.п. Якщо на початку 2016 р. банки були готові видавати кредити для МСБ під 26,8% річних, то наприкінці червня поточного року - під 21,18%.

Слід зазначити, що останнім часом банки почали активно пропонувати МСБ овердрафт - короткострокове кредитування, надається платоспроможним клієнтам для оплати товарів і послуг понад залишку коштів на поточних рахунках. І це не дивно. Проблема терміновості грошей давно відома. Вітчизняні банки не можуть залучити депозити населення на тривалі строки і, отже, обмежені в можливостях щодо видачі довгострокових кредитів. І в цій ситуації овердрафт виявляється продуктом, зручним як для банку, так і клієнта. Правда, і ці кредити не можна назвати дешевими. Залежно від терміну використання овердрафту ставки можуть коливатися від 17% річних (якщо кредитний ліміт використовується в тижневий термін) до більш ніж 23% річних (для кредиту з погашенням через місяць). При цьому банки готові надавати ці кредити для підтримки безперервної роботи бізнесу, не вимагаючи застав.

Справа державної ваги

Зазначимо, що програму овердрафтного кредитування для МСБ активно просувають держбанки. Зокрема, Ощадбанк готовий надавати новим клієнтам ліміт овердрафту в межах 20% середньомісячних надходжень на рахунки за останні шість місяців (максимально до 2,5 млн грн), а вже мають історію обслуговування - до 40% середньомісячних надходжень на рахунки (максимально до 10 млн грн). При цьому банк дозволяє новим клієнтам підтвердити свої фінансові потоки, показавши рух коштів по рахунках в інших банках.

Розвивають держбанки і цільове кредитування МСБ. Зокрема, Укрексімбанк поряд з овердрафтами і кредитами на поповнення оборотних коштів пропонує цільові програми кредитування МСБ на придбання вантажних автомобілів, спеціальної та сільськогосподарської техніки (як нового, так і б/у), нерухомості і землі. При цьому по більшості кредитних програм декларована банком ставка становить 17,5-18% річних у гривні без урахування комісії.

В цілому слід визнати, що державні та націоналізовані банки могли б відіграти істотну роль у відновленні кредитування бізнесу. Біда в тому, що дуже багато представників МСБ не можуть скористатися кредитними пропозиціями банків, так як не мають можливості вести бізнес, фінансовий та податковий облік прозоро. Простіше кажучи, багато підприємців просто не можуть документально довести банку свою платоспроможність і виразно описати джерело надходження коштів, за рахунок яких буде погашений кредит. Згідно з даними, озвученими в ході Київського міжнародного економічного форуму, з 2 млн офіційно зареєстрованих в Україні підприємців на кредитні кошти банків можуть претендувати в кращому разі 400 тис.

Валерій Майборода:малий і середній бізнес - це основа сильної економіки

В. о. керівника Німецько-Українського фонду впевнений, що в українського бізнесу великі перспективи

"ВД" Ми писали про ваших проектах в минулому, але останнім часом Фонд став набагато більш активним, про вас заговорили. Розкажіть тим, хто тільки зараз приєднався до теми, що являє собою Німецько-Український фонд і з якою метою він працює?

В. М. Дійсно, Німецько-Український фонд працює на території України вже понад 20 років за ініціативою уряду Німеччини і Німецького державного банку розвитку KfW в рамках програми Transform. Фонд був заснований Національним банком України, Кабінетом Міністрів України в особі Міністерства фінансів та банком розвитку KfW. Його створювали за образом і подобою європейських банків розвитку, які, як і НУФ, працюють через банки-партнери, не створюючи для них конкуренції. Навіть на оборот, ми доповнюємо їх кредитні пропозиції.

Також ми створюємо інфраструктуру для підтримки фінансування малого та середнього бізнесу (МСБ). НУФ навчає банки-партнери технології кредитування, розробленої Німеччиною в 1990-ті роки. У той час в Україні ніхто не кредитував малих і середніх підприємців, ми одні з перших надали цю технологію провідним банківським установам країни: Аваль Банку, Приватбанку та ін.

Це дозволило масово кредитувати бізнес і розвивати мережу банків-партнерів в Україні. Сьогодні ми співпрацюємо з шістьма банками-партнерами - ПроКредит Банк, Укргазбанк, Мегабанк, Ощадбанк, КредитВест Банк, Кредобанк. Зараз група консультантів з Франкфуртської школи фінансів і менеджменту за нашою ініціативою вдосконалює технології кредитування в Ощадбанку.

Основна відмінність НУФ від інших подібних світових установ (ЄБРР, Світовий банк тощо) - це орієнтованість на малий бізнес. Максимальна сума кредиту від Фонду для підприємців становить 250 тис. євро, але скоро ця сума може бути збільшена до 500 тис. Пропозицію розглядається урядом Німеччини.

"ВД" Чому саме МСБ?

В. М. Малий і середній бізнес - це основа сильної економіки. Саме МСБ створює основну масу робочих місць, продукує основні надходження коштів у бюджет держави і робить значний внесок у ВВП.

З іншого боку, малі та середні підприємства мають ряд негативних особливостей: відсутність достатнього забезпечення та фінансової грамотності. Банкам буває складно зробити якісну кредитну оцінку МСБ. Тому такі позичальники до кризи були нецікаві банкам: операційні витрати на обробку кредитної заявки були надто великі в порівнянні з можливими доходами.

Кредитувалися тільки великі холдинги та корпорації. Тепер такі великі позичальники закредитовані і у них є проблемні заборгованості, в той час як малий та середній бізнес - недокредитований. Відсутній як такий середній клас і розвиток сегмента. НУФ зацікавлений в тому, щоб МСБ розвивався. Тому ми залучаємо іноземні ресурси і пропонуємо кредитування в національній валюті з кредитними ставками нижче середньоринкових.

"ВД" Чому для фінансування МСБ використовується іноземна допомога?

В. М. Історія НУФ почалася з програми Transform, за допомогою якої уряд Німеччини прагнуло допомогти Україні здійснити швидкий і безболісний перехід від планово-адміністративної до ринкової економіки. НУФ у рамках цієї програми передбачався як фінансовий інструмент, який повинен був підтримувати цей перехід.

Сильні та успішні "сусіди" - надійні партнери на міжнародній арені. Це очевидний факт, і саме тому наші європейські партнери прагнуть допомогти Україні стати таким сусідом.

"ВД" Які програми існують на сьогоднішній день?

В. М. Зараз ми маємо чотири діючі програми. По-перше, це програма мікрокредитування, яка стала першою в 1996 році. З неї стартувало кредитування малих та середніх підприємств в Україні.

Друга програма - це підтримка МСБ в населених пунктах, чисельність населення яких не перевищує 100 тис. жителів.

Наступна програма спрямована на підтримку фізичних осіб-підприємців, а також малих і середніх підприємств в пріоритетних галузевих напрямках: сільському господарстві, харчовій промисловості, зеленому туризмі, ресторанному бізнесі та ін.

І остання, четверта, - це програма з підтримки фінансування інвестиційних проектів малих і середніх підприємств на 300 млн грн. Вона була задумана ще в 2012 році, але в активну стадію перейшла після отримання компенсації валютних ризиків від ЄС. За її умовами обрано чотири пріоритетних напрями: промисловість, сільське господарство, енергетика, готельний і ресторанний бізнес. Програму ми представили у квітні на Першій Фінансової Ярмарку.

За час роботи капітал Фонду зріс з 16 млн євро до 20 млн, а якщо рахувати з позиковими коштами, то і до 37 млн євро. Після кризи 2008 року збільшився валютний курс, попит на валютні кредити знизився. Ми конвертували свій приріст в національну валюту і почали надавати в ній кредити з обмеженою процентною ставкою (облікова ставка НБУ плюс 5%).

"ВД" Які з програм найбільш затребувані?

В. М. У кожної програми є своя цільова аудиторія. Кожна створювалася з розрахунком на підтримку тієї чи іншої категорії підприємців і актуальна в своїй області.

Найбільшим попитом користуються, звичайно, гривневі ресурси, які надаються МСБ банками-партнерами НУФ під фіксовану ставку. Якщо мова йде про програму мікрокредитування, то ми не обмежуємо процентні ставки банків, оскільки вони оперують ресурсом в євро, а значить, мають валютні ризики. Тому процентна ставка залишається на рівні середньоринкових 19-20%.

Найбільш популярні і бажані для банків і позичальників ресурси - у гривні, тому наша четверта програма з моменту презентації Першої Фінансової Ярмарку вже вся вибрана.

"ВД" Розкажіть детальніше про цю останню програму. Які можливості вона відкриває МСБ і економіці країни?

В. М. Ця програма хороший відповідь на всі розмови про зниження кредитування. Цікаві умови інвестиційного фінансування дозволяють задовольнити попит підприємців. Нам вдається здешевити кредити за активної підтримки місцевої влади і обласних адміністрацій.

Програма є прикладом об'єднання зусиль міжнародних і національних партнерів НУФ у сфері фінансово-кредитної підтримки МСБ. Завдяки кредиту від уряду Німеччини, кошти якого були хеджовані Європейським Союзом в рамках ініціативи EU4Business, НУФ зміг запропонувати кредити зі ставками на рівні 15%. А завдяки програмі Київської міської адміністрації він був здешевлений до рівня 7,5%. На сьогодні ця ставка є найнижчою в Україні.

У новій програмі НУФ фокусується на інвестиційні кредити. Це сприяє зниженню обсягу імпорту, що позитивно впливає на ціни і фінансову стабільність країни. НУФ сприяє ефективному використанню позикових коштів на потреби економіки України. Для МСБ програма вирішує проблему доступного кредитування.

"ВД" Програма передбачає кредитування в гривні, а ресурси надаються у закордонній валюті. Що ви робите з ризиками валютних збитків?

В. М. Німецько-Український фонд домовився з Європейським Союзом про компенсації валютних збитків і отримав 5 млн євро на дві діючі програми. У рамках своєї стратегії НУФ розробляє і втілює механізм хеджування з допомогою Національного банку України. Це дозволить залучити в МСБ значні інвестиції.

"ВД" Які кроки вже були зроблені в рамках програми?

В. М. На початку цього року ми стартували з Першої Фінансової Ярмарком, а далі пішли кілька подій від банків-партнерів. Програми НУФ були гідно представлені. За попередні 20 років дуже мало підприємців знали про Фонд. Тепер про нас заговорили, і це заслуга якісної комунікаційної підтримки агентства Pleon Talan. За підтримки Pleon була проведена Перша Фінансова Ярмарок у квітні і всі наступні комунікації.

В рамках програми банки-партнери вже почали інвестиційне кредитування МСБ. Було введено в роботу угоду з Київською міською державною адміністрацією (КМДА) щодо компенсації кредитної ставки для київських підприємців. Підприємці зможуть отримати досить дешевий кредитний ресурс.

"ВД" Будуть подібні пільгові умови реалізовані в інших містах України?

В. М. Ми плануємо активну роботу з громадськими організаціями та місцевою владою для поширення цього досвіду по всій Україні. Підписані відповідні угоди з Харківською ОДА та "Асоціацією приватних роботодавців".

Для НУФ співпраця з громадськими організаціями дуже продуктивно. На прикладі Харкова НУФ досить швидко підписав угоду про співпрацю з Харківською ОДА завдяки активній позиції керівництва "Асоціації приватних роботодавців", яка об'єднує підприємців області.

"ВД" Як скоро і за якою схемою будуть реалізовані пільгові умови в областях?

В. М. Реалізація регіональних програм планується на наступний бюджетний рік. Потрібно закласти видатки кошторису, підготувати місцеві громади, узгодити використання коштів, імплементувати угоди.

"ВД" Які ще плани на найближчий час: наступний рік, кілька років?

В. М. В 2018 році Німецько-Український фонд ініціює програму на 7 млн євро для підвищення енергоефективності МСБ. Також буде надано ще 2 млн євро на технічний супровід. Головна мета - навчити банки правильно оцінювати енергоефективні проекти.

Також передбачено проведення Другої Фінансової Ярмарки і подальша комунікаційна підтримка всіх програм. В кінці цього року ми плануємо представити нову стратегію НУФ до 2020 року. Нею передбачена трансформація НУФ в агентство розвитку МСБ з широким набором фінансових та консультаційних інструментів.

31 жовтня Нацбанк в рамках великого проекту Restart Lending затвердив підпроект "Кредитні Гарантії", одним з виконавців якої буде НУФ. Олег Стринжа, виконавчий директор Фонду, буде лідером даного проекту. Ми почнемо з капіталу в 5 млн євро для перевірки механізму на базі наших банків-партнерів.

Банки-партнери НУФ є лідерами в кредитуванні сегменту МСБ і демонструють значне зростання кредитного портфеля. Завдання НУФ при цьому - підтримати і посилити цю позитивну тенденцію у довго-строковій перспективі.