Сировинне прокляття. Як цикли Кітчина, Жюгляра і Кондратьєва вдарять по Україні

Курс гривні по відношенню до євро оновлює все нові і нові історичні антирекорди: останнє подібне досягнення було зафіксовано 26 січня цього року - 35,66 грн/євро (офіційний курс НБУ). Чому курс гривні оновлює історичні рекорди по відношенню до євро, ще зрозуміло. Але ось мінімальні значення нашої національної валюти по відношенню до рубля політкоректно пояснити складно. Це є наслідком короткозорою і неповороткою курсової політики Нацбанку. В країні вже чотири роки тільки й говорять, що про євроінтеграції і про те як вона прекрасна, а базовою валютою, за якою суспільство і бізнес звіряють курсові годинник, залишається чомусь долар. І Нацбанк рівним рахунком нічого не робить для виправлення ситуації, хоча для цього є кілька ефективних інструментів. До того ж Євросоюз - наш основний торговий партнер і на динаміку курсу гривні по відношенню до євро зав'язано досить багато макроекономічних індикаторів, в тому числі і таких системних, як експорт/імпорт.

З подібною курсовою політикою в цивілізованому світі цілком можна уславитися "лохами", які не помічають очевидного: курсова динаміка євро до долара є одним з ключових глобальних трендів, який визначає не тільки розворот базових ринків, але і напрямок руху світової економіки: зростання/падіння. Проблему цієї курсової пари в контексті впливу на національну валюту можна вирішити за допомогою введення бівалютного кошика курсу гривні (як це зробили в РФ відносно курсу рубля), в яку слід включити показники обмінного курсу долара США та євро до гривні, але в певній пропорції, що відповідає нашому поточним платіжним балансом.

Перехід до бівалютного кошика допоможе Україні не тільки вибудувати адекватну курсову політику і згладити курсові коливання, але і амортизувати майбутні цінові та курсові шоки. А вони будуть. Для початку непогано б приступити до таргетування курсу національної валюти в межах певного курсового коридору, що дозволить згладжувати різкі коливання обмінного курсу, не обумовлені наявністю негативних фундаментальних факторів (як це відбувається зараз). Сучасний контекст курсової політики вимагає, щоб Нацбанк розкрив очі ширше і побачив очевидне: операції центрального банку, спрямовані на коригування курсу гривні до долара США з допомогою валютних інтервенцій, призводять до більш різких коливань курсу нашої національної валюти по відношенню до інших резервних валют, передусім до євро. Надмірна девальвація гривні до євровалюти призводить до різкого подорожчання європейського технологічного імпорту і звужує вікно можливостей для модернізації української економіки.

До яких же новим викликам нам варто бути готовими в 2018-2019 роках? Насамперед до можливої зміни ключової світової парадигми: дешевий долар - дороге сировину; дорогий долар - дешеве сировину. До глобальної кризи 2008 р. ця парадигма працювала як годинник і дозволяла ФРС США з допомогою фінансової трансмісії регулювати економічне зростання. Наприклад, підвищуючи базову процентну ставку, можна було буквально за лічені дні розгорнути курсової тренд на 180 градусів: інвестори воліли валюту з вищою базовою прибутковістю. Після 2008 р. "світ змінився", і дана парадигма перестала адекватно функціонувати, а світовий фінансовий механізм став більше нагадувати не швейцарські хронометри, а старі радянські годинник "Електроніка".

З квітня-травня 2014 р. курс євро постійно знижувався по відношенню до долара і ледь не увійшов з ним у курсовій паритет (1:1), у всякому разі про це тоді не говорив хіба що дуже лінивий аналітик. Причому співвідношення процентних ставок тоді не грало ніякої ролі: і в США, і в ЄС вони перебували на відмітках, близьких до нульових. Хіба що програма кількісного розширення в Штатах була більш агресивною, ніж в Європі.

Але, починаючи з грудня 2015 р., ставка по федеральним фондам ФРС була збільшена вдвічі - до 0,5%, а потім у грудні 2016-го - до 0,75%. У 2017 р. відбувся один з найбільш агресивних підвищень базових ставок США: вони збільшилися до 1,25-1,5% (1,25% - цільова ставка по федеральним фондам, 1,5% - облікова ставка ФРС як кредитора останньої інстанції). У той же час ЄЦБ залишив базову кредитну ставку на нульовому рівні, ставку за депозитами - мінус 0,4%, ставку за маржинальними кредитами - 0,25%.

Здавалося б, при такому поєднанні базових ставок курс долара по відношенню до євро повинен зростати, але в тому то й справа, що у порівнянні з початком минулого року він впав з майже паритету до позначки 1,24 $/євро.

Зате в минулому році частково спрацювала згадувана вище взаємозв'язок: дешевий долар - дороге сировину. Ціни на нафту і деякі групи сировинних товарів показали позитивну динаміку.

Розгортання всіх цих взаємозв'язків відбувалося на тлі прискореної інфляції в США: з 2008 р. вона прискорилася з 0,09% до 2,35 в минулому році (попередня оцінка).

Висока інфляція в США і низький курс долара по відношенню до євро - це саме та гримуча суміш, яка спостерігалася напередодні глобальної фінансової кризи 2008 р.: у 2007-му курс долара до євро перевищував позначку 1,5, а інфляція становила понад 4%. На даний момент і курс долара, і інфляція в США ще далекі від зазначених вище параметрів, але напрямок магістрального руху визначено досить чітко.

І ось тут ми впритул підходимо до такої цікавої теми, як економічні цикли. МВФ підвищив прогноз зростання світової економіки в 2018 р. до 3,9%. Начебто б цілком райдужні перспективи, в тому числі для нашого традиційного експорту: якщо світ зростає, то значить більше будують і їдять, а отже, попит на метал, зерно та олія буде і далі рости з адекватним збільшенням світових цін на ці групи товарів.

Підступ може полягати в тому, що найбільші світові економіки знаходяться зараз в середині так званого цикли Кітчина, тривалість якого становить три-чотири роки. Він характеризується тим, що швидкість реагування суб'єктів бізнесу на зростання світової кон'юнктури (у вигляді зростання виробництва), як правило, відбувається значно швидше, ніж їх реакція на скорочення споживання, в результаті чого відбувається неконтрольоване зростання складських запасів. Таким чином, в кінці 2018 р. нас може чекати рецесійний фаза цикли Кітчина, зростаючий тренд якого почав формуватися на сировинних мінімумах як раз в 2014 р.

Хвіст короткого цикли Кітчина, цілком ймовірно, буде накладено на закінчення тривалого, середньострокового циклу Жюгляра (7-11 років). У 2018 року як раз виповнюється десять років з початку глобальної кризи 2008 р. Цикли Жюгляра, на відміну від циклів Кітчина, характеризуються впливом на економіку більш довготривалих факторів: не зростанням складських запасів, а рівнем капітальних інвестицій. Інвестиційний провал в 2008-2014 рр. неминуче позначиться на темпах економічного зростання і в першу чергу - на рівні доходів населення (розплата за відкладені інвестиційні рішення).

Ну а якщо говорити глобально, то світова економіка впритул підійшла і до нового довгострокового циклу Кондратьєва (близько 40 років), початок якого було заплановано на 2018 р., але. швидше за все, його старт суттєво зміщений кризою 2008 р. Йдеться про початок НБІК-конвергенції, тобто про створення нового шостого технологічного укладу, коли будуть об'єднані результати нано-, біо-, інформаційних та когнітивних технологій (звідси і назва). Про те, що майбутнє світу укладено в цьому укладі, говорять вже не тільки футурологи, але і учасники всесвітнього економічного форуму в Давосі, де одним з головних дійових осіб стала жінка-робот.

Перед початком нової висхідної хвилі довгострокового циклу Кондратьєва, формування якої переноситься приблизно на період після 2020 р., можливі періоди соціальної турбулентності і суспільних катаклізмів, викликані несправедливим розподілом благ під час попереднього циклу розвитку світової економіки, причому вісь протистояння може виникати як між окремими країнами, так і всередині них.

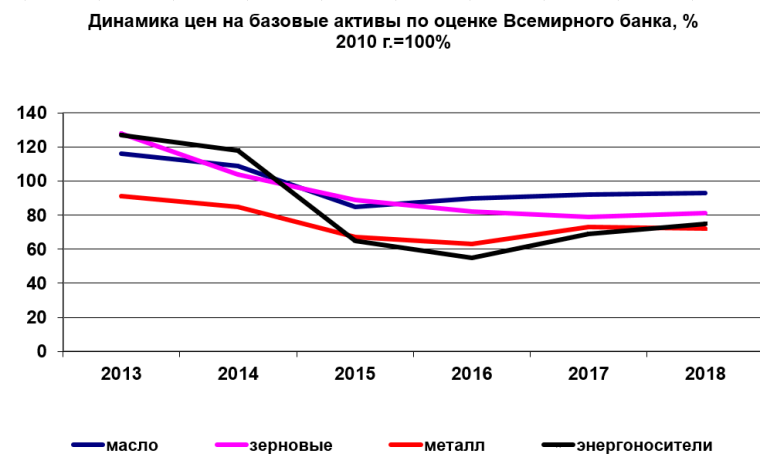

Як поведуть себе при цьому ціни на сировину - це, швидше за все, питання до оракула. Але вже ясно, що кореляція між зростанням світової економіки і цінами на сировинні товари, буде не настільки виражена, як раніше: нові технології вносять суттєву похибку в цю взаємозв'язок. Нафтовий вік закінчився і не тому що закінчилася нафту, а зерновий століття, про який нам говорили ще десять років тому, помер, так і не народившись. За оцінками Світового банку, ціни на енергоносії будуть швидше рости, ніж падати, вартість металу, цілком можливо, трохи знизиться, зернові і олію - в бічному тренді.

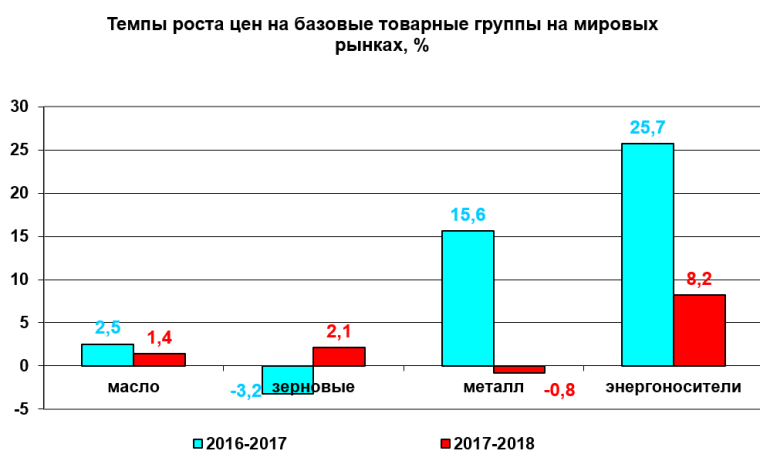

Але настільки високих показників зростання, як на початку цикли Кітчина (2016-2017 рр..) вже не буде. Цінові параметри композитного показника "метал", за даними Світового банку, зросли за останні два роки на 15,6% (пара-трійка наших ФПГ це цілком відчули, на відміну від країни в цілому). Композитний показник "енергоносії" виріс ще більша: на 25,7%. Чого не скажеш про олії і зернових - тут або невеликі показники зростання (2,5%), або падіння (-3,2%). На 2018 р. прогноз для України не цілком втішний: ціни на зерно і олію в кращому випадку не впадуть (зростання в межах 1,4-2,1%), а от метал чекає невелика цінова корекція в бік зниження (-0,8%). Енергоносії будуть зростати, але порівняно помірно (8,2%).

А ось це і є горезвісні сировинні ножиці, про яких все частіше говорять на міжнародних форумах. На початку нульових зростання цін на нафту супроводжувався таким же стрімким збільшенням цін на метал. Адже у нас тоді був ще й дешевий російський газ: цим і пояснюється економічне диво часів Кучми.

В 2018-2019 роках ми будемо, швидше за все, спостерігати парадоксальну модель сировинних ножиць: зростання цін на енергоносії на фоні анемічного збільшення цін на аграрну сировину і застою цін на метал (з ризиком сповзання в негативну зону). А це вже загрожує збільшенням собівартості нашої продукції та втратою цінового

конкурентної переваги на зовнішніх ринках. Сила сировинного прокляття в такому випадку подвоїться: ми будемо страждати не тільки від дешевого сировинного експорту, але і від дорогого сировинного імпорту (в першу чергу енергетичного).

Втім, у нас ще є вагон і маленький візок часу, щоб розробити антикризову програму і на рівні уряду, і на рівні Нацбанку. Єдине, що може перешкодити цьому - це накладення нашого політичного циклу на економічний. Як показує практика, перший в такому разі дуже рідко помічає наявність другого.