Карета або гарбуз? Чому рекордний прибуток держбанків — просто бухгалтерський трюк

Трагедійна хор

Чому показник прибутковості вітчизняних банків викликає певний скепсис? Насамперед тому, що прибуток є ключовим індикатором успішності обраної бізнес-моделі. У контексті банківської системи мова йде про моделі фінансової. Якщо вона дозволяє генерувати значний грошовий потік, якого вистачає не тільки на покриття поточних витрат, але і на формування позитивного фінансового результату, значить, головна мета комерційної діяльності досягається. Але ми-то знаємо, що навіть у статутних документах звичайних товариств з обмеженою відповідальністю для галочки прописують і другу, не менш важливу мету - досягнення соціально значущого ефекту.

Якщо ми говоримо про банківську систему - таким соціально значимим ефектом має стати зростання добробуту простих українців і нарощування валового продукту країни. У першому випадку банки з допомогою своїх кредитних та інвестиційних інструментів можуть сприяти подоланню безробіття та трудової бідності, вирішувати проблеми житлового забезпечення населення. У другому - працює класичний кредитний мультиплікатор. Як показує досвід зростання української економіки на початку нульових років, три гривні кредитних ресурсів трансформувалися в одну гривню зростання ВВП.

Але фінансові інструменти цілком можуть мати і зворотний ефект. Валютне кредитування населення несе в собі загрозу колосальних курсових ризиків, коли кредит з механізму вирішення побутових проблем звичайної сім'ї перетворюється в механізм їх створення. А кредитування імпорту цілком може привести не до зростання ВВП, а до його падіння, коли значна частина сукупних витрат спрямовується на купівлю закордонних товарів, попутно нарощуючи від'ємне торговельне сальдо.

Саме тому для нас не так важлива гола цифра прибутку, як розтин підґрунтя її появи.

Востаннє банки отримували прибуток в 2013-му - у розмірі 1,4 млрд грн. Потім банківська система занурилася в пучину збитковості. І лише за підсумками 2018-го цей показник вийшов у плюс - 21,7 млрд грн.

При цьому 62% фінансового результату, або на 13,5 млрд грн, забезпечили державні банки, сегмент яких за низкою показників коливається в діапазоні 55-65% від загальносистемного рівня.

І якщо в 2014-2017 рр .. "фактор Приватбанку" був ключовим при формуванні збитковості системи в цілому, то в минулому році він зіграв і на появу "надприбутковості": в загальному казані на "Приват" припадає майже 12 млрд грн прибутку, або 89% у групі держбанків.

Таким чином, фінансова статистика Приватбанку на сьогодні являє собою величезне тіло у вигляді фінансового планетоїда, який своєю гравітацією спотворює до невпізнання загальну статистичну картину по системі. Для порівняння: прибуток Укргазбанку, Укрексімбанку і Ощадбанку варіюються в діапазоні від 132 до 958 млн грн.

Можна з упевненістю поставити знак рівності між групою державних банків і банківської системи в цілому. Адже якщо 55% чистих активів на банківському ринку належить державі, роль залишилися 45% зводиться до функцій хору під час виконання грецької трагедії.

Точно такий же знак рівності можна поставити і між Приватбанком і окремо взятим сегментом держбанків: майже 40% чистих активів в даній підгрупі припадає на зазначене фінустанову.

На чому ж заробляли державні банки? Якщо проаналізувати динаміку балансових показників за минулий рік, виходить наступна картина: кредитний портфель юридичних осіб зріс з 178 до 190 млрд грн. При цьому істотно зріс і розмір резерву під ці активи: з 302 млрд до 341 млрд грн. Таким чином державні банки продовжують виводити свої кредити в формат "непрацюючих", нарощуючи рівень токсичних активів. Основний обсяг "безнадійного" кредитного портфеля був сформований в 2016 р.

Майже на стільки ж - 10 млрд грн - виріс і кредитний портфель фізичних осіб.

В цілому держбанки практично не розвивали нові напрямки кредитування реального сектора економіки (крім зеленої енергетики і кредитування держкомпаній). Не пропонували вони і масштабних довгострокових соціальних проектів у вигляді "відкрий свою справу" (за винятком окремих програм), або "довгою" іпотеки.

Зате вони кинулися на роздрібний ринок кредитування фізичних осіб, де їм як би і не місце, адже цей сегмент традиційно повинні освоювати комерційні, а не державні фінустанови. Хоча і тут буму не спостерігається, зростання показників пояснюється низькою базою порівняння 2014-2017 рр ..

Звідки гроші?

Як бачимо, серед кредитних активів немає того базису для заробітку прибутку, який міг би забезпечити мільярдні показники. Звідки ж гроші? Скринька відкривається досить просто.

Візьмемо дані по системі в цілому. Різке збільшення прибутку банків - це не результат їхньої успішної роботи з кредитування реального сектора економіки, а кумулятивний ефект двох протилежних процесів: з одного боку, зростання процентних та комісійних доходів на 38%, а з іншого - дворазове скорочення відрахувань у резерви, які відносяться на витрати.

Навіть НБУ у своєму огляді банківського сектора за лютий 2019 р. не забув згадати про "хитрощах вухами" з резервами держбанків: за підсумками 2018-го два з них показали операційний збиток, але за рахунок розформування старих резервів під кредити зуміли показати підсумковий плюс. При цьому Нацбанк не розкрив ні назва цих банків, ні суму "розформування". Від себе лише додамо, що фокус з розформуванням резервів - це універсальна "чарівна паличка", яка дозволяє в ручному режимі перетворити гарбуз на карету, а збитки прибуток.

Крім того, не забуваємо і про фактор Приватбанку, без якого загальний показник системної прибуток скоротився більш ніж в два рази.

Але найголовніше - це видозміна загальної структури доходів банків. Так, кредитування, як і раніше є основним джерелом доходу - 46%. Але десь же треба брати і другу половину.

Портфель ОВДП, що належать держбанкам, за 2018 р. збільшився на 14 млрд грн - з астрономічних 325 млрд до ще більш астрономічних 339 млрд грн. Значна частина цих цінних паперів була отримана за програмою докапіталізації в якості внеску в статутний фонд з боку Мінфіну. Ці облігації ще чекають своєї "монетизації". Але десятки мільярдів були куплені і на ринку.

Сьогодні 16% валового державного боргу припадає саме на групу держбанків. В категоріях бюджетних показників - це майже третина дохідної частини зведеного бюджету на 2019 р. Рятує лише те, що терміни погашення цих цінних паперів значно віддалені в часі. Але це жодним чином не впливає на необхідність їх монетизації, тобто перетворення в готівку в умовах відтоку ресурсів з системи.

Завдяки портфелю цінних паперів (значна частина - це ОВДП), українські банки заробили 27% доходів. Якщо екстраполювати цю цифру на показник прибутку, виходить, що 5,9 млрд позитивного фінансового результату було забезпечено банкам в основному за рахунок доходів, отриманих від інвестування у державні фінансові інструменти. Тобто держава для підтримки прибутковості банківської системи повинно накачувати її мільярдами гривень доходів за ОВДП, забираючи ці гроші з інших видаткових статей бюджету.

Ще 25% доходів принесло розрахунково-касове обслуговування клієнтів.

Порівняно з 2017-го питома вага фінансових активів і портфеля цінних паперів в активах держбанків, які можна використовувати в рефінансуванні НБУ, суттєво зріс - з 256 до 341 млрд грн, що становить 99% від сумарного значення даного показника. Це в черговий раз свідчить про концентрацію ресурсів держбанків на ринку ОВДП, адже НБУ рефінансує саме ці активи. А залишки коштів на кореспондентському рахунку в Нацбанку за минулий рік впали з 19 до 16 млрд грн, що свідчить про деякому "обміління" їх ліквідності.

Що стосується рефінансування з боку НБУ, то воно скоротилося з 17,8 млрд до 14,1 млрд грн. Приватбанк має непогашений рефинанс на 9,8 млрд грн, Ощадбанк виплатив, зате він виник в Укргазбанку в розмірі 4,3 млрд грн.

Увагу на пасиви

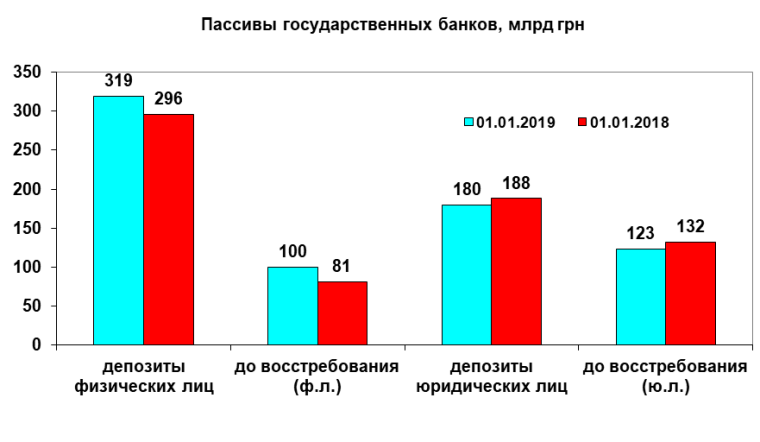

І найголовніше - пасиви. Тут спостерігається стрімке зростання коштів фізичних осіб - з 296 млрд до 319 млрд грн, або на 23 млрд грн. При цьому відбувається і нарощування коштів до запитання, які мають найбільшу схильність до відтоку під час будь-яких форм паніки або кризи на фінансовому ринку. До речі, депозити юридичних осіб в держбанках скоротилися з 188 до 180 млрд грн.

У структурі депозитного портфеля фізичних осіб перше місце у Приватбанку - 169 млрд грн (49% по сегменту).

Найбільша питома вага коштів населення до запитання спостерігається в Приватбанку (38%), найменший - в Укргазбанку - 20%. Даний показник говорить про уразливості того чи іншого банку внаслідок панічного відтоку коштів клієнтів. В даному випадку приватівський платіжний сервіс - це і плюс (залишки коштів на рахунках), і мінус - дані ресурси при загостренні ситуації на фінансовому ринку витечуть першими.

Якщо є прибуток, то куди йде капітал?

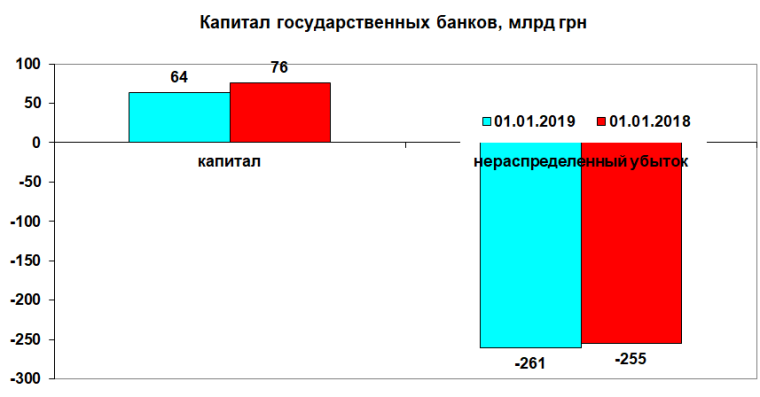

В цілому за 2018 р. капітал держбанків скоротилася з 76 до 64 млрд грн. І це набагато краще характеризує загальний стан справ, ніж показник прибутку. Нерозподілений збиток, навпаки, виріс з мінус 255 до мінус 261 млрд грн.

Всі зазначені вище показники говорять про одному. Поки Мінфін і Нацбанк розробляють програми по зниженню питомої ваги держбанків в системі з 55 до 25% і презентують нереальні плани з приватизації декількох банків, набагато більш продуктивно було б сформувати нову ефективну стратегію ринкового позиціонування державних банків у контексті цілей і завдань розвитку реального сектора економіки.

Адже ситуація складається і справді парадоксальна: у держави є потужні фінансові інструменти, і необхідність у структурній перебудові економіки, а замість цього держбанки використовують виділений їм ресурс на кредитування імпортних автомобілів та утеплення вікон.

При цьому майже 320 млрд грн коштів населення в них спиралися на портфель ОВДП у розмірі 339 млрд грн, так і продовжують спиратися на цей начебто надійний державний компенсаційний механізм. Який, як показує досвід 2014-2015 рр., все-таки краще не активувати.

Джерело даних для інфографіки: НБУ