200 тисяч на 5 років. Споживчі кредити знову в моді

Кредитна відлига

Мета номер один - споживчі кредити (на купівлю товарів, кеш - та карткові кредити). Ставки за ними досить високі і приносять банкам гарний прибуток. Це важливо, враховуючи, що останні кілька років більшість банків показувало "мінус".

"Ринок пожвавився ще в 2016 р. Особливо це стосується кеш-кредитів і кредитних карт. Ефективна ставка по них складає від 80 до 120%. З-за цього вони є найбільш пріоритетними для роздрібних банків, що мають хороший клієнтський досвід і необхідні інструменти зниження ризику", - розповів "ДС" директор департаменту роздрібного бізнесу Банку "Південний" Артем Семейнов. Незважаючи на дорожнечу, попит на такі продукти досить високий. По-перше, економіка виходить із рецесії, доходи населення перестали падати. По-друге, ціни на банківські кредити - це квіточки, якщо порівняти їх зі ставками фінансових компаній. Останні пропонують позичати населення кешем під 2% в день, або 700% річних.

По-третє, обивателі масово клюють на рекламу. "Людям наполегливо малюють в голові картинку: "купи, що побажаєш", "живи вже сьогодні" і т. д. Це стимулює попит. Додатково банки самі активно працюють із клієнтами, пропонуючи їм різноманітні кредитні продукти. Важко встояти перед такою спокусою", - констатує директор департаменту розвитку карткового і транзакційного бізнесу Ідея Банку Іван Степанець.

Дорогий нал

Найактивніше просувають беззаставне кеш-кредити. В цьому році банкіри готові позичати більше готівки, причому на більш довгі строки. "Якщо в 2016 р. максимальний розмір кредиту становив не більше 100 тис. грн, то сьогодні більшість банків можуть запропонувати 200 тис. грн строком до п'яти років", - розповідає заступник директора департаменту розвитку роздрібного бізнесу Банку "Креді Агріколь" Олександр Чаленко.

Вимоги до позичальників стали простіше. "Довідка про доходи не потрібна, якщо сума кредиту становить менше 50 тис. грн", - зазначає Олег Качмар, начальник сектору розвитку кредитування і страхування АТ "ОТП Банк". Правда, при цьому кредитори скрупульозно вивчають кредитну історію клієнтів, що цікавляться наявністю у них майна і т. д. Результати послаблень не забарилися - середня сума кредиту по ринку збільшилася майже на чверть - приблизно до 25 тис. грн.

З'являються і нові програми. "Наприклад, клієнти, що мають добру кредитну історію та мають можливість додатково підтвердити свою платоспроможність (наявність у власності авто або нерухомості), можуть отримати кредит на суму до 300 тис. грн строком на п'ять років на більш лояльних умовах", - розповідає Олександр Чаленко. Ще одна новинка від банку - рефінансування позик, взятих у інших кредиторів.

А ось ціни на кеш ще кусаються. На перший погляд, кредит не так вже доріг: базові ставки коливаються в діапазоні 12-20% річних. Але якщо підрахувати всі комісії (разові та щомісячні), плату за обнал, а також додати страховий тариф (у більшості банків страхування при видачі кредиту є обов'язковим), реальна ставка може перевищити і 100% річних. Ціна буде трохи менше, якщо позичальник є (або був) клієнтом банку, має там зарплатну картку, поточний рахунок або вже брав кредит. У будь-якому випадку перед видачею позики кредитний інспектор і підрахує приблизний щомісячний платіж, і підсумкову переплату по кредиту. Так що позичальник зможе відразу оцінити, чи впорається він з обслуговуванням позики.

"Магазинні" кредити і розстрочка

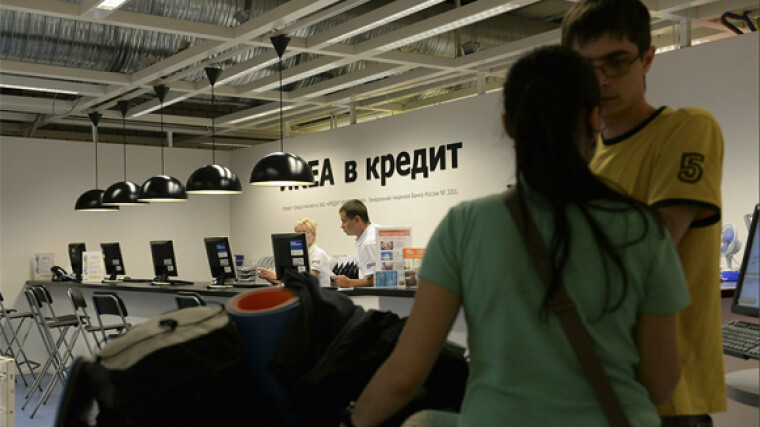

Ще один різновид споживчих позик - POS-кредити (кредити на конкретні товари чи послуги). Їх особливість в тому, що кредитор переводить гроші безпосередньо на розрахунковий рахунок продавця. В руки позичальнику вони не потрапляють.

Зараз у цьому сегменті працюють близько п'яти банків."Цільові кредити на товари - у 80% випадках партнерські продукти. Тобто банк і торгова мережа або виробник використовують "компресійні" програми, щоб зробити їх дешевшими", - розповідає Степанець.

По суті такого роду продукти часто нагадують розстрочку. Практично в 100% випадків в магазинних кредити присутній грейс-період, коли клієнт не платить відсотки. Але після закінчення пільгового терміну банки можуть включати різного роду комісії, наприклад за управління кредитом. Їх розмір може бути значним - близько 2,5-3% від первісної суми позики, а то і вище.

"Діапазон процентних ставок за програмами кредитування на товари та послуги досить широкий - від 0,01 до 25%. Банки, які пропонують ставку 0,01%, часто стягують щомісячну комісію в розмірі від 1 до 3,3%. Разова комісія може досягати і 4% від суми кредиту", - нагадує Артем Семейнов.

Розстрочку можуть пропонувати і самі рітейлери, хоча на практиці це роблять тільки одиниці. Так само, як і банкіри, торговці часто заробляють на комісіях. Хоча умови цілком прозорі. Наприклад, в інтернет-магазині "Технотрейд" клієнтам пропонують придбати товар у розстрочку, сплативши його трьома, шістьма або десятьма платежами. Початковий внесок при цьому складе 1/3, 1/6 і 1/10 від вартості товару відповідно. Разова комісія - від 8 до 25% від ціни товару з розстроченням.

Більшість торговців не поспішає кредитувати своїх клієнтів. "Для цього їм потрібно впроваджувати дорогі технології і відволікати значну частину оборотних коштів для надання позик. Крім того, це створює додаткове навантаження на співробітників, яким доводиться займатися оформленням кредитів", - зазначає Іван Степанець. Тому рітейлери воліють пускати в торгові зали банкірів і заробляти без клопоту на комісіях з кожного виданого кредиту.

"Козирні карти

Оформлення кредитної картки - порівняно недорогий спосіб придбати заповітний товар або послугу в кредит. Ставки по карткових позик нижче, ніж по кредитах готівкою. "Вони стартують від 40% річних, а в деяких випадках - по преміальних продуктів - від 36%. Важливо звертати увагу на щомісячні комісії, які можуть варіюватися від 20 грн./міс. і вище", - розповідає Степанець. Так, банк може стягувати плату за зняття грошей в банкоматі (іноді до 5% від суми) або брати плату за обслуговування картки.

Але що більш важливо для клієнтів, при картковому кредитуванні передбачений так званий грейс-період (у різних банках - 45-55 днів). Протягом цього часу клієнт або взагалі не сплачує проценти за позикою, або платить за символічною ставкою - 0,01%.Головне - погасити кредит вчасно. Після закінчення грейс-періоду банк починає нараховувати відсотки за базовою ставкою.

Ще одна умова: пільга діє тільки при безготівкових розрахунках. Якщо клієнт вирішить зняти кеш в банкоматі або перевести гроші з картки, на суму заборгованості тут же почнуть набігати стандартні відсотки, навіть якщо грейс-період ще не закінчився.

Максимальний кредитний ліміт по карті в різних банках відрізняється в рази, і може варіюватися від 15 тис. до 200 тис. грн. Середня сума карткового кредиту, за даними банків, становить 12-15 тис. грн.

Просуваючи кредитні картки, банки впроваджують нові послуги, такі як миттєва розстрочка. Такий продукт, наприклад, є в Альфа-Банку. Він дозволяє клієнту придбати товар відразу - оплата відбувається за рахунок кредитного ліміту. А от розраховуватися за купівлю можна частинами, оплачуючи символічну комісію замість кредитної ставки. "В основному в розстрочку купують меблі, будматеріали, одяг, техніку. Примітно, що сервісом користуються не тільки для купівлі товарів, але і для оплати послуг: готелів, авіаквитків", - коментує Олексій Пузняк, віце-президент, в. о. директора з розвитку роздрібного бізнесу Альфа-Банку.

До позичальникам, які претендують на оформлення кредитної картки, вимоги жорсткіші, ніж до одержувачів кеш-кредитів. Багато банки погоджуються оформляти кредитні картки виключно діючим клієнтам - держателям зарплатних карт, власникам депозитів і т. д. Деякі кредитори "відсіюють" позичальників, і за професійним критеріям. Вони складають чорні списки галузей, що найбільш постраждали від кризи. Не хочуть видавати картки співробітникам інвестфондів та ріелторських компаній, працівникам машинобудівних і металургійних підприємств, брокерських контор і т. д.

В іншому вимоги стандартні: клієнт повинен бути працевлаштований (офіційно чи неофіційно), підтвердити стаж роботи і принести довідку про доходи (якщо мова йде про ліміт понад 20 тис. грн).

.При подачі заявки на кредит через брокера клієнт отримує ряд переваг. Головне - економія часу клієнта. В будь-якому банку для отримання рішення за споживчим кредитом потрібно в середньому від 30 хвилин до однієї години. Унікальне програмне забезпечення, з яким працює "Финброкер", скорочує цей час в три рази: ми отримуємо рішення від шести банків одночасно за 15-20 хвилин. Ми називаємо це "єдиним вікном". До нього підключені банки-партнери "Фінансового брокера". Вони отримують заявку на кредит і скорингової системи видають рішення.

Така схема вигідна не тільки позичальникам, але і торговельним мережам, які хочуть збільшувати продажу товарів з допомогою банків-кредиторів. Ми працюємо і з іменитими великими торговельними мережами (160 торгових точок), і з невеликими роздрібними магазинами (400 точок). Нашим партнерам не потрібно вести переговори з кожним банком окремо, вони не несуть ризиків по виданих кредитах. Всю договірну базу та юридичний супровід "Фінансовий брокер" здійснює самостійно.

Також ми даємо можливість співпрацювати за агентською схемою - консультуємо персонал партнера і супроводжуємо документообіг по кредитних операціях. Дана схема актуальна для рітейлерів з невеликою торговою площею або невисоким обсягом продажів. Їм часто невигідно розміщувати у себе співробітників банків.

ПАТ "Кредобанк".

Як заощадити на кредиті

"ДС" Збільшилася кількість банків-кредиторів, що працюють в сегменті споживчого кредитування порівняно з минулим роком?

С. К. В минулому і в цьому році з ринку пішов ряд банків. Тому кредиторів і, відповідно, пропозицій стало менше. Інтерес до роздрібного споживчого кредитування у банків був завжди. Зараз ситуація в банківському середовищі стабілізується, на ринку з'явилися вільні ресурси, і банки направляють їх в цей сегмент.

"ДС" Будуть банки нарощувати обсяги споживчого кредитування до кінця 2017 року?

С. К. Обсяги будуть рости, оскільки у населення є відкладений попит на товари/послуги. А ось появи нових помітних гравців на ринку в 2017 році ми не очікуємо.

"ДС" Констатуєте ви зростання попиту на кредити готівкою, кредитні картки?

С. К. Так, попит збільшується. Цьому сприяють як стабілізація ситуації в економіці, так і зростання доходів населення.

"ДС" Змінилися вимоги до позичальника при споживчому кредитуванні? Необхідно надавати довідку про доходи, про офіційне працевлаштування?

С. К. Вимоги до документів не змінилися. Але банки ще ретельніше, ніж раніше, аналізують позичальників. Це відбувається з двох причин. По-перше, набрав чинності ряд нових нормативних документів НБУ. По-друге, самі банки стали більш зважено підходити до оцінки ризиків.

"ДС" Які нові продукти з'явилися в цьому сегменті?

С. К. Нових "революційних" продуктів не з'явилося - кожен банк робить акцент або на конкретний продукт, або на групу з декількох продуктів. Що стосується Кредобанку, то найбільшою популярністю у наших клієнтів користується продукт "рефінансування". Він дозволяє клієнту переводити свої кредити інших банків на обслуговування Кредобанк. Цінові параметри цього продукту дозволяють істотно заощадити на щомісячний платіж по кредиту, або отримати додаткові кошти.

"ДС" Яку максимальну суму кредиту готівкою можна взяти в вашому банку і яка середня сума?

С. К. У Кредобанку максимальна сума кредиту готівкою - 200 тис. грн. Що стосується середньої суми, порівняно з минулим роком ми відзначаємо істотне зростання. У 2016 році середня сума кредиту готівкою склала близько 16 тис. грн, а в 2017 зросла до 25 тис. грн.