Спокуса для дракона. Чи вдасться Китаю залити кризу юанями

Китай запускає програму кількісного розширення, безпрецедентну за параметричним даними. Враховуючи, що юань не є класичною резервною валютою, подивимося, до чого можуть призвести такі дії

Китай обережний

Світові аналітики вже давно прогнозували, що в горизонті планування на кілька років світ може зіткнутися із системною кризою, мультиплицированным структурним руйнуванням базового технологічного укладу. При цьому більшість прогнозів зводилося до того, що епіцентром його стане Китай, якому вдалося вдало відскочити від попереднього світового обвалу 2008 р. і наростити свій питома вага у світовій економіці.

Піднебесна починала динамічний спурт на початку нульових з 4% в загальному обсязі світового ВВП і завершила 2019 р. з показником 16%. Якщо аналізувати розмір валового продукту виходячи з паритету купівельної спроможності національної валюти до долара, то китайська економіка вже номер один у світі, обігнавши по цьому індикатору США. Крім того, Китай споживає приблизно 50% світового виробництва сталі та інших промислових металів, і його внесок у динаміку зростання світової економіки за останні кілька років перевищує 30%.

Світ росте разом з Китаєм і разом з ним буде падати, особливо світ країн, експорт яких залежить від динаміки цін на сировинних ринках. А останні прямо корелюють з глобальним споживанням, половину якого за ключовими промисловим позицій формує Китай.

Тим більше що в останнє десятиліття ця країна вдало скористалася уповільненням темпів розвитку ЄС та США і світової мануфактури перетворилася спочатку в світову фабрику, а потім в один з центрів інновацій, ставши не тільки копіювати, але і зробивши ставку на генерацію свого унікального продукту.

З іншого боку, саме з цієї причини Китай став основним економічним суперником США, що призвело до активізації торговельних воєн, інструментів протекціонізму і глобального протистояння двох держав. І "Велика торговельна угода", про яку мріє Дональд Трамп, швидше за все стане лише короткостроковій перепочинком для двох найбільших світових економік, стомлених карантином.

Світові аналітики могли прогнозувати ймовірність настання кризи, але вони були безсилі у визначенні його тригера. Таким стала епідемії коронавіруса, початок якої було покладено саме в Китаї. Так витріщився черговий чорний лебідь, і тепер уже багато експертів заднім числом говорять про те, що це саме вони передрікали активізацію біологічної загрози, локалізованої в Азії і загрожує світовій пандемією.

Але, якщо судити по точності прогнозів, у світі зараз є один експерт-пророк - Нуріель Рубіні, який, аналізуючи нинішню кризу, зазначив, що вихід з нього буде і довше і складніше, ніж з Великої рецесії 2008 р. Причин три.

Перша - загроза другої хвилі пандемії взимку 2020-2021 рр., яка може добити ослаблену світову економічну систему і насамперед - глобальну торгівлю.

Друга - значно зменшена ширина монетарного маневру: криза 2008-го Федеральна резервна система США починала зі зниження базових процентних ставок до рівня 5,5%. Зараз це процес стартував з 1,75% і дуже швидко уперся в нульовий горизонт, буквально за місяць вичерпавши ефект монетарного стимулювання, залишивши в арсеналі діючих інструментів лише кількісне розширення у вигляді нових хвиль додаткової ліквідності, забрасываемой на фінансові ринки.

І третя причина - так звані білі лебеді, тобто прогнозовані геополітичні конфлікти з участю країн-ревізіоністів, таких як РФ, Іран, КНДР і... Китай. Чому Піднебесна, яка довгий час відігравала з США в гру "інвестиції і товарні ринки в обмін на покупку американських казначейських зобов'язань", потрапила у цей чорний список? Тут є ряд глобальних причин. По-перше, у США вирішили поступово згорнути програму "демократизації" Китаю в надії, що долучення до ринкових механізмів призведе і до еволюційної політичної трансформації системи управління у цій країні. Але формат "суверенної демократії" став у Китаї ще "сувереннее". По-друге, і це, мабуть, головна передумова, дефіцит глобальних ресурсів і звуження загального простору для економічного зростання призвели до того, що в нинішньому світі забезпечений середній клас у США не поміщається в одну глобальну модель з забезпеченим середнім класом в Китаї. Хтось повинен затягнути пояси, і в США навіть знають хто, активно повертаючи в рідну гавань технологічний бізнес і встановлюючи торговельні обмеження.

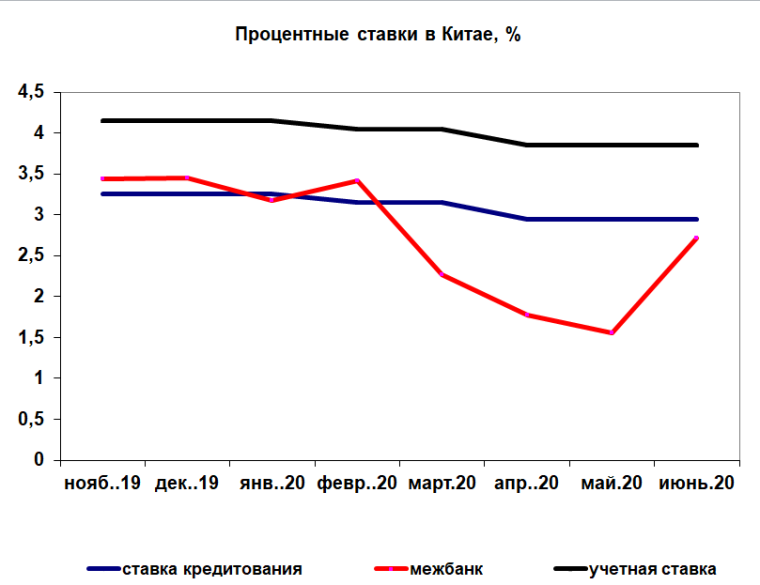

Спроби США частково ізолювати Китай підштовхують його вкрай обережно застосовувати монетарний інструментарій, хоча масштаби викликів примушують слідувати за емісійної гігантоманією світових регуляторів. Наприклад, зниження облікової ставки Народного банку Китаю проходить вкрай консервативно, що порушило прогнози практично всіх аналітиків. З 2017 р. ставка перебувала на рівні 4,354% і лише в листопаді 2019-го була знижена до 4,24%. У березні, в самий розпал світової коронакризиса, коли в США обнулили ставку, Китай знизив її до 4,05%, а в квітні - до 3,85%. У травні-червні ставка була залишена без змін. На даний момент китайський монетарний орган, мабуть, єдиний у світі, який проводить по-справжньому дискреционную політику, важко прогнозовану учасниками ринкової гри, в той час як дії більшості центробанків майже на 100% вгадуються учасниками ринку.

Розміри розширення

Втім, є видимість і мейнстрімних ортодоксальних підходів. Глава Народного банку Китаю (НБК) І Ганг під час засідань фінансового форуму в Шанхаї заявив про те, що в 2020 р. пройде рекордна хвиля кількісного розширення ліквідності в розмірі 20 трлн юанів (приблизно $2,8 трлн). Це можна порівняти з аналогічною програмою в США, хоча якщо збудуться прогнози про зростання активів ФРС до $9 трлн, то обсяги емісії в Штатах приблизно в 1,5 рази перевищать китайський аналог. Широка емісія в Китаї (з урахуванням пакетів стимулювання економіки і стабілізації соціальної системи) досягне 30 трлн юанів (більше $4 трлн). При цьому І Ганг заявив: "Ми повинні завчасно розробити механізми виходу з інструментів (стимулів)".

Простими словами, в Китаї усвідомлюють можливі інфляційні і девальваційні ризики для юаня, які можуть піти за таким вкиданням ліквідності, враховуючи, що юань не є повноцінною резервною валютою і вагомим засобом міжнародних розрахунків та накопичень.

Але основні ризики для Китаю - це не інфляція і навіть не девальвація юаня (2% з початку року поки що виглядають швидше стимулом експорту, ніж подорожчанням валютних боргів), а обслуговування державного, корпоративного боргу і боргу населення, адже модель зростання китайської економіки в останні 10 років мала яскраво виражену боргову етіологію, в результаті чого сукупний борг країни досяг 300% ВВП.

Другий виклик - це ризик економічної рецесії, в якій Китай останній раз перебував половину сторіччя тому. Повертаючись до цитатник І Гангу: "Фінансова підтримка у період реагування на епідемію здійснюється в кілька етапів, але ми повинні звернути увагу на похмілля від цієї політики... Ми повинні заздалегідь розглянути питання про своєчасне згортання інструментів монетарної підтримки". Крім розширення ліквідності, НБК знизив обов'язкові нормативи резервування для банків, в результаті чого у них повинен утворитися додатковий ресурс на 1,5 трлн юанів. Гарне кредитне плече в умовах падіння економіки на 6,8% у першому кварталі поточного року. З іншого боку, "скажений принтер" фіатних грошей рано чи пізно змусить заплатити за виписаними "векселями на пред'явника".

Отже, ризик економічної депресії лякає Пекін куди більше, ніж інфляція. Інструментарій Китаю можна охарактеризувати наступним чином: 1) монетарне стимулювання для подолання кризи ліквідності приватного сектора і соціальної системи; 2) фіскальні стимули у вигляді зниження податків для бізнесу; 3) спеціальний випуск облігацій місцевими органами влади під канали рефінансування НБК для продовження розпочатих інфраструктурних проектів.

Цікава статистика

А тепер звернемося до статистики. За точку відліку візьмемо жовтень 2019-го як відправний момент коронавирусного кризи.

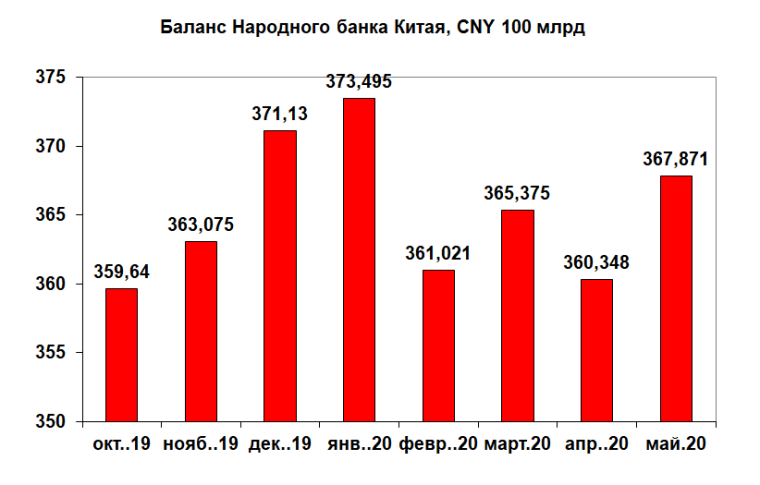

Баланс НБК на той момент склав 359 CNY 100 млрд, при цьому максимум був досягнутий у січні 2020-го на піку пандемії в Китаї - 373 CNY 100 млрд. Починаючи з лютого, даний показник балансує на позначці 360-367 CNY 100 млрд, тобто на рівні $51 трлн. Зростання досить невеликий, а механізми стерилізації пікових значень працюють як годинник.

У Китаї спостерігається досить цікаве явище: ставки за кредитами (2,95%) нижча, ніж облікова ставка центрального банку (3,85%). При цьому ставки міжбанківського ринку (2,71%) прогнозовано нижче загальної ставки кредитування, хоча на "гарячому" етапі кризи ситуація була протилежною, видаючи нервозність фінансового сектора. По суті, НБК зробив те, що не можуть зробити в Україні: облікова ставка центробанку виконує функцію блокування відтоку капіталу і маркера внутрішньої прибутковості казначейських боргових інструментів, при цьому канали кредитування налаштовані таким чином, що це ніяк не впливає на зниження ставок по комерційному кредитуванню економіки. А ставка за депозитами в Китаї знаходиться на рівні 0,35% (тобто істотно нижче рівня інфляції 2,9%, хоча в НБУ кажуть, що у нас це неможливо), забезпечуючи банки дешевим фондуванням.

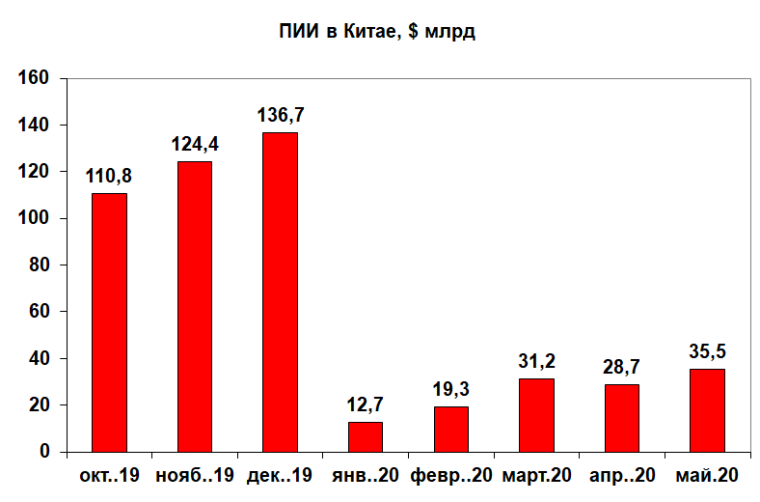

Ризик відтоку інвестицій в Китаї зараз дійсно досить високий: якщо в четвертому кварталі минулого року приплив прямих іноземних інвестицій (ПІІ) становив $110,8-136,7 млрд в місяць, то в січні-травні 2020-го, згідно з даними Держадміністрації щодо іноземних валют, цей показник знизився до $12,7-35,5 млрд.

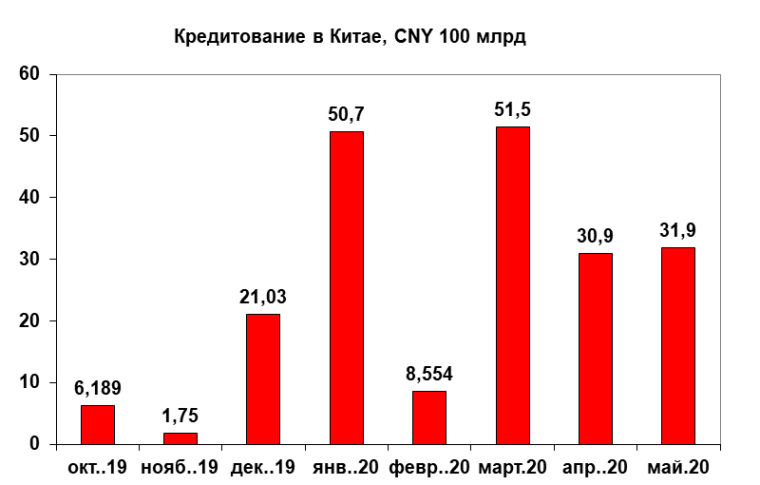

У той же час темпи кредитування після різкого уповільнення наприкінці минулого року до щомісячних значень в 1,8-6,2 CNY 100 млрд, починаючи з березня впевнено вийшли на рівень понад 30 CNY 100 млрд на місяць.

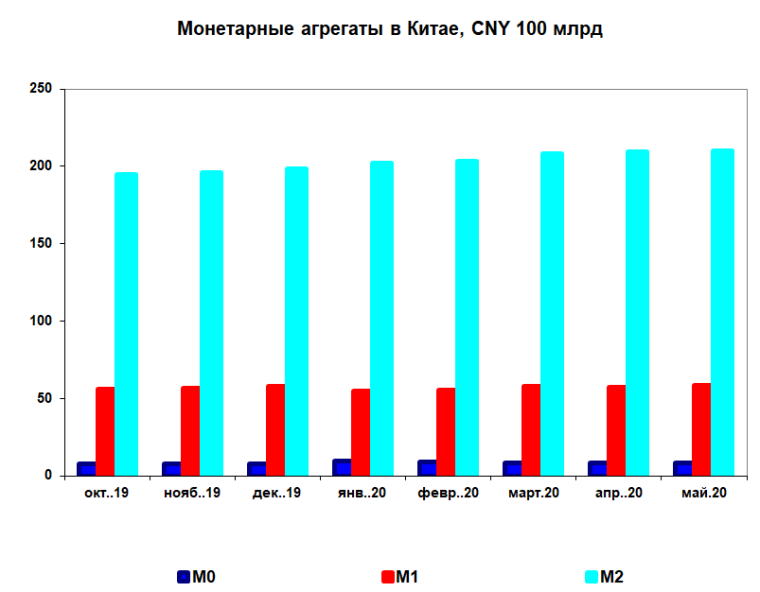

Досить рівно виглядають і основні монетарні агрегати (М0, М1 і М2): обсяг готівки (М0) після зростання на піку карантинного кризи в січні-лютому цього року навіть скоротився. Вузькі гроші (М1 - з урахуванням поточних рахунків і вкладів до запитання) виросли в період жовтень 2019-го - травень 2020-го на 4%. А грошова маса (М2 плюс строкові вклади) - на 8%.

Базові фінансові індикатори Китаю

Індикатор

ПеріодФактичне значенняПопереднє значення (травень або квітень 2020)Процентна ставка за кредитомчервень 20202.95 %2.95Міжбанківська відсоткова ставкачервень 20202.71 %3.09Процентна ставка НБКчервень 20203.85 %3.85Обсяг кредитування приватного секторутравень 2020$450.734 млрд437.184Грошова маса M1травень 2020$8210.712 млрд8055.993Баланс центрального банкутравень 2020$5197.871 млрд5091.574Відсоткова ставка за вкладамитравень 20200.35 %0.35

Джерело: take-profit.org

Далі спробуємо пов'язати ці значення. Як бачимо, при практично незмінних показниках балансу НБК в травні 2020 р. порівняно з попереднім місяцем (зростання трохи більше $100 млрд) монетарний агрегат М1 виріс на $155 млрд, а обсяг кредитування приватного сектору - на $13 млрд.

Триголовий дракон монетарний

Тут варто коротко проаналізувати фінансову модель Китаю. НБК має специфіку, властиву регуляторам всіх експортоорієнтованих країн. Висока питома вага іноземних активів у загальній структурі активів центробанку становить 73-84%. Розмір самих іноземних активів перевищує $3 трлн. При цьому вкрай низький показник капіталу НБК в 22 млрд юанів ($3,1 млрд) навіть при невеликому зміцнення юаня призводить до обнулення його капіталу. Це відбувається тому, що банк проводить переоцінку своїх активів в еквіваленті національної валюти на суму курсових різниць. В даному випадку, враховуючи, що активи в основному іноземні, негативні різниці приводять до збитку (в юанях іноземні резерви коштують менше). При цьому у банку порівняно невеликий капітал, який повинен бути компенсатором цих збитків. Таким чином, ревальвація юаня по відношенню до долара США на 1% призведе до збитків НБК за іноземними активами на $30 млрд.

Експортоорієнтована монетарна модель фактично блокує зростання внутрішніх активів банку, обмежуючи його можливості з допомогою емісійних механізмів нарощувати показник внутрішнього кредиту. Модель превалювання іноземних активів в валюті над внутрішніми національної грошової одиниці віддалено нагадує структуру монетарної бази нашого Нацбанку. Тоді звідки Китай бере гроші на кредитування економіки?

Справа в тому, що в Піднебесній немає єдиного емісійного центру, і комерційні банки мають можливість "робити гроші" з допомогою сурогатної емісії.

У Китаї є державний НБК як центральний монетарний орган країни. Але в Гонконг (спеціальний адміністративний район Сянган) існує місцеве Управління грошового обігу. Комерційні банки можуть емітувати регіональну валюту - гонконгський долар. Відбувається це шляхом обміну комерційними банками доларів США за фіксованим курсом (курсовий коридор) на безпроцентні боргові сертифікати, які дають право на емісію грошей. Сертифікати видає Обмінний фонд, який знаходиться у підпорядкуванні управління грошового обігу Гонконгу. Сеньйораж, прибуток від емісії грошей, отримує саме останній. Схожа модель функціонує і в іншому спеціальному адміністративному районі - Макао (Аоминь), де гроші випускає як регіональний уряд Макао, так і Національний заморський банк (грошова одиниця - патака).

Таким чином, монетарні інструменти НБК забезпечують зростання валютних резервів країни і привабливість китайських боргових інструментів, а також цінову і курсову стабільність юаня без різких коливань в ту або іншу сторону (з тенденцією до незначного штучної девальвації, що приносить позитивні курсові різниці за зовнішніми активами банку і стимулює експорт). З іншого боку, можливість банків Гонконгу і Макао "робити гроші" забезпечує потрібний темп кредитування реального сектора і доступну процентну ставку, яка, нагадаємо, нижче облікової ставки НБК.

Це як якщо б в Україні, крім НБУ, київське банківське Сіті отримало можливість під забезпечення наявної у них валюти емітувати національні гроші для нарощування кредитування.

По суті, в Китаї створена двоконтурна система грошового обігу, в якій фінансові потоки юаня та іноземної валюти практично не перетинаються і роль буфера виконують спеціальні адміністративні райони з їх фінансовими механізмами. Немає і єдиного емісійного центру, банки отримали право проводити спеціалізовану емісію. Причому ключові монетарні інститути практично не залежать один від одного, підкоряючись загальній логіці економічного розвитку країни і використовуючи для цього три валюти (юань, гонконгський долар і патаку).

У цій парадигмі Народний банк Китаю має більш суттєві можливості щодо нарощування грошової емісії, чим який-небудь інший світової регулятор (враховуючи вкрай низький питома вага інструментів в юанях в загальній структурі його активів). Єдиний негативний поправочний коефіцієнт - це недостатність розвитку юаня як світової резервної валюти, засобу платежу, накопичень і виконання функції світових грошей. Але не буде даний факт компенсуватися ослабленням аналогічних фундаментальних позицій домінуючого долара? Побачимо восени, після президентських виборів у США.

Джерело даних інфографіки: take-profit.org