Стратегія-2022. Яку долю уготували Приватбанку

Мінфін затвердив документ, який стане не тільки дорожньою картою для нинішнього керівництва Приватбанку, але і шкалою ефективності, за допомогою якої наглядова рада фінансової установи буде вимірювати досягнуті результати.

Будь стратегії, розроблені в надрах держпідприємств, мають одну загальну рису: завищити витрати та знизити доходи, чудово розуміючи, що в процесі бюджетування перший показник зріжуть на 20-30%, а другий - "натягнуть" на ті ж самі відсоткові пункти. В даному випадку перед нами якісно інший документ, адже його мета полягає в іншому - випнути світлі перспективи, а про сумне у вигляді ключових ризиків, закладених в колосальній залежності банку від фондування за рахунок депозитів населення або про проблеми непрацюючих кредитів згадати лише побіжно, без вказівки чітких алгоритмів хеджування та мінімізації негативних факторів.

В якості маркерних точок стратегії згадуються наступні параметри: 8,4 млрд грн чистого прибутку, які банк планує отримати в 2022 р.; сумарний дохід держави як акціонера за період з 2018 по 2022 рр. - 81 млрд грн.

Реалізація стратегії буде спиратися на п'ять ключових компонентів: розвиток роздрібного бізнесу; активізація програм для малого та середнього бізнесу (МСБ); розвиток корпоративного сегмента; удосконалення управління ризиками і непрацюючими кредитами; оптимізація операційних витрат та організаційної структури банку.

В першу чергу впадає в очі, що дані компоненти не цілком узгоджені між собою. З одного боку, розвиток роздробу в умовах сучасного фінансового ринку України - це наше все і для "західників", і для банків з українським капіталом, і для державних інституцій. По суті, споживче кредитування - єдиний напрямок, який витягує прибутковість кредитно-інвестиційного портфеля (КІП) укупі з інвестиціями в ОВДП. До речі, про ОВДП. На даний момент Приватбанк є найбільшим власником цих цінних паперів на суму майже 144 млрд грн. Причина тому - механізм його докапіталізації, коли в статутний капітал вкладалися не живі гроші, а облігації внутрішньої держпозики, які в міру потреби монетизуються на ринку в основному за рахунок ресурсів НБУ. Стратегія не дає відповідь на питання, яка запланована динаміка цієї монетизації з урахуванням ризику відтоку вкладів населення. А адже від цього залежать фінансові потоки на десятки мільярдів гривень, які впливають і на обмінний курс національної валюти, і на показники інфляції.

Що стосується активізації кредитування МСБ, то, на жаль, за останні кілька років кількість таких суб'єктів має тенденцію до зменшення: законодавчі новації, прийняті в 2016-му у вигляді поправок до Податкового кодексу щодо сплати ЄСВ навіть при відсутності прибутку, призвели до скорочення кількості приватних підприємців на 250 тис.

Тому кредитування МСБ з реальним станом нашої економіки кореспондується слабо, тим більше що й інші банки не проти освоїти цей ринок, і "живих" малих підприємців на всі стратегії може і не вистачити.

Дивно, але серед базових компонентів стратегії чомусь немає такого напряму, як розвиток платіжного сервісу, адже в даному сегменті Приватбанк дасть фору будь-якому конкуренту. Створюється враження, що за замовчуванням цей напрям розглядається як тимчасовий і може бути суттєво урізано в контексті фіскальних інтересів держави, адже платіжна платформа банку зараз є, по суті, альтернативним грошовим оборотом для населення та малого підприємництва. Та і середній бізнес активно використовує цей девайс. А значить, державі доведеться прийняти дуже непросте рішення: або пестити і плекати курку, що несе золоті яйця, або зарізати її в пориві боротьби за фіскальний план.

Оптимізація операційних витрат та організаційної структури банку дуже слабо в'яжеться з необхідністю розвитку корпоративного сегменту МСБ і роздробу, адже за цією фразою, як правило, криється скорочення персоналу і урізання мережі відділень. У той же час для боротьби за уроздріб і МСБ банку потрібно не просто зберегти існуючу систему, але і продовжувати розширюватися. Що стосується корпоративної бази, то значна частина її втрачена за останні роки: багато юридичні особи були пов'язані з колишніми акціонерами і пішли разом з ними. Для залучення клієнтів, особливо корпоративних, необхідно створювати нові продукти і випереджати конкурентів хоча б на кращий відсоток по кредиту або депозиту. Особливо враховуючи, що цей ринок після кризи 2014-2015 рр. звузився мінімум в два рази.

Реалізовувати стратегію хочуть на тлі стабільної економіки і відродження банківського сектору - інших сценаріїв розвитку не передбачають. Кредитний портфель планують збільшити з нинішніх 42 млрд грн до 170 млрд грн. До речі, на даний момент банк сформував резерви під кредитний портфель у розмірі 199 млрд грн, тобто непрацюючі кредити плавно рухаються до позначки 90%. Що робити з таким колосальним навісом "токсичності", стратегія детально не вказує.

З кредитним портфелем банку за період з початку націоналізації відбулися системні зміни: якщо станом на 1 жовтня 2016 р. він складався з 156 млрд грн, а рівень резервів не перевищував 20 млрд, то вже на 1 травня поточного року від кредитного портфеля залишилося всього 9 млрд грн, все інше пішло в резерви, які зросли до 199 млрд грн. Ерозія кредитного портфеля призвела до того, що зараз Приватбанк більше схожий на банк проблемних активів, ніж на фінустанова, яка захоплює нові фінансові ринки. Саме тому ключове завдання і основа будь-якої його стратегії - це реструктуризація кредитного портфеля і початок активної роботи з проблемними активами. А в другу - активізація судових позовів до колишніх власників з метою повернення хоча б частини витрачених державою на націоналізацію засобів.

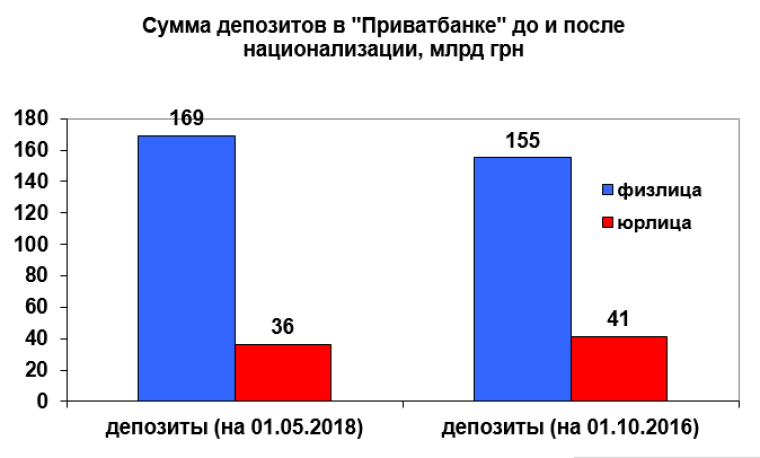

Ще одна проблема банку, про якій практично не згадувалося в стратегії, - його структура фондування. На даний момент переважна частина залучених ресурсів банку - депозити та поточні рахунки населення, включаючи карткові. З моменту націоналізації даний показник лише збільшувався: з 155 до 169 млрд грн (на травень 2018-го). В той же час абсолютний показник депозитів юридичних осіб скоротився з 41 млрд грн до 36 млрд грн, що свідчить про те, що корпоративну базу банк частково втратив, а ризики одноканального фондування при цьому (за рахунок коштів фізосіб) істотно зросли. При таких параметрах стабільність даного банку є синонімом стабільності в масштабах усього суспільства і економіки, адже навіть під час кризи 2014-2015 рр. держава здійснила дотації Фонду гарантування вкладів фізичних осіб на суму понад 80 млрд грн, що призвело тоді до триразового знецінення гривні та галопуючої інфляції. Очевидно, що у держави немає компенсаторів залученої ліквідності банку на суму понад 100 млрд грн, а монетизація ОВДП на таку суму здатна повністю зруйнувати крихкий баланс макроекономічної стабільності. Таким чином, третім напрямком нової стратегії банку повинно було стати зміна пропорцій фондування за рахунок диверсифікації джерел залучених коштів.

І, нарешті, стратегія не помічає очевидного: діюча структура банку не дозволяє досягати тих цілей, які перед ним ставляться. З однієї простої причини: цей фінансовий механізм розроблявся для абсолютно іншої - абсорбції ліквідності населення з допомогою вигідних депозитів і унікального платіжного сервісу та спрямування цих ресурсів на розгалужену мережу приватного корпоративного бізнесу. Очевидно, що нинішня модель у вигляді пошуку міфічних МСБ не зможе повноцінно замінити ліквідований фінансовий механізм. Простими словами, колосальні пасиви банку у вигляді коштів населення необхідно встановити на стійкі активи, а їх практично немає, і банк тримається лише на одній опорі у вигляді ОВДП. Не важко здогадатися, що вона ефективно працює лише в періоди макрофінансової стабільності і дуже нестійка в періоди ринкової турбулентності.

Саме тому при розробці стратегії необхідно враховувати досвід націоналізації Parex Banka в Латвії та БТА банку в Казахстані. Що стосується першого, то в 2010-му була проведена його реструктуризація з виділенням двох нових фінансових установ: Parex Banka, в якому залишилися проблемні активи, і банку Citadele, якому були передані ліквідні активи і клієнтська база. Щодо казахського банку, слід зазначити, що повернення витрачених державою коштів безпосередньо залежав від якості проведення міжнародних позовних процедур і розслідування кримінальних справ всередині країни. Крім того, при націоналізації БТА банку активно застосовувалися ринкові інструменти пошуку нових інвесторів, для чого вся процедура здійснювалася через спеціально створений фонд.

Очевидно, що держава - не цілком ефективний менеджер для адміністрування фінансових активів. Існуюча бізнес-модель Приватбанку потребує ребрендинг і повного перезавантаження.

Платіжний сервіс може бути виділений в окрему структуру і приватизований вже найближчим часом. А з них відпаде необхідність в утриманні розгалуженої мережі банкоматів, терміналів та відділень. Кореневе юридична особа "Приватбанк" необхідно зберегти до моменту завершення міжнародних судів, але для цього не потрібно утримувати високооплачувану надбудову - юридичну оболонку можна перевести в сплячий режим. Для цілей стратегії необхідно розвивати нову юридичну особу, яка має стати правонаступником усіх чинних зобов'язань банку і його живих активів у вигляді кредитів і ОВДП

Очевидно, що така структура буде мати потребу в зовсім іншій системі управління і організаційну структуру. Яка буде спеціалізація цього банку після ребрендингу? Можливо, МСБ, іпотека або ж інші напрямки, запит на які дасть ринок. Права власності на таку структуру можливо варто передати в управління спеціально створеному інвестиційному або трастового фонду під управлінням однієї з провідних світових фінансових структур, благо такі вже присутні на нашому ринку капіталу, ті ж Citibank або Deutsche Bank.