Напоїти економіку. Як працює "друкарський верстат" НБУ і чому він не допомагає кредитувати бізнес

Зламана "коробка передач" і холостий хід

Тема облікової ставки НБУ стала свого роду ховрахом національної монетарної політики, який начебто є, але практичної користі для економіки поки ніхто не бачить. З одного боку, економіка вже не може розвиватися без ефекту кредитного важеля, адже вже більше п'яти років підприємства фінансують свій бізнес в основному за рахунок внутрішніх оборотних коштів. Так, наприклад, в структурі капітальних інвестицій питома вага власних ресурсів бізнесу перевищує 70%, а питома вага кредитів становить близько 7-8%, хоча навіть в консервативної кредитної моделі мінімальним рівнем кредитної підтримки вважається 25-30%. Вельми показовим у даному контексті такий структурний індикатор у визначенні рівня проникнення банківської системи в економіку, як відношення чистих кредитів, виданих суб'єктам господарювання, до розміру ВВП: якщо в 2013-му цей показник становив 43%, то в 2019-му скоротився до 12-13%. Причому динаміка зміни цього розвивалася виключно на спад, знизившись за п'ять років більш ніж в три рази. Якщо брати відношення валових кредитів підприємств до ВВП, то і даний показник скоротився в два рази: з 52% в 2014 році до 25% в 2019-му (на відміну з коефіцієнтом чистих кредитів пояснюється тим, що банки поки ще не списали всі проблемні активи з балансів).

З іншого боку, сама облікова ставка НБУ не є аксіомою впливу на кредитний процес. Умовно кажучи, якщо завтра вона буде знижена до 0%, це не призведе до кредитного буму в країні. Важливу роль відіграють і нормативні вимоги Нацбанку до класифікації позичальників, оцінки застав та проведення фінансового моніторингу комерційними банками. Вже зараз банки зізнаються, що змушені відбраковувати приблизно 7 з 10 потенційно платоспроможних клієнтів, які або не можуть показати всі свої фінансові потоки, або не проходять крізь сито регулятивної матриці НБУ з якихось інших причин. Ніхто з комерційних банків не хоче нарощувати кредитування, що приведе у відповідність з вимогами регулятор до зростання "розрахункових" кредитних ризиків і в кінцевому підсумку - до декапіталізації, тобто необхідності для акціонерів нарощувати свої донорські вливання в належні їм фінустанови. Банки воліють відмовити тим позичальникам, які, може, і цілком платоспроможні, але можуть стати причиною нормативних або ліцензійних проблем. Тим більше що в останні роки можна було набагато простіше заробляти на таких інструментах, як облігації внутрішньої держпозики (ОВДП) Мінфіну або депозитні сертифікати НБУ.

Рішення центрального банку щодо рівня базової ставки тим ефективніше, чим більш налагоджено функціонування так званої монетарної трансмісії, яку можна представити у вигляді механічної коробки передач в автомобілі, тільки з протилежним принципом дії: чим швидше потрібно "їхати", тобто розвиватися економіці, тим нижче повинні бути ставки центробанку і навпаки.

Порвати на кейнсіанський хрест

Неокейнсіанська монетарна модель IS-LM показує залежність між інвестиціями, заощадженнями, обсягом ліквідності та попитом на неї від рівня процентних ставок. Інвестиції (I) мають негативну залежність від процентної ставки центрального банку, так як зростання прибутковості боргових інструментів демотивує вкладати кошти в реальний бізнес. Особливий відтік відбувається сегменту малого та середнього бізнесу. Натомість зростає привабливість заощаджень (S), наприклад, у вигляді депозитів в комерційних банках та/або вкладень у ОВДП. Економіка перетворюється в систему рантьє, які заробляють на фінансовому міхурі, а не на реальних прямих інвестиціях в реальний сектор. Що сталося в Україні 2019 р.

До речі, у міру зростання ставок сповільнюється і зростання ВВП, ми це також пройшли в 2019-му у вигляді скорочення промислового виробництва і падіння валового продукту в січні 2020-го на 0,5% (вперше з січня 2016 р.), коли кореляції з пандемією коронавіруса ще не було.

До речі, залежність інвестицій та заощаджень є частиною загальної моделі так званого "кенсианского хреста", який показує позитивний вплив сукупних витрат всередині економіки на її зростання. Мова йде про витратах бізнесу, держави, населення і показнику чистого експорту. Тут все досить логічно: якщо реальна продуктивність економіки вище потенційної, ми перебуваємо на піку ділової активності, з максимальною інфляційної навантаженням - і ситуацію потрібно охолоджувати зростанням ставок.

В Україні ж в минулі роки спостерігався так званий негативний розрив ВВП, коли економіка потенційно здатна виробляти більше, але фактичний рівень випуску значно нижче, внаслідок чого і спостерігався катастрофічний відтік робочої сили за кордон і недозавантаженість енергетичних і виробничих потужностей в промисловому секторі. У цій ситуації високий рівень облікової ставки НБУ зокрема і монетарної жорсткості в цілому (з додаванням курсової політики, спрямованої на ревальвацію гривні), який можна описати терміном "інфляційне таргетування", призвів до різкого уповільнення інфляції на тлі падіння підприємницької активності і, відповідно, до потенційного (з прицілом на 2020 р.) стисненню планового показника номінального ВВП. Це з урахуванням дефлятора ВВП, який також скоротився в результаті уповільнення динаміки споживчих цін і сповзання в промислову дефляцію.

По суті, ми перебували на класичному кейнсіанському відрізку, коли максимально зручно застосовувати монетарні, бюджетні та фіскальні інструменти зростання, але замість цього охолоджували вже майже економічний труп.

У контексті кривої LM (ліквідність та попит на неї) важливу роль в останній час зіграв такий фактор, як "перевагу ліквідності", який, втім, відрізнявся від класичного визначення. Для банків та інших суб'єктів внутрішнього ринку капіталу майбутній дохід від кредитування підприємств, зважений на рівень ризиків, виявився істотно нижче, ніж аналогічний дохід на ринку ОВДП і депозитних сертифікатів, внаслідок чого, виходячи їх найпростіших постулатів теорії ігор, "перевагу ліквідності" зіграло на користь відтоку ресурсів на ринок державних боргів і в сегмент депозитних сертифікатів Нацбанку. В останніх було "закрито" у 2020-му вже до 200 млрд грн банківської ліквідності, тобто ця сума більш ніж у два рази перевищив аналогічний показник минулого року (до 80 млрд грн). Таким чином, депозитний сертифікат НБУ з інструменту зв'язування надлишкової ліквідності банківської системи перетворився в інструмент зв'язування основної частини ліквідності, а сам регулятор став звичайним друкарським верстатом, що забезпечує постійну емісію комерційних банків, отриманих від їх вкладень в ДС.

Кінь барона Мюнхгаузена

Монетарна політика будь-якого центрального банку - це, по суті, процес випуску нових грошей або вилучення їх з допомогою декількох базових монетарних інструментів, таких як рефінансування, випуск депозитних сертифікатів, купівля/продаж валюти на міжбанку (включаючи валютні свопи) та операції на вторинному ринку державних цінних паперів (включаючи РЕПО).

Так, наприклад, продаючи $2 млрд на валютному ринку в період різкої девальвації гривні в березні цього року, НБУ вилучив приблизно 55 млрд грн ринкової ліквідності. З іншого боку, викупивши в минулому році $8 млрд на міжбанку, регулятор запустив в систему до 200 млрд грн. В такому разі вже в минулому році ми по суті мали свою програму кількісного розширення (QE), з тією лише відмінністю, що якщо на Заході центральні банки викуповують казначейські та іпотечні облігації, то в нашому випадку регулятор купував валюту.

Але де ж кредитування? Відповідь проста, якщо згадати зазначену вище суму мобілізації коштів (вилучення ліквідності) з допомогою випуску депозитних сертифікатів НБУ - 200 млрд грн. Тобто 200 млрд грн були запущені на ринок внаслідок викупу валюти, і ті ж 200 млрд грн були вилучені Нацбанком у процесі продажу комерційним банкам депозитних сертифікатів. Це як відомий "ополовіненний" кінь барона Мюнхгаузена, коли він п'є, а з половинки тулуба - випливає. Напитися можна, і, як відомо, кінь барона здох би від спраги, так само як і наша економіка від фінансової гіпоксії. Щоправда, барон зумів-таки "зловити" втекла "половинку" коня, яка паслася неподалік", а ось у НБУ поки не поспішають розблокувати канали руху ліквідності в економіку, в тому числі і з допомогою цільових програм довгострокового рефінансування та/або зниження жорсткості вимог до потенційних позичальників банків.

До чого це призводить? Наприклад, в рамках розпіареної програми доступних кредитів 5-7-9%" за останні місяці було видано лише 369 позик на 232 млн грн, притому що подано 17 348 заявок на 11 млрд грн, а заплановано було залучити 50 тис. позичальників...

Рух "на лампочці"

А тепер повернемося до монетарної трансмісії. Система процентних ставок центробанку - це спосіб передачі крутного фінансового моменту" на швидкість руху економіки. Чим нижче ставки, тим активнішою має бути кредитування реального сектора, і навпаки. Але однієї тільки "коробки передач" мало, треба ще й паливо у вигляді грошей, а воно в нашій економіці майже на нулі. Монетизація ВВП України в останні роки знаходиться в діапазоні 35-40%, що. у відповідність з так званими коефіцієнтами Маршалла, характерно для найбідніших країн світу з подушним валовим продуктом до $2,6 тис. (зростання подушного ВВП в Україні в 2019 р. обумовлений зміцненням гривні і дуже швидко буде "з'їдений" вже в цьому році) і рівнем інфляції вище 8% (середньорічний індекс споживчих цін в Україні за січень-грудень до аналогічного періоду минулого року був в 2019 р. приблизно на такому ж рівні).

Тобто потенціал для нарощування кредитування є, потрібно тільки правильно визначити рецепиентов, щоб ними знову не опинилися закредитовані під зав'язку компанії наших олігархів.

Ми навіть не мріємо про те, щоб монетарні інструменти НБУ поєднували в одному флаконі процентні ставки, інфляцію, ліквідність, зростання економіки і зайнятість, адже для цього необхідні законодавчі зміни. Але де ж хоча б взаємозв'язок інфляції, процентних ставок і грошової маси, адже різке уповільнення інфляції наприкінці минулого року - початку нинішнього (атипова дефляція в грудні-лютому 2019 і-2020) була результатом більшою мірою такого ж атипового зміцнення обмінного курсу гривні та промислової дефляції. І Нацбанк за всіма ознаками втратив момент для приведення своїх ставок у відповідність із зміною макроекономічної реальністю, діючи і не дискреционно (по ситуації) і не в рамках застарілого монетарного правила Тейлора (чіткі пропорції між інфляцією і ставкою), а скоріше в рамках якоїсь нової концепції "всередині правила", за якою дії НБУ стають основою для формування нового тренда, а наслідком вже сформованих тенденцій, коли про те, що "будуть знижувати ставку" кажуть навіть київські таксисти.

Основна причина дисфункціональності монетарної політики НБУ - це часткова втрата ним монетарного суверенітету, коли його дії формуються в "прокрустовому ложі" нав'язаних ззовні "протоколів". В умовах, коли ключові канали руху ліквідності в економіку заблоковані, політика регулятора стає лише елементом забезпечення максимальної прибутковості керрі-трейд, тобто заробляння на різниці процентних ставок при фондуванні (залучення ресурсів), наприклад, у США чи ЄС під 1-2% і вкладення цих коштів в ОВДП в Україні під 20%. Простими словами - йдеться про спекулятивної стратегії, заснованої на отримання мегаприбутки на різниці процентних ставок. У цій парадигмі, облікова ставка НБУ є тим якорем, за допомогою якого Мінфін може розміщувати ОВДП на первинних аукціонах з прибутковістю вище 10% річних. Тобто облікова ставка у нас - це орієнтир ціни на гроші нерезидентів. Крім того, це і джерело постійного заробітку банків шляхом вкладень у депозитні сертифікати, а сам регулятор стає "скаженим принтером" по друку казначейських доходів приватних банківських установ: банки заробляли на початку минулого року на операції з депозитними сертифікатами 15,5% (до погашення), і це в ряді випадків було вище, ніж середньозважена вартість залучення депозитів населення.

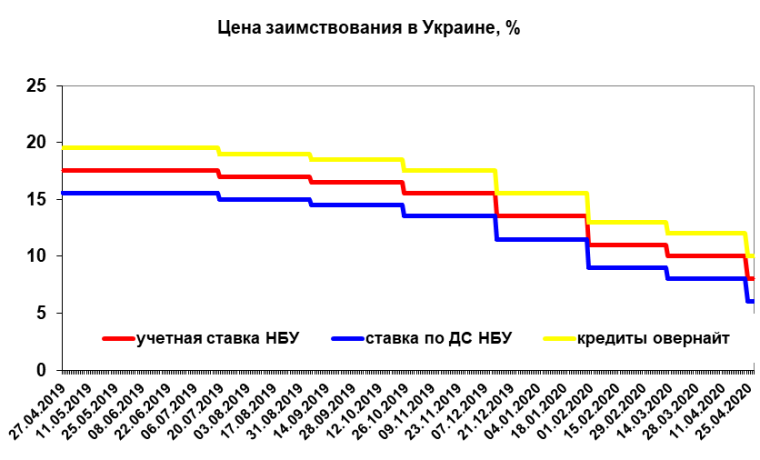

Здавалося б, за останній рік НБУ знизив облікову ставку з 17,5 до 8% - і згадана вище модель монетарної "антиутопії" у минулому. На жаль, зниження ставки до рівня нижче 15% почалося лише восени минулого року, коли вже можна було прогнозувати уповільнення попиту на ОВДП. Тримати облікову ставку на високому рівні заради одних лише банків стало не комільфо.

Але на відміну від світових центробанків, заявляючи про зниження облікової ставки, НБУ рівним рахунком нічого не говорить про канали емісії, яка повинна просочитися в економіку під впливом знижених кредитних відсотків. Не називаються навіть параметри такої емісії, наприклад, у вигляді довгострокового рефінансування банків під кредитні проекти. Простими словами, НБУ назвав ставку 8%, але не уточнив, скільки грошей в економіку піде з такою ціною запозичення. Комерційні банки при цьому можуть і далі заробляти на депозитних сертифікатах 6%. Звичайно, прибутковість цих інструментів вже не така, як раніше, але було б краще відв'язати поріг прибутковості депосертифікатів регулятора від облікової ставки, знизивши його до рівня поточної інфляції (приблизно 2-3%).

Однак навіть зараз, коли наш ринок капіталу вже нецікавий нерезидентам, монетарна політика НБУ, як це ні парадоксально, зможе знову стати саме їм, а не економіці країни. Станеться це в тому випадку, якщо Нацбанк почне операції з викупу ОВДП на вторинному ринку і цим ліфтом ліквідності скористаються фінансові спекулянти для виведення своїх капіталів з України. В такому випадку ми отримаємо спочатку холостий емісійний дохід, який знайде канали ліквідності не в реальний сектор, а на вторинний ринок ОВДП, завдяки чому нерезиденти позбудуться тих цінних паперів, строк погашення яких ще не настав. А потім доведеться витратити і кілька мільярдів валютних резервів НБУ, адже ця ліквідність прийде на міжбанківський валютний ринок, а сама валюта буде виведена з країни.

Для реалізації точкової емісії і використання монетарного маневру у вигляді зниження облікової ставки в інтересах зростання економіки необхідно як мінімум спростити процедури кредитування малого і середнього бізнесу, а як максимум - перейти до емісійних джерел кредитування базових економічних кластерів національної економіки. Правда, для цього довелося б змінити чинне законодавство з метою створення лінка між урядом і НБУ і в контексті отримання останнім подвійного мандата з підтримання не лише цільового рівня інфляції, але і цільового рівня зростання ВВП. А тут, як мовиться, не по Савці свитка, адже ми вже віддали частину свого монетарного суверенітету, і навіть більше, ніж у нас вимагали...