Дефляція в грудні. Чим хвора наша економіка і чи можна її вилікувати

Дефляційна пастка

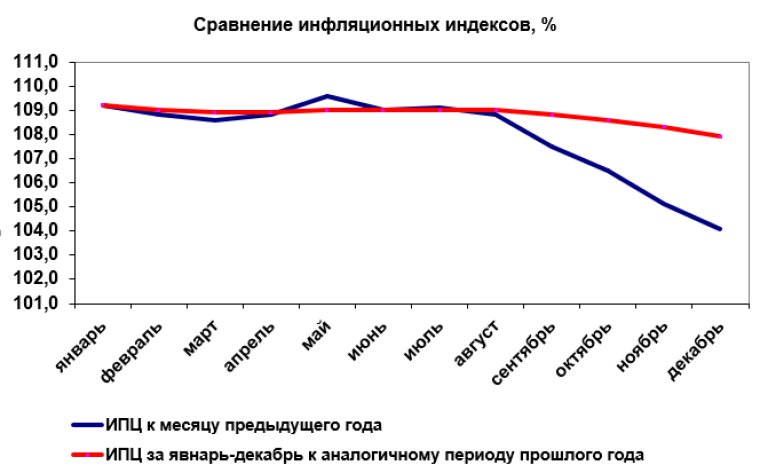

Тенденція формування дефляційної пастки була кілька рваною, що проявилося в розриві між основними показниками споживчої інфляції. Держстат зазвичай оприлюднить кілька цінових індикаторів, які відрізняються один від одного базою порівняння. Наприклад, інфляція в поточному місяці до попереднього - показує наростання цінової хвилі, але не враховує сезонність звичайної динаміки споживчих цін (зростання взимку, зниження навесні). На поворотних точках (при переході зими-весни в літо і літа в осінь) відмінність показників може бути трактовано неправильно недосвідченим спостерігачем. Інший показник - зміни цін у звітному місяці порівняно з груднем минулого року, показує глибину цінового розриву, який утворився після фінішу попередньої бази порівняння.

Але нас цікавить порівняння двох індексів: січень-грудень звітного року (2019-й) до січня-грудня попереднього (2018-й), який можна назвати середньорічним показником інфляції і індекс, що показує цінову динаміку звітного місяця в порівнянні з аналогічним місяцем минулого року, тобто своєрідний моніторинг динаміки точки до точки", наприклад, грудень 2019 р. до грудня попереднього. Іншими словами, в даному випадку перший показник відображає вартість базової кошика в грудні-2019 до грудня-2018; другий - середню вартість базової кошика протягом усього року до попереднього.

Індекс споживчих цін (ІСЦ) за січень-грудень 2019 р. склав 7,9%, а ІСЦ грудень до грудня - 4,1%. Як правило, саме останній показник і стає загальновживаним" як у макроекономічній аналітиці, так і в бухгалтерській індексації.

Джерело: Держстат

Як бачимо, розрив між зазначеними показниками у 2019 р. виявився істотним - майже в два рази, хоча зазвичай вони майже збігаються. Ця диспропорція в індексах утворилася внаслідок нерівномірного цінової динаміки протягом минулого року: якщо в першій половині ми спостерігали помірну інфляцію з прогнозованим виходом на підсумковий показник 7-8% за рік, то в другому півріччі дії НБУ і Мінфіну призвели до активації жорсткого інфляційного "гальма", коли ІСЦ за підсумками грудня опинився в негативній зоні - дефляція в розмірі -0,2%, що відбулося вперше за роки незалежності.

Дефляція взимку - це унікальне явище для нашої економіки, що свідчить не тільки про формування дефляційної пастки, але і про істотних структурних пошкодженнях макроекономічних агрегатів.

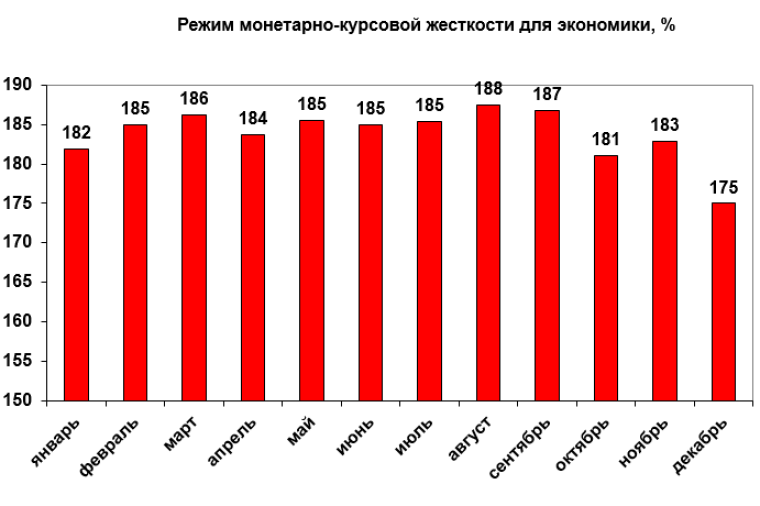

Джерело: НБУ, Мінфін

Любителі жорсткого таргетування в НБУ

На початку 2019-го облікова ставка НБУ на 18% приблизно відповідала курсового девальваційному тиску (майже 28 грн/$), але перебувала у явній антагонізмі з показниками інфляції в межах 9-10%, тобто облікова ставка майже у два рази перевищувала верхню планку інфляційних очікувань, але її розмір хоча б виправдовувався необхідністю купірування девальваційної хвилі. У наступні місяці дороги НБУ - з одного боку, і курсу з інфляцією - з іншого, розійшлися в різні боки. Точніше сказати, зниження інфляції відбувалося в одному тренді з зміцненням курсу, причому до осені ця взаємозалежність посилилася. А ось облікова ставка НБУ хоч і повторювала траєкторію курсового та інфляційного руху, але з великим запасом, реагуючи постфактум і перетворюючись з елемента невизначеності ринкової гри в прогнозовану категорію, коли навіть продавці насіння на базарі знали, що будуть знижувати. Ця запізнілість стала суттєвим елементом економічної демотивації, адже момент радикального зниження ставок був прострочений НБУ як мінімум на півроку.

Джерело: розрахунки автора за даними НБУ

Спробуємо розрахувати найпростіший показник монетарної жорсткості. Для цього максимальний (найміцніший) курс гривні в 23,61 і облікову ставку до 18% візьмемо в розмірі 100% за кожен показник. Тобто сумарна монетарна жорсткість складе 200%. На початку року облікова ставка становила 18% і в нашій формулі - це абсолютне значення у 100% монетарної жорсткості. Зате курс гривні до долара складав 82% курсової жорсткості. В кінці року ситуація діаметрально змінилася: курсова жорсткість досягла 100%, а монетарна скоротилася до умовних 75% у нашій формулі. Як показує даний спрощений розрахунок, максимальна монетарно-курсова жорсткість для економіки була досягнута в серпні-вересні (188-187%) зі зниженням до 175% у грудні, що навіть нижче, ніж на початку року (182%), з тим лише відмінністю, що курсова жорсткість знаходить майже моментальний відгук в економічному середовищі, а монетарне пом'якшення діє обмежено внаслідок блокування в нашій банківській системі основних кредитних каналів, коли до 150 млрд грн ліквідності банків накопичуються на депозитних сертифікатів НБУ, в той час як нетто-розмір кредитів, виданих у реальний сектор, в минулому році навіть скоротився.

У будь-якому випадку дані розрахунку підтверджуються і емпіричним шляхом: починаючи з осені, ціни виробників промислової продукції пішли в дефляцію, а в грудні те ж саме відбулося і з показником ІСЦ. Паралельно і промислове виробництво прискорило падіння з мінус 5% в жовтні до мінус 7,5% у листопаді.

Джерело: Держстат

Уповільнення інфляції показує і порівняння з базою грудня 2010-го: в 2019-му цей показник зріс на 8,1% порівняно з 19,8% у 2018-м. тобто цінова динаміка впала більш ніж в два рази (до речі, за останні роки найбільше виріс такий структурний елемент індексу, як послуги ЖКГ - на 540%, а найменше послуги зв'язку - на 169%). Цей показник важливий для нас тим, що саме до цінах 2010-го прив'язаний такий індикатор, як дефлятор ВВП. В останні роки поліпшення цілого спектру якісних індикаторів, від відношення держборгу до ВВП до валютного еквіваленту валового продукту і середньої зарплати, пояснювалося вдалою комбінацією двох базових показників для розрахунку: високим дефлятором у розмірі 15-20%, який "нарощував" значення номінального ВВП, що дозволяє державі перерозподіляти через бюджет вже понад 1 трлн грн витрат, і стабільним курсом, причому в 2019-му ця стабільність змінилася на глибоку ревальвацію в межах 15%, що ще більше посилило вплив штучних чинників поліпшення макроекономічної статистики.

Уповільнення більш ніж в два рази ІСЦ до грудня 2010-го говорить про те, що номінальний показник ВВП на 2020-й може бути істотно завищений бюджетних прогнозах, що в разі підтвердження неминуче зробить негативний вплив на процес наповнення дохідної частини бюджету. Україна може опинитися в ситуації, коли більш-менш ритмічно стануть фінансуватися лише захищені статті витрат, у той час як незахищені, насамперед інфраструктурні проекти, будуть піддані секвестру.

Різке зростання індексу реального ефективного обмінного курсу (РЕОК), який коригує номінальний обмінний курс гривні на диспаритет в інфляційних "заряди" між Україною і нашими основними торговими партнерами, показує, що рівень нашої конкурентоспроможності та привабливості в частині доступності основних факторів виробництва (енергоресурси, трудовий капітал) стрімко скорочується і за цими показниками ми наздоганяємо своїх регіональних конкурентів.

Отже, перед нами типова симуляція зростання валютного еквіваленту ВВП і трудових доходів, досягнута з допомогою режиму максимальної монетарно-курсової жорсткості на середньостроковому часовому горизонті.

Нормальний стан української економіки при нинішньому сировинному устрій - це девальвація національної валюти на рівень інфляції, при цьому сама цінова динаміка повинна бути вторинної від заданих темпів зростання ВВП. Низькі темпи інфляції в Україні вже спостерігалися в 2012-2013 рр.., тільки це був швидше негативний сигнал, ніж позитивний. На поворотних точках сировинних циклів такі країни, як Україна, можуть переходити до низьких темпів інфляції, що викликана як завмиранням сировинних цін, так і припливом спекулятивного капіталу. Небезпечна помилка сприймати цей штиль як початок макроекономічної стабільності, адже він сформований ендогенними факторами, а не внутрішніми. В цих умовах від однієї атипичности (інфляція, нехай і невелика, на тлі зміцнення гривні на 15%) ми можемо перейти до іншого: дефляція на тлі девальвації гривні. Теж на короткому часовому відрізку. Перша аномалія вже зруйнувала індустріальне ядро, друга може завдати удару по сектору торгівлі, який ще витягає наш ВВП в зону росту. Закінчення цього експерименту очікується вже скоро.

Чому важлива продуктивність праці

З 2002 по 2008 рр. в Україні спостерігалася інфляція, яку можна назвати 10%+. І саме в цей період темпи економічного зростання були найвищими в історії нашої країни: від 6 до 12%. Буде нинішній формат української економіки також активно розвиватися при інфляції 5%, до якої так прагне НБУ?

Кожна економіка в своєму розвитку проходить через кілька етапів, коли домінує первинний сектор (доіндустріальний тип), вторинний (індустріальний) і третинний (постіндустріальний).

Жан Фурастьє у книзі "Велика надія XX століття" сформулював цей перехід залежно від структури економіки. Якщо розподілити ВВП України за трьома секторами, то на первинний сектор доведеться 19%, на вторинний - 21% і третинний - 60%. Таким чином, за структурою валового продукту ми перебуваємо в якійсь гібридної фазі розвитку, яка формується під впливом суперечливих стимулів зростання і різнобічних векторів руху. З одного боку, є випадання з індустріальної фази розвитку, але от тільки куди? Так, питома вага сектора послуг дещо підріс, але при цьому істотно сильніше виріс первинний сектор економіки (сільське господарство). По суті, зараз українська економіка зависла на тонкій "червоної лінії" індустріальної фази розвитку і ось-ось зісковзне в доіндустріальну патріархальну епоху. Так і не розвинувши в достатній мірі третинний сектор у вигляді послуг. У той час як розвинений світ переходить до створення четвертинного сектора економіки (освіта, медицина, інформаційні технології).

Економічна кібернетика, яка вивчає життєздатність систем (автор Ентоні Стаффорд Бір), розрізняє поняття готівковій та потенційної продуктивності праці. Під першою маються на увазі існуючі умови випуску продукції, під другою - потенційно можливі, максимальні. При цьому успіх зростання продуктивності праці, за даними Стаффорда Біра, залежить від можливості запуску "Всенародного проекту", коли кожен індивід для надання впливу на загальну систему повинен вирішувати свою локальну задачу, а не чекати рішення загальної. Тобто мета економічної системи - створити загальні умови, а мета індивіда - підвищити локальну продуктивність своєї праці. Найбільш повно ці завдання вирішуються в рамках нової індустріалізації економіки, а також стимулювання третинного сектора. Але лише при наявності монетарних умов зростання: стимулювання доходів домогосподарств, наявності доступних кредитів. Люди з рівнем доходів нижче середнього вирішують проблему виживання, а не підвищення продуктивності своєї праці.

Однак досягти зростання в третинному секторі економіки України можна лише за рахунок припинення трудової міграції та реанімування існуючого індустріального потенціалу. В такому випадку наша країна може протягом трьох-п'яти років повторити динаміку бурхливого розвитку економіки за аналогією з показниками 2000-2004 рр.

Реальна програма відновлення національної економіки повинна базуватися на зростанні продуктивності праці і видозміні її структури. На це треба націлити всі існуючі стимули. На досягнення цієї ж мети повинні працювати капітальні вкладення, кредити й іноземні інвестиції. А також монетарний потенціал НБУ.

При правильній економічній політиці нас може чекати п'ять років динамічного зростання і потім помірний розвиток за трафаретом постіндустріального суспільства.

Нобелівський лауреат Пол Ромер показав, що стійкі моделі розвитку будь-якої економіки в даний час можливі лише при переході до закритої моделі ендогенного зростання, що не залежить від зовнішніх чинників, наприклад у вигляді світових цін на сировину. Це якраз те, чого так не вистачає Україні для забезпечення хоча б 10-річного циклу сталого розвитку, без різких стрибків вгору і таких же блискавичних обривів вниз.

Низька інфляція не може бути самоціллю. Навіщо країні інфляція в розмірі 5%, якщо при цьому економіка буде зростати на 2-3%?..

Так чому ж НБУ і кредитори роблять ставку на уповільнення цінової динаміки? Це звичайна дворівнева завдання. Рівень перший: розігнати номінальний ВВП і за допомогою стабільного курсу "розігріти" до 2020-го валютний еквівалент валового продукту. Це завдання вже виконано. Рівень другий - різко натиснути на "гальма" і погасити цінову динаміку, штучно завищивши курс, навіть ціною обриву кредитування реального сектора, щоб в турбулентний період максимально послабити девальваційний імпульс і не дати гривні "пірнути" нижче необхідної позначки (27-28 грн/$). В результаті кожен залишиться при своїх: кредитори повернуть свої гроші, конвертувавши їх у зручному курсом, а НБУ відзвітує про виконання цільового інфляційного таргету. Залишки промислового потенціалу країни тим часом продовжать переходити в стан іржавого металобрухту.