Лобом у стелю. Чи розіб´є економіку Путіна обмеження цін на російську нафту

Колективний Захід таки обмежить ціни на російську нафту в надії скоротити головну статтю доходів Росії. Конкретна висота цінової стелі ще визначається, однак уже зараз можна оцінити як проблеми, що очікують на країну-терориста, так і труднощі з запровадженням цих санкцій

Міністри країн "Великої сімки" (G7) після онлайн-зустрічі минулої п´ятниці виступили із заявою про намір запровадити граничну ціну (прайскеп) на російську нафту і нафтопродукти. Цей захід базуватиметься на шостому пакеті санкцій Євросоюзу, накладених на Росію за загарбницьку війну проти Україні. Тому цінова планка з´явиться за кілька місяців синхронно із запланованою відмовою ЄС від російської сирої нафти (з 5 грудня 2022 р.) та нафтопродуктів (з 5 лютого 2023 р.), що постачаються морським шляхом.

Важливо, що вплив установленого прайскепу має вдарити по експортній виручці Росії не так прямо, хоча G7 споживає третину світової нафти, а більше рикошетом. З країн G7 США, Канада і Велика Британія давно заявляють про зупинення, а Японія — про сильне скорочення імпорту російської нафти, тоді як Німеччина, Франція та Італія й так мають відмовитися від неї як країни Євросоюзу. Але справа в тому, що цінові обмеження можуть бути встановлені на російську нафту, яка поставляється в треті країни.

Тут виникають кілька запитань: чи матиме успіх ідея з прайскепом і якщо так — то як це вплине на світовий ринок нафти, ціни та доходи Росії?

Механізм примусу

Спочатку про механізм, який розробила "Велика сімка". "Ми обмежимо можливості Путіна фінансувати свою війну за рахунок експорту нафти, заборонивши такі послуги, як страхування та фінансування для суден, що перевозять російську нафту вище узгодженого верхнього рівня ціни", — пояснив канцлер казначейства Великої Британії Надхим Захаві. Це вагома заява, адже саме Лондон є глобальним лідером в галузі страхування відповідальності судновласника (P&I) — покриває до 90% світового морского тоннажу, а також у сфері страхування самих суден (H&M). Тобто розрахунок робиться на те, що переважна більшість власників танкерів (нафтоналивних суден), ризикуючи залишитися без страховки, будуть уважно слідкувати за походженням нафти та її ціною.

"Складний механізм. Перше, що незрозуміло, як це обмеження буде адмініструватися. Хто буде за цим слідкувати? У нас же страхових компаній багато у різних країнах. І "Велика сімка" — це не весь світ. Чи приєднаються до цього [плану] компанії, зареєстровані під прапором Ліберії, Панами або Мальти, чи ще якихсь держав? Чи не знайдуться страховики, які спокійно будуть робити з ними звичний бізнес?", — ставить питання російський експерт з енергетики Михайло Крутіхін.

Крім того, в РФ давно заявляють, що новим страхувальником танкерів з їхньою нафтою стане національна перестрахувальна компанія, яка належить центробанку. У коментарі "ДС" фінансовий аналітик Олексій Кущ припустив, що велику частину нафти змогла б транспортувати найбільша судноплавна компанія Росії — "Совкомфлот": "Там досить багато кораблів, які можуть перевозити сиру нафту і нафтопродукти. Зрозуміло, що всі ці судна зможуть страхуватися в російських фінансових структурах". У згаданій компанії стверджують, що мають 110 танкеров і можуть перевозити 2 млн барелів (мб) сирої нафти одночасно. Експерт зазначає, що цього достатньо, щоб як мінімум співпрацювати з Китаєм (який явно не стане стороною західних санкцій проти РФ).

Схоже на те, що прайскепи G7 матимуть обмежену дію. Але, з іншого боку, це не означає що головного ефекту — зниження цін на російську нафту — не вдасться досягти.

Нафтова залежність

Тепер прикинемо ціну питання. Який потенціал санкцій? Звернімося до статистики. За найсвіжішими даними Міжнародного енергетичного агентства (МЕА), нафтовий експорт Росії в липні становив 7,4 мільйонів барелів на добу (мб/д) порівняно з 8 мб/д на початку року. До речі, на країну-терориста припадає близько 16,4% світової торгівлі нафтою, яка оцінюється у 45 мб/д. "Потоки нафти та нафтопродуктів до США, Великої Британії, ЄС, Японії та Кореї впали майже на 2,2 мб/д з початку війни, дві третини з яких були перенаправлені на інші ринки", — йдеться в огляді МЕА. Тим часом доходи Росії від цього експорту впали з $21 млрд у червні до $19 млрд у липні як через зменшення обсягів, так і через зниження цін на нафту. Відзначимо два моменти: РФ поки що здатна перенаправляти більшість нафтових потоків з "недружніх" ринків (передусім до Китаю, Індії та Туреччини), але загальні фізичні обсяги продажів потроху падають.

Варто нагадати, що понад 40% федерального бюджету РФ зазвичай формували нафогазові доходи (митні збори та податки на розробку вуглеводнів). Але вони обвалилися з 1,81 трлн руб. у квітні до 771 млрд руб. у липні. Це сталося передусім через зменшення експорту газу до Європи та зміцнення курсу рубля, що на фоні сповільнення економіки, падіння податкових надходжень за більшістю статей та роздування витрат на війну привело російський бюджет у дефіцитний стан (цю тему ми докладно розглядали в недавній статті).

У цій ситуації найгірше, що може статися з російським бюджетом, — це суттєвий обвал ще й доходів від експорту нафти.

Обсяги: повільне зниження

Санкції цивілізованого світу могли б вплинути на валютну виручку Росії та доходи федерального бюджету через два вимірювані параметри — це зменшення фізичних обсягів експорту вуглеводнів (у даному разі — нафти і нафтопродуктів) та зниження цін на них. Нафтове ембарго США, Великої Британії, а згодом і ЄС мало би скоротити продажі агресором стратегічної сировини, а глобальний прайскеп, відповідно, підрізати ціни на неї. Однак через складність системи світової торгівлі та геополітичні інтереси різних країн простих рішень немає. І схоже, що кожної цілі буде досягнуто частково.

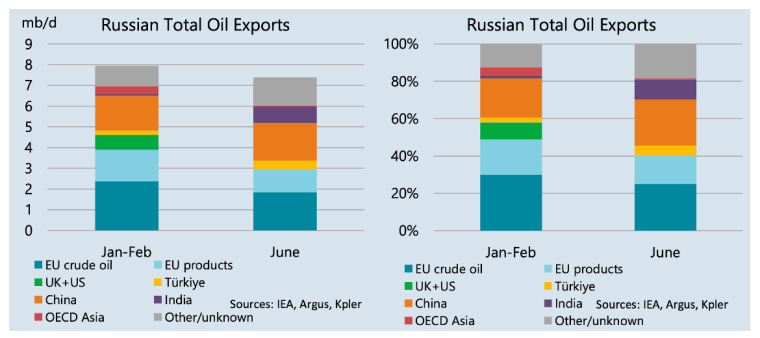

Щодо обсягів російського нафтового експорту, то бачимо, що санкції помірно працюють на його зниження (особливо варто відзначити, що росіянам вже нікуди подіти мазут). Відповідну візуалізацію, за даними МЕА на перше півріччя 2022 р., зробив KSE Institute (і як ми зазначали вище, ця тенденція утрималася в липні). Діаграма також демонструє зміну структури споживачів російської нафти і нафтопродуктів (зокрема, різке збільшення закупок Індією та Китаєм).

Експорт нафти і нафопродуктів з Росії за регіонами і країнами у першій половині 2022 р., мб/д, %

Можна припустити, що після зимового ембарго ЄС експорт нафти з Росії продовжить скорочуватися. Але варто врахувати, що глобальний енергобаланс єдиний: просто поки Росія (з дисконом) нарощує експорт до Китаю та Індії, країни Заливу переорієнтовуються з цих ринків на Європу. Ймовірно, "Велика сімка" не розраховує на різке зменшення обсягів експортних поставок нафти з Росії в глобальному масштабі, що могло б розігнати ціни (цей варіант ми ще розглянемо). І саме тому міністри закордонних справ G7 у згаданій вище заяві зазначають, що пропоновані заходи "обмежать вплив російської війни на світові ціни на енергоносії, особливо для країн із низьким і середнім рівнем доходу".

Ціни: рішуче зрізання

Виходить, що найбільш ефективним і прийнятним для Заходу інструментом зменшення доходів країни-терориста є зрізання цін на її нафтовий експорт.

Якщо говорити про прайскеп від G7 — то його ще не конкретизували, хоча вже вирішили визначати "всією коаліцією" на "низці технічних вхідних даних". Раніше агентство Bloomberg прогнозувало, що обмеження цін буде на рівні 40-60 $/бар. На жаль, і в цьому випадку РФ, ймовірно, продовжить рентабельний видобуток, бо, залежно від родовищ і технологій, його собівартість варіюється в діапазоні 15-45 $/бар. Та є важливий момент: це без врахування податків. Тому, з іншого боку, якщо граничну ціну встановлять поближче до собівартості, тобто на рівні 40-45 $/бар., то з поповненням бюджету подекуди почнуться проблеми. Але ще точно не буде економічного сенсу вдаватися до крайніх заходів — консервувати свердловини чи спалювати нафту. Ймовірно, на це й сподіваються у "Великій сімці", тому дуже може бути, що прайскеп узгодять саме на такому рівні.

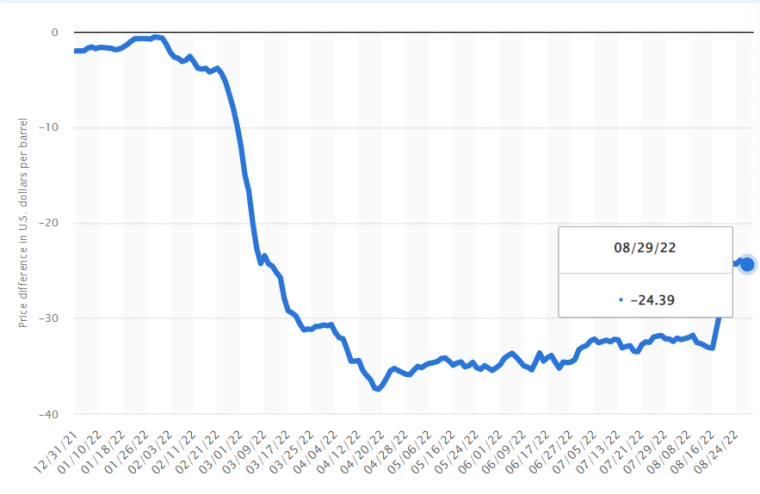

До цього ми лише мимохідь згадували важливий момент: "коаліція" країн щодо обмеження цін на російську нафту, яку згадують у G7, можливо, буде не достатньо "широкою". І вже точно найбільші імпортери нафти — Китай і Індія — не захочуть офіційно запроваджувати цінові обмеження. Але чи багато це змінює? Азія користається ситуацією. Як показує графік нижче, з квітня дисконт на основну російську експортну марку нафти Urals відносно еталонної марки Brent стабільно становив понад 30 $/бар. і тільки з кінця серпня наблизився до 20 $/бар. (тоді як до війни був кілька баксів). Наразі Urals торгується приблизно за 75 $/бар., тоді як Brent — за 95 $/бар., тобто з приблизною знижкою 21%.

Різниця між цінами на Urals і Brent за 8 місяців 2022 р., $/бар.

Що станеться, коли взимку коаліція на чолі з G7 встановить прайскеп на російську нафту, а Китай, Індія, можливо, Туреччина та деякі інші країни цього не зроблять? В експертних колах думки невтішні для Росії, за виключенням тих, які транслюють росЗМІ.

Як дізналася The Financial Times в уряді США, навіть якщо не всі країни-покупці російської нафти у світі схвалять прайскеп, то вони все одно вибиватимуть собі додаткові знижки. "У моїх розмовах з іншими країнами вони кажуть, що Росія зараз активно намагається укладати довгострокові контракти за нижчими цінами, — повідомив неназваний високопосадовець США в коментарі виданню, — Навіть якщо вони вирішили не приєднуватися до коаліції обмеження цін, то в розмові з росіянами вони кажуть: "Гаразд, враховуючи наближення прайскепу, чи не пора б нам подумати про зниження цін?".

У свою чергу фінансовий аналітик Олексій Кущ вважає ціна російської нафтової марки Urals "упреться в прайскеп". При цьому, на його думку, модель, запропонована G7, є інструментом зі збереження експорту російської нафти на світові ринки, а ціна на еталонну марку Brent буде знижуватися.

І лише російські ЗМІ тиражують страшилки, що котирування нафти в разі введення прайскепу злетять до 200-300 і більше доларів за барель.

"Насправді, це чергова мильна бульбашка та інформаційний тиск, оскільки Brent — це одна із трьох еталонних марок нафти, а російська Urals чи ESPO — звичайний сорт. Відтак, якщо G7 (понад 32% глобального попиту) введуть цінове обмеження на один із двадцяти трьох сортів, — це не призведе до зростання котирувань еталонних марок нафти. Навпаки, скоріш за все відбудеться незначне просідання", — пояснив експерт з питань енергетики Центру Разумкова Максим Білявський.

До речі, росЗМІ лукавлять, коли віщують барель за $300, адже при цьому мається на увазі, що Росія не просто зменшить, а зовсім припинить експорт нафти на світовий ринок. Однак про таке божевілля не заявляли навіть в уряді країни-агресора. 1 вересня, перед засіданням G7, віце-прем´єр РФ Олександр Новак пригрозив не постачати нафту і нафтопродукти лише "тим компаніям або країнам", які запровадять прайскеп.

Нафтові доходи Росії

Що ж буде з виручкою агресора від головного експертного продукту і доходами федерального бюджету? Це найскладніше питання і найширше поле для прогнозів. Адже все залежить від багатьох параметрів на віддалі кількох місяців, серед яких ефективність механізму прайскепу, глобальні нафтові ціни загалом і дисконт на російську Urals, курс рубля. Достатньо сказати, що прогнози за ціною Brent на кінець року варіюються від 65 $/бар., якщо настане рецесія (Citigroup Inc), до $125 $/бар.(Goldman Sachs). Зрозуміло одне, що рахунок йде на мільярди доларів експортної виручки і сотні мільярдів рублів для бюджету РФ за місяць (особливо якщо взяти до уваги вплив нафтової на суміжні галузі, надходження від яких обліковуються окремо).

Так, на початку серпня, коли вже було відомо про ембарго ЕС і плани із запровадження прайскепу G7 на російську нафту, KSE Institue спрогнозував різке падіння нафтових доходів Росії — з $222 млрд у 2022 р. до $75 у 2023 р. Це буде супроводжуватися зменшенням видобутку і переробки. За розрахунками МЕА, до початку наступного року російський видобуток скоротиться приблизно на 20% (на 2 мб/д). При цьому внаслідок бану ЄС доведеться переорієнтувати 2,3 мб/д нафти і нафтопродуктів, і є сумніви, що Азія, Бразилія чи "дружні" Росії африканські країні зможуть прийняти такі обсяги (як з огляду на попит, так і через ускладнену логістику). Прайскеп G7 та пов´язані з ним обмеження на перевезення ще більше ускладнять це завдання. І, схоже, для російської економіки наступний рік буде важчим, ніж поточний.

Виходить, Захід зробив ставку на повільне придушення нафтового експорту Росії в обсягах (щоб не розігнати глобальні ціни) і швидше зрізання її нафтових доходів через інструменти ембарго, прайскепу і пов'язаного з ними дисконту на стратегічну сировину країни-агресора.