"Нобель" за ліки від депресії. Як світ навчився приборкувати фінансові кризи

Дослідження банків і фінансових криз принесли американським ученим Бену Бернанке, Дугласу Даймонду і Філіпу Дібвігу Премію імені Альфреда Нобеля. А що принесли їхні ідеї і розрахунки в ту частину економіки, що стосується кожного з нас?

"Велика депресія 1930-х рр. паралізувала світову економіку на багато років і мала колосальні соціальні наслідки. Однак ми краще справлялися з подальшими фінансовими кризами завдяки дослідженням цьогорічних лауреатів у галузі економічних наук — Бену Бернанке, Дугласу Даймонду і Філіпу Дібвігу. Вони продемонстрували важливість запобігання масовим банкрутствам банків", — зазначили у Нобелівському комітеті.

І справді, ці дослідження, зроблені на початку 1980-х рр., не просто ґрунтувалися на реальних даних, а й мали вагоме практичне значення. Варто відразу нагадати, що Бен Бернанке очолював Федеральну резервну систему (ФРС) США у 2006-2014 рр., і в першому ряду гасив фінансову кризу 2008-2009 рр., названу Великою рецесією.

Отже, Бен Бернанке (The Brookings Institution; став доктором економіки в MIT), Дуглас Даймонд (University of Chicago; став доктором економіки в Єлі) і Філіп Дібвіг (Washington University in St. Louis; став доктором економіки в Єлі) показали, як працює фінансова система і ключову роль банків у ній.

Тільки без паніки

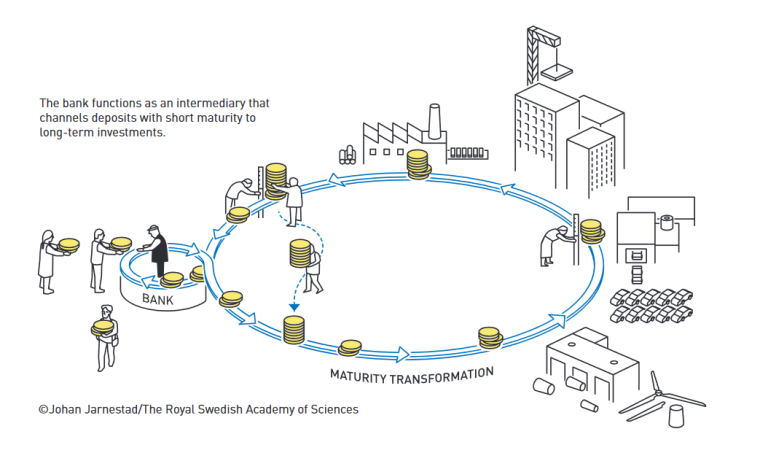

Науковці розглядають банки як фінансових посередників, які залучають кошти вкладників і видають їх позичальникам, часто — бізнесу на інвестиційні проекти. При цьому банки вирішують серйозну проблему. Той, хто відкриває депозит, як правило, хоче мати швидкий доступ до своїх грошей за потреби. А той, хто бере в борг, навпаки, волів би мати більше часу до сплати, особливо коли йдеться про фінансування великих проектів, які стають прибутковими в довгостроковій перспективі. Банки задовольняють інтереси обох груп клієнтів, бо вкладників багато і не всі з них забирають гроші одномоментно.

Але в цьому механізмі закладена бомба: у час Ч вкладники можуть масово кинутися обнуляти депозити. Американці називають цей ефект bank runs (банківська паніка). І в наведеному контексті не так важлива причина паніки — наприклад, правдиві чи неправдиві чутки про можливе банкрутство банку. Головне, що коли в банку не залишиться вільних коштів для покриття всіх депозитів, йому доведеться розпродавати активи за низькими цінами та наразитися на великі збитки. Більше того, за таких умов навіть здорові банки замість кредитування підприємств і громадян намагатимуться перевести кошти у високоліквідні активи (які можна швидко перетворити на гроші), щоб у разі "набігу" клієнтів не зазнати збитків. Так і ламається механізм, який перетворює заощадження вкладників на довгострокові інвестиції у виробництво. Звідси висновок, що швидше банківська криза призводить до економічного колапсу, а не навпаки. Як цьому запобігти? Один з варіантів — державне страхування депозитів, тоді вкладники будуть виваженіше реагувати на проблеми у своєму банку.

Усі троє володарів "Нобеля-2022" наголошували на функції банків як фінансових посередників також тому, що саме ці установи, на відміну від домогосподарств, набагато краще здатні оцінювати проекти позичальників, стежити за витрачанням коштів та стягувати борг у разі невиконання зобов´язань. Такий моніторинг допомагає направляти заощадження на продуктивні інвестиції без зайвих витрат. Відповідно, якщо банки масово банкрутують, то оцінка інвестицій стає проблемою і ділова активність скорочується.

На цьому важливо уточнити: внесок лауреатів у розуміння роботи банків і причин фінансових криз не обмежується описом. Їхні ідеї були підкріплені розрахунками та втілилися у політичних рішеннях.

Варто відзначити модель Даймонда — Дібвіга, що й пояснює описаний вище механізм. Порівнюючи роботу банків (яка тут полягає у трансформації короткострокових депозитів до запитання у довгострокові інвестиційні кредити) з ситуацією, коли домогосподарства самі інвестують у тривалі проекти, вчені роблять висновок, що в другому варіанті вкладників можна умовно розділити на дві категорії. Одні за потребою забирають гроші з проекту раніше, а тому отримують дуже низьку віддачу, а другі — мають можливість дочекаються його реалізації і, отже, заробляють гарні доходи. Банки пропонують альтернативу у вигляді посередництва: з одного боку, вкладник не ризикує втратити майже весь потенційний прибуток, якщо йому доведеться швидко забрати гроші, а тому, з іншого боку, погоджується на дещо нижчий прибуток за депозитом, ніж міг би отримати від самостійної довгострокової інвестиції.

Страхування депозитів і підтримка банків

Далі проілюструємо зв´язок ідей американських економістів із практикою. Візьмемо концепцію гарантування банківських вкладів. Вона була успішно апробована ще до того, як народилися майбутні володарі "нобелівки". Але масового поширення набула, зокрема, завдяки їхнім дослідженням. Після того, як Велика депресія повалила кілька тисяч банків, перший "Новий курс" (1933-1934 рр.) президента США Франкліна Делано Рузвельта запровадив страхування депозитів вкладників. Ідея виникла не на пустому місті: штати і комерційні банки (не тільки в США) вдавалися до створення взаємних страхових фондів ще в XIX ст. Але й вони на початку XX ст. часто банкрутували. Отже, в 1934 р. в США запрацювала Федеральна корпорація зі страхування банківських вкладів (FDIS). Банки сплачували їй відповідні внески, а в разі чого мали ресурс для видачі власникам депозитів (у межах певної суми). Після цього кількість банкрутств у банківському секторі зменшилася приблизно в 100 разів. І все ж знадобилися десятиліття, поки інші країни масово підхопили цю практику на державному рівні. Цікаво, що в перших рядах була Індія, яка створила систему гарантування вкладів у 1962 р., а, скажімо, у Великій Британії Страховий фонд депозитів запрацював лише у 1982 р. Далі з´явилися відомі публікації Бернанке, Даймонда і Дібвіга, які, безумовно, сприяли поширенню цієї практики. ЄС зобов´язав держави-члени запровадити на своїй території хоча б одну систему гарантування вкладів у 1994 р. Нова хвиля створення загальнодержавних систем страхування вкладів прокотилася з середини 90-х років, зокрема й у країнах колишнього соціалістичного блоку — Польщі, Угорщині, Чехії, Литві, Латвії, Естонії, Казахстані. В Україні Фонд гарантування вкладів фізосіб працює з 1998 р.

У статті від 1983 р. Бен Бернанке показав, що не тільки власне скорочення грошової маси, а передусім підрив спроможності банків щодо спрямування заощаджень у продуктивні інвестиції визначив глибину і тривалість Великої депресії.

Зараз це здається очевидним, але Бернанке був одним з перших, хто показав, що фінансова криза кінця 20-х рр. ХХ ст. переросла у Велику депресію саме через проблеми в банках, які не були вирішені. Тому за його каденції ФРС з 2008 р., коли розігралася криза, зробила акцент на порятунку фінансових установ, роздаючи їм ліквідні кошти. Через це дехто називав Бернанке "Бен Вертоліт", але насправді спрямування "надрукованих" грошей було продуманим.

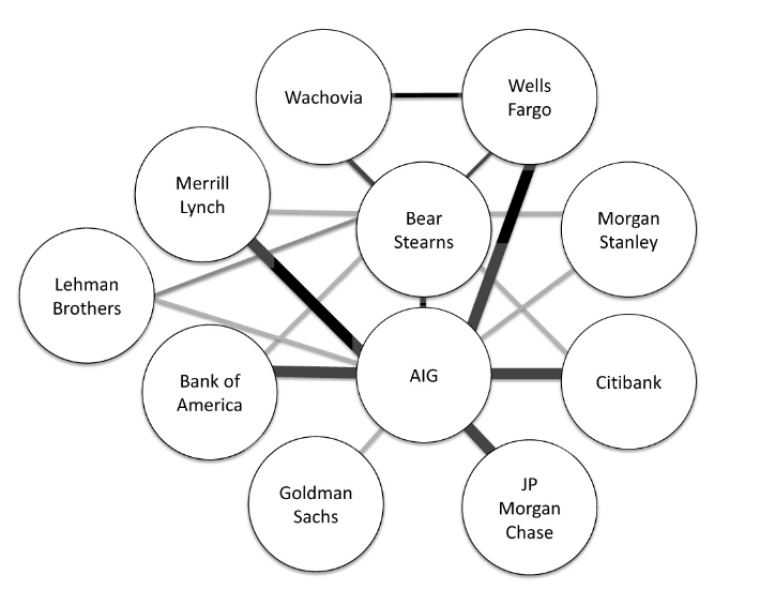

Проілюструємо це ключовим епізодом кризи. У 2008 р. в США один за одним похитнулися фінансові велети — найбільші банки і страхові компанії. Серед інших, ФРС на чолі з Бернанке довелося вирішувати, які з них підтримувати, а які ні. Так, у межах програми Troubled Asset Relief Program (TARP) держава виділила $182 млрд на порятунок транснаціональної страхової компанії American International Group (AIG): ФРС викупила її іпотечні облігації на $52,5 млрд, а також відкрила кредитну лінію до $60 млрд, решту коштів виділив Мінфін. Але уряд і ФРС відмовилися допомагати банку Lehman Brothers, крах якого у вересні того року для багатьох ознаменував початок фінансової кризи. Монетарна влада вирішила, що падіння цього банку, хай яким болючим і гучним буде, не справить руйнівного впливу на фінансову систему. На відміну від можливого краху AIG. Чому ж вирішили рятувати страхову? Відповідь на графі нижче:

Це варіант мережевої моделі. Вершини графа (кружки) являють собою фінансові установи, а ребра (лінії) відображають кореляцію між вартістю їхніх активів: що вони ширші і темніші, то сильніший взаємозв´язок. AIG тут займає центральне місце, бо пропонувала страховку іншим компаніям на випадок, якщо їхні активи втратять у вартості. А коли курс акцій обвалився, AIG заборгувала всім великі суми. Отже, падіння страхової могло спровокувати лавину банкрутств, починаючи з її клієнтів. Зовсім інша ситуація була з Lehman Brothers, який не займав центрального місця в мережі. Це один з прикладів того, як під час Великої рецесії вдалося не допустити колапсу фінансової системи, спрямовуючи вливання коштів у потрібному напрямку.

Загалом у 2008-2014 рр. ФРС проводила програму так званого кількісного пом´якшення, скуповуючи фінансові активи (переважно казначейські та іпотечні облігацїі) на трильйони доларів. До схожої практики вдавалися також інші центробанки тоді й у період коронакризи 2020-2021 рр. І хоч людство не навчилося уникати фінансових криз, але вже не дає їм розвинутися у глибоку депресію.

Якось у 2009 р. в Бернанке в телеінтерв´ю запитали про використання "коштів платників податків". І він дав неочікувану для багатьох, але чесну відповідь: "Це не гроші платників податків. Банки мають рахунки у ФРС, так само як ви маєте рахунок у комерційному банку. Отже, щоб надати кредит комерційному банку, ми просто використовуємо комп’ютер і збільшуємо залишок на рахунку, який банк має у ФРС". І це ще один урок від нобелівського лауреата всім, хто вважає, що будь-які витрати держави понад податкові надходження зашкодять економіці.