Кому потрібна житниця Європи

Сьогодні тільки ледачий не говорить про важливість аграрного експорту для підтримання стабільного платіжного балансу держави. Дійсно, за підсумками минулого року Україна вийшла на третє місце в світі з експорту кукурудзи, на четверте - по ячменю, на шосте - по пшениці. Крім того, наша країна є найбільшим світовим експортером соняшникової олії, займає сьому позицію з експорту сої та восьму - по курятині.

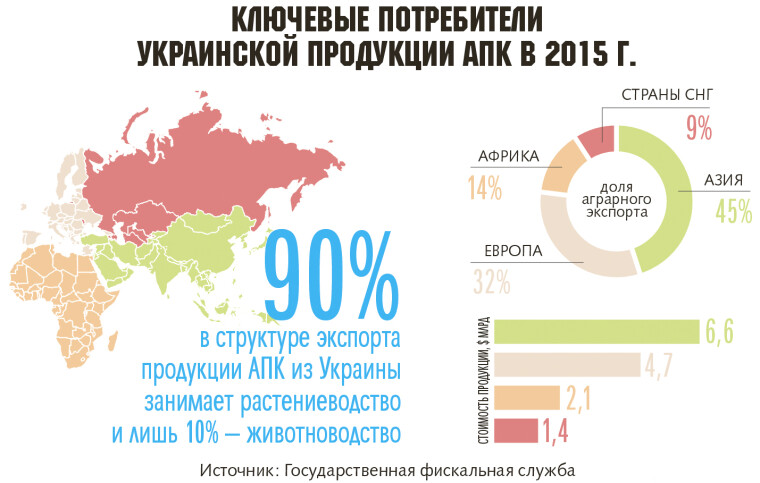

Високі позиції України в світовому рейтингу сільгосппродукції в останні роки підтримувалися в основному завдяки високим врожаям зернових і олійних, а не системність у вибудовуванні зовнішніх торгових зв'язків АПК. Насправді в 2015 р. постачання в грошовому вираженні скоротилися на 11,4% - до $14,8 млрд. Проблема в тому, що зовнішньоторговельна переорієнтація з ринку РФ на країни Азії, Африки та ЄС не сприяла збільшенню експорту готової харчової продукції з високою доданою вартістю. За даними Держстату, за 2015 р. продаж за кордон зернових та іншої рослинної продукції зайняла близько 19% у загальному обсязі вітчизняного експорту, поставки жирів - 9%, в той час як готових продтоварів - лише 6%. Нарешті, частка рослинництва у зовнішній торгівлі за минулий рік становила понад 90% всього аграрного експорту ($13,8 млрд). А поставки продукції тваринництва за кордон (м'ясо і субпродукти, молочні, готові чи консервовані продукти з м'яса тощо) не дотягли навіть до 1 млрд ($968 млн).

Долю аграріїв вирішать голландці

Заробити багато зарубіжних контрактах у України вже не вийде. Цьому не сприяють ні світове перевиробництво багатьох видів продукції, ні цінова кон'юнктура на зовнішніх ринках, ні зростання собівартості вітчизняних продуктів. Індекс продовольчих цін ФАО в лютому вперше опустився до рекордно низької позначки за останні сім років (скоротившись порівняно з ситуацією річної давності на 16%).

Незважаючи на очікувані рекордні обсяги експорту зернових (в сезоні 2015/16 за кордон планується відправити понад 36 млн т), очікуване зменшення врожаю сільгоспкультур оптимізму експертів не додає. "Розраховувати на повторення рекордів не варто. І насамперед це стосується продовольчого зерна", - попереджає директор компанії "ПроАгро" Микола Верницький. В умовах жорсткої конкуренції та низьких цін на світовому ринку на основні українські експортні позиції виробники повинні підвищувати ефективність виробництва та рівень безпеки продукції. Щоб не залишитися з носом, сільгоспвиробники вже зараз серйозно думають над підвищенням ефективності виробництва і рівня безпеки продукції. Але якщо перше можна зробити з допомогою диверсифікації весняних посівів на користь високомаржинальних нішевих та енергетичних культур (гірчиця, сорго, льон та ін), то з другим - реальні проблеми. Близько 80-85% підприємств вітчизняного харчопрому стандартам якості ЄС не відповідають.

Проблема ще й у тому, що майбутнє ЗВТ під загрозою. Референдум в Нідерландах про відмову від ратифікації цієї угоди, запланований на квітень поточного року, може поставити жирний хрест на оптимістичних сподіваннях наших компаній. "На сьогоднішній день саме від рішення голландців залежить, якими будуть показники зовнішньої торгівлі України з ЄС в цьому році", - зазначає юрист АФ "Сергій Козьяков і Партнери" Олеся Кривецька. А виконавчий директор Міжнародного фонду Блейзера Олег Устенко додає, що негативна позиція Нідерландів по відношенню до України може серйозно зашкодити експортерам. "Якщо рішення буде не на нашу користь, то загострення конфлікту з ЄС почнеться вже з другого півріччя 2016 року. У кращому випадку угода буде діяти за формулою "ЄС, крім Нідерландів", в гіршому - Україні доведеться починати весь процес спочатку", - прогнозує вона.

Туманні європерспективи

На тлі різкого погіршення відносин України з Росією та оголошення торгового ембарго на експорт-імпорт продукції АПК обох країн європейський ринок позиціонувався як рятівна альтернатива. Підписання економічної частини Угоди про асоціацію в 2014 р. повинно було прискорити вихід українських компаній на ринки Євросоюзу. Проте навіть після вступу угоди про ЗВТ в силу (з 1 січня 2016 р.) говорити про величезні успіхи в цьому напрямку не доводиться. Так, в минулому році експорт агропродукції в ЄС скоротився на 35%. І хоча у профільному міністерстві трагедії в цих цифрах не бачать, експерти кажуть, що на практиці Європа проявляє себе негостинно. "Країни ЄС оперативно запозичили методику і тактику торгових воєн у Росії. За останні кілька місяців у центрі уваги опинилися скандали, пов'язані з експортом українського меду і шоколадних цукерок. Квоти, які Євросоюз ще два роки тому виділив українських агрокомпаній на безмитну поставку 36 видів агропродукції, не надто допомогли - дозволи більш ніж на 20 найменувань товарів АПК так і залишилися незатребуваними", - відзначає керівник аналітичного департаменту консалтингового агентства ААА Марія Колесник.

Зокрема, експорт українських молокопродуктів, незважаючи на торговельні преференції, до недавніх пір було закрито. Тільки в січні 2016 р. кілька молочних підприємств отримали довгоочікувані дозволу на постачання продукції в ЄС. У повному обсязі експортери використовували квоти всього на кілька категорій: мед, ячмінну крупу та борошно, оброблені томати, виноградний та яблучний соки, овес, кукурудзу, пшеницю і м'ясо птиці. По цукру, солоду і ячменю вдалося заповнити квоти трохи більше ніж на 50%. До речі, зернові культури, масла, відходи харчової промисловості (макуха, висівки), насіння олійних культур та соки (яблучний концентрат) як раз і переважають у структурі поставок з основними торговими партнерами в ЄС - Іспанією, Польщею, Італією, Нідерландами і Німеччиною.

Азія кличе

Все більше українських компаній вивчають можливості для експорту своєї продукції в азіатському напрямку, в першу чергу в Китай. Нічого дивного в цьому немає. У минулому році Піднебесна стала найбільшим імпортером української аграрної продукції. У КНР було відвантажено продукції АПК на $1,3 млрд. Китай є великим споживачем українських зернових культур і рослинного масла. Також суттєво збільшилися обсяги поставок в КНР кондитерських виробів, молочної продукції, спирту і соків. Стався справжній прорив в експортних поставках кукурудзи - Україна стала найбільшим постачальником "цариці полів" у Піднебесну, витіснивши з цього ринку такого серйозного гравця, як США. За даними Мінапк, в даний час близько 20 вітчизняних компаній мають право експортувати її в Китай. "На відміну від Сполучених Штатів, де кукурудзу вирощують в основному з використанням ГМО, українські аграрії не так широко застосовують генну інженерію, що підкуповує китайців, охочих купувати екологічно чисту кукурудзу", - говорить Марія Колесник.

Сьогодні 86% всього агроекспорту України в Піднебесну складають зернові і соняшникова олія. Однак китайська сторона готова розглянути можливість поставок українського цукру, соняшникового та соєвого шроту, бурякового жому, а також м'ясо-молочній і плодово-ягідній продукції. Але тільки за умови дотримання відповідних стандартів.

Приміром, минулої осені 18 молочних підприємств отримали дозволи на експорт продукції в Китай. Однак, як відзначає президент Союзу молочних підприємств України Лідія Карпенко, перешкодою до різкого збільшення експорту в Піднебесну української молочки є відстань, що дозволяє поставляти туди обмежений асортимент продукції (сухе молоко і вершкове масло). "І хоча говорити про переваги відкриття ринків КНР можна буде через два-три роки, інвестувати в маркетинг на даному ринку українським компаніям необхідно вже зараз", - вважає фахівець з питань експорту при Асоціації виробників молока Богдан Шаповал.

Бажаючи будь-якими шляхами збільшити експорт агропродукції, в Мінапк всерйоз задумалися про можливість запровадження ЗВТ з країнами Західної Африки (ECOWAS). Глава відомства Олексій Павленко стверджує, що завдяки інтенсифікації співпраці на ринках Нігерії, Нігеру, Гвінеї і Малі Україні вдасться істотно збільшити реалізацію сухого молока і зернових.

Прощай, закрита Росія

Якщо у 2012-2013 роках Україна відправляла в РФ продукції АПК на суму близько $2 млрд, то в минулому році поставки скоротилися до $300 млн. Зниження експорту відбулося майже по всім товарним позиціям: повністю припинився ввезення згущеного молока, яєць, зернових злаків, насіння олійних культур (переважно сої та соняшнику), кондитерських виробів з цукру, готових і консервованих продуктів з риби і ракоподібних. До мінімального рівня впали поставки олії, пива та соків. Але це без урахування контрабанди та сірого експорту українського продовольства під виглядом білоруського або казахського.

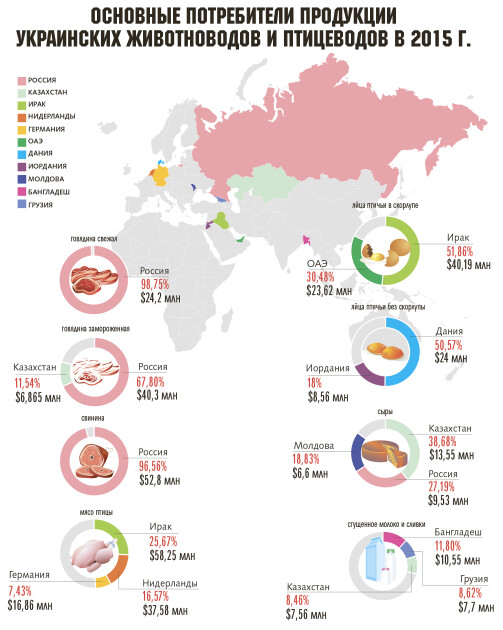

А от обсяги експорту свинини в 2015 р. в Росії, навпаки, збільшилися всемеро (склавши 90% від всього експорту української свинини).

Втім, вже з січня нинішнього року наш колишній ключовий партнер остаточно закрив свої кордони для українського аграрного експорту і заборонив транзит товарів через свою територію. У відповідь на транспортну блокаду РФ Україна розробила альтернативний маршрут для вантажів з Європи в Китай і Казахстан в обхід Росії. Однак витрати на доставку по "шовковому шляху" (по Чорному і Каспійському морях через Одеський та Іллічівський порти і території Грузії і Азербайджану) виявилися для експортерів на порядок вище прогнозованих, а терміни - довше.

Зернова арифметика

Якщо говорити про товарну номенклатуру аграрної продукції, яку Україна експортує сьогодні і має всі шанси залишитися лідером у майбутньому, то на першому місці тут, безумовно, зернові. Коаліційна угода і програма дій уряду з зазначеним прямим пріоритетом - збільшити виробництво і подвоїти експорт зерна - дали зелене світло зернотрейдерам. Всього в 2014/15 маркетинговому році з країни було вивезено 34,8 млн т зерна порівняно з 32,3 млн т роком раніше.

Серйозним чином на зрослу активність учасників ринку вплинули лояльні умови до трейдерам, яким за минулий рік погасили 7 млрд грн. заборгованості з ПДВ, скоротивши її суму до 15 млрд грн., а також дерегуляція. Приміром, тільки скасування карантинного сертифіката допомогла заощадити експортерам близько 5 млрд грн.

У цьому році на ситуацію на зерновому ринку будуть впливати різні фактори. Як відзначає аналітик "АПК-Інформ" Андрій Купченко, скасування експортних мит на зерно в Аргентині посприяє збільшенню пропозиції пшениці і кукурудзи на світовому ринку, і буде чинити серйозний тиск на ціни в цих сегментах.

У той же час вітчизняні аграрії з-за валютних коливань намагаються стримувати реалізацію зерна, вичікуючи найбільш вигідні цінові пропозиції від трейдерів. "Підтримувати ціни на пшеницю, ячмінь та жито в Україні змушують несприятливі погодні умови під час осінньої сівби (площі під озимими культурами під урожай 2016 р. мінімальні за останні десять років), та складна ситуація зі станом зійшли озимих", - додає експерт.

В "АПК-Інформ" оцінюють експортний потенціал зернового ринку країни в поточному маркетинговому році на рівні 31,4 млн т. "Скорочення пов'язане не тільки з урожаєм в Україні, але і з уповільненням темпів зростання світової економіки, що автоматично веде до зниження споживання зернових. Особливо фуражного зерна та кукурудзи", - каже аналітик Міжнародного центру перспективних досліджень Олександр Жолудь.

За підрахунками інвестаналітика Eavex Capital Івана Дзвінки, експортна виручка від зернових у 2015/2016 маркетинговому році складе $5 млрд, а операційний прибуток виявиться на рівні $1,5 млрд. Для порівняння: у минулому році ці показники були вищими - $5,5 млрд і близько $2 млрд.

Так, в минулому році Україна стала найбільшим експортером кукурудзи у КНР. На думку власника компанії "Укр-Китай Коммунікейшин" В'ячеслава Лисенко, цьому сприяли і виконання державного контракту ПАТ ДПЗКУ, і відкриття китайського напрямку для приватних агропромислових експортерів. Але головне - це політика офіційного Пекіна щодо диверсифікації закупівель та зменшення продуктової залежності від однієї країни - США. Однак робити висновки, що Україна зможе надовго закріпитися в списку лідерів з постачання в КНР, поки передчасно. Складно передбачити, як поведе себе Росія в зв'язку з збільшенням кількості запасів зерна і відмовою від турецького ринку. До того ж за інших агрокультур ситуація не така райдужна. Український ячмінь поки не дуже затребуваний в Китаї. А по пшениці і жита між нашими країнами відповідні фітосанітарні угоди взагалі не підписані.

Можливо, у 2016 р. українські експортери зможуть збільшити поставки зернових в Туреччину, скориставшись її напруженими відносинами з Росією, яка була найбільшим постачальником зерна (5,5 млн т) в цій країні. "Туреччина дуже вимоглива до якості зернових і зазвичай купує невеликі корабельні партії на 3-10 тис. т, але українські експортери можуть надати необхідні обсяги товару", - уточнює провідний експерт зернового ринку компанії "Украгроконсалт" Єлизавета Малишко.

Що стосується постачання на ринок ЄС, то за січень українські експортери повністю обрали квоту на безмитний експорт української кукурудзи на 2016 р., а в лютому використовували свої квоти на зернові більше ніж наполовину.

Не обернеться експорт голодом

З самого початку маркетингового року найбільш активно з України вивозиться продовольча пшениця. Помітно посилили свою активність і експортери борошна. І тут є над чим замислитися. "Загальна кількість борошномельної пшениці в країні залишається близько 6 млн т", - пояснює Микола Верницький. І при подальшому нарощуванні обсягів експорту цього класу зерна Україна ризикує зіткнутися з проблемою забезпечення власної продовольчої безпеки.

Керівництво Мінапк спробувало підстрахуватися, підписавши в кінці 2015 р. меморандум про взаємодію з трейдерами, що визначає обсяги експорту зернових та обсяги перехідних запасів. "Але це - добровільна угода: оператори не дають гарантії, що у разі чергового стрибка валюти або ескалації конфлікту на Донбасі експорт українського зерна різко не зросте", - побоюється директор Інституту аграрної економіки Юрій Лупенко.

Чому вигідно сидіти на бобах

З вироблених в Україні в 2015 р. 4 млн т соняшникової олії на зовнішні ринки пішло близько 3,9 млн т. Але навіть ставши світовим рекордсменом з експорту цього товару з часткою у 57%, у найближчі роки переробники не планують зупинятися на досягнутому.

Причин для цього декілька. По-перше, у нас оптимальні умови для вирощування олійних не тільки на півдні країни, але й у центральних і північних областях. По-друге, багаторічна дію експортного мита на насіння соняшнику на рівні 10% дозволяє забезпечити практично повну переробку сировини всередині країни. У поточному році Україна може збільшити поставки на зовнішній ринок до 4,3 млн т.

За оцінками асоціації "Укроліяпром", потужності вітчизняних Заводів (16,5 млн т) втричі більше фактичної переробки олійних. Тільки в 2015 р. були запущені в експлуатацію два нових цехи (в компаніях Allseeds і ViOil), потужності яких віджимають щодоби по 2 тис. т і 2,2 тис. т масла відповідно. Незабаром також планується відкриття нового МЭЗа компанії Bunge в Миколаєві потужністю 2,4 тис. т олійних в добу.

Але є нюанс. "На світовому ринку сьогодні Україна конкурує швидше з пальмовим маслом, яке в країнах йде в їжу (а в розвинених використовується у виробництві кондитерських жирів і маргарину). Але витісняти цей продукт через його відносно невисокої собівартості непросто", - зізнається власник компанії ViOil Віктор Пономарчук. Хоча, за словами генерального директора "Укроліяпром" Степана Капшука, структура експорту соняшникової олії помітно змінилася. Якщо раніше практично весь обсяг постачань на світовий ринок припадало на нерафіновану олію, то тепер Україна експортує продукцію з більш високою доданою вартістю: рафінована, дезодорована, фасоване масло, а також маргарин і жири спеціального призначення. Правда, обсяги поставок жирів і маргарину на відміну від ситуації двох-трирічної давнини сьогодні мінімальні (близько 150 тис. т). Проблема в збуті, адже основним їх споживачем на зовнішньому ринку була кондитерська і хлібопекарська промисловість Росії.

Провідний експерт з ринків олійних консалтингової компанії "Украгроконсалт" Юлія Гарковенко переконана, що побоюватися українським Заводам нічого, незважаючи навіть на перевиробництво соняшникової олії в світі. "Скільки б масла ми не зробили, з його реалізацією на зовнішньому ринку проблем не виникне. Інша справа - за якою ціною вдасться там продати. Обвал нафтових котирувань не дозволить експортерам олійних отримати таку надприбуток, як раніше", - пояснює вона. Протягом останніх трьох років ціни на олію впали майже на 40% - до 750 $/т в цьому сезоні.

Голова правління корпорації "Сварог Вест Груп" Андрій Гордійчук прогнозує, що соєві боби продовжать витісняти кукурудзу в структурі посівних площ України і відвоюють більшу частку в структурі експорту. Таку лояльність до сої експерт пояснює тим, ця культура генерує більшу прибуток на гектар, ніж ресурсозатратная кукурудза. "Витрати на отримання однакової прибутку для цих культур можуть відрізнятися в три рази. До того ж, незважаючи на "просідання" цін, саме соя дозволяє мати найбільшу доларову рентабельність", - говорить Андрій Гордійчук. Але соя - це в основному не масло, а шрот та макуху для комбікормової промисловості.

"За останні чотири роки в Україні стали виробляти в шість разів більше соєвої олії. Аналогічна ситуація спостерігається на ринку шроту і макухи, і значна частина цієї продукції теж вже успішно експортується", - уточнює старший аналітик компанії Agritel Юрій Рубан. А засновник Apollo Group Юрій Давидов прогнозує, що в найближчі три-чотири роки врожаї сої зростуть до 8 млн т, і це істотно змінить структуру масложирової галузі.

Антирекорди демонструє тільки ріпак, експортні поставки якого за підсумками 2015 р. знизилися більш ніж на чверть, до 1,6 млн т. "Ріпак в основному вивозиться в ЄС для виробництва біоетанолу, однак враховуючи сьогоднішні тенденції на ринку нафти, біопаливо втрачає свою колишню цінову привабливість", - говорить аналітик аграрних ринків УКАБ Ігор Остапчук. В результаті у поточному році урожай ріпаку в Україні складе максимум 1,2 млн т, а експорт - близько 1 млн т.

Молочні надлишки

Весь минулий рік кон'юнктура світового молочного ринку була несприятливою: пропозиція молочних продуктів "зашкалювала", ціни впали до десятирічного мінімуму. На його дестабілізацію вплинуло декілька глобальних причин. "Перша - відмова ЄС від квот на виробництво молока, обернувся справжнім "колапсом" для всього світового ринку. Друга - введення Росією торгового ембарго на імпорт з ряду провідних країн - виробників молока (переважно країн ЄС). Третя - Китай, як найбільший імпортер молочної продукції, активно скорочував закупівлі і переключився на власне виробництво, скуповуючи молочні кооперативи в Океанії", - перераховує аналітик консалтингової компанії Dykun Яна Музиченко.

Тому, незважаючи на всі старання диверсифікувати постачання за кордон, виручка від експорту в минулому році впала приблизно вдвічі. Всього в 2015 р. українські молочники продали за кордон продукції на $375 млн. Вивезення сирів і спредів за підсумками року істотно скоротився в тоннажі (майже на 70%), у той час як експорт всіх сухих молокопродуктів в натуральному вираженні навіть трохи виріс (на 23%).

Що стосується перспектив, за оцінками директора компанії "Інфагро" Василя Вінтоняка, експорт свіжих молокопродуктів низький і навряд чи зросте найближчим часом. "На Крим вже розраховувати не має сенсу. У зв'язку з російськими обмеженнями транзиту не світить також експорт у Казахстан, на який у свій час розраховували кілька операторів", - нарікає він. Транспортна блокада з боку Росії призвела не тільки до припинення прямого транзиту в Казахстан, але і до перебоїв з доставкою продукції "обхідними шляхами". У результаті з-за обмеженого терміну придатності сир і цільномолочна продукція з експортного асортименту випадають, постачати з України казахам зможуть лише сухе молоко, сироватку і вершкове масло. І то не факт.

Приміром, Milkiland, планував у 2016 р. відвантажити на казахський ринок продукції на $4 млн, зараз не може зрозуміти, наскільки виявляться прибутковими поставки. Як пояснив власник Milkiland Анатолій Юркевич, з-за чинного заборони в РФ компанія пустила перші партії продукції транзитом через Білорусь. "Машина коштує на $900 дорожче і їде на четверо діб довше", - зізнається він.

Плани вітчизняних компаній (із десяти, які здобули право експорту в ЄС) спробувати налагодити поставки в Європу ультрапастеризованого молока навряд чи принесуть їм особливий успіх, оскільки там зараз нікуди дівати величезні надлишки власного. Тому, що робити з отриманими дозволами на експорт молокопродуктів в ЄС, "щасливчики" поки не знають. Адже надана квота на безмитну торгівлю мала і для однієї серйозної компанії. А поза квотою (під яку, наприклад, не потрапить наш сир) в Європі діє майже забороняє імпорт мито. До того ж український сир, як і більшість інших молокопродуктів, на європейському ринку за ціною зараз буде неконкурентоспроможним. "Скоріше буде навпаки, скориставшись відкриттям зони вільної торгівлі, польські молокопереробні компанії почнуть поставляти в західноукраїнські області свою молочку", - очікує генеральний директор Danone в Україні Марек Войтына.

Іншою серйозною проблемою, з якою зіткнуться вітчизняні виробники в Європі, стане вихід в торговельні мережі. "Роздрібний ринок ЄС жорстко консолідований. Українським молочникам доведеться самим шукати торгових партнерів", - стверджує Марек Войтына. Незрозуміло також, чи виявиться успішним для вітчизняних молочників китайський ринок, на якому панують зараз Нова Зеландія, Австралія та ЄС.

М'ясний обман

Не кращим чином йде справа і з експортом м'яса. За словами президента асоціації "Укрм'ясо" Володимира Попова, після закриття російського ринку вітчизняним виробникам м'яса стало зовсім погано. "Свинину і яловичину наші компанії в ЄС не постачають, там перевиробництво. Виділена квота на телятину в 10 тис. т почне діяти лише з 2020 р. Зараз в Євросоюз можуть поставити тільки українське м'ясо птиці. Плюс деякі підприємства везуть м'ясо в Грузію і Казахстан", - перераховує експерт.

Президент асоціації "Свинарі України" Артур Лоза зазначає, що закриття в цьому році основного експортного каналу (РФ, куди поставлялися більш 95% вітчизняної свинини) дуже сильно тисне на внутрішній ринок. "Закупівельні ціни вже просіли на 10%. Враховуючи, що 70% у собівартості свинини припадає на корми, довго чекати тваринницькі господарства не будуть - свинок масово будуть пускати під ніж", - прогнозує він.

Власник агрохолдингу "Миронівський хлібопродукт" Юрій Косюк впевнений, що Євросоюз обдурив Україну. "Ніякого відкриття ринку не відбулося, - стверджує він. - Європа надала нам квоти на 16 тис. т курятини на 20 тис. т цілої замороженої курки, яка там нікому не потрібна. На все, що понад цього обсягу, - мито 1000 євро/т", - говорить він. Цьому є логічне пояснення - ЄС займає четверте місце у світі з виробництва курятини, контролюючи 11% її світового експорту. І плекати надію, що Україна буде активно експортувати м'ясо птиці в ЄС, як мінімум, дуже дивно.

У найближчі п'ять років питання про перегляд квот на м'ясо підніматися не буде. Однак, як зазначає виконавчий директор Союзу птахівників України Сергій Карпенко, в 2016 р. прогнозується збільшення експорту м'яса птиці на 10% - до 180 тис. т. "Показник буде залежати від відкриття Україною нових ринків на Близькому Сході і від здатності здійснювати експорт у Казахстан, Узбекистан, Киргизстан і Таджикистан", - уточнив він. Українським виробникам, які випускають щорічно близько 1,2 млн т курячого м'яса, варто подбати про диверсифікацію його експорту в країни, що готові купувати нашу продукцію у великих обсягах без громіздкої процедури сертифікації (Ірак, Іран, Індію, Китай, Єгипет, Йорданію, Саудівську Аравію).

Надія залишилася на яйця

В поточному році вперше експорт яєць з України може перевищити 1 млрд шт. В Союзі птахівників очікують, що обсяги поставок курячих яєць зросте на 7-8% (або на 70-80 млн шт.) і досягнуть 1,05-1,08 млрд шт. до Речі, у агрохолдингів, які спеціалізуються на виробництві курячих яєць, дуже оптимістичні перспективи на ринку ЄС. З минулого року вперше на європейський ринок почала поставлятися українська яєчна продукція. Компанії "Авангард" і "Овостар" отримали дозвіл на постачання в ЄС своїх сухих яєчних продуктів. Правда, планами експортерів можуть перешкодити скандали. Не так давно міністерство сільського господарства та охорони здоров'я Ізраїлю зупинило імпорт яєць з України у зв'язку з виявленням підвиду сальмонели Enteritidis в курячих яйцях, ввезених з України. І хоча у міністерстві підкреслили, що цей вид бактерій не викликає захворювання у людей, подібного роду інформація може спричинити серйозні іміджеві втрати.

Про експортні перспективи нашої країни і труднощі входження на європейський ринок читайте в інтерв'ю голови підкомітету з питань економічної та фінансової політики в АПК аграрного комітету Верховної Ради Леоніда Козаченка

Опубликовно в журналі "Власть денег" №3 (440) за березень 2016