Кінець епохи рантьє. Як і навіщо МВФ пропонує винищувати гроші за допомогою негативної ставки

Кручу, верчу, криза обдурити хочу

Почнемо з передісторії питання. У XIX-XX ст. класичні економічні цикли у світовій економіці розвивалися виходячи з стандартних криз надвиробництва, коли рівень споживання досягав свого природного стелі і сукупний попит вже не міг забезпечувати "з'їдання" всього виробленого. У ці моменти австралійські фермери забивали і спалювали тисячі голів овець, а грецькі - закочували бульдозерами в землю урожай цитрусових. Все це тривало до тих пір, поки ФРС США не очолив Алан Грінспен. Він вирішив, що проблеми з балансуванням споживання з виробництвом можна успішно вирішити за допомогою створення похідних фінансових інструментів, які на додаток до класичного кредиту створять нові стимули для зростання споживчого платоспроможного попиту.

Політика згладжування ділових циклів призвела до того, що зараз при перевиробництво умовних "овець" і "апельсинів" потрібно просто додатково простимулювати платоспроможний попит, у тому числі за допомогою застосування складних фінансових інструментів. Тут економіка об'єднується з психологією споживача, і народжується поведінкова модель, яка розвивається в кільватері "теорії підштовхування" (Nudge theory), яку сформулював нобелівський лауреат Річард Талер. Класичний приклад - застосування складних похідних інструментів CDO, переважно на ринку іпотеки. Сьогодні "апельсини" не закопують, сьогодні видають кредити і випускають на них портфелі похідних цінних паперів. Якщо раніше людина відмовляв собі в покупці "апельсин", то зараз він просто бере споживчий кредит.

Але ситуація завершилася новим видом циклічного обриву у вигляді глобальної фінансової кризи 2008-го, який виявився набагато небезпечніше, ніж будь-класична криза перевиробництва. Як виявилося, невеликий вогнище гасили гасом. З цього приводу Нассім Талеб написав у своїй знаменитій книзі "Антихрупкость. Як отримати вигоду з хаосу": "Головна причина економічної кризи, що почалася в 2007 р., - це ятрогенія, яка була обумовлена спробою мегахрупкодела Алана Грінспена - безумовно, головного економічного шкідника всіх часів і народів, - згладити "цикл бумів і спадів".

Одна з помилок Грінспена була в тому, що монетарний регулятор реагував не на саме зміна монетарних агрегатів, а на наслідки, викликані цим. Для розуміння ятрогенії ФРС згадаймо, що під цим терміном психологи розуміють погіршення здоров'я пацієнта як фізичне, так і психологічне, під впливом навмисних дій лікуючого лікаря. Пацієнт в даному випадку - американська, а отже і світова економіка в цілому, а лікуючий лікар - ФРС. Незначна розбалансування на ринку іпотечних кредитів у США в 2008 р. була інтерпретована в світі як невиліковна хвороба глобальної економіки, внаслідок чого були структурно трансформовані інвестиційні стратегії, від індивідуальних домогосподарств до системних корпорацій.

Але Грінспен вже не відповідав за ті події. Козлом відпущення став новий голова ФРС Бен Бернанке, який, по суті, лише посилив колишню стратагему. Він любив згадувати про свою бабусю, яка у часи Великої депресії в США ходила босоніж, тому що стала безробітною, хоча до кризи працювала на взуттєвій фабриці. Виходячи з цього постулату, економіці в період спаду потрібно дати стільки грошей, скільки необхідно, щоб умовна взуттєва фабрика продовжувала працювати, платити зарплату "бабусі", і в тій були б гроші, щоб купити собі взуття.

Негативний монетарний шпагат

Політику насичення економіки грошима у ФРС назвали "кількісним розширенням", яке проводилося з допомогою скупки у банків казначейських та іпотечних облігацій, в результаті чого федеральний резерв став найбільшим утримувачем держборгу США і в рази розширив свої активи. Наскільки правий був Бернанке, ми побачимо найближчим часом.

Отже, наступні роки після кризи 2008-го ФРС проводила політику кількісного розширення, викуповуючи на відкритому ринку облігації мінфіну США та іпотечні облігації, наповнюючи фінансову систему дешевим доларом. Саме цією політикою мегарегулятора і був обумовлений наддовгий цикл зростання ділової активності - з 2009-го по нинішній час. Але з 2017-го ситуація почала поступово змінюватися, і на зміну кількісного розширення прийшло кількісне стиснення, яке проявлялося в поступальне зростання базових процентних ставок ФРС США і вилучення ліквідності з допомогою продажу належав федрезерву портфеля облігацій. У грудні 2018 р. базову процентну ставку збільшили на 25 базисних пунктів - до інтервалу 2,25-2,5%. Всього ж за минулий рік фердерезв чотири рази підвищував базову ставку, збільшивши її на 1%. Але в нинішньому році ФРС несподівано для більшості учасників фінансового ринку зробила розворот на 180 градусів. Тепер федрезерв не бачить можливостей для подальшого зростання відсоткових ставок, так що замість запланованих раніше двох підвищень в 2019-му вони, швидше всього, у цьому році залишаться на нинішньому рівні, хоча на 2020-й одне підвищення, все ще залишається у планах.

Вирішуючи дилему "економічне зростання або інфляція", ФРС у останній час незмінно робила вибір на користь необхідності цінового охолодження, чого повинні були сприяти високі ставки і вилучення ліквідності. Все одно монетарних можливостей для розширення грошової пропозиції вже немає: активи ключових світових центробанків і так надмірно роздуті.

В такому випадку настала пауза в скороченні ліквідності викликає більше питань, ніж відповідей. Нинішня політика ФРС вже отримала назву "кількісної нормалізації". А ось політика кількісного стиснення закінчилася, практично не розпочавшись. Планувалося, що щомісяця ФРС стане продавати казначейські та іпотечні облігації на $50 млрд. В реальності ця сума становила значно менше: приблизно $20 млрд "трежеріс" і близько $15 млрд іпотечних паперів. Жорстка монетарна політика була необхідна для зняття інфляційного навісу у вигляді додатково емітованих $3,5 трлн (нетто), в результаті чого активи федрезерву досягали $4,5 трлн. Але сильно зменшити грошову масу поки не вийшло: з моменту початку програми монетарного стиснення вдалося стерилізувати до $0,5 трлн і скоротити баланс ФРС до позначки нижче $4 трлн. Але навіть таке монетарне стиснення призвело до ряду перманентних криз на ринках (Туреччина, Аргентина), обумовлених відтоком глобальних інвестицій на ринок казначейських облігацій США. Враховуючи вищесказане, "ціна події" у вигляді підвищення процентної ставки ФРС тепер надзвичайно висока.

І ось в кінці квітня поточного року мінфін США, точніше, його комітет за запозиченнями, оголосив про зустрічі з представниками провідних банків світу (JP Morgan, Сitigoup, Goldman Sachs, Merrill Lynch, Barclays, Deutsche Bank, Credit Suisse), на якій буде обговорюватися можливість повернення ФРС до політики монетарного розширення. Ф'ючерсний ринок ФРС показує, що з імовірністю 80% до кінця року ми вже не побачимо підвищення базових ставок у США. Друге зміну ключового монетарного тренду за лічені місяці.

Метання ФРС між політиками монетарного стиснення або розширення, невдалі спроби перейти до комбінованої тактики монетарної нормалізації, а потім знову кидалися до тактики нової хвилі емісії, говорить про те, що один з ключових фінансових центрів світу просто втратив розуміння причинно-наслідкових зв'язків, які формують базові тренди розвитку глобальної економіки. Тут вже не діє і чітко регламентована політика правил, та дискреційна модель, заснована на постійному моніторингу та інтерпретації "за натхненням". Світова фінансова система уподібнилася величезному банку, який, володіючи сумнівними активами, несе колосальні зобов'язання перед вкладниками-країнами.

Таким чином, криза нинішньої глобальної фінансової системи вже не може бути вирішене на монетарними методами.

Джинси по 102,5 замість 100 євро

Поведінкові теорії сучасної економіки ґрунтуються на екстраполяції мікроекономічних факторів на макрорівень. І МВФ вирішив не стояти осторонь від кращих досягнень економічної думки. У квітні аналітики фонду опублікували дослідження, в якому описали механізм вирішення проблеми надлишкової грошової маси за допомогою моделі від'ємних процентних ставок. Поки це обговорюється на рівні ідеї, але, як показує практика, часовий лаг між ідеєю, визрілої в МВФ, і практичними кроками світових регуляторів займає не так вже багато часу: в 2020-му можна очікувати кристалізації даної аналітики у вигляді конкретних директив.

Згадаймо кіпрський епізод, коли проблема кількох системних банків Кіпру була вирішена не з допомогою націоналізації і витрати мільярдів євро бюджетних грошей, а в трикутнику відповідальності держава-акціонери-клієнти. Частина великих депозитів вкладників була просто списана в капітал проблемного банку. В подальшому дана модель порятунку банківської системи була визнана світовими регуляторами найбільш вдалою і рекомендована до адаптації в інших країнах.

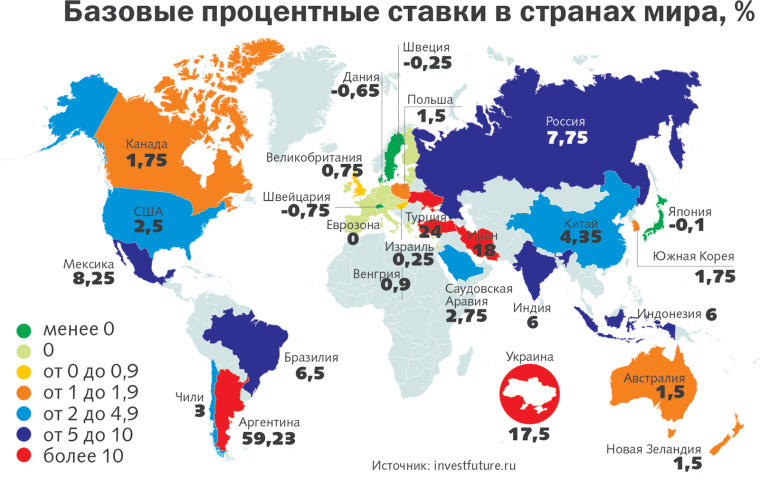

А що, якщо досвід, отриманий на мікрорівні, використовувати для вирішення глобальних світових проблем? Ідеальний засіб для цього - впровадження механізму від'ємних процентних ставок. У цій парадигмі вже давно живе Японія, останнім часом цей формат з'явився у Швейцарії, Данії і Швеції. Вперше за останні кілька років ставки за державними єврооблігаціями Німеччини також пішли в негативну зону. Але до недавнього часу модель від'ємних процентних ставок діяла досить умовно, в першу чергу на рівні базових, встановлюваних ключовими центробанками. Але негативна облікова ставка центрального банку - це зовсім не поставлена на потік схема. Якби вона працювала в реальності, то комерційні банки, що надають свої ресурси на час центральним банкам, замість процентного доходу ще й самі б приплачували за збереження своїх коштів. Насправді негативна ставка лише демотивировала банки позичати свої ресурси центрального банку. І, навпаки, мотивувала шукати канали кредитування реальної економіки та інвестування в неї. В теорії ця політика повинна була оживляти анемічне економічне зростання і стимулювати збільшення цін в умовах дефляційної пастки. І перше, і друге по класиці жанру спостерігалося в Японії всі останні кілька десятків років.

Але в МВФ вирішили, що з віртуального світу монетарної трансмісії негативні процентні ставки повинні перейти на всі рівні взаємодії банків і їх клієнтів. Тобто комерційні банки повинні реально почати платити регуляторам за збереження коштів. Але у цієї моделі виникає ризик кількісного розриву, коли активи внаслідок їх часткової анігіляції з допомогою від'ємної процентної ставки будуть скорочуватися, а пасиви - ні, адже вкладники звикли, що за розміщення грошей у банку їм платять відсотки. Значить, потрібно поширити негативний вплив і на залишки на клієнтських рахунках. Але в даній ситуації виникає ризик, що клієнти просто заберуть свої гроші з банків і будуть їх зберігати якщо не вдома, то в банківських сейфах і розплачуватися готівкою.

Отже, потрібно суттєво задавити готівковий оборот з допомогою системних обмежень на розрахунки готівкою, включаючи встановлення максимальних лімітів на готівкові операції, наприклад, на рівні кількох сотень євро.

Щоб дана модель стала робочою, обіг електронних грошей та обіг готівки повинні бути відокремлені спеціальними банківськими регулятивними перегородками. Цьому сприятимуть фільтри "на вихід" і спеціальні конвертаційні коефіцієнти "на вхід". У першому випадку - можливості з проведення готівкових платежів будуть обмежені декількома сотнями "кишенькових" євро на каву. У другому - для поповнення електронних запасів грошей з допомогою готівки доведеться заплатити спеціальну комісію, розмір якої буде прив'язаний до рівня від'ємної процентної ставки. Крім того, в роздрібній торгівлі та сфері послуг буде введено подвійний цінник: одна ціна для безготівкових розрахунків і друга - для готівки (збільшена на зазначений вище коефіцієнт).

Наприклад, ЄЦБ встановлює від'ємну відсоткову ставку в розмірі 2%. Це означає, що кожен власник банківського рахунку в євро втратить за рік 2% свого вкладу. А щоб не виникло бажання забрати гроші з банку, коефіцієнт конвертації буде встановлено на рівні, наприклад, 2,5%. Тобто у кожного учасника банківської системи з'явиться досить однозначний вибір: або з допомогою різноманітних схем піти в кеш і заощадити втрату 2% за вкладом, а потім для проведення безготівкових розрахунків і поповнення електронного рахунку заплатити 2,5%, тобто додатково втратити 0,5%, або взагалі нічого не робити і змиритися зі списанням 2% в рік.

Що стосується торгових мереж, то джинси за 100 безготівкових євро, будуть продані за 102,5 євро готівки.

Очевидно, що дане нововведення вдарить по багатим. Якщо у вкладника на рахунку 10 тис. євро, то за рік він втратить 200 євро, і ці гроші будуть компенсовані очікуваним зниженням цін (дефляцією). Зрозуміло, що набагато більш суттєві втрати виникнуть лише у власників коштів на банківських рахунках, у розмірі від 100 тис. євро і вище.

Таким чином, змирившись з неможливістю скоротити грошову масу природним шляхом, МВФ вирішив зробити це за рахунок основної маси населення. Негативна процентна ставка в розмірі 2-3% за десять років здатна скоротити грошову масу на десятки відсотків. І цей шлях набагато ефективніше і швидше, ніж продаж банкам державних та іпотечних облігацій.

Серед побічних ефектів цієї моделі - уповільнення економічного зростання майже до нуля і виникнення стійкої дефляції. Хоча в цих умовах японці перманентно живуть з 1990-х і не скаржаться. Сьогодні рівень готівки в обігу в ЄС складає 10% ВВП, в той час як у групі скандинавських країн цей показник скоротився до менш ніж 2%. Тобто стиснення готівкової грошової маси - не така вже недосяжна мета.

"Негативна процентна революція", проведена монетарними "верхами", може викликати закономірне опір низів. Не випадково саме в Японії, де політика негативних ставок реалізується вже багато років, спостерігається один з найвищих рівнів готівки по відношенню до ВВП серед розвинених країн - майже 18%. Детінізація там відбувається завдяки таким державним квазибанкам, як японська пошта, частково корпоратизовані. Значна частина японців саме на поштових рахунках зберігає свої заощадження, і майже нульова дохідність цих вкладень компенсується для вкладників можливістю брати іпотечні кредити і укладати договори страхування на більш лояльних умовах. Саме тому такий, здавалося б, незначне питання, як часткова приватизація державної пошти, приводила в Японії до повноцінних коаліційною криз та дострокового розпуску парламенту.

У скандинавських країнах політика негативних ставок вже має благодатний грунт у вигляді низького рівня готівкових розрахунків (показник готівку/ВВП не перевищує 5%) та високого рівня життя. Важче буде імплементувати цей формат в інших європейських країнах, особливо в сегменті "нової Європи". Швидше за все, тут буде не тільки батіг у вигляді коефіцієнтів переведення, але і податкові стимули. Не виключено і подальше укрупнення європейської банківської системи і поява нового фінансового ландшафту, адже класичні банки як джерела "солодкого життя" для мільйонів рантьє поступово відходять у минуле, на сторінки романів Бальзака і Діккенса.

Висновки для України

Для таких країн, як Україна, це погана новина, адже уповільнення зростання найбільших економік буде означати і скорочення попиту на сировинні товари і напівфабрикати. Хоча, з іншого боку, дефляція світових резервних валют стане хорошою мотивацією для інвесторів шукати хоча б мінімальну позитивну прибутковість. І ми цілком зможемо її запропонувати, якщо створимо до цього часу відповідний набір активів та інвестиційних інструментів.

Крім того, впровадження даного механізму дозволить істотно згладити криву зниження ділового циклу активності, тобто амортизувати потенційно можливий новий глобальний криза.

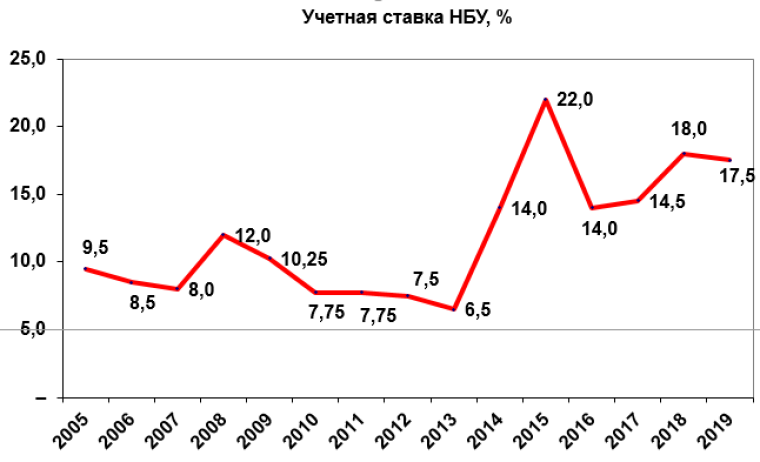

Зараз наша облікова ставка вельми далека від негативного значення. Ми спостерігаємо монетарно-валютний парадокс, коли гривня, з одного боку, найбільш стабільна регіональна валюта в Центральній і Східній Європі (ревальвація на 4% в 2018-му), а з іншого - у нас спостерігається найвища регіональна інфляція (до 10%). Але якщо Україна стане регіональним інвестиційним хабом-буфером, такий диспаритет може стати постійним, коли приплив інвестицій буде зміцнювати національну валюту, а попит на внутрішні активи меж зростання їх вартості, тобто утримувати інфляцію на відносно високому рівні.

Тим більше що рівень готівки в структурі грошової маси у нас досить високий: починаючи з 2008-го відбувається коливання в діапазоні від 30 до 27%.

А значить, було б непогано зареєструвати на найближчих парламентських виборах "піратську партію", яка ставить перед собою мету перетворити Україну на інвестиційний регіональний хаб, формує для інвесторів позитивну прибутковість активів. Чому "піратську"? А тому, що доведеться вивісити умовний "Веселий Роджер", що позначає, що на нашій території жорсткі регулятивні директиви не діють. Казахстан, який відкрив "фінансовий" хаб, вже почав "піратську" полювання на фінанси, що втікають в більш вигідні гавані. Враховуючи положення України на стику Азії та ЄС, пострадянського простору і західного світу, такі ідеї обіцяють для нас суттєву концентрацію транснаціональних фінансових потоків.

Але, враховуючи висловлювання, які лунають з оточення нового президента, нас чекає лише примітивне копіювання монетарних лекал МВФ: посилення стандартів BEPS, подальше посилення фільтрів на внесення коштів в банки без підтвердження джерел (зараз до 150 тис. грн в місяць, а планується ще менше) і обмеження готівкових розрахунків, включаючи ідею про загальне декларування доходів населення. Тобто і українців хочуть поставити в умови, коли готівкою складно платити. За задумом авторів ідеї, це спонукає наших громадян подавати "нульові" декларації і сплачувати певний відсоток за легалізацію коштів. Чергова ідея, як зняти з народних "трилітрових банок" і "матраців" приблизно 5%. З таким планом інвестиційним хабом явно не станеш. Треба пару років "піратства" для створення стартового капіталу розвитку. А ось нульові темпи зростання в разі реалізації ідеї "фінансової Швейцарії" в масштабах України отримати цілком можна. З однією поправкою: низькі внутрішні ціни ніхто нам при цьому не гарантує.