Фінансові "джавелины". США готують обвал рубля

Стратегічна гра під назвою "Осаджена фортеця", в яку грають РФ і США, розвивається за законами своєї внутрішньої драматургії. З боку це нагадує змагання двох інженерних "умів": у той час як один "ум" винаходить більш досконалу і невразливу броню, другий витончується у вигадуванні нових бронебійних снарядів, здатних пропалити захист супротивника, як листок паперу. У той час як Україна з нетерпінням чекає постачання американських "джавелинов", фінансові "джавелины" від держдепу вже на підході.

На жаль, на відміну від армійських протитанкових ракет фінансове зброя не має опції: "вистрілив і забув". Точніше, така "кнопка" є, але тільки у випадку відключення російських банків від міжнародної системи розрахунків SWIFT і заморожування активів РФ, включаючи резерви Центрального банку в західних фінансових установах. Але активацію її найближчим часом очікувати не варто: якщо вже ми почали "збройне" порівняння, то такий санкційний пакет можна було б порівняти з застосуванням ядерної зброї в сучасній війні. Свого часу подібним чином був покараний лише Іран після захоплення посольства США та ісламської революції. Щодо РФ американці воліють діяти не настільки радикально. І мова тут не йде про придуманої на "Фейсбуці" тактику повільного удушення росіян під назвою "анаконда", а про продуманій політиці США, спрямованій на недопущення РФ в клуб світових країн - власників зброї п'ятого-шостого покоління. А для цього необхідно нав'язати росіянам локальну гонку озброєнь в умовах деструкції діючої економічної системи. "Удушать" країну з найбільшим ядерним потенціалом ніхто не збирається просто тому, що в світі ще немає такої анаконди, яка змогла б перетравити таку "здобич" без ризику отримати "нетравлення"...

Саме тому в прицілі нових американських санкцій - ринок державних облігацій РФ і рубль як похідна від нього. В "Огляді ризиків фінансових ринків", опублікованому ЦБ РФ, прозвучала цікава фраза: "Мінфін США буде вивчати питання про введення обмежень на вкладення в ОФЗ до лютого 2018 року". Аналогічну заяву зробив і міністр фінансів США Стівен Мнучин, який заявив: "Ми абсолютно точно застосовуємо санкції (проти РФ. - авт.)". І при цьому натякнув, що розширення санкційного пакета може бути здійснено саме за рахунок його поширення на державний борг федерації.

Припустимо, США дійсно вирішать застосувати цей інструмент тиску. Як це позначитися на фінансовій системі Росії? Теоретично американці можуть заборонити своїм компаніям і банкам купувати в Росії облігації федерального позики (вістрі санкцій спрямовано саме на ринок ОФЗ). А також пригрозять заходами дії санкції компаніям і банкам з інших країн. Іншими словами: якщо хочете взаємодіяти з фінансовим сектором США, йдіть з ринку російських державних облігацій.

У такому випадку компанії-нерезиденти, швидше за все, почнуть масовий розпродаж своїх портфелів ОФЗ і відповідний за масштабами виведення капіталів з Росії. Дані дії стануть відправною точкою досить простий причинно-наслідкового зв'язку.

Ланцюжок перша: скидання нерезидентських портфелів цінних паперів - репатріація капіталу за кордон - девальвація рубля. Тут все гранично ясно: для виведення капіталу нерезидентів знадобляться десятки мільярдів доларів, причому на обмеженому часовому відрізку (зима-весна 2018 року).

Ланцюжок друга: скидання нерезидентських портфелів цінних паперів - зростання прибутковості ОФЗ - зсув нагору всіх базових ставок - криза достатності капіталу банків (комерційних і державних). Цей причинно-наслідковий зв'язок розглянемо більш докладно.

Як бачимо, точкою біфуркації, яка цілком може перемкнути режим функціонування російської фінансової системи з рівня "стабільний" на рівень "передкризовий", є розпродаж нерезидентами належних їм державних облігацій. На даний момент залишилося лише підштовхнути їх до подібного рішення, тим більше що наявність одних лише чуток про нові санкції вже викликало легку паніку в рядах інвесторів.

Подібний удар під дих буде спрямований в першу чергу на руйнування макрофінансової стабільності, яка була досягнута Центральним банком РФ за останній рік. Як відомо, рада директорів Банку Росії 15 грудня 2017 року прийняв рішення знизити ключову ставку з 8,25 до 7,75% річних. Контрольований показник інфляція знаходиться на рівні 2,5% при базовій інфляційної цілі на поточний рік 4%. Для порівняння, в Україні облікова ставка була підвищена до 14,5%, інфляція складе приблизно 14,5% при ціновому таргете 8%...

Сукупна номінальна вартість ОФП, що перебувають в обігу на вторинному ринку, за підсумками першого півріччя 2017 року склала 6,16 трлн руб., з яких 1,8 трлн руб., або 30,7%, належить нерезидентам. Даний вид облігацій емітується Міністерством фінансів і включений в ломбардний список, тобто банки, купуючи ОФЗ, можуть передавати їх у заставу Центральному банку та отримувати під них рефінансування.

Більш того, 30 російських банків, які відчували кризу достатності капіталу, отримали від державного Агентства по страхуванню внесків (АСВ) спеціальні субординовані позики у вигляді пакета ОФЗ. З допомогою такого вливання, банки змогли виконати програми докапіталізації, прописані для них регулятором. Натомість банки збільшили з допомогою державних облігацій власний капітал, взяли на себе зобов'язання кредитувати реальний сектор економіки за зниженими відсотковими ставками: на рівень фінансової маржі, яка розраховується як різниця прибутковості ОФЗ, внесених в їх пасиви і ставкою за виданими кредитами (активи). У даному контексті доречно було б згадати, що наш НБУ і Фонд гарантування вкладів, на жаль, не застосували аналогічну схему порятунку банків в Україні.

Таким чином, у разі введення санкцій США щодо ринку ОФЗ можна очікувати масовий скидання облігацій компаніями-нерезидентами, а також російськими банками - дочірніми структурами західних "материнок". Обсяг такого зливу може перевищити 2 трлн руб. Для порівняння: доходи державного бюджету РФ на 2017 рік були заплановані у розмірі 13,5 трлн руб.

Звичайно, розраховувати на повторення кризи державний фінансів та ринку цінних паперів 1998 року не варто. Але все ж експерти допускають "зсув прибутковості" в розмірі 400 базисних пунктів (б. п.). Наскільки це серйозно? Наприклад, у 2014 році на тлі введення системних західних санкцій і падіння цін на вуглеводні даний показник склав близько 200 базисних пунктів, а після обвалу рубля в кінці того ж року - 400 б. п.

Банківська система РФ відреагує на можливий "цінової розлом" вкрай неоднорідне. Великі західні банки, точніше, їх дочірні структури, які проводять політику диверсифицикации активів, практично не постраждають. А от для великих державних банків, які сформували досить об'ємні пакети ОФЗ, а також для банків, які отримали ОФЗ у вигляді позик за програмами докапіталізації, наслідки можуть бути дуже болючими. Адже їм доведеться провести негативну переоцінку балансової вартості своїх активів у вигляді державних цінних паперів, в результаті чого банки будуть змушені зафіксувати балансовий збиток. Для багатьох з них це може призвести до падіння показника достатності капіталу нижче допустимого рівня. Як показують розрахунки російських аналітиків, падіння прибутковості ОФЗ на 400 базисних пунктів може призвести до зменшення балансової вартості портфеля десятирічних ОФЗ на 20% і відображенню в звітності відповідних збитків.

Найбільшим утримувачем ОФЗ на даний момент є Ощадбанк, якому належать облігації на суму понад 1 трлн руб. На другому місці-ВТБ, чий портфель державних облігацій становить 400 млрд руб. Дестабілізація даних фінансових установ може загрожувати стабільності банківської системи в цілому.

Керівництво ЦБ РФ вже зараз розглядає можливі механізми мінімізації зазначених вище санкционных ризиків. Але інструментарій захисту тут не дуже великий. Єдиною дебютною ідеєю на даний момент є викуп Центральним банком облігацій федерального позики, які будуть розпродаватися нерезидентами. І підтримка курсу рубля в процесі виведення ними свого капіталу за кордон. "Ми цього не виключаємо, але не факт, що ми вважаємо за доцільне застосовувати цей інструмент", - заявила глава ЦБ Ельвіра Набіулліна. Але у цього інструментарію є один істотний недолік: викуп ОФЗ за заниженою ставкою дохідності на вторинному ринку може залучити до табору продавців не тільки нерезидентів, але і місцеву "інвестиційну тусовку". Як у відомому фільмі: "налітай, поспішай, купуй живопис", тобто скидай портфель цінних паперів, поки на ринку ще є такий щедрий покупець, як держава. А це загрожує вже розбалансуванням базових монетарних, курсових та макроекономічних показників.

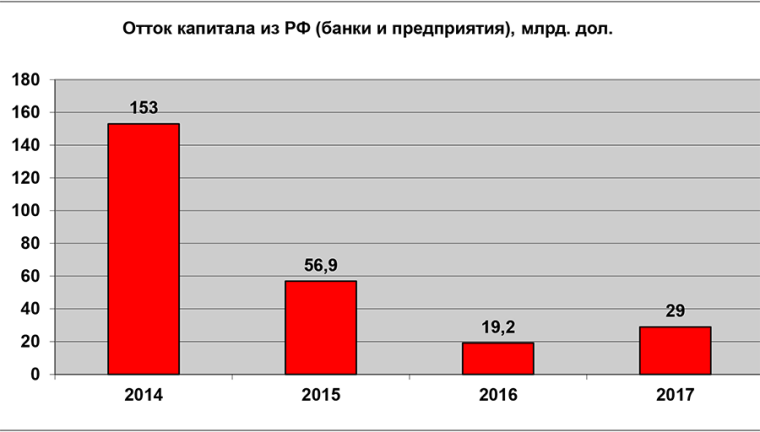

Внаслідок цього відтік капіталу з РФ в 2018 році може знову істотно прискориться. Максимальний відтік був зафіксований у 2014 році - $153 млрд В 2015 році він сповільнився до $56,9 млрд, в 2016-му був зафіксований мінімум $19,2 млрд. У поточному році відтік капіталу складе до $30 млрд, що в 1,7 рази гірше прогнозу, озвученого ЦБ РФ на початку року. Нетто-експортером капіталу за традицією виступив саме банківський сектор, в той час як інші сектори грали роль імпортерів капіталу, залучаючи іноземні інвестиції і скорочуючи власні вкладення за кордоном. Тим не менш припинити відтік капіталу і замінити його на приплив, за прогнозами Мінекономрозвитку РФ, вдасться лише після 2023 року.

Втім, як це зробити в нинішній російській економічній парадигмі і політичній системі координат, поки не зовсім ясно. Хоча вирішити дану задачу допоможе нестандартний підхід. "Той, хто нам заважає, той нам і допоможе", - мабуть, так думали в Москві, дізнавшись, що паралельно з новими секторальними санкціями США готують і пакет санкцій "персональних".

Агентство Reuters повідомило про можливість випуску в РФ спеціальних валютних облігацій, які зможуть купити російські бізнесмени і істеблішмент після або напередодні потрапляння їх прізвищ у чорні списки держдепу. Прибутковість таких фінансових інструментів буде декілька вище, ніж відсоток по депозитах в західних банках, при цьому буде дотримано анонімність для їх власників. На думку деяких московських технологів, подібна схема дозволить залучити в засіки батьківщини десятки мільярдів доларів. Ну а хто не захоче брати нові облігації "оборонного позики", тому, "відключать газ", наприклад, у м'якій формі нагадають про долю опального олігарха Бориса Березовського або залякають історією, що трапилася нещодавно з російським сенатором від Дагестану і просто мільярдером Сулейманом Керімовим, який був затриманий поліцією, правда, не в Махачкалі, а в Ніцці.

Більше того, приклад з саудівськими принцами, які були заарештовані за звинуваченням у корупції і можуть вийти на свободу тільки після перерахування в державну казну Саудівської Аравії багатомільярдних "відступних", говорить про те, що варіант з випуском анонімних облігацій для товстосумів - це ще, так би мовити, варіант лайт. Який у міру наростання санкційного тиску може бути замінений на більш "важкий". Тим більше що, як показують висловлювання деяких "ліво-правих" ідеологів РФ, наприклад, відомого письменника і за сумісництвом донецького "команданте" Захара Прілепіна, такий варіант "сшибания дрібниці" б вельми припав до смаку російського електорату... А збивати там є що: сума виведених після 1991 року з Росії капіталів повільно, але впевнено наближається до трильйона доларів (а може, вже і перевищила цей поріг).

Спостерігаючи за всією цією санкцій "давилень", засмучує лише одне: сік, який потече з російських олігархів після повного завантаження американського "преса", пройде повз нас. За останні роки ми так і не виконали домашнє завдання і не побудували тиху гавань для іноземних інвестицій в Україні. Хоча частина втік російського капіталу, враховуючи набір різноманітних суб'єктивних чинників, що могла б осісти і у нас. На жаль, у нашому політикумі превалює не кіпрська модель залучення інвестицій, а постійно (на рівні електорату) пропагований "саудівський" силовий варіант роботи з великим капіталом. От тільки ні сил для його застосування, ні саудівських принців у нас поки немає.