Небезпечне місце. Прибуток з України виводиться в 4 рази швидше, ніж заходять інвестиції

Поведінкові моделі інвесторів націлені на швидкий прибуток і ще більш швидкісний висновок заробленого з української економіки. У цьому контексті у нас неправильно налаштована інвестиційна модель зростання, або пора міняти "квартет" виконавців на Інститутській.

"Якщо ти такий розумний, то де твої ПІІ?"

Прямі іноземні інвестиції (ПІІ) - кращий маркер економічних реформ і тест на ефективність системи контролю за транскордонним рухом капіталу. Переінакшуючи відоме прислів'я, "якщо ти такий розумний, то де твої ПІІ?". Що ж потрібно сучасному інвесторові і чому він: а) не йде в Україну; б) якщо і йде в Україну, то дуже обережно; в) швидко виводить додому зароблене в Україні.

Інвестору потрібні точки зростання, які дозволять йому капіталізувати свій бізнес і отримати очікуваний мультиплікатор вартості активів: 1:3, 1:4 і т. д. Якщо точок зростання в економіці немає, інвестор не прийде: навіщо вкладати в місцеві активи і фактори виробництва свої гроші, якщо все це буде коштувати набагато дешевше вже через рік.

Наступний фактор - вікна входу. Інвестор, особливо системний, нині балуваний пішов і не бажає проходити всю корупційну вертикаль. Йому потрібні чіткі і прозорі регламенти входу в економіку і пакетний дозвільний сервіс за принципом "відкритого вікна". І найголовніше: на вхід і вихід в економічну систему повинен обов'язково горіти "зелений". Не в плані партійних кольорів, а стосовно до базових процедур заводу і виведення капіталу. Якщо вкладати в країну можна, а вивести прибуток і тіло інвестицій важко, інвестор не прийде. Навіть динамічні точки зростання і "відкриті вікна" не змінять на системному рівні динаміку притоки ПІІ, якщо інвестор не буде переконаний в тому, що в довгостроковій перспективі (п'ять років і більше) він зможе репатріювати свої доходи.

Тепер стає зрозуміло, чому приплив ПІІ в Україну нагадує рідкий струмочок, а не повноводну річку. Ми балансуємо між $2 $3 млрд на рік, у той час як Ефіопія за допомогою моделі зростання, заснованої на системі індустріальних парків, залучає за $10 млрд, а Казахстан, використовуючи концепцію фінансового трансконтинентального хаба, - за $18 млрд. Виходячи з подушного рівня ПІІ, ми знаходимося на рівні найбідніших азіатських і африканських країн на південь від озера Чад. І військовий конфлікт низької інтенсивності грає в цьому інвестиційному збіднінні далеко не першу роль: інвестори просто не розуміють, яка модель економічного зростання буде реалізована в нашій країні в найближчі п'ять років, і навіть більше того - вони відчувають смутні сумніви, а чи є взагалі якась модель і не стане майбутній уряд знову діяти за натхненням, формуючи низку хаотичних рухів у лабіринті проб і помилок.

Існує економічна трилемма - "неможлива трійця", згідно з якою центральний банк не може досягти одночасно трьох базових цілей: стабільного курсу, незалежної грошової політики і вільного руху капіталу. Після 2014 р. Україна обрала нове поєднання двох можливих напрямків, одночасно визначивши третє зайве. Зайвим виявився обмінний курс гривні, який відтепер плаваючий і ринковий. Головні цілі - це нова грошова політика, націлена на досягнення ключового таргету по інфляції в розмірі 5% і валютна лібералізація, відповідно до нової концепції регулювання, закладеної в законі про валюту за принципом "дозволено все, що не заборонено".

Нещодавно НБУ зробив кілька кроків щодо подальшої лібералізації валютного ринку. Зокрема, було скасовано обов'язковий продаж частини валютної виручки експортерів, хоча, враховуючи, що ці ж самі експортери мали право до 365 днів не повертати валютну виручку в Україну, наявність даної обмежувальної норми вже давно перетворилося на прикрий анахронізм постплановой економіки. У всякому разі, пояснити інвесторам, чому вони повинні продавати частину експортної виручки, було так само складно, як переконати їх у необхідності обов'язково продати, наприклад, 30% займаної земельної ділянки.

Зелений на вхід, миготливий червоний на вихід

Але є ще один індикатор, який стримує прихід в Україну саме системних інвесторів: мова йде про обмеження в частині виведення дивідендів з країни. Тут НБУ виявив аукціон небаченої щедрості, з барського плеча підвищуючи максимально можливі суми "на вихід". Наприклад, сума виведення дивідендів було збільшено з 7 млн євро до 12 млн на місяць. З одного боку, даний ліміт охоплює потенційні запити на репатріацію більшості компаній з іноземним капіталом. З іншого - в уязвленном стані опинилися саме системні компанії. З точки зору впливу на курс обмеження розміру репатріації дивідендів - це ще більш безглузда регулятивна рогатка, ніж обов'язковий продаж частини експортної виручки. Тут інвестори і зовсім перебувають у когнітивному дисонансі: завели в країну інвестиції, успішно реалізували запланований бізнес-цикл, отримали прибуток і заплатили всі податки. І тут дядько з НБУ" повідомляє, що репатріація дивідендів може відбутися лише в розмірі, що не перевищує 12 млн євро на місяць. А чому не 13 або 12,5? У розумінні іноземного інвестора, його прибуток - це така ж частина недоторканною власності, як і будь-яка інша форма активів у вигляді акцій або нерухомості. Можливість вільно розпоряджатися цими ресурсами - невід'ємна частина ринкової гри у вигляді виробництва, розподілу та обміну. Порушення цих правил призводить до асиметрії ринку, такі економічні системи в розумінні нерезидентів апріорі токсичні, і їх варто уникати.

Не можуть не є

Тим не менш інвестори в Україні є, і вони не можуть не є, іншими словами - виводять дивіденди. Україна - це все-таки ще численна країна, правда, з досягнутою граничною продуктивністю праці і вартістю базових факторів виробництва "на прапорці", але все ж можливостей зняти рентабельність вище 10% у нас незрівнянно більше, ніж у розвинених економіках світу. Головне для інвестора в Україні - правильно вбудуватися в місцеві внутрішні ланцюжка доданої вартості, рясно змащені корупційним "машинним маслом", і вчасно забратися - вивести зароблене або продати актив, який досяг необхідної капіталізації.

Джерело: Держстат

У минулому році в Україну надійшло $2,8 млрд ПІІ. Найбільшу питому вагу склали інвестиції з Нідерландів (39%), Кіпру (20%) і РФ (20%). Всі інші найбільші країни-донори балансували на рівні від 4% (Польща і Великобританія) до 8% (Австрія). Дана структура інвестицій свідчить про те, що "чужі тут не ходять": Кіпр та Нідерланди - це традиційні корпоративні хаби, де реєструються найбільш великі українські холдинги, які віддають перевагу зарубіжний адреса щоб уникнути рейдерських атак і тиску з боку влади. Інвестиції з РФ - це в основному підтримка дочірніх російських банків. Структура настільки збіднена, що поява системного інвестора з пулом інвестицій в півмільярда (наприклад з ОАЕ або Китаю) тут же зробить цю країну найбільшим інвестором в Україну.

Джерело: Держстат

За галузевою структурою 45% інвестицій пішли у фінансовий сектор - докапіталізацію банків, торгівлю та операції з нерухомістю - 22 і 15% відповідно. В промисловість - всього 11%, або трохи більше $300 млн. На інформатизацію та телекомунікації - 4%, а в науку і освіту 3% ($93 млн - бюджет фундаментальних досліджень європейської фармацевтичної компанії середньої руки або одного західного університету).

Первинні доходи - плюс і мінус

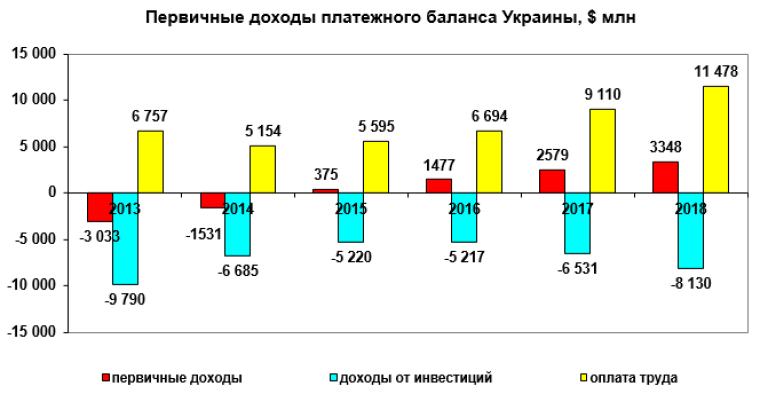

Більш детальну інформацію може дати аналіз даних платіжного балансу України, точніше, такого його розділу, як первинні доходи, в якому обліковується рух валютних коштів за статтями "заробітна плата", "прямі іноземні інвестиції", "портфельні інвестиції" та "інші інвестиції".

Джерело: НБУ

Саме ці показники в основному компенсують від'ємне сальдо торгівлі товарами та послугами (-$11,3 млрд за підсумками минулого року). У 2013 р. розмір первинних доходів становив мінус $3 млрд, і компенсувати негативне торговельне сальдо, окрім як надходженнями за фінансовим рахунком (звичайні кредити), було нічим. У 2015-му ми підійшли до точки модельної перезавантаження, коли дивіденди не репатріювалися внаслідок адміністративного обмеження. Починаючи з 2016-го істотно збільшилися надходження по статті "оплата праці" (наші трудові мігранти): до 2018-го ця сума зросла до $11,5 млрд.

На жаль, даний процес зростання надходжень від приватних переказів супроводжувався відновленням глобальної відпливу доходів з інвестицій: в 2018-му цей індикатор досяг мінус $8,13 млрд і майже зрівнявся з показником 2013-го (-$9,79 млрд). Цьому сприяли два чинники: поступальний зняття обмежень на висновок дивідендів та пожвавлення ділової активності, коли українські компанії з іноземним капіталом почали більше заробляти і подолали наслідки кризи 2014-2015 рр.

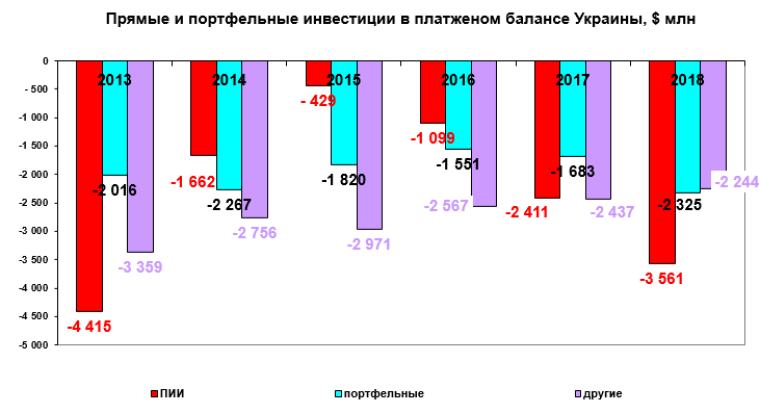

Джерело: НБУ

Якщо розглянути структуру відтоку, то найбільша сума коштів, розподілених на користь нерезидентів - доходи від прямих інвестицій ($3,561 млрд). На другому місці - доходи від портфельних інвестицій (боргові інструменти) - $2,325 млрд, а на третьому - інші інвестиції (наприклад, кредити нерезидентів - власників компаній) - $2,244 млрд. Не всі ці гроші фізично покинули країну, частина знаходиться на рахунках в обслуговуючих українських банках, частина нарахована, але не "монетизована", мала дещиця - реінвестований.

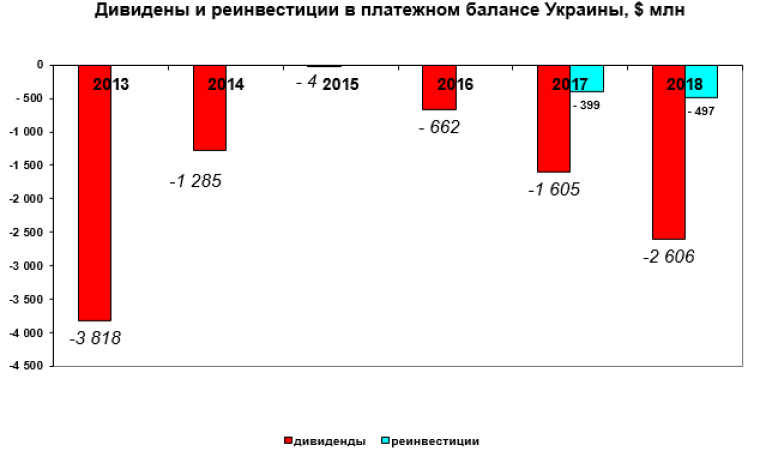

Джерело: НБУ

У 2018 р. дивіденди, нараховані на користь нерезидентів, склали $2,6 млрд, при цьому сума реінвестицій - всього $497 млн (19%). З десяти доларів, які "іноземці" (серед яких чимало прихованих резидентів) заробляють в Україні, два долари реінвестуються в розвиток бізнесу в Україні (переважно це сектор фінансів), а вісім - виводяться в тихі податкові гавані.

За даними НБУ, в 2018 р. за кордон було виведено майже $2,6 млрд дивідендів (це одна зі статей доходів від інвестицій, про які йшла мова вище), що порівнянно з розміром ПІІ.

Небезпечний маркер - з країни виводиться більше прибутку, ніж заводиться в неї інвестицій. Це характерно для сировинної економічної моделі зростання, коли сировинна рента і непропорційна фіскальна система сприяють накопиченню прибутку в сировинних галузях економіки, інвестиційна ємність яких досить обмежена, а нові, нестандартні напрями інвестування не отримують належного розвитку.

Це черговий інверсійний цикл формування платіжного балансу країни. З одного боку, активізація ділової активності в умовах спрощеного і сплощеного економічного профілю, а також через відсутність ефективної моделі зростання призведе до того, що розмір розподіляються на користь нерезидентів первинних доходів продовжить зростання. З іншого - відновлення економіки в Україні та одночасне уповільнення темпів економічного зростання в єврозоні, включаючи Польщу, призведе до поступового уповільнення темпів трудової міграції і зниження розміру приватних переказів в країну. І якщо в 2017-2018 роках ми вирівнювали платіжний баланс за допомогою позитивного сальдо первинних доходів (головна заслуга - трудові трансферти), то вже до 2020-2021 рр. ця можливість істотно ослабне: корпорації будуть виводити з країни більше, а трудові мігранти заробляти менше (наша економіка почне відновлюватися, з'являться робочі місця в Україні, у зв'язку з чим маятникова міграція скоротиться на 20-30%). Тобто без структурних реформ і без запуску нової моделі зростання українська економіка дуже швидко повернеться в формат (але не до параметрів) 2013-го, коли основним джерелом для вирівнювання платіжного балансу та курсової стабільності знову стануть закордонні кредити. Чим закінчується подібний економічно цикл, добре відомо.