Аудит Приватбанку. Що стало відомо про "гріхи" Гонтарєвої і Коломойського

Приватбанк, як і обіцяв, опублікував до 01 липня 2017 року звіт незалежного аудитора "аудовану фінансову звітність за 2016 рік. Публікація річного звіту націоналізованого системного банку, як відомо, була опублікована з запізненням, але з дозволу регулювальника. За ці місяці накопичилося стільки домислів і інформаційних "вкидань", що навіть не обізнані у фінансовому аналізі користувачі відразу ж припали до екранів своїх моніторів. Тим часом, експерти сміялися і плакали, але продовжували "вбирати" інформацію, щедро вилиту з аудиторського цебра...

Основні питання, на які хотілося відразу отримати відповіді після прочитаного: дійсно кредитний портфель банку був перетворений на кладовищі непотрібних позичальників, а самі кредити видані суцільно пов'язаним особам? Адже головне питання, яке турбувало небайдужих вкладників прочитання новел Нацбанку, звучала приблизно так: чи була виправдана націоналізація банку в грудні 2016-го?

Дані за минулий рік "аудировала" відома міжнародна фірма "Ернст Енд Янг" в особі своєї української ТОВ-ки. Розтин показав, що пацієнт помер від розтину, іншими словами всі апокаліптичні заяви Нацбанку, необхідно відтепер пропускати через серйозний "поправочний" фільтр.

Отже, перший етюд у багряних тонах: за підсумками 2016 року банк, вже під управлінням державного менеджменту, визнав збитки в розмірі 176 млрд грн, які виникли за рахунок знецінення кредитів на 154 млрд. грн. Чистий відплив грошових коштів від операційної діяльності склав 19,4 млрд грн. Станом на 31 грудня минулого року власний капітал банку становив "мінус" 882 млн грн, а розрив між активами та зобов'язаннями строком погашення до одного року перевищив 132 млрд грн. Простими словами - це означало наступне: зобов'язання Привату (депозити та залишки по рахунках) були переважно короткострокові, а активи у вигляді кредитів - середньо і довгострокові, що саме по собі загрожує ймовірністю невиконання поточних зобов'язань у разі навіть незначного відтоку ресурсів. Для уникнення подібного, банк був змушений додатково залучити кошти акціонерів, або держави. Як відомо, вибрали друге.

Що стосується кредитного портфеля, то в жовтні-листопаді 2016-го, напередодні націоналізації, банк реструктуризував кредитний портфель на 137 млрд грн. Результатом таких маніпуляцій стала заміна валютних кредитів на гривневі, зниження відсоткових ставок, збільшення строків погашення до 2024 і 2025 років. Крім того, банк застосував досить витончену схему заміни застав за кредитами: звичайні позики з ліквідною заставою були замінені на договору фінансового лізингу з заміною забезпечувального майна на лізингові основні засоби, швидше за все - транспортні. Мова йде про мільярди гривень.

У зв'язку з цим, колишні власники мали повне право проспівати: "хто молодець? я молодець!". Хоча парадний "фасад" банку в 2015, ні в 2016 році не викликав особливих нарікань:

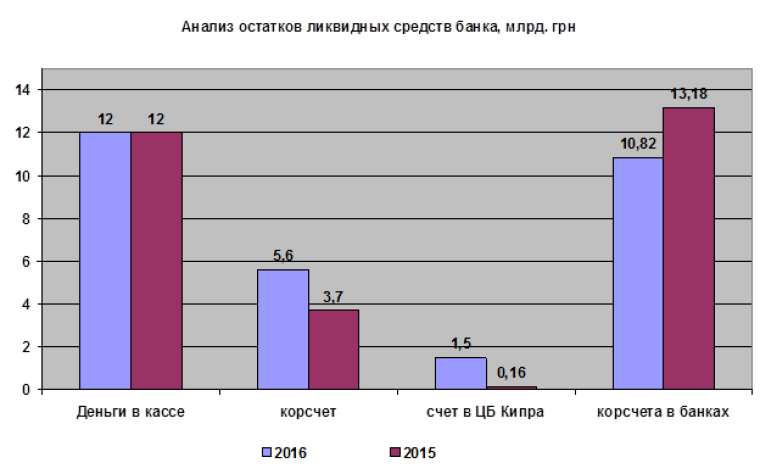

Як бачимо, банк мав близько 30 млрд грн ліквідних коштів у вигляді готівки, залишків на кореспондентських рахунках. Причому його запаси ліквідності в 2016 році були не набагато гірше, ніж у 2015-м.

Що стосується майна банку, то як для такого великого, системного установи, воно було не дуже й велике: менше 4 млрд грн, при цьому вартість рухомого майна майже відповідала нерухомого (приблизно по два мільярди).

Натомість структура кредитного портфеля банку за зовнішньої статичності піддалася істотним змінам.

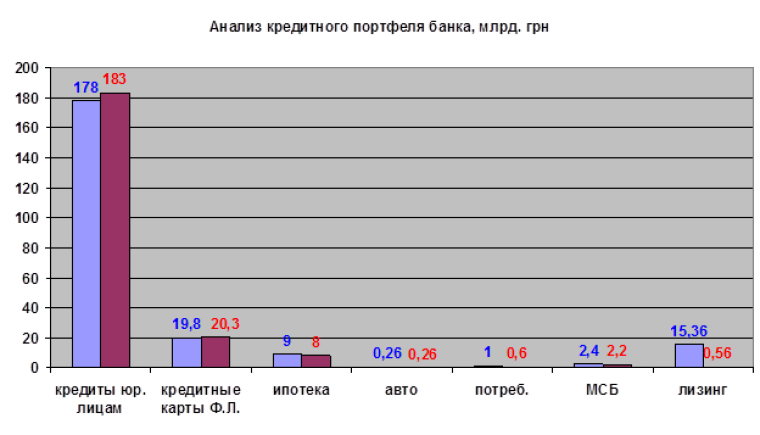

Як бачимо загальний обсяг кредитів юридичних осіб практично не змінився, знизившись у 2016-му до 178 млрд порівняно зі 183 млрд грн роком раніше. Кредити, видані фізичним особам, балансували на межі 30 млрд грн (картки, іпотека, споживчі). Кредитування Приватом МСБ виявилося звичайним маркет-міфом: обсяг кредитів, виданих МСБ коливається в межах 2,2-2,4 млрд грн.

Зате на графіку видно дивовижну метаморфозу портфеля лізингу, який виріс в 2016 році з 0,5 до 15,3 млрд грн, збільшившись майже в 30 разів! Навряд чи хто помітив, що в минулому році ми пережили ренесанс лізингу в Україні. Але для заміни застав - схема дивовижна. Чи варто говорити, що наростити такий лізинговий портфель ринковими методами практично неможливо.

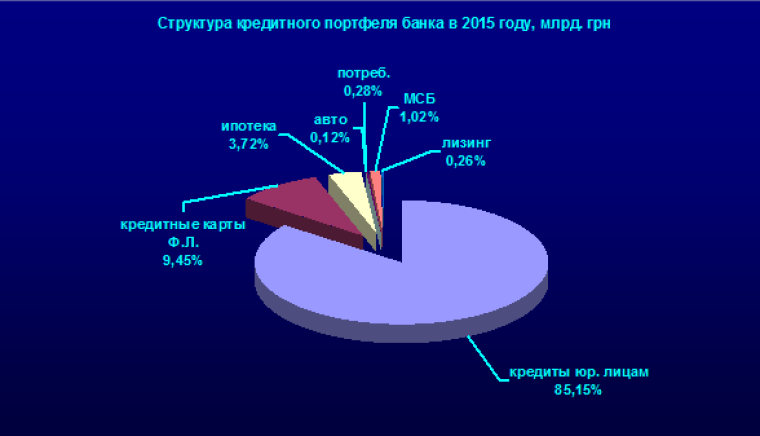

Як наслідок - зміни в структурі кредитного портфеля банку. По суті, якщо брати структуру його пасивів - це типовий ощадний банк, де зберігають свої невеликі заощадження численні вкладники. А за структурою активів - типовий корпоративний банк, що обслуговує велику ФПГ. До речі, стандартна модель банківського бізнесу в Україні.

Ще більше відповідей на "прокляті питання" може дати аналіз структури кредитного портфеля за галузями економіки:

Як бачимо, в 2016-му, основний кредитний ресурс банку перекочував у сферу торгівлі нафтопродуктами ("плюс" 53 млрд.), при цьому такий напрямок корпоративного бізнесу як феросплави навіть скоротилося на три мільярди, що говорить про поступове перестраивании внутрішньогрупових фінансових ланцюжків. Кредитування промисловості і сільського господарства скорочувалось значними темпами: мінус дев'ять і одинадцять мільярдів відповідно. "Скорочувалося", природно, в результаті реструктуризації на користь "бензоколонок". Ну і в 2016-му вже ніякого гірського туризму і футболу: новий "Дніпро-1" починає з другої ліги...

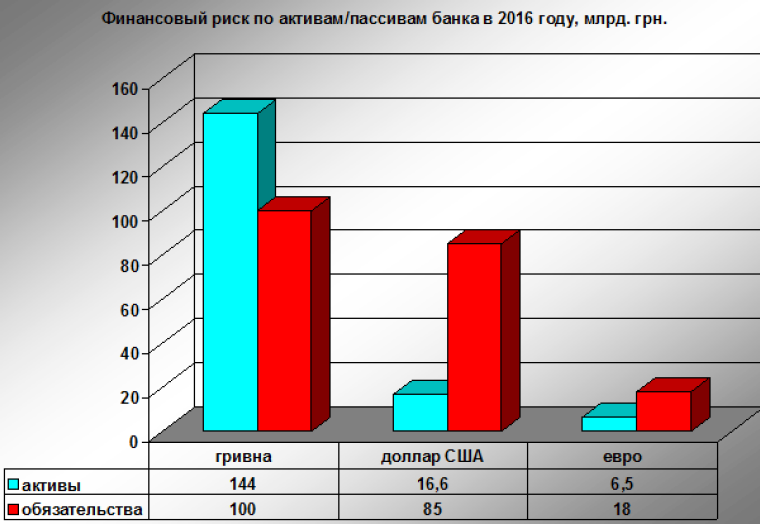

Заміна доларових кредитів на гривневі суттєво вплинула на структуру фінансових ризиків банку. Як бачимо на графіку, гривневі активи на 44 млрд перевищують зобов'язання. У той же час, доларові активи на 68 млрд менше зобов'язань і в разі чергового витка девальвації національної валюти і відплив вкладів, доведеться гадати, де взяти близько $2-3 млрд для латання валютної діри, що несе суттєві фінансові ризики в середньостроковій перспективі.

Цікава історія сталася зі знаменитою приватівської програмою кредитування підприємців ("КУБ"). Пам'ятайте, на бордах лічильник відраховував скільки суб'єктів підприємництва відкрило свою справу з допомогою банку. Як виявилось, банк залучав ресурси у клієнтів і видавав їх МСБ, при цьому фінансовий ризик перекладався на "інвестора", а самі операції враховувалися на позабалансі. Важко сказати, скільки кав'ярень на колесах було відкрито за рахунок цих грошей, але натякали не так вже й мало - 4,4 млрд грн. Тепер зобов'язання за цим інвестиційним залишкам" несе банк, на нього ж покладено всі ризики непогашення.

Як бачимо на графіку, аудитори не підтвердили "пісню про головне" НБУ, а саме про кредитування пов'язаних осіб За даними аудиту, в 2016-му (за станом на 19 грудня) пов'язані особи повернули банку 49 млрд грн, а залучили лише 10,9 млрд. загалом, "реструктуризація" пройшла дуже успішно...

Ну і наостанок, показники ліквідності: норматив миттєвої ліквідності (Н4), який показує спроможність банку погасити зобов'язання на вимогу, у 2016-му склав 63,52% при нормативі НБУ не менше 20%; норматив поточної ліквідності (Н5), що показує здатність банку погашати зобов'язання строком до 31 дня - 147,4% (норматив - не менше 40%). І, нарешті, норматив короткострокової ліквідності (Н6), що демонструє можливість погасити зобов'язання до одного року, перевищив 73% при нормативі нбу не менше 60%. Паперова ліквідність виглядає цілком легкотравно.

З усього сказаного аудиторами можна зробити кілька висновків. По-перше, корпоративна етика - це вам не баран чхнув. Серйозних спростувань даних аудиту 2015 року, проведеного компанією "ПрайсвотерхауКуперс" ми не побачили, за винятком обсягу резервів, але це показник динамічний. По-друге, на момент націоналізації нормативні показники банку були не настільки погані, що б можна було виправдати таке стрімке "одержавлення". По-третє, ситуація в банку розвивалася протягом двох років, в 2015-2016, при повному потуранні з боку НБУ і його кураторів.

Якби НБУ не дав вербальні сигнали акціонерам банку про прийдешню націоналізацію і побічно не простимулював їх плести фінансові мережива в жовтні-листопаді 2016 року, банк міг точно так само і далі працювати у форматі приватного фінансової установи, як це він робить зараз як державного банку.

НБУ, якщо вже вирішив націоналізувати банк, то повинен був робити це дуже швидко, а не витримувати театральну паузу довжиною два місяці. У листопаді 2016-го точка неповернення була пройдена і націоналізація стала дійсно єдиним виходом. Але тільки після цієї дати.

Аргументи, висунуті регулятором як обґрунтування для введення тимчасової адміністрації в банк, не витримують не тільки критики, але і легко спростовуються результатами аудиту. Всі негативи, виявлені в результаті перевірки, настільки ж відносяться до банку і його власникам, як і до банківського нагляду. Відповідальність лежить на кожній із сторін.

НБУ отримав головну пробоїну нижче ватерлінії: аудитори не знайшли 98% кредитів, наданих пов'язаним особам. Та й перелік пов'язаних осіб викликає масу питань, адже до них були за рішенням чиновників віднесені і власники єврооблігацій банку. І тепер вони подали в міжнародні суди позови на загальну суму 279 млн дол.

Ситуацію з Приватом доведеться вирішувати вже новому Главі НБУ, який поки що навіть не проклюнулся крізь кулуарну "шкаралупу". У будь-якому випадку, жоден чиновник з приставкою в. о., не буде здатний взяти на себе відповідальність за істотному коригуванню процедури націоналізації Привату. А коригувати все одно доведеться: з підписанням нової угоди між державою, колишніми власниками та пов'язаними особами, з пропорційним розподілом фінансових ризиків і зобов'язань. Інакше, як заявив один з чиновників НБУ, кожному платнику податків доведеться викласти по 3,5 тисяч гривень на порятунок коханого банку країни. В якості аперитиву. Адже апетити у наших чиновників відмінні...