Хрустящие еврооблигации. Кабмин придумал, как не рисковать с дефолтом в 2019 г.

Министерство финансов объявило о проведении первичных консультаций по вопросам нового выпуска еврооблигаций, который должен стать дебютным за последние годы. Напомним, после 2013 г. Украина не осуществляла рыночные выпуски еврооблигаций, довольствуясь лишь макрофинансовой помощью ЕС, кредитами МВФ и выпусками еврооблигаций под гарантии правительства США, которые назвать рыночными будет достаточно трудно, ведь Америка как гарант с высшим инвестиционным классом в мировых рейтингах группы "А", перекрывает низкую рейтинговую позицию Украины. Поэтому выпуски еврооблигаций под гарантии США стоит рассматривать как опосредованные обязательства Белого дома, ведь в случае нашей неплатежеспособности именно американцы будут вынуждены выполнять обязательства перед кредиторами. Кстати, этим фактом объясняется и рекордно низкая доходность данных выпусков ценных бумаг - 1,471%.

Конъюнктура внешних рынков капитала на данный момент максимально благоприятна для Украины.

В условиях, когда мировые базовые процентные ставки уже долгое время находятся на нулевых показателях, инвесторы устроили настоящую охоту за высокодоходными инструментами развитых стран. Инвестиционные венчурные фонды, которые вкладывают средства в emerging markets, демонстрируют стабильный прирост своих активов десятки недель подряд.

Как уже упоминалось, Аргентина после череды дефолтов выпустила столетние еврооблигации на несколько миллиардов долларов и за ними выстроилась очередь из нерезидентов, желающих их купить, так что размер удовлетворенных заявок был значительно меньше суммарного спроса. Среди наиболее выгодных стран для операций с долговыми инструментами на мировом рынке капитала эксперты называют Бразилию и Украину. Это пока не значит, что нас воспринимают как надежный объект для инвестирования, но свидетельствует о том, что на нас уже хотят зарабатывать. Как бы цинично это не звучало, но это уже какой-то шаг вперед по сравнению с тем инвестиционным штилем, который наблюдался несколько последних лет.

К сожалению, этот благоприятный период продлится совсем недолго. Уже в 2018 г. ведущие центробанки мира, прежде всего ФРС и ЕЦБ, начнут сворачивать нетрадиционную монетарную политику в виде модели количественного смягчения (QE). Кстати, они это уже и так начали делать, но не столь активно, опасаясь очередного обвала фондовых индексов и показателей роста мировой экономики, которые крайне неустойчивы. В следующем году только Банк Японии и Банк Швейцарии продолжат расширять денежную массу в обращении, остальные начнут изымать ее из оборота, используя различные монетарные инструменты. Например, Банк Англии завершил свою программу количественного расширения сразу после оглашения результатов Брекзита.

Все это будет происходить на фоне повышения базовых процентных ставок, в первую очередь Федеральной резервной системой США.

Об этом говорит и Нуриель Рубини, профессор экономики в Школе бизнеса им. Стерна при Нью-Йоркском университете. Хотя ученый и предупреждает, что в будущем нетрадиционная монетарная политика может быть опять востребована, 2018 г., скорее всего, пройдет под знаком сокращения мировой свободной ликвидности (мировые центробанки будут изымать десятки миллиардов долларов еженедельно) и относительно высоких процентных ставок. В таких условиях предложить интересный для инвесторов финансовый инструмент Украине будет крайне сложно. Именно поэтому нужно успеть прыгнуть в последний вагон отправляющегося поезда, в котором удобно разместились наши потенциальные инвесторы.

Для этого Минфин Украины в сентябре текущего года проведет несколько встреч в Лондоне, Нью-Йорке и Бостоне с пулом инвесторов, заинтересованных в покупке нового выпуска украинских еврооблигаций. Встречу организовывают банки BNP Paribas, J.P. Morgan, Goldman Sachs, в роли финансового советника выступает Rothschild.

По результатам встреч Украина может выпустить облигации внешнего государственного займа по правилу 144А/положению S, деноминированных в долларах США. Маркетирование сделки по правилу 144А дает возможность привлечь институциональных инвесторов из США. Для этого разрешается: проведение встреч с инвесторами, рассылка проспекта выпуска, получение предварительных заявок. По правилу 144А необходимо выполнить целый ряд условий:

• Сделки должны состояться не позднее 135 дней от отчетной даты (так называемое правило 135 дней). В нашем случае последняя отчетная дата - 12 ноября 2017-го, позднее которой осуществить выпуск в этом году не получится.

• Банки-организаторы должны предоставить отчет о полном раскрытии информации.

Как показывает практика, размещение еврооблигаций по правилу 144А позволяет привлечь в структуре эмиссии до 20% инвесторов из США, а дополнительный спрос составляет до 6%. В случае выпуска еврооблигаций по иным правилам пришлось бы рассчитывать преимущественно на офшорные средства инвесторов.

Деньги, привлеченные Минфином в результате нового выпуска, планируют направить не на проедание, а на выкуп облигаций, выпущенных Украиной ранее, со сроками погашения в 2019-2020 гг.

Об этом Министерство финансов Украины уже уведомило инвесторов путем размещения соответствующего информационного сообщения на сайте Ирландской фондовой биржи. Планируется выкупить украинские еврооблигации с погашением в 2019 г. за 106% от номинала и в 2020 г. - за 106,75% номинала.

На данный момент в обращении пребывают еврооблигации Украины со сроком обращения в 2019-2020 гг. в размере более $3 млрд. Таким образом, дебютный выпуск еврооблигаций в этом году, направленный на рефинансирование будущих долгов, может составить от $1 до $3 млрд.

Выкуп еврооблигаций, которые погашаются в 2019-2020 гг., может принести несколько позитивных результатов. Во-первых, деньги, привлеченные от выпусков, не будут пущены на проедание, а будут использованы на выкуп своих же долгов. Во-вторых, сумма внешней задолженности Украины не увеличится: за счет новых долгов будут погашены старые. В-третьих, Украина сможет существенно сэкономить на будущих процентных выплатах, ведь облигации, находящиеся в обороте являются процентными: Украина выплачивает по ним процентный доход в размере 7,75%. Таким образом, удастся сэкономить на процентах примерно $300-500 млн в зависимости от объема досрочного выкупа. И самое главное - выкуп еврооблигаций со сроком погашения в 2019-2020 гг. может стать краеугольным камнем финансовой стабильности: таким образом Украина сможет избежать технического дефолта в 2020 г.

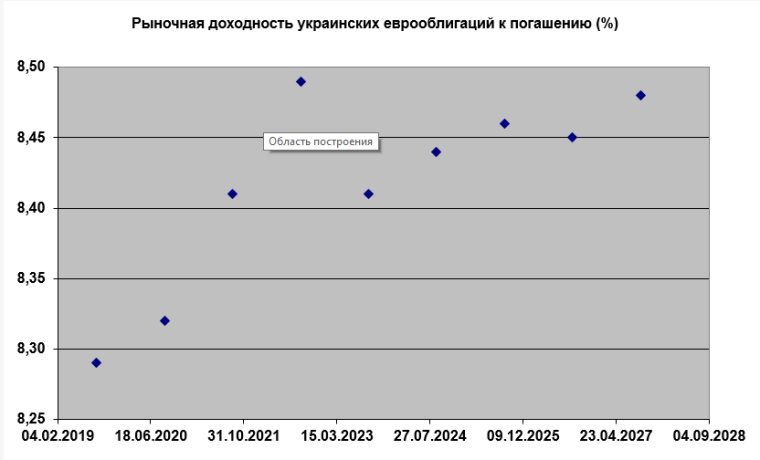

Что касается доходности будущего выпуска, то на сегодня рыночная доходность к погашению по украинским еврооблигациям составляет более 8%. Скорее всего, ориентироваться придется на 5-6% или немногим выше.

Единственное, что вызывает некоторые вопросы, - это задекларированная Минфином цена выкупа, превышающая номинал облигаций на 6% и более. С учетом действующих котировок - более чем щедрое предложение.

Тем не менее возврат Украины на внешние рынки заимствований - это более чем знаменательное событие, ведь если страна не привлекает долговое финансирование на внешних рынках, то и на прямые иностранные инвестиции ей рассчитывать не приходится. Остается надеяться, что будущие выпуски не станут очередной схемой для рефинансирования скрытых венчурных фондов, за которыми стоят вполне известные лица. С учетом того, что за дело взялись Rothschild, за это можно не беспокоиться.