Закупки своих и "лифты" для чужаков. Почему гривня обновляет рекорды падения

Украинская гривня обновила минимум с начала 2018 г., достигнув 28,58 грн/$. Однако у этого снижения курса нацвалюты нет какой-то одной главной причины. Совпал целый ряд факторов

Текущее ослабление гривни к доллару уже вызывает опасения: официальный курс доллара на вторник, 3 ноября, был установлен Нацбанком на уровне 28,58 грн/$ – на 13 коп. выше, чем в предыдущий банковский день. "ДС" попыталась разобраться – откуда такой неожиданно высокий спрос на валюту?

Фундаментальные причины

К вопросу о фундаментальных причинах девальвации гривни можно подойти с разных сторон. Если говорить о торговом балансе (сколько заходит в страну валюты благодаря экспорту и выходит по причине импорта) — то с гривней все должно быть отлично.

"Фундаментальных факторов снижения курса гривни, на самом деле, нет, потому что у нас профицитный платежный баланс и также впервые за последние годы профицитный счет текущих операций. Обычно за счет отрицательного торгового сальдо счет текущих операций [часть платежного баланса, в которой отображаются данные по внешней торговле, переводы трудовых мигрантов и некоторые другие денежные потоки, — "ДС".] у нас отрицательный. А сейчас профицитный, – поясняет финансовый аналитик Алексей Кущ. – Происходит это потому, что экспорт сократился, но не так сильно как импорт. То есть импорт упал значительно сильнее из-за сокращения платежеспособного спроса населения и бизнеса. С точки зрения макроэкономических индикаторов, с гривней должно быть все хорошо. Потому что при профицитном платежном балансе национальная валюта обычно не девальвирует". А то, что происходит сейчас эксперт назвал "фактором оттока корпоративного капитала".

Впрочем, если обобщить и посмотреть на баланс спроса и предложения на валютном рынке — то можно сказать, что наблюдается увеличение гривневой массы, из-за чего естественным образом дешевеет украинская денежная единица.

Директор Института социально-экономической трансформации Илья Несходовский считает так: "Основополагающим фактором этой ситуации является политика Нацбанка, который наращивает гривневую массу, что и приводит к тому, что растет рефинансирование банков и, соответственно, это рефинансирование через определенное время выводит валюту на рынок".

Мы выясним, почему так происходит, но сначала несколько слов о позиции регулятора.

Точка зрения Нацбанка

Ситуацию с курсом нацвалюты в понедельник прокомментировал замглавы НБУ Юрий Гелетий. И по большому счету он говорит о том же. С макроэкономической точки зрения ситуация в Украине сейчас "достаточно неплохая". По его данным, в январе-сентябре профицит текущего счета платежного баланса составил $4,2 млрд или 4% ВВП. Для сравнения: за 9 месяцев 2019-го дефицит составил $5,6 млрд, или 5,1% ВВП. Международные резервы Украины сейчас находятся на более высоком уровне по сравнению с началом года ($25,2 млрд) и составляют более $26 млрд.

Тем не менее спрос на валюту увеличился в силу идущего сейчас погашения внешних обязательств и репатриации дивидендов.

При этом заместитель главы НБУ добавил, что принципиально важно продолжать сотрудничество с МВФ. "Даже если в краткосрочной перспективе макроэкономической стабильности Украины ничего не угрожает, подушка безопасности и доверие от наших международных партнеров важны для долгосрочного развития и быстрого восстановления экономики после коронакризиса", – резюмировал он.

Итак, теперь рассмотрим основные факторы девальвации гривни.

Бюджетные вливания

О них также упомянул Юрий Гелетий. По словам замглавы НБУ, снижению курса гривни также способствовала мягкая бюджетная политика – правительство в последние месяцы значительно активизировало финансирование бюджетных расходов. Проще говоря, в экономику вливаются бюджетные деньги, что всегда стимулирует рост спроса на валюту.

Выход нерезидентов из ОВГЗ

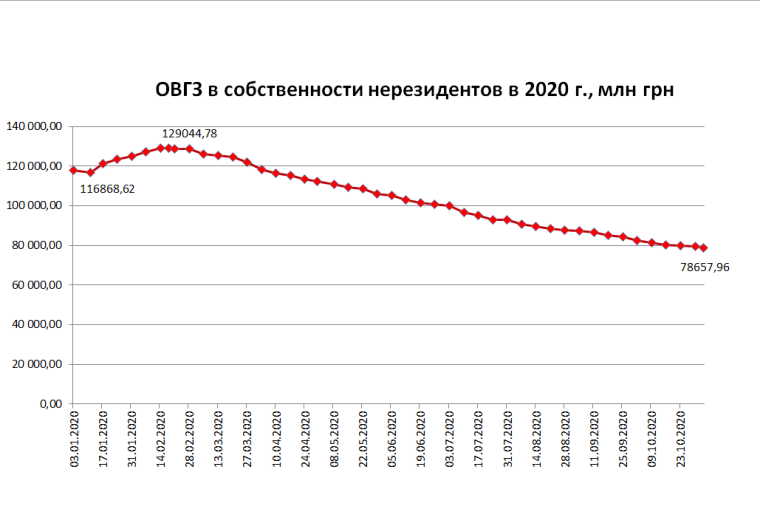

График, показывающий динамику ОВГЗ в собственности нерезидентов, красноречиво свидетельствует: они выходят из ОВГЗ и выводят прибыли за рубеж. А значит – получив гривню, покупают валюту. Да, процесс идет плавно: с весеннего пика в более чем 129 млрд грн объем удерживаемых ОВГЗ сократился до сегодняшних 78,6 млрд грн. Но давление на валютный рынок он все равно оказывает.

"Сейчас, в принципе, на протяжении года происходит постепенный выход нерезидентов из ОВГЗ. Конечно, этот фактор оказывает влияние, но я бы не сказал, что он имеет решающее значение. Я бы поставил его на четвертую-пятую позицию влияния на ситуацию на сегодняшний день на валютном рынке", – сказал "ДС" Илья Несходовский.

В свою очередь Алексей Кущ, похоже, более категоричен относительно влияния данного фактора на курс: "В пирамиду ОВГЗ, которая создавалась в прошлом году, было заведено порядка $4 млрд. Эти деньги пришли в Украину в виде "портфельных" инвестиций из ОВГЗ. Вся эта пирамида начинает сейчас потихоньку разрушаться, но она разрушается, как обычно тает снеговик весной. Потихоньку так подтаивает. Но сейчас этот процесс таяния ускорился, потому что Национальный банк запускает механизмы рефинансирования".

Как пояснил эксперт, механизмы рефинансирования были включены еще раньше, а сейчас запускается механизм выкупа ОВГЗ на вторичном рынке Национальным банком. И рефинансирование, и выкуп ОВГЗ на вторичном рынке создают т. н. "лифты ликвидности" для нерезидентов.

"Механизм там простой. НБУ выдает рефинансирование под залог ОВГЗ, коммерческие банки могут за счет этих денег на вторичном рынке покупать те же ОВГЗ, которые опять передают в залог НБУ и опять получают рефинансирование. Это один "лифт". А второй "лифт", который сейчас запускается, – когда Нацбанк будет непосредственно у коммерческих банков покупать ОВГЗ, а они за счет освободившихся денег могут покупать эти ОВГЗ у нерезидентов, – рассказал Алексей Кущ. – Получается такая очень токсичная модель рефинансирования. Вообще токсичная модель работы НБУ, токсичная модель эмиссии. Деньги, которые печатаются, идут не в реальный сектор экономики в виде кредитов, а на покрытие дефицита ликвидности нерезидентов, которые продают свои ОВГЗ. Соответственно, нерезиденты не идут в реальный сектор экономики вкладывать свои инвестиции в Украину, они с этими гривнями идут на межбанковский валютный рынок, покупают валюту и выводят из страны".

Получается, Нацбанк дважды "наказывает" экономику, резюмирует эксперт. Первый раз, когда "печатает" деньги и передает их нерезидентам через такие механизмы гибридной эмиссии. Второй – когда тратит свои золотовалютные резервы на межбанковском валютном рынке, продавая их нерезидентам за гривню.

Политика Нацбанка

Один из самых значимых факторов, влияющих на курс нацвалюты, – действия НБУ на рынке. Можно было заметить, что в последнее время регулятор стал меньше выходить с долларовыми интервенциями для поддержки гривни. Как это выражается в цифрах, "ДС" рассказал экономист, координатор "Экспертной платформы" НБУ Андрей Блинов.

По его словам, за январь-октябрь 2020 г. НБУ купил в рамках интервенций эквивалент $4509 млн, продал — $3732 млн. Таким образом, сальдо интервенций за 10 месяцев составило $778 млн (т.е. золотовалютные резервы пополнены на эту сумму). Правда, осенью НБУ все-таки приходится больше продавать валюты. С 14 сентября НБУ проводит исключительно такие интервенции. Это вызвано преобладанием спроса на иностранную валюту над ее предложением. Наибольшие объемы интервенций проводились 21-25 сентября ($160,5 млн) и 26-30 октября ($147,5 млн).

"Примечательно, что в октябре дефицит валюты на межбанковском валютном рынке на условиях tod, tom, spot составил лишь $61 млн. А вот на условиях "форвард" этот показатель составил сразу $424 млн, – сказал "ДС" Андрей Блинов. – Это говорит о девальвационных ожиданиях, сформировавшихся в бизнес-среде под воздействием негативного информационного поля".

В политике НБУ видит одну из причин чрезмерном обесценивании гривни Илья Несходовский: "Мы должны были бы девальвировать гривню до конца декабря 2020 г., всегда так было и так повторяется каждый год, кроме 2019-го, когда было аномальное привлечение средств нерезидентов, – сказал эксперт. – Однако политика НБУ как раз привела к тому, что девальвация усилилась. Ну, и плюс еще у нас отсутствует сотрудничество с нашими международными партнерами. Как результат, у нас не поступает валюта от МВФ, от других партнеров. И это также оказывает влияние на валютный рынок".

Запрос бизнеса на валюту

Осень – время, когда импортеры товаров масштабно закупаются, наполняют склады в преддверии новогодне-рождественского пика продаж. А значит им нужно много валюты, за которой они направляются на рынок.

Прежде всего речь идет об импорте потребительских товаров. Но начинают уже закупаться на следующий сельскохозяйственный сезон и снабженцы аграриев. Они импортируют технику для полевых работ и запчасти к ней, семена, удобрения, средства защиты растений и т.п.

Сейчас спрос на валюту сильно вырос по сравнению с весной и началом лета: тогда из-за карантина закрылось множество магазинов и сильно сократилось потребление импортных товаров, потому импортеры мало закупались за рубежом и не особо нуждались в валюте. А теперь – наверстывают упущенное.

Удержание валютной выручки

Отчасти ослабление гривни связано с тем, что экспортеры не торопятся с продажами валютной выручки: после крупных выплат в рамках возмещения НДС в конце прошлой недели у них нет особой потребности в гривне. При этом образуется дефицит предложения валюты на межбанке.

Политический кризис

Дополнительное давление на курс гривни возникло 27 октября, когда Конституционный суд Украины (КСУ) принял решение, в один момент ввергшее страну в политический кризис. Раскручивающееся противостояние с одной стороны – президента с Кабмином, с другой – КСУ и ряда пророссийских политиков, закономерно приводит к тому же, к чему приводит любой политический кризис: люди и бизнесы теряют доверие к гривне, сокращают текущее потребление, сворачивают инвестиции и начинают накапливать валютную "подушку безопасности".

Дефицит бюджета

Среди макроэкономических рисков для национальной валюты можно выделить дефицит бюджета, который ограничен 300 млрд грн на этот год и (согласно предложениям правительства) будет 270 млрд в следующем году. Такие дыры в бюджете становятся одной из причин для наращивания гривневой массы (например, через схему с рефинансированием, о которой "ДС" уже писала).

Ближайшая перспектива

Пока все выглядит так, что в ближайшие дни курс нацвалюты будет продолжать снижаться. Во-первых, есть ситуативный спрос на валюту, основанный на опасениях людей, что она будет дорожать еще сильнее. Да и психологически рынок сейчас настроен на дальнейшую девальвацию гривни.

Во-вторых, давление на курс создают нерезиденты и "дочки" иностранных компаний, которые сейчас фиксируют свою прибыль в валюте по операциям с гривневыми ОВГЗ, либо начали репатриировать дивиденды. В-третьих, многие украинские компании предпочитают закрыть внешние обязательства, чтобы не зависеть от растущих валютных рисков.