Внутренний офшор. Почему бесполезно пугать малый бизнес налогами (ИНФОГРАФИКА)

Так, компания Nestle планирует активно привлекать малый и средний бизнес в сфере закупок сельскохозяйственного сырья и упаковочных материалов. "Новая Почта" запустила специализированные курсы для предпринимателей в части обучения их самым необходимым навыкам ведения бизнеса: финансы, маркетинг, ІТ, дистрибуция. Обучая новых предпринимателей, чрезвычайно важно показать им весь отрезок пути: от первоначальной идеи до создания нового продукта, поиска нишевых потребителей и поставок товара на рынок.

Средний оншор и малый офшор

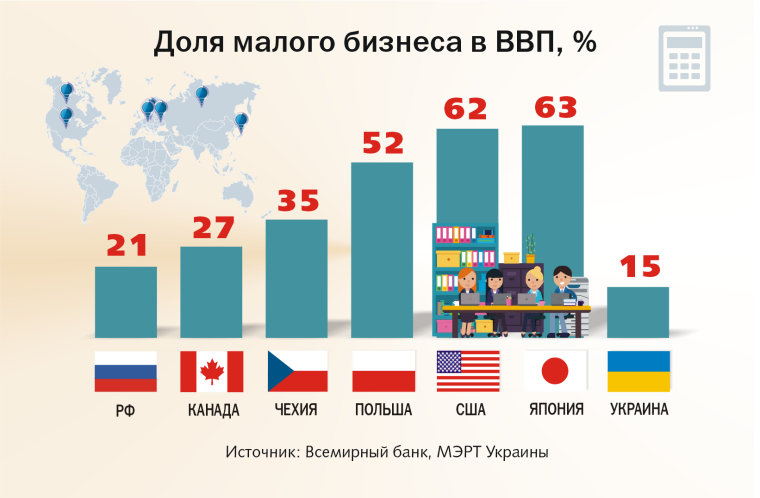

Проблему чрезвычайно низких темпов развития малого и среднего бизнеса в Украине осознают и в правительстве, где недавно озвучили следующие цифры: 99,8% субъектов предпринимательства, зарегистрированных в Украине, представляют МСБ. Эти экономические агенты обеспечивают работой 80% населения, при этом доля МСБ в структуре ВВП страны составляет всего 15%. В то же время в еврозоне 70% ВВП формируют именно предприятия МСБ.

Но вместо системной политики, которая позволила бы объединить в один флакон все необходимые инструменты и механизмы по стимулированию МСБ в нашей стране, чиновники решили разработать очередную стратегию по развитию предпринимательства до 2020 г. Не нужно быть оракулом, чтобы сделать очевидный прогноз: данная стратегия пополнит список десятков других "программных" документов, разработанных "по случаю", в которых неоднократно расписывались дорожные карты по формированию в Украине инновационного типа экономики и увеличения доли МСБ до среднемирового уровня.

Пока же наша страна не только отстает от Польши (доля малого бизнеса - 52%), Чехии (35%), но даже от РФ, где данный показатель составляет 21%. Не говоря уже о таких лидерах мировой экономики, как США и Япония (более 60%).

За период с 2010 по 2015 гг. предпринимательский слой из субъектов малого бизнеса (малых предприятий и физических лиц - предпринимателей) претерпел существенные изменения: количество малых предприятий достигло максимальной величины в 2013 г. - 373 тыс. (в 2010 г. - 357 тыс.). Затем данный показатель пошел на спад: в прошлом году численность малых предприятий составила 327 тыс. Количество физических лиц-предпринимателей (ФЛП) достигло максимума в 2010 г. - 1,8 млн, затем в 2011 г. сократилось до 1,3 млн, что было связано с изменениями в фискальной политике (Налоговый кодекс и "налоговый майдан"). Сейчас число ФЛП вновь стало увеличиваться: по сравнению с прошлым годом их количество выросло с 1,59 млн до 1,63 млн.

Специфика ведения бизнеса в Украине в последние годы (применение единых ставок налога для малого бизнеса) привела к тому, что на данный момент малый бизнес институционально отпочковался от среднего и живет практически "своей жизнью": уж слишком разные у них фискальные условия существования. Средний бизнес, равно как и большой, продолжает находиться в едином фискальном поле с общими правилами налогообложения: налог на прибыль и НДС. В то время как малый бизнес практически полностью перешел на единое налогообложение (фиксированный налог).

Вопреки сложившимся стереотипам, именно средний бизнес играет на данный момент структурообразующую роль в национальной экономике. Большие и средние предприятия - это, по сути, налоговый оншор, спастись от фискального давления которого можно лишь применяя постоянную налоговую оптимизацию. Малые предприятия превратились в налоговый офшор, где по ставке 4-5% можно обналичить достаточно большой входящий финансовый поток. Попытки государства выровнять данный налоговый перекос привели лишь к отрицательным последствиям.

Вместо того чтобы снизить налогообложение среднего бизнеса и выровнять его по фискальной нагрузке с малым, чиновники неоднократно пытались и пытаются еще построить между ними непроницаемые фискальные перегородки. Например, путем запрета отнесения на валовые затраты платежей, проводимых в пользу ФЛП, или с помощью введения налога на отток капитала. Нетрудно предсказать, что введение подобных ограничительных мер может надолго разрушить вертикальные экономические связи между различными уровнями бизнеса и уничтожить сложившиеся товарно-технологические цепочки, по которым большие предприятия получают сырье, товары и услуги от малого бизнеса.

Бесперспективной является и попытка увеличить налогообложение МБ до среднего уровня по стране: все они, предпринимаемые ранее, приводили лишь к массовому закрытию малых предприятий и ФЛП в Украине. Единственный выход здесь, который поможет нивелировать перепад фискального давления между внутренним оншором и офшором, - это снижение уровня налогообложения среднего бизнеса до уровня малого.

Проблемы роста

Из 6,2 трлн грн реализованной в 2016 г. продукции (товары и услуги) 2,3 трлн грн пришлось на крупные предприятия, 2,6 трлн грн - на средние и 1,2 трлн грн - на малые. Доля последних в объеме реализации составила 19,7%, в то время как максимальный удельный вес (41,9%) пришелся на средние компании.

Что касается занятых работников, то здесь доля малого и большого бизнеса практически совпала: 27,9% и 27,5% соответственно. Самым большим работодателем выступил средний бизнес - 44,6% занятых.

В то же время уровень затрат на оплату труда в МБ существенно меньше, чем в большом, хотя, как мы помним, их удельный вес в общем количестве занятых работников по стране примерно совпадает. Доля малых предприятий в общем фонде оплаты труда составляет 16,2%, а у большого бизнеса - 39,9%. Частично это объясняется различием в размере зарплаты: в крупных компаниях платят больше. В то же время существенная часть указанного выше дисбаланса сформирована за счет того, что большая часть зарплат малого бизнеса находится в тени.

Что касается отраслевой структуры, то если брать показатель реализованной продукции (товаров и услуг), то максимальный удельный вес МБ приходится на строительство (48,4%). Крупные строительные холдинги уже давно оценили выгоду от привлечения к строительным работам большого количества субподрядчиков - небольших предприятий, особенно в сегменте отделочных работ. На втором месте сельское хозяйство, на третьем - отельный бизнес и рестораны, далее идут сфера информационных технологий, торговля, транспорт и промышленность (см. инфографику). Таким образом, максимальный резерв роста для малого бизнеса в Украине сосредоточен в промышленном производстве, торговле и транспорте.

Для увеличения доли МБ в промпроизводстве необходимо применять опыт развитых стран по созданию промышленных парков и полигонов, где вокруг нескольких крупных производителей формируются многотысячные анклавы небольших фирм, которые выполняют роль смежников и субподрядчиков, поставляя максимально широкий спектр товаров, запасных частей, сырья и оказывая сопутствующие услуги большому бизнесу. Что касается развития МБ в торговле, необходимо изучить опыт крупных мировых мегаполисов по вынесению крупных торговых центров за пределы города (или его центральных районов), что позволит развивать сеть небольших магазинов и торговых точек.

Глобальная проблема, которая сдерживает развитие МСБ в Украине, - это чрезвычайно высокий уровень монополизации внутреннего рынка. По различным оценкам, от 45 до 50% основных рынков сбыта распределено между крупными компаниями, еще 10-15% - занимают госпредприятия. Исходная точка для активации процесса роста МСБ - это демонополизация базовых отраслей экономики, в первую очередь финансовой, торговой, транспортной, инфраструктурной (ключевые сети газо-, энерго-, тепло- и водоснабжения).

На втором месте - госполитика по развитию внутреннего рынка потребления. Без качественного скачка в данном направлении любые стимулы со стороны государства по увеличению платежеспособного спроса населения будут неизменно приводить к увеличению отрицательного сальдо торгового баланса: рост доходов будет автоматически трансформироваться в увеличение продаж импортных товаров на внутреннем рынке.

Малый бизнес традиционно очень скромно участвует во внешнем торговом обороте, работая преимущественно на внутреннем рынке. Основные причины: высокая стоимость входного билета на иностранные рынки, проблема доступа к транспортным коммуникациям, сложная логистика и высокие уровни затрат по администрированию экспортных поставок. Таким образом, если МБ и будет расти, то делать это он станет внутрь, а не вовне.

Кроме того, развитие малого бизнеса сдерживает сложная и дорогостоящая процедура подключения к электросетям. По данному показателю Украина по итогам прошлого года находится на 130-й позиции в рейтинге Doing Business-2017, который составляет Всемирный банк: для подключения рядовому бизнес-потребителю в нашей стране придется пройти пять обязательных процедур, подождать 281 день и потратить на подключение 637,6% среднего дохода на душу населения. Для сравнения: в Польше, которая занимает 46-ю строчку рейтинга, нужно осуществить четыре обязательные процедуры, подождать 122 дня и потратить всего 19% дохода.

Сложность доступа к инфраструктурным сетям, транспорту и логистике - это именно те факторы, которые сдерживают развитие не только малого, но и среднего бизнеса в Украине.

Одним из ключевых факторов роста МБ в Украине является развитие сферы услуг. На данный момент в Украине она занимает 59,3% ВВП (по итогам 2016-го валовый продукт составил 2,38 трлн грн, а стоимость услуг - 1,27 трлн грн). Доля промышленности в структуре ВВП - 26,3%, сельского хозяйства - 14,4%. Сфера услуг в нашей стране является недостаточно развитой как по ее доле, так и по внутренней структуре. В развитых странах доля третичного сектора экономики достигает 70-80%, в связи с чем сектор услуг в нашей стране имеет перспективу роста на сотни миллиардов гривень в год на протяжении ближайших 5-10 лет.

Для развития системы малого бизнеса в секторе услуг необходимо существенно упростить разрешительную процедуру на местном уровне, включая разрешения на временное пользование земельными участками, а также применить стимулы для развития инфраструктурных объектов, объединяющих предпринимателей в региональные группы. Имеется в виду создание в крупных городах бизнес-инкубаторов, бизнес-акселераторов и коворкингов, то есть той благотворной среды, где частная инициатива смогла бы вызревать и кристаллизироваться в реальные бизнес-проекты.

Для того чтобы на государственном уровне стимулировать развитие малого бизнеса, необходимо внести существенные законодательные коррективы, регулирующие структуру украинских компаний, особенно в сегменте крупного бизнеса. Украина должна перейти к вертикальному моделированию бизнес-процессов, когда холдинги формируются по вертикали движения сырья и полуфабрикатов в готовый продукт с высоким уровнем добавочной стоимости: так из металла, пластика и резины появляется автомобиль, а из нефти - высококачественные моторные масла. В Украине же бизнес строится по горизонтальному принципу, когда крупные холдинги являются владельцами футбольных клубов, отелей, телекоммуникационных компаний, металлургических комбинатов, ТЭЦ и аграрных комплексов.

Происходит это из желания охватить все виды прибыльных бизнесов, которые еще остались в стране, а также получить экономию на администрировании предприятий из единого центра корпоративного управления (холдинга). В результате такие ФПГ практически отжимают у малого и среднего бизнеса основные рынки сбыта продукции и аккумулируют в себе большую часть добавочной стоимости, которая генерируется в реальном секторе. В то же время вертикальные бизнесовые связи позволяют успешно применять такие виды взаимодействия большого бизнеса и малого, как аутсорсинг, субподряды и франчайзинг.

Нелишне будет изучить и опыт привлечения малого бизнеса в сферу добычи полезных ископаемых. В США небольшие компании (одна-две скважины) составляют 80% от общего числа мест добычи нефти и добывают до 20% ее объема, потребляемого экономикой, что сопоставимо с американским импортом углеводородов из Саудовской Аравии. Проблема незаконной добычи янтаря, угольных копанок и т. д. может быть решена лишь путем привлечения в старательную сферу легального малого бизнеса, а не передачи крупных месторождений в долгосрочную концессию крупным добывающим компаниям.

Кредитное плечо

До сих пор оценить реальные объемы банковского кредитования малого и среднего бизнеса очень сложно. Нацбанк дает лишь общие цифры кредитования банками своих корпоративных клиентов. В частности, по данным НБУ на 1 сентября 2017 г., портфель кредитов юрлицам составил 817,4 млрд грн, что на 1,4% меньше, чем на аналогичную дату 2016 г. (828,6 млрд грн). В такой ситуации вряд ли можно говорить о каком-то буме на банковское кредитование бизнеса. Тем не менее регулярно проводимый Нацбанком опрос показывает, что и банки, и представители бизнеса рассчитывают на активизацию процесса кредитования.

В частности, в аналитическом отчете НБУ "Опрос об условиях кредитования" за ІІІ квартал 2017 г. отмечается, что условия выдачи краткосрочных гривневых кредитов для представителей МСБ смягчились. "Банки надеются, что кредитные стандарты для бизнеса в целом будут смягчаться, но не изменяться для валютных кредитов и кредитов для крупных предприятий", - говорится в отчете НБУ. В исследовании также отмечается, что во ІІ квартале текущего года банки утверждали больше заявок на кредитование от корпоративных клиентов. При этом наибольшее количество кредитов выдавалось в гривне именно представителям МСБ. "Спрос на кредиты бизнесу подпитывался потребностью предприятий в оборотном капитале и инвестициях, снижением процентных ставок и необходимостью реструктуризировать долги", - говорится в исследовании регулятора. При этом 78% опрошенных банков оценили текущую кредитную нагрузку МСБ как среднюю, тогда как крупный бизнес сегодня оценивается как сильно закредитованный. "Банки сохраняют оптимизм на следующие 12 месяцев, в целом ожидая роста и кредитов, и вкладов, и качества кредитного портфеля населения и бизнеса. Три квартала подряд большинство опрошенных банков (68% респондентов) ожидает роста корпоративного кредитования", - говорится в отчете НБУ.

Оптимизм чиновников и банкиров не разделяют независимые исследования. В частности, в своем недавнем "Квартальном мониторинге препятствий в развитии малых и средних предприятий (МСП)" Институт экономических исследований и политических консультаций назвал недоступность банковского кредитования одним из препятствий для развития МСБ в Украине. Если банкиры в ходе опроса говорили о смягчении условий кредитования и снижении процентных ставок по кредитам для бизнеса, то сами субъекты МСБ в ходе опроса чаще всего указывали на жесткие условия кредитования. "Процентные ставки оставались достаточно высокими, чтобы отпугивать значительную часть МСП от привлечения банковских кредитов, а не все представители МСБ были готовы предоставить необходимую отчетность и достаточный залог для получения кредита", - говорится в отчете. Впрочем, в нем также признается, что банки все-таки постепенно уменьшают стоимость кредитов для МСП и, по крайней мере, не идут на дальнейшее повышение требований к заемщикам. При этом банкиры и эксперты сходятся в том, что спрос на кредиты со стороны МСБ растет.

"Во втором квартале 2017 года 39% малых и 42% средних предприятий сообщили об увеличении потребности в заемных средствах, - говорится в документе. - После начала постепенного восстановления экономической активности в 2016 году доля МСП, которым нужны были дополнительные заемные средства, колебалась в пределах 40%". Согласно мониторингу большинство банков не усложняли получение кредитов для МСП. При этом подавляющее большинство МСП не заметило смягчения условий кредитования. Об этом свидетельствуют данные опроса. В частности, об упрощении доступа к кредитованию сообщило только 4% малых и 10% средних предприятий. В то же время 35% малых и 29% средних предприятий из числа опрошенных указали на ужесточение условий кредитования со стороны банков.

Между тем публикуемые компанией "Простобанк Консалтинг" данные говорят о том, что в последнее время если корпоративные кредиты и дешевеют, то в основном для сегмента МСБ. Собственно, за 2016 г. и первую половину 2017 г. ставки по кредитам для МСБ снизились на 5,6 п. п. Если в начале 2016 г. банки были готовы выдавать кредиты для МСБ под 26,8% годовых, то в конце июня текущего года - под 21,18%.

Следует отметить, что в последнее время банки начали активно предлагать МСБ овердрафт - краткосрочное кредитование, предоставляемое платежеспособным клиентам для оплаты товаров и услуг сверх остатка средств на текущих счетах. И это неудивительно. Проблема срочности денег давно известна. Отечественные банки не могут привлечь депозиты населения на длительные сроки и, следовательно, ограничены в возможностях по выдаче долгосрочных кредитов. И в этой ситуации овердрафт оказывается продуктом, удобным как банку, так и клиенту. Правда, и эти кредиты нельзя назвать дешевыми. В зависимости от срока использования овердрафта ставки могут колебаться от 17% годовых (если кредитный лимит используется в недельный срок) до более чем 23% годовых (для кредита с погашением через месяц). При этом банки готовы предоставлять эти кредиты для поддержания непрерывной работы бизнеса, не требуя залогов.

Дело государственной важности

Отметим, что программу овердрафтного кредитования для МСБ активно продвигают госбанки. В частности, Ощадбанк готов предоставлять новым клиентам лимит овердрафта в пределах 20% среднемесячных поступлений на счета за последние шесть месяцев (максимально до 2,5 млн грн), а уже имеющим историю обслуживания - до 40% среднемесячных поступлений на счета (максимально до 10 млн грн). При этом банк разрешает новым клиентам подтвердить свои финансовые потоки, показав движение средств по счетам в других банках.

Развивают госбанки и целевое кредитование МСБ. В частности, Укрэксимбанк наряду с овердрафтами и кредитами на пополнение оборотных средств предлагает целевые программы кредитования МСБ на покупку грузовых автомобилей, специальной и сельскохозяйственной техники (как новой, так и б/у), недвижимости и земли. При этом по большинству кредитных программ декларируемая банком ставка составляет 17,5-18% годовых в гривне без учета комиссии.

В целом следует признать, что государственные и национализированные банки могли бы сыграть существенную роль в восстановлении кредитования бизнеса. Беда в том, что очень многие представители МСБ не могут воспользоваться кредитными предложениями банков, так как не имеют возможности вести бизнес, финансовый и налоговый учет прозрачно. Проще говоря, многие предприниматели попросту не могут документально доказать банку свою платежеспособность и внятно описать источник поступления средств, за счет которых будет погашен кредит. Согласно данным, озвученным в ходе Киевского международного экономического форума, из 2 млн официально зарегистрированных в Украине предпринимателей на кредитные средства банков могут претендовать в лучшем случае 400 тыс.

Валерий Майборода:малый и средний бизнес - это основа сильной экономики

И. о. руководителя Немецко-Украинского фонда уверен, что у украинского бизнеса большие перспективы

"ВД" Мы писали о ваших проектах в прошлом, но последнее время Фонд стал намного более активным, про вас заговорили. Расскажите тем, кто только сейчас присоединился к теме, что представляет собой Немецко-Украинский фонд и с какой целью он работает?

В.М. Действительно, Немецко-Украинский фонд работает на территории Украины уже более 20 лет по инициативе правительства Германии и Немецкого государственного банка развития KfW в рамках программы Transform. Фонд был основан Национальным банком Украины, Кабинетом Министров Украины в лице Министерства финансов и банком развития KfW. Его создавали по образу и подобию европейских банков развития, которые, как и НУФ, работают через банки-партнеры, не создавая для них конкуренции. Даже на-оборот, мы дополняем их кредитные предложения.

Также мы создаем инфраструктуру для поддержки финансирования малого и среднего бизнеса (МСБ). НУФ обучает банки-партнеры технологии кредитования, разработанной Германией в 1990-е годы. В то время в Украине никто не кредитовал малых и средних предпринимателей, мы одни из первых предоставили эту технологию ведущим банковским учреждениям страны: Аваль Банку, Приватбанку и др.

Это позволило массово кредитовать бизнес и развивать сеть банков-партнеров в Украине. Сегодня мы сотрудничаем с шестью банками-партнерами - ПроКредит Банк, Укргазбанк, Мегабанк, Ощадбанк, КредитВест Банк, Кредобанк. Сейчас группа консультантов из Франкфуртской школы финансов и менеджмента по нашей инициативе усовершенствует технологии кредитования в Ощадбанке.

Основное отличие НУФ от других подобных мировых учреждений (ЕБРР, Всемирный банк и т. п.) - это ориентированность на малый бизнес. Максимальная сумма кредита от Фонда для предпринимателей составляет 250 тыс. евро, но скоро эта сумма может быть увеличена до 500 тыс. Предложение рассматривается правительством Германии.

"ВД" Почему именно МСБ?

В.М. Малый и средний бизнес - это основа сильной экономики. Именно МСБ создает основную массу рабочих мест, продуцирует основные поступления средств в бюджет государства и делает значительный вклад в ВВП.

С другой стороны, малые и средние предприятия имеют ряд негативных особенностей: отсутствие достаточного обеспечения и финансовой грамотности. Банкам бывает сложно сделать качественную кредитную оценку МСБ. Поэтому такие заемщики до кризиса были неинтересны банкам: операционные расходы на обработку кредитной заявки были слишком велики по сравнению с возможными доходами.

Кредитовались только крупные холдинги и корпорации. Теперь такие крупные заемщики закредитованы и у них есть проблемные задолженности, в то время как малый и средний бизнес - недокредитованный. Отсутствует как таковой средний класс и развитие сегмента. НУФ заинтересован в том, чтобы МСБ развивался. Поэтому мы привлекаем зарубежные ресурсы и предлагаем кредитование в национальной валюте с кредитными ставками ниже среднерыночных.

"ВД" Почему для финансирования МСБ используется иностранная помощь?

В.М. История НУФ началась с программы Transform, с помощью которой правительство Германии стремилось помочь Украине совершить быстрый и безболезненный переход от планово-административной к рыночной экономике. НУФ в рамках этой программы предполагался как финансовый инструмент, который должен был поддерживать этот переход.

Сильные и успешные "соседи" - надежные партнеры на международной арене. Это очевидный факт, и именно поэтому наши европейские партнеры стремятся помочь Украине стать таким соседом.

"ВД" Какие программы существуют на сегодняшний день?

В.М. Сейчас мы имеем четыре действующих программы. Во-первых, это программа микрокредитования, которая стала первой в 1996 году. С нее стартовало кредитование малых и средних предприятий в Украине.

Вторая программа - это поддержка МСБ в населенных пунктах, численность населения которых не превышает 100 тыс. жителей.

Следующая программа направлена на поддержку физических лиц-предпринимателей, а также малых и средних предприятий в приоритетных отраслевых направлениях: сельском хозяйстве, пищевой промышленности, зеленом туризме, ресторанном бизнесе и др.

И последняя, четвертая, - программа по поддержке финансирования инвестиционных проектов малых и средних предприятий на 300 млн грн. Она была задумана еще в 2012 году, но в активную стадию перешла после получения компенсации валютных рисков от ЕС. По ее условиям выбрано четыре приоритетных направления: промышленность, сельское хозяйство, энергетика, гостиничный и ресторанный бизнес. Программу мы представили в апреле на Первой Финансовой Ярмарке.

За время работы капитал Фонда вырос с 16 млн евро до 20 млн, а если считать с заемными средствами, то и до 37 млн евро. После кризиса 2008 года увеличился валютный курс, спрос на валютные кредиты снизился. Мы конвертировали свой прирост в национальную валюту и начали предоставлять в ней кредиты с ограниченной процентной ставкой (учетная ставка НБУ плюс 5%).

"ВД" Какие из программ наиболее востребованы?

В.М. У каждой программы есть своя целевая аудитория. Каждая создавалась с расчетом на поддержку той или иной категории предпринимателей и актуальна в своей области.

Наибольшим спросом пользуются, конечно, гривневые ресурсы, которые предоставляются МСБ банками-партнерами НУФ под фиксированную ставку. Если речь идет о программе микрокредитования, то мы не ограничиваем процентные ставки банков, поскольку они оперируют ресурсом в евро, а значит, имеют валютные риски. Поэтому процентная ставка остается на уровне среднерыночных 19-20%.

Наиболее популярные и желанные для банков и заемщиков ресурсы - в гривне, поэтому наша четвертая программа с момента презентации на Первой Финансовой Ярмарке уже вся выбрана.

"ВД" Расскажите подробнее об этой последней программе. Какие возможности она открывает МСБ и экономике страны?

В.М. Эта программа хороший ответ на все разговоры о снижении кредитования. Интересные условия инвестиционного финансирования позволяют удовлетворить спрос предпринимателей. Нам удается удешевить кредиты при активной поддержке местных властей и областных администраций.

Программа является примером объединения усилий международных и национальных партнеров НУФ в сфере финансово-кредитной поддержки МСБ. Благодаря кредиту от правительства Германии, средства которого были хеджированы Европейским Союзом в рамках инициативы EU4Business, НУФ смог предложить кредиты со ставками на уровне 15%. А благодаря программе Киевской городской администрации он был удешевлен до уровня 7,5%. На сегодня эта ставка является самой низкой в Украине.

В новой программе НУФ фокусируется на инвестиционные кредиты. Это способствует снижению объема импорта, положительно влияет на цены и финансовую стабильность страны. НУФ способствует эффективному использованию заемных средств на потребности экономики Украины. Для МСБ программа решает проблему доступного кредитования.

"ВД" Программа предусматривает кредитование в гривне, но ресурсы предоставляются в зарубежной валюте. Что вы делаете с рисками валютных убытков?

В.М. Немецко-Украинский фонд договорился с Европейским Союзом о компенсации валютных убытков и получил 5 млн евро на две действующие программы. В рамках своей стратегии НУФ разрабатывает и воплощает механизм хеджирования с помощью Национального банка Украины. Это позволит привлечь в МСБ значительные инвестиции.

"ВД" Какие шаги уже были сделаны в рамках программы?

В.М. В начале этого года мы стартовали с Первой Финансовой Ярмаркой, а далее последовали несколько событий от банков-партнеров. Программы НУФ были достойно представлены. За предыдущие 20 лет слишком мало предпринимателей знали о Фонде. Теперь про нас заговорили, и это заслуга качественной коммуникационной поддержки агентства Pleon Talan. При поддержке Pleon была проведена Первая Финансовая Ярмарка в апреле и все последующие коммуникации.

В рамках программы банки-партнеры уже начали инвестиционное кредитование МСБ. Было введено в работу соглашение с Киевской городской госадминистрацией (КГГА) по компенсации кредитной ставки для киевских предпринимателей. Предприниматели смогут получить достаточно дешевый кредитный ресурс.

"ВД" Будут подобные льготные условия реализованы в других городах Украины?

В.М. Мы планируем активную работу с общественными организациями и местными властями для распространения этого опыта по всей Украине. Подписаны соответствующие соглашения с Харьковской ОГА и "Ассоциацией частных работодателей".

Для НУФ сотрудничество с общественными организациями очень продуктивно. На примере Харькова НУФ достаточно быстро подписал соглашение о сотрудничестве с Харьковской ОГА благодаря активной позиции руководства "Ассоциации частных работодателей", которая объединяет предпринимателей области.

"ВД" Как скоро и по какой схеме будут реализованы льготные условия в областях?

В.М. Реализация региональных программ планируется на следующий бюджетный год. Нужно заложить расходы в сметы, подготовить местные общины, согласовать использование средств, имплементировать соглашения.

"ВД" Какие еще планы на ближайшее время: следующий год, несколько лет?

В.М. В 2018 году Немецко-Украинский фонд инициирует программу на 7 млн евро для повышения энергоэффективности МСБ. Также будет предоставлено еще 2 млн евро на техническое сопровождение. Главная цель - научить банки правильно оценивать энергоэффективные проекты.

Также предусмотрено проведение Второй Финансовой Ярмарки и дальнейшая коммуникационная поддержка всех программ. В конце этого года мы планируем представить новую стратегию НУФ до 2020 года. Ею предусмотрена трансформация НУФ в агентство развития МСБ с широким набором финансовых и консультационных инструментов.

31 октября Нацбанк в рамках большого проекта Restart Lending утвердил подпроект "Кредитные Гарантии", одним из исполнителей которого будет НУФ. Олег Стринжа, исполнительный директор Фонда, будет лидером данного проекта. Мы начнем с капитала в 5 млн евро для проверки механизма на базе наших банков-партнеров.

Банки-партнеры НУФ являются лидерами в кредитовании сегмента МСБ и демонстрируют значительный рост кредитного портфеля. Задача НУФ при этом - поддержать и усилить эту позитивную тенденцию в долго-срочной перспективе.