Рисковей, чем Африка. Зачем Украина стала набирать долги в евро

Наша страна после долгого перерыва разместила еврооблигации, номинированные в евро, под 6,75%. Насколько удачным можно считать этот долговой бенефис?

Дела глобальные, деньги наши

Украина как суверенный заемщик привлекла на частном рынке капитала облигационный займ, номинированный в евро и оформленный в виде выпуска еврооблигаций. Общая сумма эмиссии составила 1 млрд евро, хотя в книгу заявок были внесены клиентские запросы на покупку в шесть раз больше. Это говорит о достаточно высоком спросе на украинские долговые ценные бумаги, что, впрочем, неудивительно. Если в прошлом году наблюдался рекордный отток инвестиций с развивающихся рынков, то уже в этом ситуация существенно поменялась: ФРС США устами своего руководителя Джерома Пауэлла дала понять финансовым рынкам, что монетарные власти будут оказывать достаточную поддержку экономическому росту американской экономики, применяя для этого весь арсенал монетарных инструментов, прежде все базовую ставку, которая либо этим летом, либо уже осенью может быть снижена.

Таким образом, намечается глобальное изменение ключевого мирового монетарного тренда. Если в предыдущие годы в Америке говорили о запуске программы количественного сжатия (на смену программе количественного расширения, которая выступила универсальным лекарством финрынков после глобального кризиса 2008-го) и поэтапном росте базовой процентной ставки, что проявлялась в продаже на открытом рынке гособлигаций (трежерис) и ипотечных долговых инструментов, то уже с конца прошлого года все чаще стали звучать заявления о новой, гибридной программе "количественной нормализации", что подразумевало некую паузу в действиях ФРС в контексте повышения/снижения ставок. На самом деле данный концепт лишь отражал некую смысловую яму, в которую угодил крупнейший мировой монетарный регулятор, но даже эта неопределенность вдохнула жизнь в увядшие в 2018 г. рынки развивающихся стран, некоторые из которых пострадали достаточно серьезно (Аргентина, Турция, Иран). В этом году экономисты, опрошенные The Wall Street Journal касательно перспектив базовой ставки ФРС, начали постепенно склоняться к мысли о том, что, скорее всего, федрезерв вновь перейдет к политике монетарного смягчения и начнет постепенно сокращать базовую ставку с нынешних 2,5 до 2,25% до конца этого года и до 2% в следующем. Таким образом, в США планируют смягчить заключительную фазу десятилетнего рекордного цикла делового роста.

Это небольшое отступление необходимо нам для понимания не только эффективности нынешнего выпуска еврооблигаций, но и для оценки его адекватности с точки зрения доходности. Простыми словами, не переплатит ли госбюджет?

Мнимое уменьшение

Ставка по выпуску украинских евробондов (годовой купон) составила 6,75%, и это на 3% меньше, чем было зафиксировано по эмиссии украинских еврооблигаций в прошлом году. Но здесь есть одно важное замечание: тогда номинировали эмиссию в долларах, а сейчас — в евро. Глобальный диспаритет долларовых ставок и доходности в евровалюте сейчас составляет 2,5%, что объясняется достаточно просто: доходность по немецким десятилетним гособлигациям топчется около нуля, перманентно срываясь в зону отрицательных величин, а аналогичные долговые инструменты США приносят более 2%. Разница между уровнем доходности фининструментов еврозоны и США составляет указанные выше 2,5%. Следовательно, ставка в евро априори должна быть как минимум на 2,5% меньше, чем аналогичная, но в долларах. К сожалению, у нас нет свежего суверенного бенчмарка в евро для проведения сравнительного анализа касательно адекватности ставки в 6,75%. Если отталкиваться от уровня в долларе в 9,75%, то максимальная планка в евро должна была составить 7,25%. Выходит, что текущее размещение вобрало в себя некое улучшение в контексте восприятия кредиторами экономических перспектив Украины. С другой стороны, на внутреннем рынке наш Минфин выпускал годовые облигации в евро и долларах под 4,6 и 7,25% соответственно, хотя здесь явное несоответствие срочности, но факт остается фактом: когда эмиссия осуществляется в рамках регулярных и прозрачных аукционов с привлечением широкого спектра кредиторов (как внутренних, так и внешних), государство получает вполне приемлемые долговые ставки, в то время как организация выпусков на внешних рынках с помощью пула западных андеррайтеров приводит к тому, что государство переплачивает от 0,5 до 1% доходности, в данном случае за семь лет обращения. Эти данные подтверждает и динамика котировок украинских суверенных еврооблигаций на вторичном рынке (более 8% в долларе): с учетом диспаритета ставок в размере 2,5%, доходность по евроинструментам должна была составить менее 6%.

В целом наблюдаем, к сожалению, поступательное ухудшение уровня оценок наших долгов на международных частных рынках капитала: если в 2017-м мы выпускали еврооблигации в долларах под 7,5%, то в 2018-м уже под 9,75% — рост премии за риск на 2,25% всего за один год, и это при том, что, как отмечалось выше, мировая финансовая система постепенно перешла к общему снижению базовых процентных ставок, а 30–40% развитых стран и вовсе активировали политику отрицательной доходности, что уже грозит системным кризисом для пенсионных, инвестиционных и венчурных фондов.

В мире сейчас голод на положительную доходность, и этим объясняется внимание кредиторов к нашему выпуску, хотя ситуация далека от оптимальной: инвесторы учитывают вероятность глобального кризиса в мире и не совсем охотно идут в сегмент венчурных, рисковых вложений, предпочитая классику, например трежерис США или золото. Именно поэтому нынешний достаточно быстрый дебют был не вполне к месту и стоил государственной казне переплаты как минимум 1% в год, или 10 млн евро (70 млн за весь период обращения — до 20 июня 2026 г.).

Если сравнить три выпуска еврооблигаций (2017, 2018 и 2019 гг.), то мы увидим, с одной стороны, рост доходности для кредиторов, что объясняется увеличивающимися страновыми рисками и не вполне понятной траекторией реформ и политических трансформаций в нашей стране, а с другой — увеличением спроса, что можно обосновать ожиданиями кредиторов относительно будущего снижения доходности (не только в Украине, но и в мире в целом).

Теоретически Украине выгодно было сделать в этом году паузу в долговой активности на внешних рынках и компенсировать дефицит счета финансовых операций сотрудничеством с МВФ и прочими международными донорами. Но вот с этим как раз осенью и могут быть проблемы: в лучшем случае новая программа кредитования со стороны МВФ будет согласована глубокой осенью, а учитывая возможную конфигурацию парламента, и вовсе поставлена на паузу. И это на фоне пиковых выплат внешнего долга. Но, исходя из существующих глобальных рисков для мировой экономики, осенью выход на внешние рынки заимствований мог быть еще дороже.

В этой связи выбирать приходилось из двух зол: размещаться сейчас, но по минимуму, чтобы денег хватило на летний долговой цикл (плюс реперный в этом плане сентябрь), или входить в осень с активированными финансовыми рисками, что неминуемо повлияло бы на рост платы кредиторам за ухудшение суверенной платежеспособности. Минфин выбрал первое зло и действовал вполне адекватно нынешней ситуации.

Выпуск получил рейтинговую оценку B- (Standard & Poorʼs), что означает классификацию в корзине "мусорных ценных бумаг". Андеррайтерами выступили BNP Paribas и Goldman Sachs International. Роад-шоу прошли в Лондоне, Франкфурте, Мюнхене и Милане. Выпуск получился очень дробным в плане его размещения на первичном рынке: 212 фондов из 25 стран.

Скрытые риски

Не стоит забывать, что размещение в евро — это ко всему прочему и определенные курсовые риски. Да, сейчас ставка в евровалюте на 2,5% дешевле. Но какое будет соотношение в курсовой паре доллар/евро через семь лет? Для сравнения перенесемся на семь лет назад, в 2012-й: курс доллара к евро составлял 1,3 против нынешних 1,12, изменение на 14% за период или на 2% в год при перерасчете на годовую доходность. Как видим, курсовая динамика почти съедает премию в 2,5%. Таким образом, любое возможное усиление евро до отметки 1,316 (до 2026 г.) фактически нивелирует весь позитив в разнице уровней доходности, так как в гривневом эквиваленте придется платить на 17,5% больше. Сейчас еврозона находится в достаточно вялом экономическом тонусе, уровень роста ВВП в ЕС на ближайший год замедлится до 1,5–1,7%, о чем свидетельствуют и страновые индексы деловой активности по ключевым экономикам континента. Но какова будет динамика через семь лет, предсказать достаточно сложно, если не невозможно. Единственное, что можно прогнозировать, это сокращение спреда между базовыми ставками еврозоны и США, то есть разрыв между доходностью долларовых инструментов и ценных бумаг в евро будет сокращаться, но вот как именно — через рост базовой доходности в евро до уровня доллара или через снижение доходности доллара к уровню евро? Пока наиболее вероятен второй вариант. Кроме того, есть и вероятность транзакционных издержек: несмотря на то что 40% товарооборота у нас с ЕС, лишь 9–10% долга формируется в евро, а уровень торгов в евро на межбанковском рынке значительно уступает долларовым позициям. В долларах же по большей части формируется и структура ЗВР НБУ и валютный счет Минфина.

То есть для выплаты текущих долгов в долларах придется конвертировать сумму эмиссии в евро, а при погашении — наоборот, с соответствующими маржинальными издержками.

Последний раз Украина размещала еврооблигации, номинированные в евро, в конце 2005 г. на 10 лет на сумму 600 млн под 4,95% годовых. Как показывает практика, существенный разрыв между долларовыми и евроинструментами наблюдается в преддверии существенной рыночной коррекции, после которой базовые ставки мировых центробанков вновь синхронно стремятся к нулю. Через несколько лет при правильной траектории развития все уровни доходности по нашим выпускам последних трех лет могут казаться космосом.

Если сравнить с недавними эмиссиями, то наиболее свежие — выпуск Литвой еврооблигаций в евро на общую сумму 1,5 млрд евро на 10 и 30 лет под 0,5–0,6% годовых, весенний выпуск еврооблигаций РФ на шесть лет и под 2,375% на сумму 750 млн евро и прошлогодняя эмиссия Казахстана на сумму более 1 млрд евро и на срок 5–10 лет с диапазоном доходности 1,55–2,375%. Но экономическая "этиология" этих стран существенно отличается от нашей.

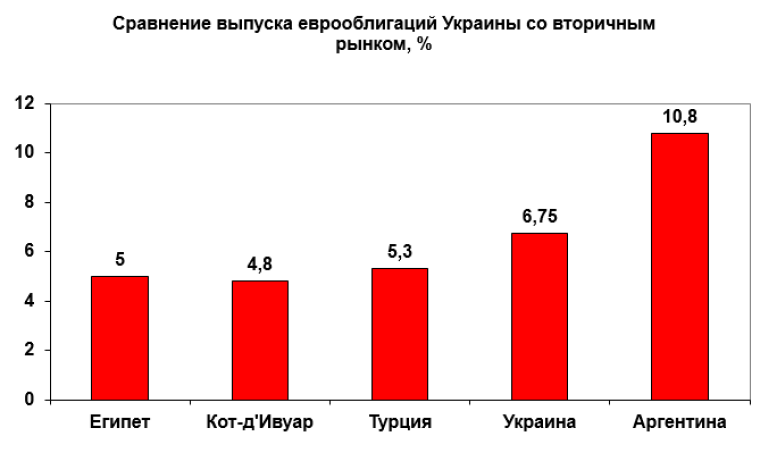

Если же сравнить наш выпуск с доходностью на вторичном рынке, то в Африке еврооблигации, номинированные в евро, котируются с доходностью 4,8% (Кот-дʼИвуар), Египте — 5%, кризисной Турции — 5,3%. Мы выглядим лучше Аргентины (10,8%), но в ее ставку "зашита" вероятность очередного дефолта.

Итак, в ближайшие месяцы ФРС США может сформировать новый финансовый тренд, уменьшив в течение 2019–2020 гг. базовую ставку до 2%. В таком случае нынешнее размещение окажется выгодным, но лишь в контексте сокращения процентного диспаритета между долларом и евро. Во всем остальном наша долговая стратегия пока не отличается новизной: ждать до последнего помощь МВФ и затем, не дождавшись, проводить пожарные частные размещения, пытаясь хотя бы за счет открытия пассивов в евро минимизировать процентную нагрузку на обслуживание госдолга. Мы пока не можем применять правильную тактику, характерную для развивающихся стран: основную часть потребности в долговом финансировании закрывать на частных рынках и перестраховываться на случай сезонных пауз с помощью кредитных линий международных финансовых организаций. Тогда выстраивается адекватная линейка долгов в соответствие с долгосрочной стратегией и одновременно происходит в случае ухудшения рыночной конъюнктуры перекредитовывание у того же МВФ под минимальный процент.

У нас пока все наоборот: основная стратегия — деньги МВФ, ВБ и ЕС и перекредитовка на частных рынках капитала под высокие проценты. В результате последние три года были лишь периодом рефинансирования старых долгов на достаточно жестких условиях частных займов, и общая долговая линейка улучшилась лишь в части небольшого удлинения займов, но была далека от оптимального значения по уровню процентной ставки.