Нужно немного подождать. На кого и как будет работать новый закон о валюте (ИНФОГРАФИКА)

К сожалению, некоторые реформы и реальное состояние нашей экономики не совпадают во временном горизонте. Экономика живет сегодня, а часть реформ откладывается на завтра. Примерно то же самое произошло и с данным законодательным актом. Есть запрос бизнеса и населения на либерализацию валютных операций, особенно это касается возможностей свободно инвестировать свои капиталы за границу. В стране, которая обладает, по самым скромным подсчетам, примерно $40 млрд валютного кэша, из удобных инструментов инвестирования - только банковский депозит и гособлигации. Можно, конечно, рискнуть и обратиться в действующие инвестиционные и негосударственные пенсионные фонды, но возникает два вопроса: надежность оных и капиталоемкость. Как в анекдоте про слона и его способности съесть вагон яблок: съесть $40 млрд они, может, и смогли бы, да кто же им даст.

С валютными депозитами вообще складывается мучительный когнитивный диссонанс: почему в государстве, которое одалживает за рубежом под 7%, банки берут валюту у населения под 2%? В адекватной финансовой модели должно быть ровным счетом наоборот: все-таки суверенный заемщик в лице Минфина явно надежнее, чем капитализируемые им госбанки. Кроме того, во время кризиса 2014-2015 гг. из банков вышло свыше $15 млрд. При этом мы каждый год выпрашиваем у МВФ очередной транш на $1-2 млрд. Странно, но никто так и не догадался попросить денег у собственного народа. Хотя, учитывая социологию, может, и правильно сделали, что не попросили.

На данный момент мировую экономику в целом и конкретную национальную в частности определяют три разноскоростные интеграции: движение товаров и услуг, движение капиталов, миграция рабочей силы.

В случае с капиталами развитые страны лоббируют максимальную либерализацию движения финансовых потоков. Именно поэтому они используют каналы своего влияния для того, чтобы в системе мировой экономики были практически сняты все преграды для движения капиталов, прекрасно понимая, что эту конкурентную борьбу они выиграли еще в прошлом веке. И есть что предложить населению третьего мира и в части инструментов, и в плане защиты инвестиций.

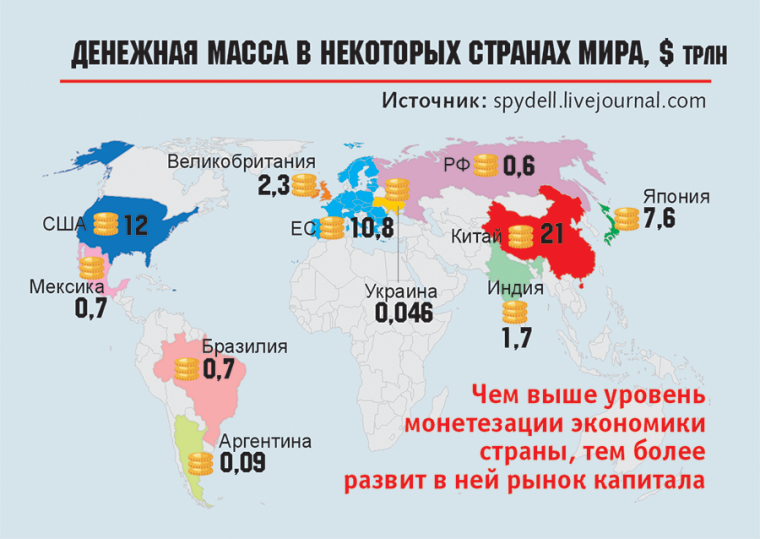

На данный момент денежная масса Украины — это капля в море в сравнении с ликвидностью ведущих экономик мира. Для Японии, ЕС, США, Великобритании и Китая свободное движение капитала чрезвычайно выгодно — деньги также имеют свою гравитацию, и она прогнозируемо выше у планет-гигантов, чем у карликовых экзопланет. Для Индии, Бразилии, Мексики и РФ все уже не так однозначно, и данные экономики вводят частичные меры по защите своего рынка капитала. Для такой страны, как, например, Аргентина, показатель М2 является столь мизерным, что без жестких административных ограничений сохранить монетарную стабильность не удастся. А мы находимся существенно ниже этой страны. Вообще, существует четкая взаимосвязь между емкостью экономики и уровнем ее монетизации. Самые богатые страны имеют, как правило, очень высокий уровень монетизации и, соответственно, более развитый рынок капитала. Так, в экономиках с уровнем ВВП $10–50 тыс. на душу населения денежная масса превышает ВВП (уровень монетизации более 100%). Развивающиеся страны (ВВП на душу населения $2,6-10 тыс.) характеризуются средним уровнем монетизации — 50–60%. Такой показатель был и у нас до 2014 г. Самые бедные страны (ВВП на душу населения менее $2,6 тыс.) обладают низким уровнем монетизации (35–40%). Это, как правило, сырьевые экономики с высоким уровнем трудовой миграции и коррупции.

Украина сейчас относится к третьему типу стран. Именно поэтому НБУ выполнял роль "таможенника" на пути движения капитала, а зеленый свет для движения финансовых потоков у нас не загорался никогда. Но это вроде бы в прошлом. Новый закон о валюте оставляет регулятору лишь право лицензирования банков и финансовых компаний, а в перечень лицензионных направлений включена торговля валютными ценностями и организация трансграничного движения капитала (международные денежные переводы). А также несколько иных, специфических видов деятельности, например, страховые выплаты. Все остальное должно быть разрешено, и каждый украинец получит возможность не только открыть счет за границей, но и перечислять на него свои доходы. И инвестировать в зарубежные активы и финансовые инструменты. Индивидуальные лицензии для бизнеса и населения отменены. Остались лишь генеральные для субъектов финансового рынка. Правда, для этого нам предстоит еще заменить валютный контроль налоговым, простыми словами — внедрить международные стандарты BEPS (по борьбе с размыванием налогооблагаемой базы). Да и в самом НБУ признают, что полная либерализация валютного рынка возможна лишь при условиях:

раскрытия финансовой отчетности крупных корпораций в разрезе контролируемых ими компаний по всему миру;

адаптации правил трансфертного ценообразования и операций со связанными лицами;

пересмотра международных договоров об избежании двойного налогообложения с целью использования их для деловой цели, а не в плане оптимизации налогообложения.

Для этого Украине придется имплементировать MLI — многостороннюю конвенцию, предусматривающую координацию международного налогового законодательства, отмену налоговых льгот и определяющую понятие "деловой цели"; внедрить единый стандарт налоговой отчетности CRS для обмена информацией о конечных бенефициарах контролируемых иностранных компаний (КИК); запустить модель GAAR (выявление системных неплательщиков путем автоматического анализа бизнес-профиля экономических агентов).

Все эти меры чреваты существенным осложнением бизнес-деятельности нашего большого бизнеса. Вплоть до полного операционного блэкаута некоторых наиболее "оптимизированных" ФПГ. Дело нужное, но вот только реально ли это в преддверии нового политического цикла?

Именно поэтому у закона о валюте есть своя хитрая начиночка. Он вводится в действие (не путать с датой вступления в силу) спустя семь месяцев с даты публикации, то есть не ранее января 2019 г. А затем НБУ имеет право ввести режим специальной валютной защиты и полностью нивелировать либеральное содержание закона, ведь в таком случае режим валютного регулирования будет определяться не законами, а подзаконными нормативными актами Нацбанка. Действовать такой режим сможет в течение 18 месяцев, один период по введению ограничений составляет шесть месяцев с правом продления.

То есть до середины 2020-го население и бизнес могут жить не по закону, а по правилам, прописанным на Институтской, и изменить их уже никто не сможет.

В этом плане закон дает регулятору полный карт-бланш и безлимит на нормотворчество. Скорее всего, для инвесторов подобная ситуация будет представляться значительно рискованнее, чем пресловутый Декрет о валютном регулировании, который почил в бозе после принятия нового закона. Ведь там была хотя бы вполне понятная процедура получения индивидуальных лицензий.

Существенно либерализовать валютный рынок НБУ все равно не сможет из-за усиления негативных тенденций на нем.

Источник: НБУ

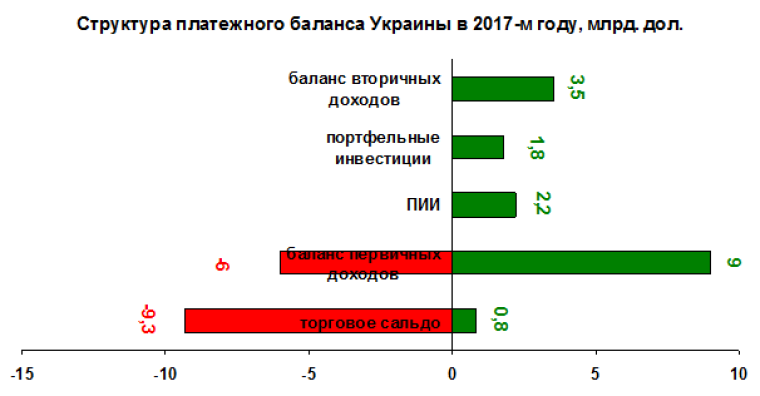

Если взять структуру нашего платежного баланса за год, то наиболее дефицитные статьи — это сальдо торговли товарами (-$9,3 млрд) и баланс первичных доходов в части инвестиций (начисление дивидендов в пользу нерезидентов, изъятие прибыли корпораций) — минус $6 млрд. И первый и второй показатели будут лишь ухудшаться. Что касается профицитных статей, то здесь стоит выделить положительное сальдо торговли услугами ($0,8 млрд) в основном за счет платы за транзит природного газа, баланс первичных доходов в части заработной платы ($9 млрд), портфельные инвестиции в долговые инструменты ($1,8 млрд) и прямые иностранные инвестиции (ПИИ) в размере $2,2 млрд. Также в плюсе баланс вторичных доходов в виде грантов, технической помощи и перечислений по неформальным каналам ($3,5 млрд).

Показатель экспорта услуг будет сокращаться по мере увеличения пропускной способности обходных газопроводов. Что касается трансфертов трудовых мигрантов, то этот источник также нельзя назвать достаточно стабильным для прогнозирования динамики платежного баланса в среднесрочной перспективе (три–пять лет). Вложения в долговые инструменты имеют естественные ограничители роста, поэтому единственный показатель, который может выравнивать наш платежный баланс в будущем, — это увеличение ПИИ.

Источник: НБУ

Если проанализировать данные НБУ по прямым инвестициям (по принципу направленности — потоки), то приток их в Украину находится на точке замерзания: по сравнению с 2014-м ($410 млн) произошел резкий рост до $2,9 млрд и $3,2 млрд в 2015–2016 гг., но этот эффект был обусловлен докапитализацией банков с иностранным капиталом, когда в капитал конвертировались их долговые обязательства перед материнскими структурами. То есть это были не инвестиции живыми деньгами, а бухгалтерские проводки, в результате чего РФ, владеющая рядом банков у нас в стране, стала крупнейшим инвестором украинской экономики. В 2017-м "эффект банков" ослаб и уровень инвестиций сразу упал до $2,2 млрд. От появления отрицательного сальдо по счету инвестиций нас спасает мизерный объем инвестирования за пределы Украины: $111 млн в 2014-м, сокращение зарубежного инвестирования в 2015-м (-$51 млн) и показатели около нуля в 2016–2017 ($16–8 млн). Таким образом, у валютных ограничений, наряду с очевидным минусом (сдерживают приток инвестиций в страну), есть и не менее очевидный плюс (сдерживают отток инвестиций за рубеж). И если большой бизнес с помощью международного структурирования находит возможности для вывода капитала, который даже не попадает в национальные счета учета и не обрабатывается статистически (часть выручки, осевшей в контролируемых иностранных компаниях), то для населения и малого и среднего бизнеса валютные ограничения являются реальной преградой на пути вывода капитала, и единственный путь для них — это выход в кэш.

В случае же системной либерализации рынок будет буквально наводнен финансовыми посредниками, которые будут наперебой предлагать инвестировать в зарубежные активы и инструменты различные суммы: от тысяч до миллионов. И тогда Украина может вполне получить в придачу к отрицательному сальдо торговли товарами (и, возможно, услугами) еще и отрицательное сальдо по инвестициям.

В общем, как ни крути, а либерализация возможна лишь при условии вызревания фундаментальных основ для нее в реальном секторе экономики. Для нас это как минимум $5 тыс. ВВП на душу населения, то есть наш валовой продукт должен увеличиться как минимум в 1,8 раза. В противном случае мы можем получить вариант "либерализованного Сомали", из которого выезжают не только люди, но и доллары.

Какие еще может цели преследовать закон, если большинство его положений не будут применены на практике в ближайшие два года? Возможно, все дело в том режиме валютного регулирования, который сейчас будет разрабатываться в кабинетах на Институтской. Следующий год станет весьма примечательным, особенно в части возможного бегства элит и их капиталов. Как показывает опыт февраля–марта и августа–сентября 2014-го, сумма оттока может составлять до $5 млрд с единственным отличием: в 2014 г. было паническое бегство, а сейчас — равномерный исход. Единственная преграда на этом пути, которая хоть как-то сдерживала миграцию капитала, — это Декрет о валютном регулировании, который устанавливал слишком много рогаток, а чиновники ныне перестали идти на явные нарушения, памятуя, что нет ничего тайного, что не стало бы запротоколированным. Новый режим валютного регулирования, который будет составлен в ближайшее время, может быть значительно удобнее в операционном и регулятивном плане.