Поддать газу. Как Катар поможет ЕС и Украине в "дружбе" с "Газпромом"

По случаю новогодних и рождественских праздников "ДС" вспоминает самые резонансные тексты ушедшего года

Причины выхода из ОПЕК

Катар заявил о выходе из организации стран - экспортеров нефти ОПЕК. Процедура завершится 1 января 2019 г. Об этом заявил президент Катарской государственной нефтяной компании Саад аль-Кааби. Среди официальных причин выхода - намерение максимально сконцентрироваться на добыче природного газа и производстве СПГ. В этой энергетической парадигме для нефти почти не остается места, и данный вид углеводородов превращается для Катара в побочный продукт. А связывать себя регламентами транснациональной ценовой организации в контексте побочного продукта как-то не с руки. Есть, конечно, и конспирологическая версия - конфликт с саудитами, которые на рынке нефти играют одну из первых скрипок. Как известно, пять ключевых арабских стран региона (Саудовская Аравия, Бахрейн, Египет, ОАЭ, Йемен) прервали с Катаром дипломатические отношения. Но в целом это как раз тот случай, когда никто не пытается прятать правду меж строк.

Данный тезис подтверждает и тот факт, что рыночные котировки слабо отреагировали на эту новость: цена на нефть марки Brent (фьючерсы на февраль 2019-го) выросла на 3,7%, а на WTI - на немногим более 4%. Для рынка сейчас намного важнее результат кулуарных переговоров россиян и саудитов. Информация о том, что РФ не согласна с планами Саудовской Аравии относительно возможных объемов сокращения ежедневной добычи нефти, активно сдерживает рост котировок.

В прошлом году Катар поставил на международный рынок 103,4 млрд куб. м в виде СПГ и 18,4 млрд куб. м через систему трубопроводов (страна связана ниткой газопровода с ОАЭ). Что касается рынка ЕС, то здесь позиции Катара столь же прочны в сегменте сжиженного газа, как и позиции РФ в секторе трубопроводного. Рыночная доля Катара на европейском рынке СПГ по итогам прошлого года составила 41%, а объем поставок превысил 23 млрд куб. м.

Общие (разведанные) запасы природного газа в этой стране, по оценкам экспертов, достигают 24 трлн куб. м, что составляет 12% пассивных мировых резервов. Катар входит в тройку стран-газодобытчиков, по уровню потенциала уступая лишь РФ и Ирану. В последние годы руководство страны проводило политику сдерживания, в соответствии с которой часть месторождений была заморожена. Она диктовалась достигнутым с США энергетическим консенсусом. До конца 1980-х Катар был известен миру лишь своими ловцами жемчуга. Развитие технологий искусственного производства "даров ракушек" привело к тому, что монархия оказалась на грани банкротства. Ситуацию изменил новый расклад сил в Персидском заливе. Американцы нуждались в новых союзниках и пытались диверсифицировать их "структуру". А она в данном регионе определяется не по языку или национальной принадлежности, а по религии. Катар, с одной стороны, второе ваххабитское государство (как и саудиты), а с другой - у него всегда были дружеские отношения с Ираном, с которым та же Саудовская Аравия не раз оказывалась на грани открытой конфронтации. С такой монархией выгодно дружить. Именно поэтому США инвестировали миллиарды долларов в разработку местных газовых месторождений, строительство терминалов по производству СПГ и в создание многотоннажного СПГ-флота танкеров для транспортировки газа в Америку. Но эта модель была выгодна американцам лишь до того момента, покуда они оставались нетто-импортером энергоресурсов. С началом сланцевой революции США превратились в нетто-экспортера газа, причем именно в формате СПГ.

Так пути двух стратегических союзников разошлись, и они стали достаточно жесткими конкурентами. За последние годы Катар продемонстрировал гибкую резистентность к изменчивым факторам внешней рыночной конъюнктуры. На смену США пришли рынки Азиатско-Тихоокеанского региона (АТР): Китай, Индия, Южная Корея, Сингапур.

Короли "спота"

Преимущество рынка СПГ - это его спотовый характер. Сжиженный газ удобно хранить, и его можно в любой момент регазифицировать, то есть из жидкого состояния превратить в газообразное. При наличии необходимой технической инфраструктуры процесс и быстрый, и относительно простой. Возможность подобной трансформации как раз и является идеальной для спотовых продаж (здесь и сейчас), когда газ нужен на завтра. За счет СПГ удобно не только покрывать энергетический дефицит, но и перекрывать сезонные скачки потребления, например зимой. Кроме того, спотовый рынок - это возможность осуществлять поставки в любую точку земного шара, где есть мощности по регазификации, и рентабельность таких поставок превышает трубопроводные маршруты при условии, что дальность транспортировки свыше двух тысяч миль.

Открытый Катаром рынок АТР также не стал долговечным. Замедление роста китайской экономики привело к тому, что азиатский спрос на СПГ существенно просел, тем более что Поднебесная планирует качать сибирский газ по трубопроводу "Сила Сибири". Кроме того, на рынке появился СПГ из Австралии и США. Все эти факторы привели к тому, что спотовый рынок АТР сократился с 17 до 12 млрд куб. м.

Частично утратив рынок в Азии, Катар начал наращивать поставки СПГ в Европу, осваивая такие направления, как Италия, Испания и Великобритания.

О чем молчит Асад

Крупнейшее катарское месторождение газа - Парс-Северный, а на Парсе-Южном добычу ведут иранцы. На данный момент эмиратство приняло решение разморозить потенциальные скважины и увеличить годовую добычу на 20 млрд куб. м уже в ближайшее время. В качестве основного направления сбыта рассматривается как раз Европа.

По сути перед нами реинкарнация американского проекта строительства катарско-турецкого газопровода, который должен был "запитать" Европу "персидским газом", существенно подорвав позиции "Газпрома".

Но данный проект не был реализован по причине сирийского конфликта, ведь его сухопутная часть должна была пройти в том числе и по Сирии. По версии ряда аналитиков, скрытая война США против режима Асада началась именно с отказа последнего от данного проекта (Дамаск решил защитить газовые интересы Москвы). Ведь в случае успеха союзник США в регионе стал бы доминирующим участником европейского газового рынка.

Тем не менее у Катара есть возможность прибавить на рынок дополнительно 20 млрд куб. м даже с учетом поставок лишь в формате СПГ. Рекорды по добыче сланцевого газа в США, выход на рынок Австралии, которая уже догоняет Катар по объемам продаж и практически "закрыла" рынок АТР исходя из более выгодных логистических факторов, - все это практически "валит" рынок сжиженного газа, формируя устойчивый "медвежий" тренд. Цены на СПГ уже снизились в два раза и практически вышли на ценовой уровень трубопроводного европейского газа. В 2017-м СПГ опускался до $180/тыс. куб. м, а плановый ценовой индикатор "Газпрома" для европейских покупателей составил чуть выше $170/тыс. куб. м.

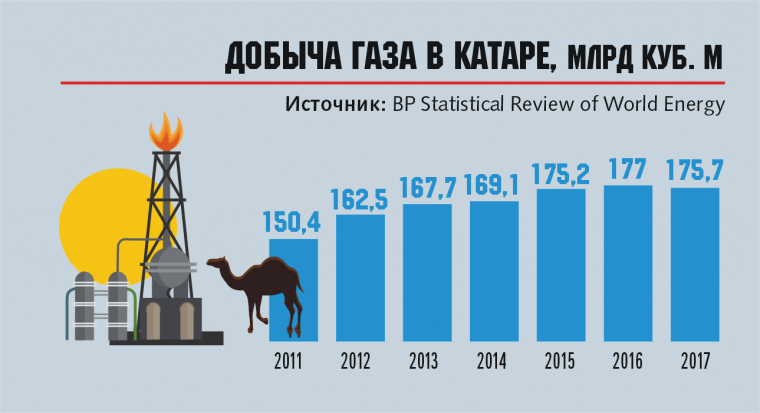

Начиная с 2011 г. Катар нарастил добычу природного газа со 150 млрд куб. м до 176 млрд куб. м в 2017-м. В ближайшее время данный показатель может превысить 200 млрд.

После снижения продаж в 2012-2013 гг., когда поставки СПГ в ЕС сократились с 43,4 млрд куб. м, рыночный сегмент катарского газа в Европе балансирует на отметке 23-28 млрд куб. м.

Свиноуйсьце в подарок

Для увеличения поставок Катар инвестирует в строительство терминалов по приему СПГ в Великобритании 5 млрд фунтов, кроме того, польский терминал в Свиноуйсьце уже готов принимать 1-2 млрд куб. м катарского газа с возможностью расширения до 5-7 млрд куб. м.

В случае расширения терминала поляки вполне могут подсунуть "Газпрому" персональное "свиное уйсьце" в виде поставок катарского газа в Украину в пределах 2-3 млрд куб. м в год, что соответствует примерно трети наших импортных потребностей.

Правда, здесь есть свои трудности, но об этом чуть ниже.

Дополнительные 20 млрд куб. м газа из Катара могут, кроме прочего, полностью закрыть для россиян рынок Великобритании (в 2017-м поставки российского газа в эту страну составили более 16 млрд кубов) и ослабить их присутствие в Италии (в 2017-м туда ушло более 23,8 млрд кубов). Тем более что в последней уже наблюдается прирост поставок СПГ в размере нескольких миллиардов кубометров в год. Не говоря о Польше, которая законтрактовала в прошлом году более 10 млрд куб. м газпромовского энергоресурса. Через пять лет поляки планируют полностью заместить российский газ норвежским и катарским, тем более что действующий польско-российский контракт истекает в 2022 г., и продлевать его в Варшаве не намерены.

Недаром министр энергетики Катара Мохаммед бин Салех Аль-Сада заявил, что "Европа - очень важный рынок". По мнению западных аналитиков, практика долгосрочных контрактов на поставку газа уходит в прошлое, и этот процесс будет лишь усиливаться по мере развития СПГ-инфраструктуры и танкерного флота. По оценкам Bank of America, после запуска в 2020-м новых СПГ-терминалов в США, Катаре и Австралии мощностью до 190 млрд куб. м цены на европейском рынке обвалятся: в перерасчете на тепловые единицы цена газа опустится до стоимости угля - примерно $4 за миллион британских тепловых единиц, или до $130 за 1000 кубов.

Естественно, полностью лишить россиян европейского рынка формат СПГ не сможет. Все-таки "Газпром" в прошлом году поставил в на рынок ЕС+Турция 192,2 млрд куб. м, из которых 156 млрд пришлось на страны Западной Европы и Турцию.

Но россияне вполне могут лишиться целых сегментов этого рынка, таких как Польша и Великобритания и частично Италия и Франция.

В этом контексте у Украины возникает целый набор из позитивных факторов и негативных рисков. Начнем с первых.

Усиление Катара на рынке ЕС равнозначно ослаблению РФ и как следствие - нас ждет падение цен на газ. Следовательно, энергетический импорт для Украины существенно подешевеет. Кроме того, потеря части внешних рынков сделает "Газпром" сговорчивее и гибче в будущих переговорах.

С другой стороны, переформатирование отдельных сегментов европейского рынка в формат СПГ лишает нас части транзита и логистической маржи. Речь идет о миллиардах долларов, которые будут лишь частично компенсированы снижением цены на импортный газ. Еще один риск - сокращение возможностей по реэкспорту газа из Польши в Украину. Ведь если поляки прервут договорные отношения с "Газпромом", то реэкспортировать в Украину им будет нечего. А их потенциал по приему СПГ пока невелик, и получать регазифицированный газ из Польши получится не ранее 2024 г.

Строительство СПГ-терминала в Одессе - это давняя сага многих украинских правительств, во времена прежней власти нам удавалось подписывать договоры даже с лыжными инструкторами. Но здесь ключевая проблема - это прохождение крупнотоннажными танкерами Босфора.

В идеале Украина, Турция и Катар могли бы создать совместный проект, где взнос Турции - это зеленый свет в проливе, Украины - предоставление своего рынка и ГТС для поставок катарского газа в ЕС, а Катара - гарантии объемов СПГ, предоставление своего флота танкеров и инвестиции в строительство терминала по приему и регазификации СПГ в Одессе.

Еще лучше было бы включить в этот инвестиционный пакет приватизацию ОПЗ и участие катарских инвесторов в открывающемся украинском рынке земли. Вот только для этого нужна самая "малость": долгосрочная политическая стабильность, преемственность управленческих решений и хоть капелька креативного мышления со стороны госкомпаний, в первую очередь "Нафтогаза".

Материал опубликован 6 декабря 2018-го