Мечты о крепкой гривне. Как правильно бить по инфляции и нужно ли это делать

Удержание инфляции должно быть основной заботой в развитых странах. Нам же важнее стимулировать рост экономики и сделать предсказуемым курс гривни

Глава НБУ Яков Смолий в своем недавнем, можно сказать, программном интервью обозначил те реперные точки развития финансовой системы, по которым Нацбанк будет сверять регулятивную навигацию, а также выделил магистральные направления монетарной политики.

Что кается суверенного монетарного механизма, здесь, к сожалению, декларируется все то же инфляционное таргетирование, которое, как показала практика, весьма удаленно коррелирует с потребностями украинской экономики, учитывая ее структуру, а также не позволяет в нашей монетарной парадигме достигать ключевой цели — высоких темпов экономического роста. Как говорится, мыши плакали, кололись, но продолжали грызть кактус. В роли кактуса в данном случае выступает индекс потребительских цен.

По доброй традиции, у Смолия — ни слова из уст о необходимости применения курсового коридора, хотя глава Нацбанка достаточно четко подметил один из ключевых блоков на пути привлечения в страну иностранных инвестиций — крайне ограниченный горизонт планирования и относительно высокие уровни девальвационно-инфляционных ожиданий бизнеса и населения. В развитых странах горизонт планирования составляет от пяти лет и выше, в связи с чем там можно успешно реализовывать наукоемкие и инновационные бизнес-проекты, связанные с длительным периодом нулевого цикла и значительным временем на коммерческую адаптацию. В развивающихся странах — от трех до пяти лет, в результате чего там размещаются преимущественно сборочные производства, то есть проекты, которые базируются на уже запущенных в потребительский оборот товарах.

В Украине до кризиса 2014-2016 гг. горизонт планирования составлял примерно два года. Сейчас он сократился до шести месяцев: например, зимой можно с долей вероятности определить, что курс гривни летом укрепится, а летом можно сделать более-менее точную оценку годовой инфляции. Зато осенью достаточно трудно установить зимний курс национальной валюты и в январе оценить будущую годовую инфляцию. Любой уход курса гривни в сторону девальвации очень быстро ретранслируется через цену импортных товаров, сырья и топлива в себестоимость продуктов с высоким уровнем переработки, прежде всего — продовольственных. В то же время цикличное укрепление курса национальной валюты если и влияет на снижение себестоимости, то не так "эластично".

В погоне за низкой инфляцией нельзя забывать и о так называемых коэффициентах Маршалла, которые показывают уровень монетизации экономики, а рассчитываются они как отношение денежной массы к ВВП. Если взять азиатские страны, многие из которых имеют сырьевую специализацию и являются переходными, то можно увидеть четкую зависимость между уровнем монетизации и экономическим развитием. Самые богатые страны имеют, как правило, очень высокий уровень монетизации и при этом достаточно низкие показатели инфляции. Так, в экономиках с уровнем ВВП в размере $10-50 тыс. на душу населения денежная масса превышает ВВП (уровень монетизации более 130%), а инфляция находится в пределах 0-3%. Развивающиеся страны (ВВП на душу населения $2,6-10 тыс.) характеризуются средним уровнем монетизации в 50-60% и инфляцией до 8%. Самые бедные страны имеют низкий уровень монетизации (35-40%) и инфляцию выше 8%. Это, как правило, сырьевые экономики с высоким уровнем трудовой миграции и коррупции.

Украина в результате жесткого ограничения уровня монетизации экономики опустилась в корзину самых бедных стран: ВВП на душу населения ниже $2,5 тыс., инфляция от 12 до 14% за последние годы. Одна из причин этого — низкий уровень монетизации нашей экономики.

Источник: НБУ

Инфляционное таргетирование — это достаточно эффективный инструмент для развитых стран, которые решили базовые задачи своего экономического развития, и единственное, что им теперь нужно, — это умеренная ценовая динамика и макроэкономическая стабильность. Но это явно не про нас.

Источник проблем украинской экономики надежно спрятан, но только не в яйце и утке, а в сырьевом характере ее роста. Получается весьма простая модель в виде уравнения с тремя неизвестными: мировые цены на сырье, курс гривни, потребительская инфляция. Наша экономика "взлетает" на фазах роста мировых сырьевых рынков (зерно, металл, "семечка", руда). Товары с высоким уровнем добавочной стоимости, которые менее линейно зависят от фаз сырьевого роста, составляют в структуре нашего экспорта менее 10%, а внутренний рынок ниже тех 80% ВВП, которыми могут похвастать развитые страны (у нас данный показатель колеблется в диапазоне 55-60%). Таким образом, наш валовой продукт большей частью абсорбирует в себя рост мировых цен на сырье без амортизатора в виде сектора услуг. А так как эти цены номинированы в долларах и евро, то любой скачок мировых рынков сырья на 20-30% приводит не только к росту нашего ВВП на 2-3%, но и моментально конвертируется в показатели инфляции: вначале промышленной, которая первая реагирует на рост цен на сырьевые товары, а затем и потребительской (когда возросшая стоимость необработанного сырья приводит к росту цен на продукты питания с высоким уровнем переработки). Кроме того, не стоит забывать, что высокий уровень цен на традиционное украинское сырье зачастую совпадает с ростом котировок на нефть, уголь и газ. А у нас сейчас практически все энергоресурсы определяются по импортному паритету.

В этих условиях у НБУ, по сути, есть два варианта действий: воспользоваться благоприятной конъюнктурой на мировых рынках и ростом нашего экспорта, усилить выкуп валюты на внутреннем рынке в свои золотовалютные резервы и смириться с высоким уровнем инфляции, или минимизировать пополнение ЗВР, с тем чтобы гривня резко укрепилась и ее ревальвация сдержала рост внутренних гривневых цен на сырье и обуздала потребительскую инфляцию.

Источник: Госстат

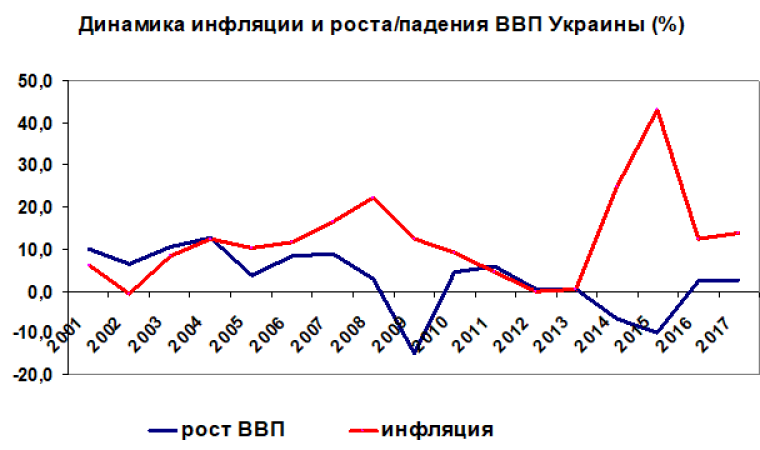

Как видно на графике, в Украине наблюдается очень четкая корреляция между динамикой инфляции и ростом ВВП. Возьмем 2003-2004 гг., когда наблюдались самые высокие показатели роста валового продукта в размере 10,5 и 12,6% соответственно. В этот период инфляция разогрелась с 8,2 до 12,3%. Самое интересное, что в Украине уже ранее был достигнут столь долгожданный таргет НБУ по инфляции в размере 5%. И случилось это в 2011 г. Затем ценовая динамика и вовсе нырнула в дефляцию: в 2012-м — минус 0,2%, а в 2013-м — минимальный рост цен на 0,5%. Все это привело к замедлению роста ВВП до 0,4-0,3% в период 2012-2013 гг. Естественно, данная корреляция "разрывалась" во время двух системных кризисов 2008 г. и 2014-2015 гг. — в эти периоды экономика погружалась в чрезвычайно токсичный уровень инфляции и динамика ВВП имела отрицательные значения.

А в последние годы отмечается оживление внутреннего спроса, который оживляет также и рост ВВП, и ускорение инфляции. И изменить ситуацию можно лишь жесткими монетарными методами, вот только как это отразится на том же экономическом росте? Пока же мы видим четкий "боковой тренд" в темпах роста потребительских цен и ВВП: инфляция в интервале 12-14% и сопутствующий ей рост валового продукта в пределах 2-3%.

Как быстро расти сырьевой экономике, завязанной на мировые цены, с низкими темпами инфляции, в НБУ, похоже, не знают или не рассчитывают на быстрое восстановление. Кроме того, за пределами монетарного регулирования Нацбанка осталась инфляция промышленная, которая бушует у нас, как степной ветер на равнине: 35,7% в 2016-м и 16,5% в прошлом году. Цели экономического роста требуют корректировки и данного индикатора, который должен превышать потребительскую инфляцию не более чем на 2-3% и ни в коем случае не уходить ниже ее горизонта, ведь это явный предвестник кризиса в реальном секторе экономики. Инструментарий для регулирования здесь ограничен, но его можно эффективно применять, корректируя курс национальной валюты: в случае роста цен на мировых сырьевых рынках — укреплять гривню, а в случае снижения — сдерживая темпы девальвации и срезая "курсовые горбы".

Кстати, преимущества двойного метода контроля уровня инфляции с помощью повышения учетной ставки и укрепления гривни в НБУ смогли оценить по итогам первого полугодия этого года. Если весной прошлого года Валерия Гонтарева перед уходом понизила учетную ставку, что привело к выходу инфляции не только из базового коридора таргетирования, но и к превышению параметров 2016 г., то уже в этом году в Нацбанке очень грамотно сделали несколько шагов по увеличению базовой ставки до 17% и предприняли достаточно резвое укрепление курса национальной валюты. И результаты не заставили себя долго ждать: по итогам мая инфляция снизилась до нуля и вышла на уровень ниже прогнозируемого. На данный момент у регулятора есть все предпосылки удержать ее на уровне 10-12% за год.

Источник: НБУ

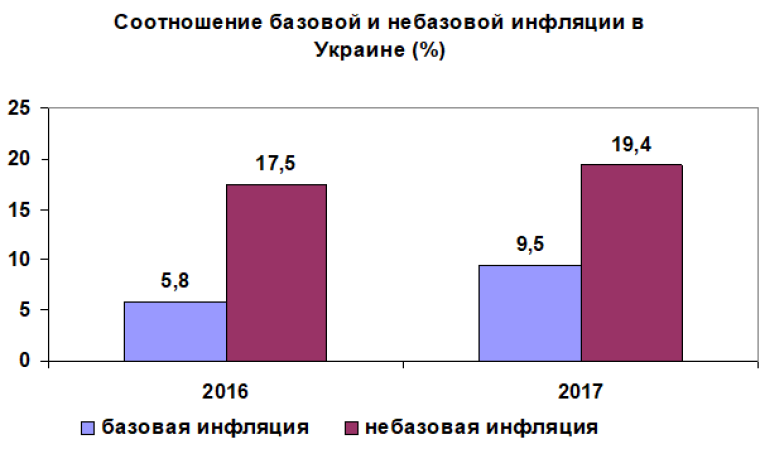

То, что проблему инфляции в Украине невозможно решить без таргета курса, становится понятно при сравнении базовой и небазовой инфляции. Напомним, первая показывает рост цен на продукты питания с высоким уровнем обработки, импортные товары, кроме топлива, и услуги, кроме административно регулируемых, а вторая — цены на сырье с низким уровнем обработки, топливо и административно регулируемые услуги. В 2016 г. разрыв между этими видами инфляции составлял почти трехкратный размер: 5,8% против 17,5%. В 2017-м он сузился: 9,5% против 19,4%. Очевидно, что если динамика базовой инфляции может регулироваться монетарными методами (учетной ставкой, размером денежной массы), то небазовая — лишь антиинфляционными мерами регуляторов цен и Антимонопольного комитета и курсовой политикой НБУ. Если цены на топливо на мировых рынках растут, то сделать бензин приемлемым по цене можно лишь с помощью скоординированной налоговой и антимонопольной политики, а также сезонно укрепляя гривню в период повышенного спроса на топливо, например, весной и летом.

Значит, без суверенной курсовой политики любые действия НБУ на достижение ценовой стабильности будут напоминать действия боксера, у которого порваны связки на одной руке. Бить инфляцию нужно с двух рук. Самым большим негативом в нынешней политике НБУ можно назвать даже не пресловутое инфляционное таргетирование, которое рассматривается оторвано от целей и задач развития реального сектора экономики и создания предпринимательских стимулов. Наибольший негатив — это отказ от суверенной курсовой политики. Данная ситуация тем более катастрофична, если учесть, что Украина начала глобальную перестройку концепции внешних рынков с Востока на Запад, то есть с рынков стран с относительно неустойчивыми валютами (рубль, тенге, белорусский рубль) на рынок с мощной мировой валютой — евро. Напомним, что при создании европейской валютной системы для адаптации слабых валют периферийных стран был введен так называемый режим "курсовой змеи". Пределы колебаний европейских валют друг к другу были сужены до ±1,125 %, а к доллару — до ±2,25 %. В дальнейшем курсовой коридор был расширен до ±15 %.

В нашем случае отказ от суверенной курсовой политики и переход к режиму инфляционного таргетирования — это перепрыгивание на несколько ступеней вперед. Возможно, когда уровень сырьевых отраслей в структуре экспорта сократится до 15-20%, а удельный вес третичного сектора экономики (услуги, наука, образование, медицина), напротив, вырастет до 70-80% ВВП, тогда таргет по инфляции в размере 5% и станет единственной заботой центрального банка. Но для этого нужно пройти тяжелый путь институционального созидания и структурной перестройки, а здесь нужны действенные монетарные стимулы. И инвесторы в Украине пока не столько боятся динамики потребительской инфляции, как непредсказуемости курса гривни, ведь, заходя на украинский рынок, любой инвестор открывает гривневую валютную позицию и ему далеко не безразлично, по какому курсу он ее закроет, например, через лет пять или десять. Курсовой коридор мог бы частично ответить ему на этот сакраментальный вопрос инвестирования по-украински.

Что касается состояния банковской системы, то здесь нельзя не согласиться с Яковом Смолием относительно того, что неэффективность судебной системы и низкий уровень защиты прав кредиторов сдерживают поступательное развитие вперед. Также система завалена проблемными активами, которые составляют до 50% от общего размера баланса. Расти с таким "прицепом" — это как выигрывать гонки с дополнительным грузом на колесах. Но есть и другие факторы. Как кредитовать с учетной ставкой в 17%, когда государство с помощью своих финансовых инструментов, как гигантский "гривнесос", вытягивает на себя всю свободную рыночную ликвидность. Вот и получается, что деньги в стране вроде как есть, но направляются они преимущественно на покупку ОВГЗ или депосертификатов НБУ. Если учетная ставка составляет 17%, значит, реальное кредитование возможно под 25% и выше. В таких условиях кредиты не живут — это все равно, что нагреть аквариум до 80 градусов — рыбки сварятся. Сколько бизнесов в Украине обладают рентабельность выше 25%? Кроме криминальной триады — это лишь простые сырьевые циклы в сельском хозяйстве: посеял, вырастил, собрал, продал, или розничная торговля. Развивать сложные бизнес-проекты с нулевым циклом в два-три года в таких условиях практически невозможно, а брать кредиты под 25%, когда уровень рентабельности 10-15%, — это прямой путь к банкротству. Кроме того, в результате так называемой очистки банковской системы мы получили лишь квазигосударственную финансовую систему, где до 60% активов/пассивов принадлежит государственным банкам.

Радует лишь то, что в Нацбанке уже появились готовность к диалогу и желание видоизменять свою политику сообразно запросам общества и реального сектора экономики.