Большая приватизация по-маленькому. Как Зе-власть хочет располовинить "Нафтогаз" и железную дорогу

Правительство планирует в условиях кризиса активировать процесс большой приватизации. Что это – обыкновенное убийство экономики или продуманная стратегия для получения "Шнобелевской премии" за самое бессмысленное решение в период пандемии?

Лекарство не ко времени

Согласно тексту законопроекта №2831 "О перечне объектов права государственной собственности, не подлежащих приватизации" планируется провести приватизацию трех ключевых государственных предприятий: "Нафтогаза", "Укрзалізниці" и "Укрпочты". Решено оставить в собственности государства 50%+1 акцию, а остальные части – продать. То есть перед нами классический формат корпоратизации госактивов с последующим частичным разгосударствлением. Кстати, это не первая попытка такой масштабной распродажи госпредприятий.

И здесь мы снова возвращаемся к извечной дилемме наших реформ: что первично – приватизация или эффективная госполитика по управлению сегментом экономики, находящейся в общенародной собственности. Просто удивительно, что дискурс, который давно решен в других странах, у нас возвращается на исходную позицию с каждым политическим циклом. И в Китае, и во Франции, и в Чили, и в Южной Корее уяснили, что сама по себе процедура приватизации не является априори позитивной или негативной для целей экономического роста. Здесь как нигде проявляется важность дополнительных вводных, таких как "к месту" и "ко времени".

Само собой, на этапе динамичного роста, когда цены на активы растут и государство просто не успевает за рыночной динамикой развития, его активы необходимо по возможности приватизировать. Иначе госкомпании станут просто неконкурентоспособны, ведь высокая динамика развития является отправной точкой и существенного притока прямых иностранных инвестиций (ПИИ), которых у государства для своих компаний попросту нет. Классический пример здесь – приватизация "Криворожстали" в 2005 г. за 24 млрд грн, что в эквиваленте тогда составляло свыше $5 млрд. Могло украинское государство вложить аналогичную сумму в одно металлургическое госпредприятие – очевидно, что нет. Более того, данная сумма была сопоставима с притоком ПИИ в целом по стране. Отказываться от подобной продажи было бы глупо.

С другой стороны, сейчас, в условиях посткарантинной экономики, никто не будет вкладывать существенные инвестиции в Украину. Сумма, которую могут предложить инвесторы, сопоставима с доходами, которые можно получить в результате эффективного управления госактивами в виде дивидендов и налоговых платежей. Продажа флагманов украинской экономики на минимальном экстремуме ценовой конъюнктуры – обычное преступление перед будущими поколениями, которые могли бы продать значительно дороже или более эффективно использовать данные объекты в интересах государства.

В данном контексте мы вплотную подошли к жесткой аксиоме приватизации – всегда делайте паузу для оценки эффективности продажи тех объектов госсобственности, которые вы уже никогда не сможете построить с нуля. Ведь одно дело "малая приватизация" складов и устаревших АТП с автомусором. И совсем иное – таких компаний, как "Нафтогаз", УЗ и "Укрпочта". Нынешняя и завтрашняя Украина никогда не сможет создать с нуля даже нечто отдаленно напоминающее действующую железную дорогу, систему ГТС и подземных хранилищ газа. Никогда не построит новый ОПЗ, аммиакопровод или атомные станции. Следовательно, здесь как никогда важен принцип "семь раз отмерь – один раз отрежь".

Таким образом, приватизация – это как лекарство, которое при своевременном применении лечит, а при хаотичном – калечит, причем даже здоровый организм.

Кроме того, даже если пазл сложился и процедура приватизации является полезной, самой по себе благоприятной ценовой конъюнктуры явно недостаточно.

У государства должны быть в запасе институциональные предохранители от ошибки. Это либо возможность реприватизации, когда новый собственник не справляется со взятыми на себя обязательствами по развитию купленного предприятия. Либо модель доначисления налоговых обязательств на активы, "надутые ветром", когда государство ошиблось и продало дешево, а капитализация активов резко выросла по не зависящим от нового владельца обстоятельствам. То есть для проведения большой приватизации необходимо на законодательном уровне четко регламентировать оба варианта развития событий.

Стахановский план большой приватизации

С другой стороны, государство сейчас остро нуждается в деньгах и тут как нельзя кстати появляются "молодцы из ларца", которые обещают "удвоить план". В частности, глава Фонда госимущества Дмитрий Сенниченко предложил парламенту и правительству в стиле подзабытых стахановцев удвоить план поступлений от приватизации в следующем году с 6 млрд до 12 млрд грн. Кроме упомянутых выше трех флагманов, планируется выставить на продажу оставшиеся пакеты акций облэнерго, киевского завода "Большевик" (который интересен больше своей территорией, чем профилем производства), ОПЗ, "Электротяжмаш" (который вероятно купят иностранные конкуренты для его полной остановки) и Объединенную горно-химическую компанию (ОГХК), которая по сути и является той самой главной "фишкой на черное", ради которой и разворачиваются все баталии вокруг должности главы ФГИУ в последнее время, особенно учитывая интерес к данному активу одного известного олигарха. Отдельной глыбой в вопросах приватизации возвышается компания "Центрэнерго", в отношении которой будет применяться вариант "гибридной приватизации", возможно, в одном пакете с продажей государственных угольных шахт.

Кому выгодна и не выгодна гибридная приватизация

Что означает формат "гибридной приватизации" в украинских реалиях? Это либо продажа по сниженной стоимости, когда остальные покупатели отсекаются с помощью "правильно" прописанных технических условий, или когда в собственность покупателя передается лишь пакет акций в размере менее 50%. Учитывая специфику украинских реалий, ни первый, ни второй варианты не интересны западным инвесторам, которые в таких странах, как наша, предпочитают действовать максимально просто: прозрачно купил (причем без дополнительных условий) все 100% корпоративных прав и благополучно зарегистрировал титулы собственности в надежной западной юрисдикции.

Зато такие варианты очень нравятся нашим околовластным группам влияния, которые разрабатывают бизнес-планы на срок ближайшего политического цикла. В нынешних условиях – это максимум два-три года, и дальнейшее владение активом вовсе не обязательная опция. Главное – получить контроль над корпоративными структурами управления, а для этого достаточно и менее 50% акций компании. Кроме того, можно соглашаться и на любые предпродажные условия – даже если объект потом заберут, главное – это за ближайшие два-три года полностью отжать его на жмых. Это и есть гибридная приватизация "по-украински".

С другой стороны, нужно все же пояснить, почему к нам в ближайшее время не придут западные системные инвесторы. И здесь мы не будем теребить больные институциональные мозоли нашей экономики в виде неэффективных судов или коррупции.

За все годы независимости мы смогли продать госактивы на сумму менее 70 млрд грн. В долларовом эквиваленте данный финансовый поток составил менее $10 млрд. И здесь стоит отметить одно важное наблюдение: перспективы приватизации легко можно оценить исходя из уровня ПИИ, которые являются наиболее полным индикатором эффективности той или иной экономики мира. Простыми словами, если сейчас весь украинский корпоративный сектор привлекает менее $1 млрд реальных ПИИ в год (валовые минус схемные), то кто может гарантировать приток в государственные активы суммы инвестиций в разы больше? А ведь покупка госпредприятий – это тоже разновидность ПИИ. Как показывает практика, частный сектор в этом плане намного эффективнее государственного, ведь последний характеризуется изношенным оборудованием и отягощен коррупционными схемами и негативной юридической историей, как например ОПЗ или "Центрэнерго". Лишь один раз ПИИ уступили пальму первенства доходам от приватизации – в 2004-м, что было вызвано завышенными ожиданиями инвесторов от процесса конвергенции украинской экономики с мировыми рынками и общим голодом в мире на новые активы.

С учетом того, что нынешний уровень реальных ПИИ без учета схемных составляет примерно $1 млрд в год, причем на все сектора экономики, продажа априори менее эффективной, чем частная, госсобственности может принести не более 10% реальных инвестиций западных инвесторов, или до $100 млн. Именно такова сейчас капиталоемкость украинской экономики по "приему инвестиций на вход". Инвесторы просто не решатся вкладывать в нас больше, с учетом выставленных лимитов.

Об этом же говорит и история приватизации последних лет.

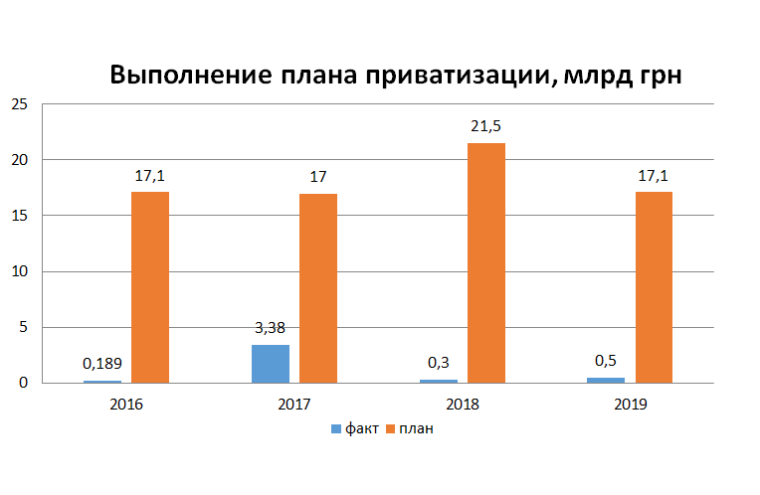

Начиная с 2016-го в планах бюджета неизменно закладывались суммы поступлений от приватизации в размере от 17 млрд до 21,5 млрд грн, которые никогда не выполнялись, так как данный показатель был призван заретушировать скрытый бюджетный дефицит от МВФ и использовался в качестве технического индикатора. Процент выполнения плана колебался от 1,2 до 3% с максимумом в 19,7% в 2017-м, когда поступления от приватизации составили 3,38 млрд грн за счет приватизации ряда энергокомпаний (и сейчас их собственники хотят компенсировать понесенные расходы с помощью так называемых RAB-тарифов, подтверждая тезис о гибридности нашей приватизации).

А что там с предохранителями?

Одним из вариантов может стать так называемый windfall tax, или налог на "доходы, принесенные ветром". Данная модель была применена в Великобритании лейбористами правительства Тони Блэра в 1997 г. В 80-х гг. прошлого века правительство консерваторов Маргарет Тэтчер проповедовало идею тотальной приватизации госактивов, в первую очередь энергетических, инфраструктурных объектов и коммунальных предприятий. Все они были распроданы по дешевке, и в 90-х гг. образовалась колоссальная разница между ценой, которую за них заплатили частные собственники, и рыночной капитализацией. Таким образом, гигантский доход в размере более 100 млрд фунтов стерлингов был буквально "надут" воздухом.

Правительство Тони Блэра разработало специальную методику налогообложения. Был рассчитан коэффициент: девятикратный P/E (отношение рыночной стоимости акции к годовой прибыли, начисленной на акцию). По нему были отобраны "надутые" бизнесы. Формула расчета налога заключалась в следующем: средняя прибыль за четыре года после приватизации, умноженная на девять лет и на ставку самого налога windfall tax (23%).

Под "раздачу" попали компании в сфере телекоммуникаций, транспорта, энергетического комплекса, водоснабжения. В основном это были, как сказали бы у нас, облэнерго, облгазы и водоканалы. В результате было привлечено в госбюджет 5 млрд фунтов стерлингов, которые направили на финансирование "Нового курса" правительства, программ социального обеспечения населения, в том числе связанных с созданием новых рабочих мест, на инвестиции государства в систему образования и науки. Получил развитие промышленный учебный центр Learndirect, который готовит инженерные и рабочие кадры и осуществляет профессиональную переподготовку персонала.

"Налог на ветер" для энергетических компаний стал и хорошим инструментом для ограничения их аппетитов в будущем: отныне, как только тарифы на энергоносители для населения и коммунальные платежи подымаются более чем на 10%, в английском правительстве сразу вспоминают о windfall tax, и повышение странным образом откладывается…

Антициклическая политика и госкомпании

Мечты олигархов и их последышей во власти – это, конечно, занимательно, но что должно делать в условиях кризиса адекватное правительство?

Прежде всего проводить так называемую антицикличную (стабилизационную) политику, цель которой – сглаживание резких перепадов и колебаний глобального экономического цикла и вызванных этими колебаниями внешних и внутренних шоков. Главная задача государства – вернуть экономику в состояние равновесия и устойчивого роста. А здесь иногда приходится гладить против шерсти: когда частный бизнес сокращает инвестиции – государство должно их наращивать, то же самое в контексте занятости – создание новых рабочих мест на фоне увеличения безработицы в частном сегменте рыночной среды.

Действия государства должны координироваться в рамках фискальной и монетарной стимулирующих политик. Политика центробанка в данном контексте вполне ясна: снижение процентных ставок, норм резервирования и насыщение рынка ликвидностью.

Что касается правительства, то нужно наращивать государственные расходы и снижать налоги, то есть стимулировать совокупное предложение и совокупный спрос.

Увеличение расходов и уменьшение бюджетных доходов – это, естественно, наращивание бюджетного дефицита, которого не нужно бояться в условиях кризиса.

Зато необходимо использовать мультипликатор государственных расходов (которые являются частью совокупного спроса), ведь они приводят к эффекту домино в части роста экономики (сам показатель мультипликатора – отношение роста валового продукта к увеличению госрасходов). Суммарный эффект от наращивания данного показателя – возможность осуществить дополнительные расходы. А новые госрасходы – это новое предложение товаров и услуг со стороны частного сектора.

Что касается снижения налогов, то здесь эффект более композитный, так как данный индикатор влияет не только на уровень потребления (совокупного спроса), но и на накопление. В данном случае мультипликатор рассчитывается как отношение предельной склонности к потреблению к предельной склонности к сбережению. Эффект в таком случае – произведение мультипликатора на показатель снижения налоговой базы.

Антицикличная политика государства становится максимально эффективной при наличии у правительства инструментария в виде госкомпаний. Именно поэтому, власти других стран частично национализируют ведущие корпорации своих экономик, в частности, в условиях карантина — авиакомпании, чтобы не дать им обанкротиться. И лишь в Украине, Кабмин пытается идти "против ветра"…