Долговое чудо. Когда украинцы смогут почувствовать себя поляками

Как расти на займах

Вначале вернемся к "исходному коду", то есть к самому сообщению. Долги 190 государств мира, внутренние и внешние, а также их экономических агентов, юридических и физических лиц по итогам прошлого года составили рекордные $184 трлн. При соотнесении данного показателя с размером ВВП мировой экономики получим 225%. Выходит некая сюрреалистическая модель, когда мир должен в 2,2 раза больше, чем производит в год. Если разбросать сумму глобального долга на всех землян - получим $86 тыс. в расчете на душу населения. В сравнении с подушевым доходом здесь еще больший разрыв, чем в контексте валового продукта - 2,5 раза. Это данные МВФ. Остается лишь обнадеживать себя тем, что по отношению к Земле не существует трансцендентной точки взыскания этого долга, если он конечно не будет "переуступлен" в пользу кредиторов с Альфы Центавры.

В тройку крупнейших должников прогнозируемо вошли и самые емкие экономики - США, Китай и Япония. На эти страны приходится более 50% всех долгов, и данный показатель существенно выше их удельного веса в мировом производстве товаров и услуг.

На первый взгляд, любой обыватель, который соотнесет себя с долгом в размере $86 тыс., обоснованно подумает: "Как эта система до сих пор еще работает?". На самом деле вопрос глобальной перекредитованности мировой экономики лишь на первый взгляд сковывает маневренность стран и их экономических агентов. На практике все намного сложнее и не так однозначно.

Проблема глобального долга освещалась во многих научных монографиях. В этой статье мы будем опираться на работу научного коллектива (МГУ) под руководством А.А. Пороховского "Долговая проблема как феномен XXI века". Это исследование привлекательно прежде всего тем, что рассматривает интересующую нас тему в контексте развивающихся стран с переходной экономикой.

Но вначале возьмем первую тройку стран. Их долговое благополучие основывается на простом и непреложном факте: эмитируя мировые резервные валюты, можно получить фактически "безлимит" на привлечение внешних займов, ведь для того чтобы погасить задолженность, достаточно лишь поднять верхнюю планку государственных заимствований и условно напечатать нужный объем кэша.

Это уже неоднократно проделывали США. В таком случае проблема из сегмента погашения внешнего долга трансформируется в задачу по ограничению темпов инфляции. Но если существенная часть твоей денежной массы растекается по всему миру в резервы центробанков, на счета предприятий других стран для обслуживания международных расчетов и просто в банковские ячейки от "Кореи до Карелии", - то и эта проблема не является столь уж непреодолимой.

На данный момент более половины резервов мира вложено в доллар, еще 30% - в евро, остальное в иену, английский фунт и швейцарский франк.

По данным ФРС, долг в США растет в 10 раз быстрее, чем национальный ВВП: трансмиссия между привлечением долга и ростом экономики уже не работает столь же эффективно, как во времена Рейгана. Лишь один доллар из десяти одолженных трансформируется в новый валовой продукт. Если американский ВВП в этом году превысит 20 трлн, то общий долг наверняка перевалит за 70 трлн, включая 21 трлн - задолженность государства. На данный момент совокупный долг составляет 350% ВВП и эта пропорция продолжает ухудшаться.

Системный скачок уровня госдолга произошел в США в начале 70-х гг. прошлого века, когда ВВП страны впервые превысил $1 трлн. Американцы первые в истории мировой экономики запустили глобальный механизм трансформации госдолга в ВВП. Именно благодаря долговой накачке ВВП США начал свой стремительный рост, особенно в период трех десятилетий с 1980 по 2008 гг.

Долговой компонент стал одним из ключевых факторов американского экономического чуда.

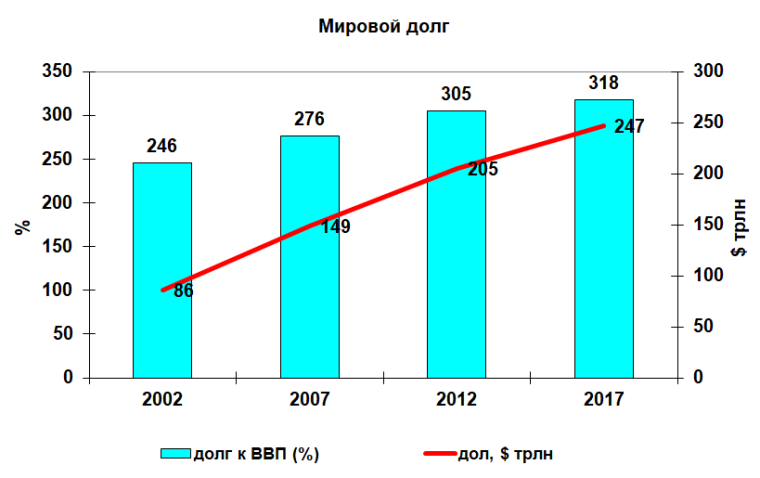

Источник: ИМФ

Старт модели, трансформирующей долг в рост экономики, был дан во время президентства Рейгана, когда задолженность страны была увеличена на $1,69 трлн, поднявшись до 52% ВВП. Секрет успеха "рейганомики", как оказалось, лежал в умении правильно наращивать долги и трансформировать их в рост валового продукта. Во времена Клинтона процесс увеличения долга удалось несколько притормозить, но при Бараке Обаме долговая кривая вошла в свой апогей. Только в отличие от рейганомики новые долги вкладывались не в рост реального сектора, а в новые социальные проекты, например в медицинскую реформу и обеспечение медицинскими страховками малоимущих американцев ("Обамакэр"): государственный долг вырос почти на $10 трлн и превысил размер ВВП.

Нынешний Китай находится примерно в той же "кредитной фазе", что и Америка времен "рейганомики", когда конвертационные возможности долга в рост ВВП постепенно сокращаются по причине исчерпывания технологических и конкурентных факторов роста и начинается трансформация долга в соцпроекты, например, в запуск новой пенсионной системы. По данным Банка международных расчетов, общая долговая нагрузка в Китае составила 180% ВВП, что само по себе одно из качеств как раз развитых, а не развивающихся стран. Но здесь важен даже не размер, а скорость наращивания: накануне кризиса данный показатель составлял до 150%. Хотя по параметрам замедления кредитной трансмиссии "долг/ВВП" китайцам еще далеко до экстремумов США: на данный момент на два юаня нового долга приходится один юань дополнительного валового продукта, что примерно в пять раз превышает адаптационные возможности американской экономики. Именно поэтому кредиты все еще более выгодно давать китайским, а не американским компаниям.

Но аналитикам уже становится очевидно, что момент замедления экономического роста в Китае близок как никогда, и ,учитывая, что в отличие от США Китай эмитирует юань, который не является резервной валютой как доллар, "напечатать и отдать" не получится.

И если в США - глобальные вызовы баражирут в дуализме "инфляция/экономический рост", то для Китая к этой паре добавляется кредитный кризис и угроза девальвации юаня.

Что касается Японии, то ее валовая задолженность к ВВП составляет 380%, но при этом большую часть составляет именно внутренний долг и в этом заключена специфика страны.

Как не проесть будущее

Несколько иную картину предоставил Институт международных финансов (ИМФ), который в своем отчете Global Debt Monitor на основании данных 70 стран также зафиксировал рекорд - глобальный долг на уровне $247,2 трлн, что соответствует 318% мирового ВВП. Данные приведены на первый квартал 2018 г. Более 70% долга приходится на развитые страны и до 30% - на развивающиеся. В зоне риска находятся экономики, у которых превалируют долги в иностранной валюте, причем в этом сегменте до 78% валовой задолженности приходится не на банки и правительства, а на корпорации. Наибольшая уязвимость, исходя из структуры долга, наблюдается в Аргентине, Венгрии, Турции, Польше и Чили. Одна из самых высоких корреляций между девальвацией нацвалюты и возможным долговым банковским кризисом наблюдается в Китае: долг банков этой страны вырос со $110 млрд в 2010-м до $785 млрд в начале 2018-го.

В 2019 г. развивающиеся страны должны будут погасить облигационные и кредитные займы на сумму, эквивалентную $2,7 трлн и почти триллион - в долларах. В этом контексте, наиболее высоки риски у Аргентины, Колумбии, Египта, Нигерии, Мексики, ЮАР, Бразилии, Турции.

Источник: ИМФ

По данным ИМФ, с 2002 г. отношение глобального долга к мировому ВВП выросло с 246 до 318%, а сама сумма долга - с $86 трлн до $247 трлн, то есть почти в три раза. При этом показатель отношения долга к ВВП увеличился в 1,3 раза. Таким образом, динамика роста абсолютных долговых показателей более чем в два раза опережает аналогичные темпы роста качественных индикаторов, что говорит о том, что мировая экономика пока успешно "перемалывает" кредитные ресурсы и трансформирует их в экономический рост. Кроме того, кредитный рычаг стал основным инструментом преодоления глобального финансового кризиса 2008 г. и амортизатором по смягчению социального напряжения в ключевых экономиках мира.

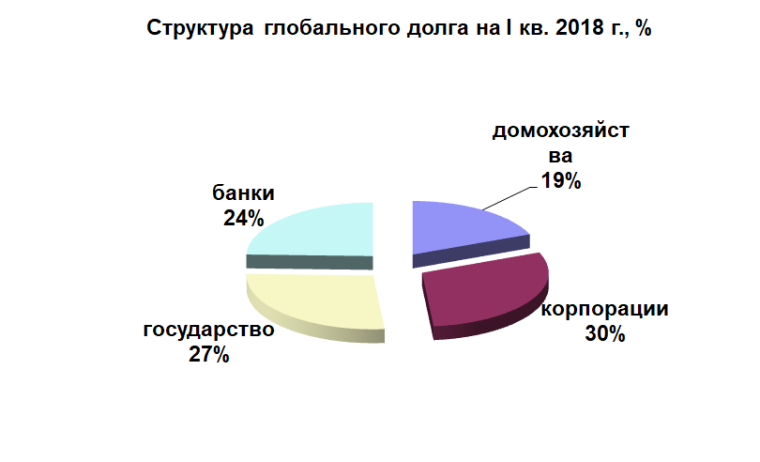

Источник: ИМФ

По структуре глобального долга: наибольший удельный вес занимают корпорации (29%), за ними идут правительства и банки (27% и 25% соответственно). Замыкают список домохозяйства (19%), хотя в последнее время они существенно увеличили прирост долгов.

Как показывает теория формирования страновой задолженности, наиболее устойчивы страны, которые опираются на внутренние заимствования. Рост внешнего долга любой страны происходит в результате превышения внутренних расходов над доходами - как следствие, такая страна больше покупает импортных товаров, чем экспортирует своих, увеличивая отрицательное сальдо счета текущих операций. Дефицит торгового баланса компенсируется положительным сальдо по финансовому счету, который формируется за счет привлечения кредитов и продажи национальных активов нерезидентам. В результате функционирования подобной модели, такая страна и становится нетто-заемщиком.

Модель формирования нетто-долга может иметь продуктивную и непродуктивную форму. В первом случае расходы превышают доходы по причине инвестиционного бума, во втором - в результате банального проедания. В Украине как раз наблюдается "классика жанра": расходы домохозяйств превышают доходы, бюджет дефицитный.

В этих условиях дефицитный торговый баланс запрограммирован, а его компенсация осуществляется за счет трудовых переводов из-за рубежа и внешних кредитов

Нашу ситуацию поможет описать двухпериодная модель межвременного ограничения внешнего долга, разработанная в соответствие с теорией эквивалентности Риккардо. Итак, размер внешнего долга определяется межвременными ограничениями. Если страна отдает приоритет текущему потреблению, а не будущему - она влазит в долги (первый период), формируя отрицательное сальдо счета текущих операций. Во время второго периода происходит резкое сокращение внутреннего потребления на фоне увеличения экспорта и погашения внешних долгов. Этот период в Украине возможен в ближайшие годы, когда до 35% доходов бюджета придется отдавать на погашение задолженности. Простыми словами: первый период - время разбрасывать камни, а второй - собирать. Формирование двух указанных выше периодов каждая страна использует по-своему. В идеале - во время первого создаются экспортоориентированные отрасли, которые во время второго помогают стране выплатить внешние долги. Принцип достаточно прост: за счет заимствований провести структурную перестройку экономики и повысить уровень экспортируемой добавочной стоимости. Так поступал Китай и другие успешные развивающиеся страны.

Украина же использовала первый период для обычного проедания своего будущего и теперь переходит во второй со значительно ослабшим экспортным потенциалом.

В этом контексте интересны математические модели МВФ касательно причинно-следственных связей в процессе формирования внешнего долга (50 стран за 36 лет). Между ростом чистого экспорта и чистыми зарубежными активами существует обратная зависимость. Уменьшение на 1% чистых зарубежных активов приводит к росту экспорта на 0,7%, то есть чистый приток инвестиций приводит к росту экспортного потенциала. В этой модели есть и коэффициенты коррекции: реагирование экспорта на позитивное изменение инвестиционных потоков внутри страны в развивающихся экономиках составляет в среднем 1,8 г. А общий потоковый дисбаланс внешней задолженности, который выравнивается с помощью улучшения экспортного потенциала, преодолевается за 10-50 лет.

Применительно к Украине это значит, что для увеличения экспортного потенциала на 31% в год нужно увеличивать чистый приток инвестиций не менее чем на 30%, и улучшение качественных показателей по экспорту может наступить не ранее, чем через два года, а стабилизация потоковых показателей по внешней задолженности не ранее 10 лет.

Свой первый период межвременного ограничения внешнего долга мы, к сожалению, бездарно потратили. И уже в следующем году начинается самый жесткий второй период: погашение долгов плюс бюджетные ограничения по затратам. Даже если в 2020-2021 гг. нам удастся перейти к накоплению инвестиций для роста экспортного потенциала, выйти на старт качественно новой модели получится не ранее 2024 г., а стабилизация долгового потока произойдет лишь к 2035-му.

И здесь основной вывод: рост задолженности сам по себе не есть благом или катастрофой. Главное - куда трансформируется кредитный поток: в рост ВВП и улучшение экспортного потенциала или в удержание на плаву неэффективного экономического механизма. Чтобы ни говорили политики, быстрых решений у нас уже не осталось: даже самые оптимистичные расчеты показывают, что рост добавочной стоимости в структуре экспорта можно ожидать лишь через четыре года, и то при условии прироста чистых инвестиций (приток минус отток) на 30% и более в год. То есть первые ростки качественно нового уровня появятся у нас лишь к 2025-му году. Ну а первые признаки оздоровления - и вовсе в 2035-м. Примерно тогда украинцы смогут почувствовать себя нынешними поляками. И то при условии реформ и титанического труда все ближайшие 15 лет. И здесь очень важно взять на вооружение теорию китайского экономиста Джа Уайфу "Поиск процветания. Как развивающиеся рынки могут подняться": государство должно выравнивать "провалы рынка" и проводить быстрые структурные реформы: усиливать роль высокотехнологичных производств, но которые опирались бы не на фантазии чиновников, а на уже сформированные базовые отрасли экономики. Простыми словами, необходимо заменить "вашингтонский консенсус" на "пекинский".