Новый финансовый пузырь лопнет в интернете

Alibaba и сорок инвесторов

В октябре одна из крупнейших многоотраслевых корпораций мира General Electric отчиталась о результатах работы в третьем квартале этого года. Чистая прибыль американской компании, которая входит в число крупнейших машиностроительных групп мира, достигла $3,54 млрд, превысив прогнозы аналитиков. Ее выручка за этот же период составила более $36 млрд. В это же время о результатах третьего квартала отчиталась и китайская интернет-компания Alibaba Group, работающая в сфере e-commerce, которая в сентябре провела IPO на Нью-Йоркской фондовой бирже. Ее выручка за этот же период составила всего $2,74 млрд, а чистая прибыль - $1,1 млрд.

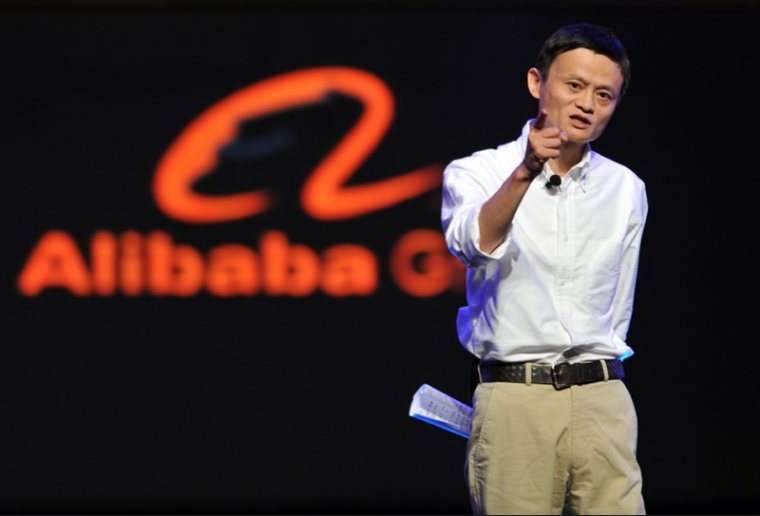

Несмотря на это, капитализация General Electric, начиная с середины сентября, выросла с $263 млрд лишь до $265 млрд. А рыночная стоимость Alibaba Group за это же время выросла со $168 млрд до почти $290 млрд. И оставила далеко позади не только гиганта американского машиностроения, но и высокотехнологичные компании, такие как Oracle ($177 млрд), IBM Corporation ($160 млрд), Qualcomm Inc. ($115 млрд). Даже "выскочка" Марк Цукерберг, создавший Facebook, и тот вынужден пасовать перед основателем Alibaba - бывшим учителем английского языка Джеком Ма, ставшим фаворитом американских инвесторов и самым богатым человеком в Китае с состоянием почти $24 млрд. Самую большую социальную сеть в мире инвесторы оценивают сейчас "всего" в $210 млрд.

А о таких интернет-компаниях, как Amazon и eBay, и говорить нечего - их суммарная капитализация не дотягивает даже до рыночной стоимости Facebook.

Основателю Alibaba Group нужно отдать должное - его детище в последние годы почти полностью подмяло под себя китайский рынок электронной коммерции. В прошлом году объем сделок на платформах Alibaba составил $248 млрд, а количество активных покупателей достигло 230 млн.

Воодушевленные инвестбанкиры наперебой твердят, что китайская компания "прошла точку перелома, после которой размер ее бизнеса начинает создавать огромную дополнительную выгоду", и считают, что она способна удваивать свои финансовые показатели ежегодно на протяжении десятков лет. Именно этот оптимизм, основанный на очень далеко идущих прогнозах, и стал причиной того, что с момента проведения IPO на Нью-Йоркской фондовой бирже капитализация Alibaba увеличилась почти на $100 млрд. По прогнозам, до конца года она вплотную приблизится к отметке в $300 млрд.

Можно ли считать здравой такую оценку для компании, чей коэффициент EV/EBITDA (отношение рыночной стоимости к прибыли) уже пробил фантастическую отметку в 50? Тогда как, например, даже у такой любимой инвесторами интернет-компании номер один в мире, как Google, он составляет около 15, а у самой дорогой компании в мире Apple - 10,5. По этому поводу есть много мнений. Главным доводом поклонников Alibaba является тот факт, что компания демонстрирует существенную динамику роста доходов от интернет-коммерции. Только в последнем квартале ее выручка выросла почти на 60%. Компанию Джека Ма называют настоящим "денежным станком", причем это утверждение в буквальном смысле недалеко от истины - его детище проникает в новые сферы и недавно объявило о создании своего частного банка.

Другое дело, что Alibaba остается чрезвычайно закрытой компанией и ее реальное финансовое положение - загадка для большинства инвесторов. Что же касается перспектив роста, они совсем не так очевидны, как кажется многим оптимистам. Уже сейчас Alibaba контролирует порядка 85% рынка онлайн-продаж товаров в Китае. При этом количество интернет-пользователей в Поднебесной в ближайшие три года в лучшем случае вырастет лишь на четверть - до 800 млн пользователей. И никаких гарантий того, что все это время рынок e-commerce в Китае будет расти как на дрожжах, нет.

История с доткомами повторяется

Некоторые экономисты успокаивают: такая переоценка ценностей - результат технологического прогресса. А во многих уважаемых мировых экономических изданиях все чаще появляются опусы о том, что цифровая революция провоцирует глобальные изменения на рынке труда и финансовой оценки бизнеса. Основные постулаты этой теории следующие: богатство уже создается без привлечения большого числа наемных работников, а работа больше не гарантирует роста доходов. Накопление капитала в цифровую эпоху будет происходить при минимальном количестве занятого в процессе персонала. В качестве примеров приводят, скажем, все ту же продажу Oculus VR, производителя гарнитур виртуальной реальности с 75 сотрудниками: в начале года Facebook выложила за нее $ 2 млрд. Гиганты современной технической экономики, такие как Google и Facebook, имеют в своих штатах не более 50 тыс. сотрудников, что составляет малую долю от персонала, задействованного в производственных процессах промышленных гигантов XX в.

Однако это лишь одна сторона медали. Все больше инвесторов сходятся во мнении: пример Alibaba Group демонстрирует, что на мировом фондовом рынке назрел новый технологический пузырь. Последний был надут еще в 90-х годах прошлого века, когда весь финансовый мир охватила настоящая интернет-лихорадка. Огромное количество экспертов и аналитиков тогда в один голос утверждали, что интернет-бизнес - это уже не будущее, а настоящее мировой экономики. Акции компаний, предлагавших использовать всемирную Сеть для получения доходов, баснословно дорожали, и все больше компаний, чтобы нарастить капитализацию, переориентировались на новые модели ведения бизнеса через интернет. Бум был настолько масштабным, что никому не известные интернет-компании, не зарабатывающие ни цента, оценивались инвесторами в сотни миллионов и миллиарды долларов. Например, сайт broadcast.com (неудачный прообраз YouTube) на пике пузыря доткомов в 1999 г. был продан более чем за $5 млрд. Тогда же четыре сотни котировавшихся на NASDAQ интернет-компаний достигли совокупной капитализации в $1,3 трлн, а рыночная стоимость интернет-гигантов того времени била все рекорды. Например, в начале 2000-х поисковик Yahoo! оценивался рынком почти в $100 млрд. Когда же пузырь лопнул в 2002 г., его капитализация опустилась ниже $10 млрд.

Новый пузырь доткомов, который надут сейчас, вероятнее всего, близок к пику своего роста. Сложно представить, что кто-то может перебить такие баснословно высокие оценки, как, например, $19 млрд от Facebook за мессенджер WhatsApp, чьи годовые доходы не превышают $50 млн, или оценку в $10 млрд от Yahoo! за сервис обмена сообщениями с нулевой выручкой Snapchat. Точно так же с точки зрения здравого смысла сложно объяснить оценку инвесторами почти в $8 млрд европейского интернет-инкубатора Rocket Internet, который недавно провел IPO во Франкфурте. Спрос на его бумаги более чем вдесятеро превысил предложение, притом что эффективность этого бизнеса даже не равна нулю, а ниже его. По данным самой компании, почти все ее стартапы убыточны (только за последний финансовый год основные портфельные компании Rocket Internet ушли в минус на 442 млн евро) и, скорее всего, так никогда и не выйдут в плюс.

Самое печальное, что когда пузырь доткомов 2 лопнет, это ударит не только по чересчур оптимистично настроенным инвесторам, но может нанести ощутимый удар по фондовому рынку США и Европы, а с ними - и по всей мировой экономике. Не зря все больше аналитиков приходят к выводу, что крушение доткомов в начале прошлого десятилетия было лишь репетицией глобального финансового кризиса 2008-2009 гг. И то, что происходит сейчас, может предвещать новый мировой обвал, который окажется еще сокрушительнее, чем предыдущий.