Фатальное заблуждение Нацбанка. Как нам мешает жить низкая инфляция

Низкая инфляция для нашей страны с ее сырьевой моделью экономики — это консервация бедности и отсталости, шлагбаум на пути к активации модели динамичного экономического роста

Не та инфляция

Классический пример, когда демократические практики почти никак не могут влиять на качество и вектор системного развития государства, — это Национальный банк. На втором году президентства Владимира Зеленского там сменился руководитель и два его зама, но на ключевых постах по банковскому регулированию и монетарной политике остались прежние апологеты "службы очистки".

С одной стороны, центральный монетарный орган страны не может вращаться, как флюгер, в зависимости от партийного ветра, а с другой, НБУ — это, пожалуй, единственный центральный банк мира, который практически никак не скорректировал свою политику с учетом изменившегося глобального контекста и кризисной реальности. Если не считать снижения учетной ставки, которое ровным счетом ни на что не повлияло. Подобную косность могут позволить себе лишь центральные банки тех стран, которые встроены в наднациональную монетарную парадигму, например, некоторые государства Центральной Европы. В Украине же и дальше продолжается политика инфляционного таргетирования с целеполаганием инфляции в пределах 5%, при этом министр экономики заявляет "маловато будет", а заместитель главы НБУ в ответ: "5% — это еще много, нужно меньше".

Применение данной модели выдает глубокое непонимание в Нацбанке природы инфляции в Украине. На Институтской считают, что инфляция у нас имеет преимущественно характер инфляции спроса, которая как раз и лечится простыми монетарными методами: повышением учетной ставки, сжатием денежной массы с помощью мобилизации ликвидности через эмиссию депозитных сертификатов НБУ, ограничением кредитования путем установления жестких нормативных требований к оценке кредитных рисков банков и т. д. Данная модель хорошо бы работала, если бы в Украине наблюдался так называемый позитивный разрыв ВВП, то есть разогрев экономики выше потенциального уровня с гипердинамикой роста доходов населения и совокупного потребления. Это ситуация, когда цены растут по причине того, что население и бизнес много потребляют товаров и услуг и предложение не успевает за спросом. Отсюда и рост цен, который нужно гасить с помощью монетарного охлаждения экономики. Однако в Украине наблюдается обратный процесс — инфляция предложения или издержек, когда цены растут не потому, что украинцы много потребляют, а по причине высоких рисков и издержек при производстве товаров и услуг. А подобный вид инфляции лечится диаметрально противоположной рецептурой: ставку нужно не повышать, а понижать (и не так, как сейчас, а радикальнее), нормативы кредитования — упрощать, мобилизационные операции НБУ по стерилизации избыточной банковской ликвидности — существенно ограничивать. Сложность регулятивного инструментария в Украине определяется еще и тем, что в последнее время наблюдается смешанный тип инфляции, когда на отдельных сегментах товаров и услуг некоторую роль играет и повышенный спрос, как это произошло, например, с ценами на те же медицинские маски и некоторые виды лекарств.

Здесь особую роль играют так называемые коэффициенты Маршалла, которые показывают уровень монетизации той или иной экономики, а рассчитываются они как отношение денежной массы к ВВП.

Если взять азиатские страны, многие из которых имеют сырьевую специализацию и являются переходными, то можно увидеть четкую зависимость между уровнем монетизации и экономическим развитием. Самые богатые страны имеют, как правило, очень высокий уровень монетизации и при этом достаточно низкие показатели инфляции. Так, в экономиках с уровнем ВВП в размере $10–50 тыс. на душу населения денежная масса превышает ВВП (уровень монетизации более 130%), а инфляция находится в пределах 0–3%. Развивающиеся страны (ВВП на душу населения до $10 тыс.) характеризуются средним уровнем монетизации (50–60%) и инфляцией до 8%. Самые бедные страны имеют низкий уровень монетизации (35–40%) и инфляцию выше 8%. Это, как правило, сырьевые экономики с высоким уровнем трудовой миграции и коррупции. С 2013 г. уровень монетизации в Украине сократился с 62 до 40%. При этом по уровню ВВП на душу населения ниже $4 тыс. мы опустились в корзину самых бедных стран. Зато инфляция вошла в целевой диапазон до 5%. В этом и состоит концептуальная ошибка политики НБУ — там думают, что высокий уровень развития является результатом так называемой макроэкономической стабильности в виде низкой инфляции, а на практике выходит с точностью до наоборот — макроэкономическая стабильность недостижима без динамичного развития.

Разные задачи на двух отрезках

Каждая страна в своей долгосрочной динамике проходит через отличные по инструментарию регулирования отрезки. Первый — это так называемый кейнсианский отрезок, когда происходит либо новая индустриализация, либо загрузка простаивающих в результате кризиса мощностей. Это либо США времен Великой депрессии, либо группа новых индустриальных стран. Не важно, на что ты нацелен: на полную загрузку имеющегося экономического потенциала или создание нового, — ты должен стимулировать рост, а это всегда приводит к увеличению спроса на базовые ресурсы, то есть и к повышению цен на них. Другой отрезок — так называемый неоклассический, когда экономика достигла предельных издержек и ее нужно охлаждать, снижая ценовую динамику. Простыми словами: развитые страны решают проблемы сохранения уже достигнутых качественных показателей развития, обесценить которые может лишь инфляция, а развивающиеся нацелены на достижение этих самых стандартов, и инфляция является одним из импульсов роста (но не в галопирующем формате).

Кстати, в Украине уже применялась подобная модель роста в 2016–2019 гг., когда дефлятор ВВП (изменение его номинального значения) в размере 15% (в среднем) обеспечивался за счет инфляции 10–14% и реального роста экономики на 2,5–3,5%. В прошлом году данная модель была разрушена: низкая инфляция — это прежде всего низкий показатель внутреннего дефлятора ВВП, за счет которого валовый продукт ежегодно прирастал в среднем на 500 млрд грн. С учетом стабильности курса гривни это давало до $20 млрд валового продукта в долларовом эквиваленте и примерно 150 млрд грн дополнительных бюджетных доходов в год через перераспределение ВВП. Кроме того, инфляция на уровне 10% и выше позволяла эффективно индексировать пенсии, ведь размер индексации наполовину зависит от показателя ИПЦ (индекс потребительских цен). Также инфляционный импульс толкал вверх заработную плату (на 15–20%), что с учетом стабильного курса позволило вывести ее валютный эквивалент почти на уровень 2013 г. Инфляция на уровне 10% — это и возможность получения по банковскому депозиту процентного дохода в размере 15% годовых, для части людей это стало "второй пенсией".

Но в Украине сырьевая экономика, при этом зависимая от сырьевого импорта, что делает показатель ИПЦ чрезвычайно чувствительным к изменению так называемой небазовой инфляции (сырые, то есть необработанные продукты питания, топливо, административно регулируемые услуги). Последовательность здесь примерно следующая: в случае роста цен на необработанные продукты на мировом рынке (например, на зерно) происходит импорт соответствующей ценовой динамики в небазовую инфляцию, а из нее — в базовую инфляцию с помощью обработанных продуктов питания, цены на которые также растут по причине удорожания сырья (сырых продуктов). Этот импульс имеет начало во внешнем контуре и никак не зависит от НБУ. Учитывая, что у нас сырьевая экономика, происходит и параллельный рост ВВП (сырые продукты составляют его значительную часть). То есть экономический рост у нас сопряжен с инфляцией, тем более что в расходах существенной части населения затраты на продукты питания превышают 50%. Что может сделать НБУ в этих условиях для обуздания инфляции? Сжать денежную массу и самое главное — укрепить гривню. В таком случае эффект ревальвации национальной валюты погашает в гривневом эквиваленте рост цен на сырые продукты на мировых рынках. Но одновременно с погашением инфляции гасится и рост ВВП, ведь уменьшается гривневый эквивалент нашего экспорта, что и произошло во втором полугодии 2019-го. Действия НБУ по обузданию инфляции, таким образом, лишь уничтожают реальную экономику.

Группа, где нас нет

В Нацбанке часто любят говорить о том, что низкая инфляция — это общий мировой тренд. В целом так оно и есть. Но там забывают добавить, что Украина — это одна из немногих стран, которая так и не завершила структурную перестройку экономики и не только не вошла в группу новых индустриальных, но и продолжает практику деиндустриализации. То есть, не выполнив домашнее задание по качественному развитию, пытается перейти в "другой класс". В то же время все новые индустриальные страны имели свой кейнсианский отрезок развития с относительно высокой инфляцией. Инфляция в Китае на отрезке его превращения в мировую фабрику составляла от 24% в 1994 г. и лишь после нулевых годов вошла в диапазон 2–5%. В Южной Корее с 1998 по 1998 гг. (период максимальной индустриализации) инфляция колебалась в диапазоне 7,1–7,5% с экстремумами в 9,3%. В Польше на этапе структурных реформ с 1993 по 2000 гг. инфляция снижалась с 35 до 10% и сейчас вошла в диапазон 1–4%. Аналогичная история в Бразилии: лишь в 2005-м инфляция сократилась до 6,9% и продолжает колебаться в диапазоне 3–7% с экстремумами в 9%. В ЮАР инфляция с 1980 по 1999 гг. колебалась в интервале 5–14%, а сейчас стабилизировалась в коридоре 4–5% с экстремумами в 11%.

То есть мы видим четкую корреляцию: сначала инфляция дает импульс развитию экономики, а затем наступает ценовая стабилизация. В Украине же несколько инфляционных импульсов попросту выпустили в паровозный гудок, так и не воспользовавшись появившимся фактором внутренней конкурентоспособности и не проведя структурную перезагрузку экономики. Если в других странах низкая инфляция стала результатом динамичного развития, когда дефлятор ВВП формируется благодаря реальному росту за счет увеличения продуктивности экономики, то у нас низкая инфляция пришла на смену "экономической пустоте". НБУ так и не подошел к созданию национальной параметрической модели влияния инфляции на рост ВВП, механически применив общеупотребительный таргет в 5%.

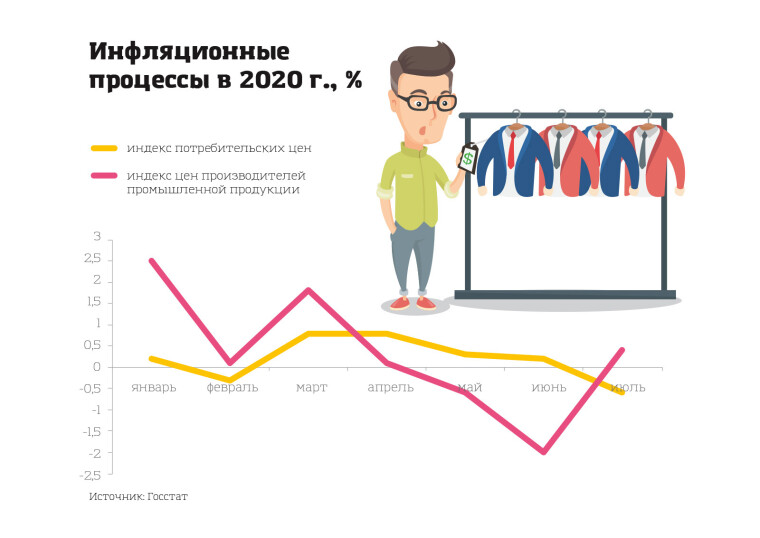

На данный момент инфляция в Украине составляет 1,4%. Ее низкий показатель как в сегменте ИПЦ, так и производителей промышленной продукции (см. инфографику) объясняется кризисом. По сути, это стабильность кладбища, когда цены находятся на минимальном уровне по причине системного снижения платежеспособного спроса как со стороны бизнеса, так и населения. По сути, экономика оказалась на грани дефляционной ловушки, которая намного опаснее инфляции, так как демотивирует бизнес расширять производство (стоимость продукции только понижается) и приводит к падению реальных доходов населения.

Таргетирование инфляции в Украине, то есть в сырьевой стране, в которой не завершены структурные реформы и постоянно уплощается экономический профиль, — это путь к бедности населения и окончательной деиндустриализации экономики.

Невиданный зверь

И на выходе нас ждет невиданный зверь, называемый бифляция. Сам термин введен в научный оборот аналитиком Осборном Брауном: ситуация, когда на одни товары цены растут, а на другие — падают. В Украине уже произошел существенный рост цен на отдельные группы потребительских товаров. В то время как на другие группы товаров, более зависимых от кредитной и инвестиционной активности, цены будут снижаться, усиливая рецессию и деиндустриализацию. Кстати, в моделях НБУ риск бифляции даже не упоминается.

Как это работает на практике, можно увидеть, сравнив данные за январь–июль 2020 г. с аналогичным периодом прошлого года. Подорожание хлеба (на 9%), молока (6,6%), фруктов (25,4%), сыров (5,9%), масла (5,3%), алкоголя и табачных изделий (11,6%), тарифов на водоснабжение (22,9%) и канализацию (19,4%), амбулаторных услуг (8,8%), услуг ж/д транспорта (8%), образования (13,4%) превышает, и нередко существенно, официальный таргет инфляции и средний показатель роста цен по стране. На этом фоне наблюдается снижение цен на бытовые товары (-1,1%) и некоторые группы инвестиционных товаров (бытовая техника, автомобили, недвижимость). Подобная тенденция объясняется тем, что население в условиях кризиса покупает лишь самый необходимый набор товаров, а покупки в кредит или за счет накоплений откладывает до лучших времен.

К проявлениям бифляции подмешивается и такое редкое явление, как агфляция — термин, введенный в оборот инвестиционным банком Merrill Lynch в 2007 г. касательно ситуации опережающего роста цен на некоторые виды продуктов питания. У нас это видно, например, по скачку цен на гречку.

Повторимся: низкая инфляция для нас — это консервация бедности и отсталости, шлагбаум на пути к активации модели динамичного экономического роста. Валютный эквивалент ВВП Украины в прошлом году составил $150 млрд. Для продолжения его наращивания нам необходимо обеспечить следующее условие: показатель дефлятора должен быть выше уровня девальвации гривни. Например, если гривня девальвировала на 10%, а дефлятор ВВП составил 15%, то валютный эквивалент номинального значения валового продукта вырастет в среднем на 5%. Все последние годы нам удавалось постепенно восстанавливать показатель валютного эквивалента ВВП и доходов населения, когда примерно 12% в дефляторе обеспечивала инфляция, а 3% — реальный рост. Симптоматично, что в период активного восстановления экономики в 2016–2019 гг. среднегодовая инфляция (за период) у нас никогда не была низкой (за исключением второго полугодия прошлого года, когда тенденция сломалась): она колебалась от 7,9 до 14,4%. Это был период медленного, но все же восстановления экономики, роста валютного эквивалента ВВП и реанимирования докризисного уровня трудовых доходов ($400 в месяц). К этой модели тоже были свои претензии: мы так в полной мере и не воспользовались ростом факторной конкурентоспособности после девальвации гривни в 2014–2015 гг. и не смогли использовать инфляционный импульс для запуска модели роста свыше 5%.

Но кто же знал, что может быть хуже — и в НБУ начнут бессмысленно и беспощадно бороться с инфляцией, причем это будут делать те же персонажи, которые допустили стагфляцию в 2014–2015 гг. в гипертрофированных размерах, когда инфляция достигала 44% в год. К несчастью для экономики, они оказались на своих должностях так же "эффективны", как и пять лет назад.