Аграрии устали тянуть страну

Хотя итоги сельскохозяйственного года подводить еще рано, стоит поговорить о проблемах, которые уже проявились в уборочную страду. О возросших по сравнению с прошлым годом трудностях говорят практически все аграрии, занимающиеся растениеводством. Даже если у кого-либо не снизились урожаи, то упали доходы и увеличились затраты.

Есть свои специфические проблемы у тех, кто выращивает зерновые, подсолнечник, сою и рапс, картофель и овощи, сахарную свеклу, фрукты и ягоды, виноград. У каждой культуры свои покупатели, свое соотношение между внутренним потреблением и экспортом, своя ситуация на украинском и внешних рынках. Немаловажны и региональные особенности, прежде всего различия в погодных условиях. Одни производители пострадали от засухи, другие - от дождей.

Но есть проблемы, общие для всех аграриев. Например, в этом году наблюдается общемировой тренд снижения цен на продовольствие, вызванный падением цен на энергоносители и хорошими запасами. Продовольственная и сельскохозяйственная организация Объединенных Наций (FAO) 5 ноября обнародовала свежие данные: в октябре цены на продовольствие на международных рынках оказались в среднем на 16% ниже, чем годом ранее. Однако украинские аграрии в отличие от своих основных конкурентов вообще не увидели падения цен на топливо, но в то же время испытывают огромные трудности с доступом к кредитам. Это вынуждало их экономить на всем, включая семена, удобрения и сельхозтехнику, что не могло не сказаться на урожае.

Профильное министерство мало чем помогло в сложившейся ситуации, и это еще одна проблема, общая для всех аграриев. Кабмин и Нацбанк, ссылаясь на плохое положение дел в экономике, стараются максимально эксплуатировать аграрный сектор, отказываясь понимать, что тем самым рубят сук, на котором сидят. Наверное, сейчас, как никогда прежде, было бы уместно ввести в правительстве пост вице-премьера по АПК, который отвечал бы за развитие сельского хозяйства и пищевой промышленности, а также за решение проблем сельских районов. И в любом случае необходимо изменить отношение к аграрному сектору со стороны власти, да и всего общества. Аграрии при всем желании не могут больше тянуть на себе решение финансово-экономических проблем всей страны. Не могут, поскольку их запас прочности уже почти исчерпан.

-------------

На долю аграриев приходится уже более трети украинского экспорта. Но вместо поддержки сельское хозяйство получило утяжеление налогового ярма

За последние полтора десятилетия аграрный сектор превратился в один из главных локомотивов украинской экономики. К 2013 г. объем сельхозпроизводства вырос в 1,84 раза по сравнению с 1999 г. Важнейшую роль в этом сыграли инвесторы крупных агрохолдингов. Благодаря сельскому хозяйству поднялась и пищевая промышленность. Уже в 2007 г. ее объемы производства оказались в 2,86 раза выше, чем в 1999 г. И хотя в 2008-2009 гг. показатели пищепрома ухудшились из-за финансового кризиса, далее эта отрасль вновь начала расти и в 2012 г. почти достигла докризисного уровня.

Аграрии не только наращивали выпуск продукции, но еще и активно осваивали внешние рынки. В 2001 г. объем экспорта продукции украинского АПК составил $1,83 млрд, а в 2012-м - уже 17,88 млрд, то есть почти в десять раз больше. Доля продукции АПК в общем объеме экспорта отечественных товаров за эти годы выросла с 11,3 до 26%. Фактически аграрный сектор стал одним из важнейших стабилизирующих факторов для национальной валюты, а стало быть, и для финансовой системы страны.

В 2013 г. Россия развязала против наc торговую войну. Украинский пищепром сократил производство на 5,1%, экспорт продукции отечественного АПК уменьшился на 4,8%. Но тогда же наши аграрии сумели найти новые рынки сбыта. И в 2014 г., когда Путин начал военную агрессию против Украины, аграрно-промышленный комплекс оказался единственным сектором экономики, который не допустил падения. Сельское хозяйство дало прирост на 2,2%, пищепром - на 2,5%. Экспорт продукции украинского АПК сократился лишь на 2,1%, тогда как общий объем экспорта упал на 13,5%. Доля продукции АПК в общем объеме экспорта поднялась до 30,9%.

и финансирование компаний, связанных с чиновниками от сельхозсектора

В условиях войны роль аграрного сектора изменилась уже не только количественно, но и качественно. АПК пришлось взять на себя функцию главного демпфера, удерживающего всю экономику от коллапса. Однако правящая коалиция и Кабмин попросту проигнорировали эту жизненно важную для страны роль аграриев. Налоговая нагрузка на агрофирмы за последний год заметно выросла: только выплаты по единому налогу увеличились более чем в 20 раз - до 2 млрд грн. в год. Кроме того, на 25% проиндексировали базу для расчета арендной платы за сельхозугодья.

По итогам трех кварталов 2015 г. получены удручающие результаты. Производство сельхозпродукции снизилось по сравнению с аналогичным периодом прошлого года на 5,3% (в растениеводстве - на 5,4%, в животноводстве - на 5,1%), а продукции пищевой промышленности - на 12,2%. Это данные по Украине без учета оккупированных территорий Крыма и Донбасса, так что причина не в войне. Спад сельхозпроизводства наблюдается во всех областях за исключением трех: Херсонской, Запорожской и Полтавской.

Экспорт продукции АПК в январе-августе сократился по сравнению с теми же месяцами прошлого года на 16,1%, или на $1,7 млрд (с $10,54 млрд до $8,84 млрд). Причем первым по значению фактором стало падение экспорта в ЕС на $1,04 млрд (с $3,26 млрд до $2,22 млрд) и только вторым - уменьшение экспорта в Россию на $0,61 млрд (с $0,78 млрд до $0,17 млрд, то есть он уже почти обнулился). Вряд ли может служить утешением то, что общий объем украинского экспорта упал еще сильнее - более чем на треть, и в результате доля продукции АПК в нем выросла до 35,8%.

Но главные проблемы, похоже, впереди. Весной министр агрополитики Алексей Павленко заверял, что аграрный НДС будет аккумулироваться на спецсчетах и это позволит вернуть в отрасль порядка 18 млрд грн. Но вместо этого Кабмин подписал с МВФ меморандум, согласно которому с 2016 г. отрасль перейдет на общий режим налогообложения. В таком случае аграрии прогнозируют снижение объемов производства сельхозпродукции на 30% и сокращение до 60 тыс. рабочих мест.

Правда, замминистра финансов Елена Макеева пообещала ввести адресные целевые дотации для сельхозпроизводителей. "В украинских реалиях это поддержка с откатами до 50% и финансирование компаний, связанных с чиновниками от сельхозсектора", - прокомментировал эту идею народный депутат из фракции БПП Николай Кучер. По его мнению, сохранение льготного режима НДС необходимо оставить до 2018 г., как это прописано в коалиционном соглашении.

Требование обязательной продажи экспортерами 75% валютной выручки уже превратило аграрный сектор в дойную корову для Нацбанка. Теперь правительство намерено порадовать эту корову еще и полновесным налоговым ярмом. А министр Павленко отстоять интересы отрасли оказался не способен. Вместо ключевых вопросов развития аграрного сектора он занят различными фрагментарными реформами. Еще в июле Павленко анонсировал "Стратегию развития сельского хозяйства и сельских территорий на 2015-2020 годы", однако документ до сих пор не принят. Отраслевые бизнес-ассоциации подвергли министерский проект уничижительной критике, отметив его очень низкое качество.

-------------

В этом сезоне наши экспортеры будут вынуждены сбрасывать цены также и под давлением российских конкурентов. Они могут предлагать пшеницу более качественных (твердых) сортов и ориентируются на те же рынки сбыта

За последние три года среднестатистическая тонна нашего зерна подешевела с $276,5 до $178. В этом году цена и вовсе может снизиться до $150-160, что как минимум на $30-35/т дешевле, чем просят за свой товар американские или европейские поставщики.

После Египта - Индия

В этом году отечественные аграрии получили сравнительно невысокий урожай. На снижении общего вала сказались проблемы с кукурузой. Из-за летней засухи многие плантации попросту выгорели, а початки остались полупустыми. Некоторые хозяйства предпочли вообще не убирать такие поля: работа техники и людей может обойтись дороже, чем удастся выручить за зерно. В итоге урожай кукурузы не превысит 21 млн т, тогда как в прошлом году он составил 28,4 млн т. Заметно снизятся и показатели запасов фуражного зерна. Включая кукурузу, его, по прогнозам минсельхоза США (USDA), будет 34,8 млн т, что на 4,5 млн т меньше, чем в прошлом сезоне.

Будут проблемы и с подсолнечником - его урожай снизится на 1,2 млн, до 8,9 млн т. Причина та же - засуха, особенно в южных регионах страны, буквально выжгла поля, а оставшееся не впечатляет качеством.

Тем не менее, вопреки предварительным прогнозам экспертов о снижении экспорта зерновых и подсолнечного масла в 2015/2016 маркетинговом году, отгрузки урожая за границу будут только расти. Ранее ожидалось, что из-за уменьшения урожая Украина сможет продать на внешние рынки чуть больше 30 млн т зерна против 34,8 млн т в 2014-м и 3,6-3,8 млн т масла (в прошлом году - 4 млн т). Но, судя по всему, и трейдеры, и аграрные чиновники нацелены на новые рекорды. Профильный министр Алексей Павленко недавно пообещал, что в этом году Украина войдет в топ-3 крупнейших мировых экспортеров зерна с результатом 36 млн т. На первом месте традиционно будут США (84,5 млн т), на втором - Евросоюз (42 млн т). Примечательно, что разрыв с ЕС у нас, если все пойдет по плану Павленко, совсем небольшой - всего 6 млн т, хотя еще в прошлом году он составил 15,2 млн т (Евросоюз уменьшит экспорт из-за снижения урожая). По подсолнечному маслу мы и так уже несколько лет кряду остаемся первыми в мире. И в этом сезоне вряд ли что-либо изменится. Более того, Украина может даже увеличить отгрузку на 100-200 тыс. т.

Проблем с покупателями у нашей страны возникнуть не должно. Ключевыми рынками в этом сезоне будут Египет, Китай, Индия, некоторые европейские страны (Испания, Греция и пр.). Египетские чиновники, ведающие госзакупками, в последнее время относятся к нашим поставщикам даже более лояльно, чем ранее (на нескольких последних тендерах предпочтение было отдано именно украинскому зерну). Так что в этом году есть все шансы увеличить долю данного рынка в общих зерновых продажах с прошлогодних 7,2 до 8-9%. Индия из-за снижения собственного урожая зерна планирует увеличить его импорт более чем на 40%. А учитывая, что в минувшем году отгрузки наших трейдеров в эту страну выросли более чем в 20 раз, Украина имеет все шансы и там нарастить свою долю.

К слову, Индия обещает стать золотым дном и для наших поставщиков масла. В этом году из-за нехватки воды тамошнее правительство ограничило фермеров в площадях под масличные культуры (в частности, рапс). Ими было засеяно на 500 тыс. га меньше, чем планировалось (всего 6,4 млн га). Ожидается, что в связи с этим Индия увеличит импорт пищевых масел (в том числе подсолнечного) на 0,5 млн, до 12,6 млн т.

Также ожидается активизация импортной активности Китая. Его правительство заявило, что намерено наращивать закупки зерна, по меньшей мере, в течение ближайших пяти лет. В этот период разрыв в спросе на зерно и предложении китайских фермеров ежегодно будет составлять 100 млн т. Очевидно, что часть данного объема достанется и нашим поставщикам. Правда, пока непонятно, будет ли это главным образом ГПЗКУ, отгружающая в Поднебесную кукурузу (в текущем году 3,7 млн т), или же выгодные контракты смогут получить и частные трейдеры.

Продаем больше, зарабатываем меньше

Впрочем, очередные экспортные рекорды еще не гарантируют нашей стране высоких валютных заработков. Ведь понижающийся ценовой тренд на мировом рынке как на зерно, так и на подсолнечное масло сохраняется. По данным USDA, объем мирового предложения пшеницы в октябре достиг рекордного уровня за счет увеличения урожая в Австралии и Канаде. Общие запасы пшеницы только за последний месяц выросли на 1,2 млн т (до 732,7 млн т), а по сравнению с октябрем прошлого года - более чем на 7 млн т. По состоянию на конец октября европейскую и американскую пшеницу продавали в среднем по $220/т. Но наше зерно на мировом рынке традиционно дешевле, и за него реально выручить не более $150-170/т, а к концу года цена, согласно прогнозам, может упасть до $120/т. Продолжает дешеветь на мировых биржах и украинская кукуруза. Если в августе за нее давали около $180/т, то в октябре - $160/т. А если верить прогнозам аналитиков, в начале следующего года цена может упасть до $105-110/т.

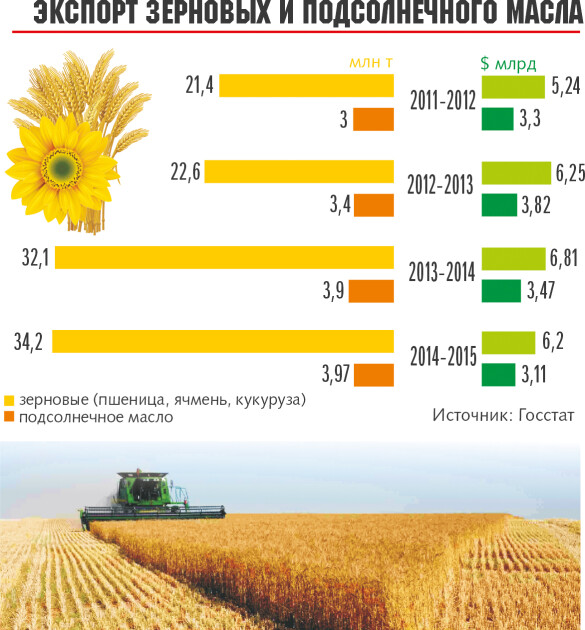

Поскольку конкуренция между производителями усилилась, украинские трейдеры вынуждены жертвовать ценой, чтобы сохранять и наращивать свои доли на внешних рынках. Это должно окупиться в случае изменения мировой конъюнктуры: уже в следующем году прогнозируется дефицит зерновых. Пока же, несмотря на рост объемов экспортируемой продукции, зарабатывать валюту становится все сложнее. Так, по данным Госстата, в 2012/2013 г. Украина поставила на экспорт 22,6 млн т пшеницы, кукурузы и ячменя, получив за это зерно $6,25 млрд. В 2013/2014 г. мы продали за границу уже 32,1 млн т, но прибавка в заработке составила всего $560 млн. То есть стоимость среднестатистической тонны украинского зерна за год снизилась с $276,5 до $212. В 2014/2015 г. мы экспортировали 34,2 млн т пшеницы, кукурузы и ячменя, заработав при этом $6,2 млрд. Это значит, что та же среднестатистическая тонна подешевела до $178.

В этом сезоне наши экспортеры будут сбрасывать цены и под давлением российских конкурентов. В минувшем году российские власти ввели высокие экспортные пошлины на урожай, фактически заблокировав его поставки за границу. Однако в 2015-м трейдеры добились смягчения санкций: пошлины зафиксированы не в евро, а в рублях. Кроме того, в РФ в этом году урожай зерна превышает прошлогодний более чем на 10 млн т (составит около 60 млн т). Учитывая рекордную девальвацию рубля, тамошние аграрии готовы предлагать зерно по демпинговым ценам. В итоге в отдельные недели августа и сентября российская пшеница была самой дешевой в мире. К примеру, в августе, когда наша пшеница продавалась по $180/т, россияне предложили свой урожай по $178/т. Египетский зерновой комитет (GASC) не устоял против такого предложения и приобрел партию в 170 тыс. т. А поскольку российские трейдеры могут предлагать пшеницу более качественных (твердых) сортов и ориентируются на те же рынки сбыта, нашим экспортерам, чтобы наращивать продажи, придется уступать в цене.

-----------

В погоне за рекордным экспортом может оказаться нарушенным продовольственный баланс страны

Минагрополитики торопит трейдеров с подписанием меморандума по экспорту зерна на 2015-2016 гг. Глава профильного ведомства Алексей Павленко рассчитывает, что такой документ появится уже к концу ноября. Волнения чиновников вполне оправданы. В этом году Украина собрала достаточно скромный урожай зерна: 59,5 млн т против почти 64 млн т в прошлом сезоне. Если пустить экспорт на самотек, теоретически продовольственная безопасность страны может оказаться под угрозой.

С другой стороны, в самом аграрном министерстве планируют зафиксировать достаточно высокие объемы допустимого экспорта - 36 млн т (в том числе 16 млн т пшеницы). Для сравнения: в прошлом году при рекордном урожае наша страна отгрузила на внешние рынки 34,8 млн т. Возникают закономерные вопросы: не переоценили ли чиновники экспортный потенциал страны и хватит ли оставшегося зерна, чтобы накормить страну и при этом удержать приемлемые цены на стратегическую продукцию - пшеничную муку и корм для скота. По прогнозам "АПК-Информ", в этом году внутреннее потребление зерновых и зернобобовых снизится в среднем на 4% и составит около 28,1 млн т. При этом потребности страны в пшеничной муке будут на 200 тыс. т ниже, чем в прошлом сезоне - порядка 5 млн т. А фуража и кукурузы нам понадобится 16,6 млн т против 17,3 млн т в 2014-м. Расчеты аналитиков базируются на демографических показателях и отчетах животноводов. Численность населения в Украине продолжает сокращаться. Соответственно снижается и потребление хлеба, макарон, каш и других продуктов переработки зерновых. Аналогичная ситуация со спросом на кормовое зерно. По данным официальной статистики, на начало октября поголовье крупного рогатого скота составило 4,3 млн, что на 6,1% меньше, чем на аналогичную дату прошлого года. Поголовье свиней за это же время сократилось на 2,8% (до 7,8 млн), овец и коз - на 5,1% (до 1,6 млн), птицы - на 3,6% (до 231,3 млн). Но даже с учетом уменьшения потребления экспорт, по мнению аналитиков, должен составить примерно 30 млн т.

и Харьковской областях

На самом деле спрос на пшеницу может оказаться даже выше, чем в прошлом году. Минсельхоз США (USDA) в своем октябрьском отчете прогнозирует объемы ее внутреннего потребления в Украине на уровне 12,7 млн т против 12 млн в 2014-м. Дело в том, что в последние годы наша страна активно наращивает экспорт не только самого зерна, но и продуктов его переработки, в том числе пшеничной муки, отрубей и пр. К примеру, в минувшем году объемы отгрузки пшеничной муки увеличились на 15%, в этом году они вырастут до 20%. А экспорт пшеничных отрубей увеличился с начала года на 16%. Даже при том, что урожай пшеницы в текущем году больше на 2,2 млн т, ее допустимый экспорт, по расчетам аналитиков USDA, может составить 14,3 млн т, тогда как наши аграрные чиновники планируют продать за границу 16 млн т. "Лишнего" фуража и кукурузы у нас, по данным минсельхоза США, 20,8 млн т. В итоге общий экспорт зерновых может составить 35,1 млн т, что все равно меньше, чем запланировало аграрное ведомство. Понятно, что в стране есть еще переходящие остатки зерна - их чиновники насчитали более 10 млн т., хотя эти данные эксперты оценивают как явно завышенные. Впрочем, даже если экспорт зерна будет максимальным, голод украинцам не грозит. Но вот цены на зерно и, соответственно, муку, хлеб, корма (а значит - и на мясо с молоком), будут высокими.

Собственно, процесс подорожания уже запущен. По данным Минагрополитики, на 30 октября закупочные цены на пшеницу третьего класса составили 3,2 тыс. грн./т, что выше на 4%, чем в сентябре, и на 31% по сравнению с октябрем минувшего года. Фуражная пшеница за месяц выросла в цене на 5% (а по сравнению с прошлым годом на 48%, до 2,9 тыс. грн./т), кукуруза - на 1% и 69% соответственно (до 2,91 тыс. грн./т). Рекордно подорожал подсолнечник: по состоянию на конец октября его продавали по 8,3 тыс. грн./т, что на 3% дороже, чем в сентябре и на 93% - чем в октябре прошлого года. Эксперты прогнозируют, что к новому году стоимость семян может вплотную приблизится к 9 тыс. грн./т. Стремительный рост цен поясняется повышенными потребностями переработчиков в сырье. Общие мощности отечественных МЭЗов рассчитаны на переработку более 14,5 млн т и из года в год увеличиваются. В частности, в этом году расширила производство компания Allseeds, запуск новых мощностей на подходе у кампании ViOil. Урожай же подсолнечника оказался меньше прошлогоднего на 1,2 млн т (8,9 млн т). Дефицит сырья приведет к снижению производства подсолнечного масла с прошлогодних 4,5 млн т до 4,2 млн т, а также его подорожанию. По данным Минагрополитики, на конец октября оптово-розничная стоимость масла составила 21,9 грн./л, что на 66% больше, чем в прошлом году, В рознице масло подорожало еще больше - на 85%, до 27,4 грн./л.

Урожай 2016 г. будет еще хуже нынешнего

Рост цен на зерновые и масличные в этом году будут подстегивать и неутешительные вести с полей. Осенняя посевная оказалась провальной. Из-за аномальной засухи в августе и сентябре работы заметно сдвинулись в сроках. На начало ноября не все хозяйства засеяли планируемые площади, и продолжать кампанию уже вряд ли имеет смысл, так как всходы не успеют окрепнуть до наступления холодов. В частности, отставание от плана по пшенице составляет около 1 млн га, а по озимому ячменю - порядка 500 тыс. га. Площади под озимым рапсом из-за неблагоприятных погодных условий уменьшились на 15%. Но под вопросом и судьба посеянных озимых. По данным профильного министерства, на конец октября всходы получены лишь на 55% угодий (3,4 млн га). Из них в хорошем и удовлетворительном состоянии озимые на 2,3 млн га, а в изреженном - на 1,1 млн га. При этом 45% посеянного пока вообще не взошло (больше всего "мертвых" полей в Николаевской, Днепропетровской, Запорожской, Одесской и Харьковской обл.). И шансы получить хоть какой-то урожай на этих угодьях довольно призрачные. Даже если зима будет теплой и потери озимых окажутся минимальными, уже сейчас понятно, что урожай-2016 вряд ли порадует новыми рекордами. И обычно оптимистично настроенное профильное министерство пророчит сбор всего 59,2 млн т зерновых, что немного меньше, чем в текущем году. Независимые же эксперты оценивают будущий урожай в 55-56 млн т.

-----------

Весной-летом следующего года в Украине возможен новый скачок цен на сахар, особенно если производителям удастся нарастить экспортные поставки

Втечение октября стоимость сахара, по данным Минэкономразвития, в среднем по Украине повысилась на 21,4% - с 12,45 до 15,11 грн./кг. Если же сравнивать с концом октября прошлого года, то имеем рост цен в 1,78 раза - год назад килограмм сахара стоил 8,48 грн. Аналитики рынка прогнозируют, что в ноябре он подорожает до 16,5 грн./кг.

Конечно, у роста цен есть причины, общие для всех продуктов. Но сахар дорожает еще и по специфической причине, которой не было год назад. Ее имя - дефицит. В прошлом сезоне, наоборот, было его массовое перепроизводство, что вынуждало производителей снижать цены. Под нынешний урожай было посеяно 239 тыс. га, что на 26% меньше, чем в минувшем году (322 тыс. га). Это был сознательный шаг с целью избежать перепроизводства и поднять цены. К тому же в этом году снизилась урожайность фабричной сахарной свеклы - по данным Госстата, на 1 октября она составила 390 ц/га, а годом ранее превышала 430 ц/га. Темпы уборки урожая отстают от прошлогодних более чем вдвое: на 1 октября собранная площадь едва достигла 50 тыс. га, хотя годом ранее было 104 тыс. га, валовой сбор сахарной свеклы составил 1,96 млн т, а в минувшем сезоне - 4,47 млн т. Производство сахара в январе-сентябре сократилось почти вдвое по сравнению с теми же месяцами 2014 г. - с 432 до 224 тыс. т. Следствием всего этого и стал скачок цен в октябре.

По прогнозам аналитиков, в нынешнем году будет собрано 9,5-9,6 млн т фабричной сахарной свеклы, что на 40% меньше, чем в 2014 г. (15,5 млн т). Ожидаемое производство сахара - 1,1-1,2 млн т при годовом внутреннем потреблении на уровне 1,55-1,6 млн т. Впрочем, к началу сентября оставались переходные запасы от прошлого сезона в размере 0,5 млн т.

Дефицит на внутреннем рынке будет зависеть от успехов экспортеров. В январе-августе нынешнего года они увеличили внешние поставки сахара более чем в 100 раз по сравнению с теми же месяцами прошлого года - с $380 тыс. до $42 млн. Крупнейшими покупателями оказались Киргизия ($16,2 млн), Румыния ($6,6 млн), Казахстан ($4,7 млн), Россия ($2,7 млн), Иран ($2,4 млн), Молдова ($2,1 млн), Грузия ($1,9 млн), Туркмения ($1,7 млн). Всего за рубеж ушло 104 тыс. т украинского сахара, но в следующем году, как уверяет министр агрополитики Алексей Павленко, объем экспорта может увеличиться в десять раз - до 1 млн т. В ближайшие полгода он обещает открыть для украинского сахара рынки Китая и еще нескольких азиатских стран. По данным минсельхоза США, в нынешнем сезоне (сентябрь 2015-го - август 2016 г.) в мире ожидается дефицит сахара до 3,8 млн т. Это вызвано неурожаем сахарной свеклы и сахарного тростника во многих странах, в т. ч. в Бразилии и Китае. "Думаю, в следующем году нужно сеять больше сахарной свеклы", - говорит Павленко. Но весной-летом, пока не будет собран новый урожай, в случае экспортных успехов украинских сахарозаводчиков в стране вполне возможен дефицит сахара, а значит, и новый скачок цен.

---------

Урожай овощей в этом сезоне оказался самым низким за последние пять лет

Снижение посевных площадей, тотальная экономия на качественных семенах и происки погоды уменьшили урожай овощей и картофеля на несколько миллионов тонн. И хотя собранного вполне достаточно для обеспечения потребностей внутреннего рынка, цены уже рекордно выросли. Аппетиты фермеров, мечтающих продать урожай по заоблачным ценам, может умерить разве что масштабный импорт.

По данным Госстата, на 1 октября фермеры собрали 20,4 млн т картофеля и 6,9 млн т овощей открытого грунта (капуста, свекла, лук, морковь, огурцы, томаты и пр.), что соответственно на 3,3 и 2,7 млн т меньше, чем в 2014-м. При этом антирекорд не стал сюрпризом для фермеров: по сути, они заложили его еще весной, уменьшив посевные площади и вложения в овощные плантации. В частности, картофеля посадили на 4,3% меньше - около 1,3 млн га, овощей - на 6% (порядка 435 тыс. га). Причем уменьшение площадей произошло в основном за счет крупных хозяйств. Последние несколько лет они хорошо зарабатывали не столько на украинском "свежем" рынке, сколько на поставках в Россию и переработчиках. Те в свою очередь также в немалой степени ориентировались на российских потребителей, куда уходило до трети всей украинской консервации. Но даже огромный рынок сбыта с высокими закупочными ценами не позволил ни картофелю, ни другим овощам не то что опередить, но даже сравниться по показателю рентабельности с другими сельхозкультурами. К примеру, в прошлом году прибыльность производства картофеля составила в среднем по стране 9,2%, а овощей - 16,7%. Для сравнения: даже сахарная свекла, которую аграрии традиционно считают одной из самых "неблагодарных" культур, позволила выйти на показатель рентабельности 17,9%. Не говоря уже о зерновых и масличных, рентабельность которых в прошлом сезоне составила 25,8-36,5%. Инвестиции в овощные и картофельные уголья в 2-3 раза превышают вложения, необходимые для того, чтобы вырастить урожай пшеницы или подсолнечника. Так что, когда стало понятно, что перспективы экспорта в Россию в этом сезоне более чем туманны, а переработчики сообщили о планируемом снижении закупок, большинство овощеводов сократили угодья под культурами. Кроме того, хозяйства в рамках общей стратегии "экономной посевной" урезали бюджеты на закупку качественных семян и средств защиты растений, что в овощеводстве имеет критическое значение. Но, пожалуй, решающий удар по урожаю нанесла погода. Из-за аномальной летней жары часть посевов просто выгорела, а то, что осталось, поразили болезни и вредители. В итоге урожайность большинства культур резко снизилась. К примеру, по данным Украинской ассоциации производителей картофеля, большинство специализированных хозяйств собирает всего 12-15 т/га, тогда как в более удачные сезоны получали по 25-28 т/га. Плантации лука в отдельных регионах были настолько поражены болезнями, что собрать с них более-менее крупные партии товарного вида вряд ли удастся.

Теоретически даже сравнительно невысокого урожая с лихвой хватит для потребностей внутреннего рынка. К примеру, картофеля украинцы съедают не более 2 млн т в год - остальное идет на корм скоту, переработку и экспорт. По подсчетам профильного министра Алексея Павленко, потребности в овощах составляют 6,7 млн т (из расчета потребления 160,2 кг/чел.). Но на самом деле все не так оптимистично. Овощи уже рекордно подорожали. По данным агентства "АПК-Информ: овощи и фрукты", за октябрь среднестатистическая овощная корзина, куда входит картофель и основные борщовые ингредиенты (свекла, капуста, морковь, лук) подорожала почти на 62%. И рост цен продолжается. Картофель сейчас продают по 6-7 грн./кг, капусту, свеклу - по 9-10 грн., морковь - по 12-15 грн. Эксперты прогнозируют, что если так пойдет и дальше, то к новому году картофель может подорожать до 10-15 грн./кг, а овощи "борщового набора" - до 15-25 грн. Причина ценового ажиотажа банальна: многие фермеры, ожидая еще более благоприятной рыночной конъюнктуры, попросту придерживают товар, способствуя росту цен. Впрочем, озолотиться на овощах нашим аграриям могут помещать импортеры. Скажем, стоимость картофеля на польских оптовых рынках стартует с 1 евроцента, то есть менее 3 грн./кг. Даже с учетом доставки продавать ее по 6 грн./кг в Украине уже будет рентабельно. Аналогичная ситуация с белорусскими овощами, которые в 1,5-2 раза дешевле наших. Но самым большим парадоксом нынешнего сезона может стать импорт в Украину российской капусты. В этом году в РФ ее уродило настолько много, что тамошние фермеры готовы продавать урожай по 12-13 центов/кг, что вдвое дешевле, чем в Польше и на отечественных рынках.

Яблочный сезон

Урожай фруктов и ягод в Украине в этом году также один из самых низких за последние 5-7 лет. По состоянию на 1 октября получено порядка 1,5 млн т плодов. Из них более 1 млн т приходится на яблоки, которые в нынешнем сезоне являются едва ли не единственной удачной позицией в списке садоводов. По абрикосу, сливе, вишне валовой сбор оказался ниже прошлогоднего как минимум на треть. Причиной богатого урожая яблок стало массовое вступление в период плодоношения молодых садов, в которые хозяйства инвестировали в прошлые годы.

Отечественные садоводы "на- значили" яблоки стратегической культурой не случайно. На них наблюдается самый высокий спрос со стороны украинских и российских переработчиков. Даже в прошлом году, когда Россия фактически перекрыла импорт украинских фруктов, тамошние заводы искали любые способы закупить сравнительно недорогое украинское сырье. В этом году, по оценкам Татьяны Гетьман из "АПК: овощи и фрукты", экспорт яблок из Украины имеет все шансы вырасти еще на треть и составит порядка 60 тыс. т.

Виноградники пойдут под нож

Не лучшие времена переживают отечественные виноделы. По данным директора профильной ассоциации "Виноградари и виноделы Украины" Сергея Михайлечко, за девять месяцев в стране произведено 4,7 млн дал вина, что на 11% ниже показателей 2014-го (уже без учета аннексированного Крыма). Причиной дальнейшего снижения темпов стал плохой урожай. По данным Михайлечко, винограда в основных сырьевых регионах (Одесская, Херсонская, Николаевская, Закарпатская обл.) собрали на 35% меньше, чем в 2014-м. Но самым мощным ударом по виноделам в профильной ассоциации считают отмену спецрежима налогообложения, что может поставить крест на расширении виноградников. "Государство уже ликвидировало все дотационные программы для виноградарей. Выплаты компенсаций (до 48% затрат на закладку новых виноградников) из средств 1,5%-ного сбора с продаж алкоголя остановлены еще в 2012-м, хотя производители горячительных напитков продолжают уплачивать этот налог. Ранее эти средства позволяли ежегодно высаживать по 33,5 тыс. га новых виноградников. В этом же году площади их закладки уменьшились более чем на 90%", - говорит Михайлечко. Если хозяйства лишат еще и налоговых льгот, впору говорить о сокращении площадей под виноградными плантациями.

----------

Соя и рапс несколько лет назад имели практически одинаковые позиции в списке предпочтений украинских аграриев. Под каждую культуру хозяйства выделяли порядка 1 млн га в год, обе считались перспективными для экспорта, поэтому закладывались в планы по дальнейшему расширению угодий. Но в этом сезоне стало окончательно понятно, что сою фермеры все же полюбили намного больше. И небезосновательно

Нынешней весной площади под соей были расширены по сравнению с прошлым годом на 100 тыс. га - до 2 млн. При этом аграрии практически не экономили на семенах и химикатах, что в итоге позволило собрать рекордный урожай - 4,4 млн т, на 0,5 млн больше, чем в 2014 г. Ставка на сою была сделана не случайно. Во-первых, по итогам минувшего года она вошла в тройку наиболее рентабельных культур с показателем 34%. Высокую маржинальность обеспечил активный экспорт: в 2014 г. на внешние рынки было поставлено 1,7 млн т (в 2013-м - 1,5 млн т). Во-вторых, помимо самой сои отечественные экспортеры продают за границу продукты ее переработки, в первую очередь соевый шрот, жмых, муку, которые пользуются высоким спросом среди животноводов. В прошлом сезоне было отгружено более 200 тыс. т такой продукции, что вдвое превысило показатели предыдущего периода. В-третьих, экспортные перспективы нашей сои улучшаются с каждым днем. В мае этого года на 10-й международной конференции "GMO-Free Europe: будущие возможности и вызовы", которая проходила в Берлине, впервые обсуждалась возможность замещения Украиной большей части импорта сои и продуктов ее переработки в ЕС из стран Южной Америки. Вообще, нынешний год стал переломным для Евросоюза в отношении ГМ-продукции. Все больше стран отказываются от культур-мутантов, а соя, которая поставлялась в Европу из Южной Америки, практически вся генномодифицированная. У нас же "чистой" сои 80-90%, что открывает перед страной просто сказочные перспективы. Если отечественным трейдерам удастся оттеснить южноамериканских конкурентов, мы сможем отгружать только в страны ЕС порядка 2 млн т в год. Даже с учетом того, что процесс завоевания европейского рынка может растянуться на несколько лет, эксперты прогнозируют увеличение отгрузок украинской сои в 2015/2016 маркетинговом году до 2,3 млн т, что в деньгах составит порядка $1 млрд против $703 млн в нынешнем м. г. А продуктов ее переработки экспортеры планируют отгрузить не менее 450 тыс. т. Настроение трейдеров не омрачает даже тот факт, что на фоне дешевеющей нефти снижаются и мировые цены на сою: в этом году они упадут в среднем на 10% (до $300-320/т). Впрочем, в гривне соя даже дорожает. При формировании товарных партий экспортеры готовы платить за нее до 8,5 тыс. грн./т, что на 200 грн./т больше, чем в прошлом месяце.

перед Украиной новые экспортные перспективы

Наконец, соя в отличие, скажем, от еще более высокорентабельного подсолнечника не только не истощает почву, а напротив, насыщает ее азотом. С учетом перечисленных факторов можно прогнозировать дальнейшее расширение угодий под культурой.

С рапсом ситуация не столь радужная. Площади под ним в Украине в этом году также немного увеличились (до 1,2 млн га), но из-за высоких потерь озимого рапса общий урожай получился меньшим, чем в 2014-м, - всего 2 млн га. Прогнозируется снижение и объемов экспорта. В прошлом году Украина отгрузила на внешние рынки 1,9 млн т (при урожае 2,2 млн т), а в 2015-2016 гг., по прогнозам аналитиков, продать за границу удастся не более 1,5-1,6 млн т.

Впрочем, экспорт будет сокращаться не только из-за невысокого урожая. По мере укрепления тренда падения цен на нефть проекты по увеличению производства биотоплива, основным сырьем для которого и является рапс, находят все меньше сторонников. К примеру, ЕС, который ранее был одним из наиболее выгодных покупателей этой культуры, в минувшем сезоне сократил закупки на 15%. Нашим трейдерам пришлось спешно переориентироваться на азиатские рынки. Если в 2013 г. в Евросоюз уходило около 90% всего нашего рапсового экспорта, то по итогам прошлого сезона - менее 70%, а в этом году цифра и вовсе может упасть до 50%. Впрочем, есть надежда, что мировые цены просядут не столь существенно даже при условии удешевления нефти. Согласно данным аналитической компании Strategie Grains, в 2015 г. мировой урожай рапса снизится на 6,5 млн - до 65,5 млн т. А в Евросоюзе, который интересует наших трейдеров больше всего, общий урожай сократится с 25 млн до 22 млн т.