Продержаться до выборов. Как НБУ развращает банки и искусственно укрепляет гривню

Доход от "ночных средств"

Как показывает статистика НБУ, указанная сумма не является абсолютным рекордом, а лишь одним из рядовых событий в череде монетарных будней регулятора. И длятся эти будни уже даже не один месяц, а последние несколько лет

В декабре 2018-го НБУ удавалось за один день привлекать с помощью выпуска депозитных сертификатов и 39 млрд грн. В январе этого года объемы дневных операций существенно увеличились. В качестве экстремумов можно назвать привлечение средств с помощью выпуска указанных выше финансовых инструментов в размере 66 млрд грн (25 января). В феврале дневной максимум составил 64 млрд грн.

Депозитный сертификат (certificate of deposit) - долговая ценная бумага НБУ, которая выпускается в бездокументарной (цифровой) форме. Персональная идентификация владельца осуществляется с помощью системы депозитарного учета ценных бумаг. Размещаются депосертификаты лишь в безналичной форме и оплачиваются в гривне. Нацбанк обладает полной монополией в процессе определения условий выпуска: доходности, срока обращения, сумм размещения. Хотя, справедливости ради стоит отметить, что процесс принятия решений все же опирается на некие стандартизированные процедуры. Так, нормативными документами определена структура выпуска - это могут быть депозитные сертификаты, размещенные с помощью постоянно действующей линии по проведению тендеров овернайт (короткие сертификаты). Здесь мы имеем дело с размещением банками в данные долговые инструменты так называемых "ночных средств" на один день. Но есть и депозитные сертификаты, которые продаются банкам через механизм тендеров, когда сроки могут существенно удлиняться: до 14 и/или 100 дней. В январе-феврале НБУ продавал свои депосертификаты с помощью тендеров на срок от трех до четырнадцати дней.

Системными участниками данного рынка являются банки, которые с помощью депосертификатов пристраивают временно свободные денежные средства. Слив ликвидности позволяет им неплохо зарабатывать: доходность данного финансового инструмента привязана к уровню учетной ставки НБУ (18%) и на данный момент составляет 16% годовых. Заметим, что перед нами даже не облигации Минфина, минимальный срок размещения по которым - три месяца. Это, с одной стороны, короткие финансовые инструменты, а с другой - весьма доходные. И платежеспособность НБУ стоит на ступеньку выше платежеспособности Минфина. Ликвидность последнего ограничивается остатками средств на едином казначейском счету и, если на нем не хватает денег, возникает "красное сальдо" и единственный выход - залезть в остатки на счетах местных бюджетов. А если и этих средств недостаточно, то государство просто перестает платить по своим обязательствам, "логично" полагая, что небо на инвесторов не упадет (так уже было в 1998-м, когда Украина провела реструктуризацию купленного инвесторами портфеля ОВГЗ даже без объявления технического дефолта). Похожая ситуация может повториться и в ближайшее время, во всяком случае, такой риск всегда есть. Но если Минфин всегда ходит под печальной дефолтной звездой, то неплатежеспособность Нацбанка невозможна априори по той причине, что он в одном лице является и заемщиком, и эмиссионным центром. То есть даже в случае глобального кризиса, как это было и в 2008-м, и в 2014-2015 гг., НБУ вовремя вернет банкам их средства, вложенные в его депосертификаты.

На службе частных казначейств

Чисто теоретически, депосертификат НБУ - это монетарный инструмент, позволяющий центробанку осуществлять независимую монетарную политику. Хотя на практике он уже давно превратился в банальный механизм мультипликации прибыли коммерческих банков (ведь прибыль по этим долговым инструментам платится за счет эмиссии гривни). Таким образом, вместо того чтобы поддерживать экономический рост и стимулировать кредитование, наш регулятор поддерживает казначейства крупнейших банков и стимулирует доходы банковской системы.

Сегодня банкирам не нужно разрабатывать сложные кредитные продукты для различных сегментов бизнеса или отраслей экономики, проводя дорогостоящее администрирование финансовых проектов. Достаточно посадить в казначействе пару внимательных дилеров, функционал которых сводится к своевременному размещению свободных средств в депосертификаты НБУ.

Доступный остаток на корреспондентском счету (минус резервы) определит программа, единственная задача "казначеев" вовремя подать заявку на тендер. С покупкой ОВГЗ немного сложнее - там необходимо еще и "угадать" доходность, ведь в противном случае, заявку на покупку могут попросту отклонить. Как правило, промахиваются "умные", вооруженные сложными аналитическими программами, а попадают "красивые", которые пьют пиво или вино (в зависимости от вкуса) с "нужными" людьми.

По сути, Нацбанк превратился в гигантский пылесос, который с помощью своих долговых инструментов (депосертификаты и ОВГЗ) забирают с рынка всю свободную ликвидность.

В последнее время Нацбанк решил расширить инструментарий, очевидно, готовясь к новой волне рыночной ликвидности, которую нужно будет стерилизовать. В 2019-м на рынке появятся дисконтные сертификаты, которые дадут регулятору больше пространства как для ценового варьирования, так и для удлинения "срочности".

В части операций на открытом рынке все сложилось просто идеально. С одной стороны, операции с депосертификатами полностью легли в прокрустово ложе "политики правил" или "монетарный протокол" МВФ. А с другой - это уже и не монетарный инструмент вовсе, а обычный механизм заработка для финансового лобби страны.

Что позволено ЕЦБ, не позволено НБУ

К слову, регуляторы развитых стран проводят "дискреционную политику", отказываясь от диктата правил, может, поэтому они и участвуют в формировании более гибких и резистентных экономических систем.

Так Европейский центральный банк (ЕЦБ) в своем монетарном арсенале задействует следующие виды операций: долгосрочные операции рефинансирования (long-term refinancing operations - LTRO), которые забрасывают в экономику относительно длинный ресурс (до трех месяцев); операции точной настройки (fine tuning operations) - нерегулярные интервенции для сглаживания сезонных и непредвиденных колебаний на финансовом рынке; структурные операции (structural operations) - для перезагрузки структурного профиля финансового сектора (здесь центробанк выступает не только как кредитор последней инстанции или "окно" для размещения временно свободных средств, но и как активный игрок рынка ценных бумаг, преимущественно государственных и/или ипотечных); постоянные инструменты доступа, которые применяются для регулирования уровня ликвидности в системе.

Из всех указанных механизмов НБУ применяет лишь последний, вот только его масштабы уже давно превысили классические операции с остатками.

Банки уже не просто размещают в депосертификаты Нацбанка временно свободные ресурсы, они вкладывают в них почти все имеющиеся средства, снимая часть ликвидности с традиционных активных операций, прежде всего с кредитования.

Искусственное укрепление

Еще один важный эффект, который формируется в результате масштабирования мобилизационных операций НБУ, - это влияние на валютный рынок.

Наблюдаемая ныне ревальвация гривни носит ярко выраженный монетарный характер и не обусловлена фундаментальными экономическими факторами. Мы не видим гиперроста нашего экспорта, отсутствует также увеличение притока прямых иностранных инвестиций. Зато мобилизация средств банков с помощью депосертификатов уже достигла своего апогея. Несколько "зубцов" в виде всплеска объемов мобилизационных операций примерно соответствуют трем переломным курсовым точкам в динамике гривни по отношению к доллару США в январе-феврале 2019-го. Эти "зубцы" в виде пиковых привлечений средств банков на тендерах по размещению депозитных сертификатов НБУ практически сломали курсовой хребет, направив гривню в противоестественное состояние укрепления.

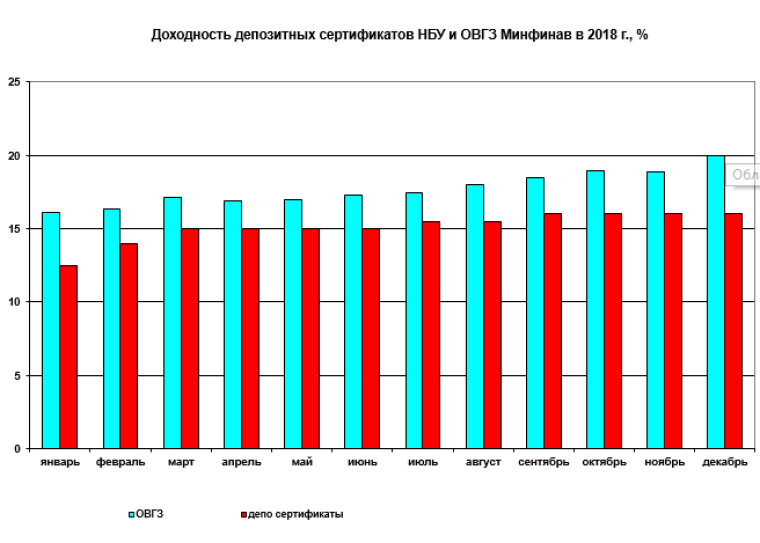

Способствовал этому рост доходности как депосертификатов, так и ОВГЗ Минфина. Ставки по первым выросли в 2018-м с 12,5 до 16%, или на 3,5% за год, а по вторым - с 16,11 до 20%, или на 3,9%.

Наблюдаем почти паритетный рост доходности базовых государственных долговых инструментов.

Таким образом, главными объектами инвестирования в Украине сейчас являются именно Нацбанк в паре с Минфином, а вовсе не реальный сектор экономики.

А как же активные операции НБУ по насыщению финансовой системы ликвидностью? Здесь полный штиль. За январь - начало марта брутто-операции по мобилизации средств составили 893 млрд грн, а аналогичный показатель по предоставлению средств банкам с помощью рефинансирования, тендеров по поддержке ликвидности, операций своп и репо составил 39 млрд грн (или почти в 23 раза меньше) в сравнении с показателями изъятия средств из банковской системы с применением эмиссии депозитных сертификатов НБУ. Здесь справедливым будет отметить, что банковская система переликвидна и не нуждается в поддержке. Но это потому, что она никого не кредитует. В противном случае, уровень ликвидности был бы совершенно иной.

На данный момент сравнение курсовой динамики и уровня мобилизационных операций НБУ показывает, что курсовой отклик на изъятие ликвидности с помощью монетарных инструментов становится все дороже: нужно больше изымать средств у банков для того, чтобы гривня не давила на курс. Сколько еще эта монетарная пружина сможет сжиматься: месяц, два, три?.. И какова будет сила разжатия?

Финансовая система не любит искусственной курсовой стабильности, когда "все по 5" или "все по 8". Точно также она не приемлет выкуп НБУ валюты на межбанке и укрепление гривни, когда вся эта позитивная динамика обусловлена обмелевшими корсчетами коммерческих банков.

С каждый витком монетарная система выходит на новый уровень сжатия, усиливая потенциал будущего курсового отскока. Но здесь, как всегда в Украине, фактор выборов нивелирует все разумные опасения и более чем реальные риски.