Удар металлом. Как Украина может дойти до 40 гривень за доллар

Обменный курс выполняет одну из ключевых ролей, ведь он является не только удобным регулятором бюджетных доходов, завязанных на импорт, но и инструментом по перетоку части общественных накоплений в финансовый поток вывода капитала за рубеж. Каким образом? В случае усиления оттока капитала создается дефицит иностранной валюты, который компенсируется обесцененным курсом национальной, то есть частичной потерей платежеспособности каждой украинской семьи. Поэтому, для того чтобы часть "элиты" вывела свои $5 млрд, необходимо изъять примерно 10% доходов домохозяйств в валютном эквиваленте.

Именно поэтому обменный курс в Украине всегда больше, чем курс. Несмотря на бравурные заверения чиновников, украинцам всегда интересно узнать, что там происходит "в замке у шефа", например, какой курс озвучивается, так сказать, в кулуарах. В распоряжении "ДС" оказались аналитические материалы НБУ, в которых озвучены различные курсовые сценарии на ближайший год-два. Представлены варианты, которые условно обозначены как: базовый (при условии сохранения сотрудничества с МВФ и динамики цен на металл, зафиксированной на конец 2017-го); предполагающий прекращение сотрудничества с Фондом; и третий сценарий - минус МВФ и плюс падение цен на металл.

Что касается текущего года, то при условии прекращения сотрудничества с МВФ, рост ВВП сократится с 2,9% (базовый прогноз) до 2,5%, инфляция ускорится до 13,1%, сальдо текущего счета сузится до минус $1,2 млрд (скажется сокращение импорта товаров под воздействием девальвации гривни), золотовалютные резервы НБУ снизятся до $15,4 млрд, а курс нацвалюты к концу года девальвирует до уровня 31,8 грн за доллар. Если к негативному фактору в виде прекращения сотрудничества с Фондом добавится еще и падение цен на металл на внешних рынках, то глубина девальвации усилится до 40,8 грн/$ на конец года, а индекс потребительских цен увеличится до 17,5% на фоне снижение роста ВВП до 1,4%. Резервы при этом сократятся до $13,5 млрд.

В 2019 г. без МВФ и с низкими ценами на металл нам светит курс на конец года 39,4 грн/$, снижение резервов НБУ до критического уровня в $7,4 млрд ("неснижаемый" остаток там примерно $5 млрд), инфляция в 17,6% и полноценная рецессия - падение ВВП на 0,5%, что на фоне высокой инфляции можно будет охарактеризовать как стагфляция.

Самый сочный показатель в этом потоке информации - возможный курс на конец нынешнего года в размере 40,8 грн при условии прекращения сотрудничества с МВФ и падения цен на металл. Если же все ограничится блокадой траншей, а цены на металл существенно не изменятся, то курс к концу 2018-го может составить 31,8 грн/$.

В качестве побочных эффектов в материалах указываются следующие. Уже в июне-июле на валютном правительственном счету ожидается нулевой остаток, и для выполнения обязательств по валютным займам Минфину придется покупать валюту в НБУ, то есть сокращать валютные резервы регулятора. До конца года дефицит оборотных средств на правительственном валютном счете достигнет $2 млрд. В 2019 г. кумулятивное воздействие негативных факторов может привести к неотвратимому дефолту и новой реструктуризации внешних долгов. На внутреннем рынке глубокая девальвация приведет к панике среди населения, оттоку вкладов из банков, кризису ликвидности, резкому удорожанию стоимости обслуживания валютного долга в государственном и корпоративном секторе. Среди механизмов противодействия кризису предусматривается введение жестких валютных ограничений (курьезно будет смотреться на фоне принятого недавно закона о валюте, предполагающего всемерную дерегуляцию) и моратория на возврат депозитов.

Прогнозная динамика остатков на валютном счету правительства показывает, что к концу четвертого квартала текущего года, дефицит средств увеличится до $2 млрд, а к концу следующего года вырастит до минус $7 млрд.

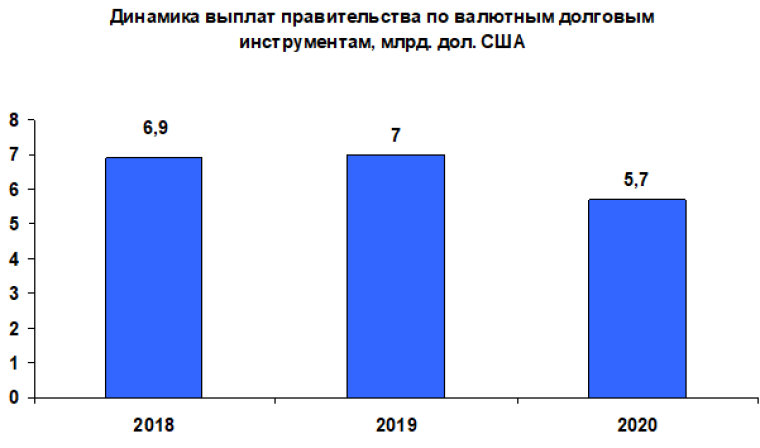

В 2018-м Минфину предстоит выплатить по внешним и внутренним (валютные ОВГЗ) валютным обязательствам - $6,9 млрд, в 2019-м данная сумма возрастет до $7 млрд и лишь к 2020-му снизится до $5,7 млрд.

Учитывая напряженный платежный график в ближайшие два года, насколько реальны упомянутые выше курсовые маяки? Так уже сложилось, что потенциальная глубина девальвации в Украине частично определяется уровнем потребительской инфляции. Это, кстати, сгубило и политику фиксированного курса в прошлые годы: инфляция накапливалась, а курс оставался неизменным. Примерно как наполнение водохранилища перед плотиной: наступает момент, когда вода просто переливается через край, как это и произошло в 2008-м и 2014-2015-м. Кризис в данном случае лишь выполняет роль спускового крючка. В 2016-2017 гг. инфляция составила суммарно 26%, а курс практически не изменился (если брать средневзвешенные показатели). То есть уже сейчас курс должен был быть примерно 32, что полностью совпадает с прогнозом опубликованных материалов. Но это лишь при неизменности текущих факторов: высоких цен на металл и отсутствии траншей МВФ.

Нынешняя курсовая стабильность и более прочные позиции курса объясняются благоприятной конъюнктурой на внешних рынках и притоком валюты от трудовых мигрантов. Эти факторы позволяют удерживать его на нынешних рубежах, но "инфляционная вода", накопленная в экономике, никуда не исчезает и сыграет свою роль при ближайшем "сезонном" обострении.

Что касается МВФ, то он смог бы перекрыть дефицит наших оборотных валютных средств, но для этого придется идти на ряд сложных и непопулярных мер, включая повышение цен на природный газ для населения. Но этот негативный фактор хотя бы частично зависит от нас, ключи от него находятся не только в Вашингтоне, но и в Киеве. Сложнее с ценами на металл, ведь это внешний фактор и простым принятием закона его не устранить. Опрошенные Reuters аналитики, прогнозируют удешевление металла вследствие ценового ослабления рынка сырья и ожидаемого замедления китайской экономики. Совсем недавно Поднебесная демонстрировала рекордные ценовые индексы на металл, повторившие показатели 2011 г. Сейчас Китай - это 50% мирового рынка данного вида полуфабрикатов. Но уже в начале года эксперты обратили внимание, что рост цен поддерживается не ростом спроса, а ограничением предложения: каждую зиму Китай ограничивает часть металлургических мощностей в целях сохранения экологии и весной их деблокирует. То, что сейчас происходит в этой стране, в экономике называют коллапсом суперцикла. Начиная с 2015-го, Китай предпринимает усилия по замещению экспортной модели экономики на самовоспроизводящую. Простыми словами, если ранее китайские компании работали на потребительский рынок США, то теперь будут переориентироваться на внутренний. Охлаждение китайской экономики уже отразилось на снижении объемов жилищного строительства, которое являлось одним из крупнейших потребителей металла. В ближайшие годы будет происходить встречное движение двух показателей: в мировом ВВП Китай занимает более 10%, а в структуре потребления стали - 50%. Данная диспропорция могла сохраняться лишь на гипертрофированных темпах роста, но в условиях охлаждения будет найдена некая равновесная точка путем сокращения именно объемов потребления металла. Речь идет о снижении на 5-10% в год.

Похожие тенденции наблюдаются и на рынке сырья: цены на железную руду уже снизились с $75 до $65, и это не предел: ожидается падение до $50-$55. В результате цены на металл в Китае сократились на 5%, а июньский спотовый рынок показал, что индекс MetalSea снизился на 0,15%, а это абсолютно не характерно для данного времени года. Окончательно добить рынок металла могут импортные пошлины, введенные США на сталь в размере 25%. Отметим также, что окончание масштабных строительных проектов в России приведет к сокращению потребления металла в этой стране на 5% и выходу местных металлургов на внешние рынки с демпингом по ценам.

Прогноз базовых ценовых бенчмарков показывает, что в III-IV кварталах нынешнего года стоит ожидать дальнейшее снижение цен на квадратную заготовку на 8%, железорудную мелочь (аглоруда) - на 12-13%, лом - на 6%, коксующийся уголь - на 4,6%. Все это, напомним, происходит на фоне роста базовых процентных ставок в США, политики дорогого доллара и выхода доходности по американским казначейским обязательствам в диапазон 2,5-3%.

С учетом той ниши, которую занимают наши металлурги на внешних рынках, общее сокращение экспортной выручки от падения цен на металл и железорудное сырье может составить до $1,5 млрд в годовом исчислении, что существенно осложнит осенний курсовой трек для гривни.

Но есть еще один опасный фактор, который уже частично реализован в попытках НБУ отмежеваться от ответственности за курсовую стабильность национальной валюты. В таком случае история с курсом может быть использована для политического давления на правительство, а сам регулятор при этом будет играть роль мима в сценке "я не я и лошадь не моя". Ведь это так удобно спрятаться за широкую спину МВФ и прикрыться фиговым листком в виде цен на металл. На самом деле у регулятора было более чем достаточно времени для поиска дополнительных инструментов пополнения валютных резервов, и полагаться исключительно на Фонд в такой ситуации явно не стоит. Тем более что о надвигающемся кризисе некоторые эксперты в Украине предупреждали уже в прошлом году.