Кому нужна житница Европы

Сегодня только ленивый не говорит о важности аграрного экспорта для поддержания стабильного платежного баланса государства. Действительно, по итогам прошлого года Украина вышла на третье место в мире по экспорту кукурузы, на четвертое - по ячменю, на шестое - по пшенице. Кроме того, наша страна является крупнейшим мировым экспортером подсолнечного масла, занимает седьмую позицию по экспорту сои и восьмую - по курятине.

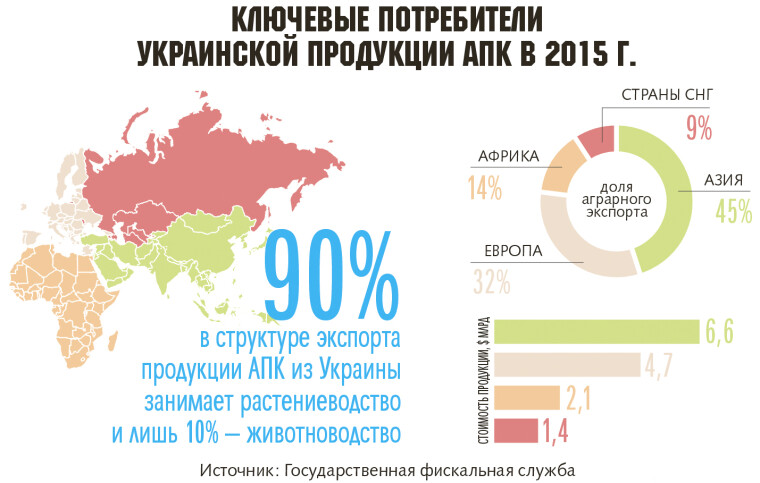

Высокие позиции Украины в мировом рейтинге сельхозпродукции в последние годы поддерживались в основном благодаря высоким урожаям зерновых и масличных, а не системности в выстраивании внешних торговых связей АПК. На самом деле в 2015 г. поставки в денежном выражении сократились на 11,4% - до $14,8 млрд. Проблема в том, что внешнеторговая переориентация с рынка РФ на страны Азии, Африки и ЕС не способствовала увеличению экспорта готовой пищевой продукции с высокой добавленной стоимостью. По данным Госстата, за 2015 г. продажа за рубеж зерновых и другой растительной продукции заняла около 19% в общем объеме отечественного экспорта, поставки жиров - 9%, в то время как готовых продтоваров - лишь 6%. Наконец, доля растениеводства во внешней торговле за прошлый год составила более 90% всего аграрного экспорта ($13,8 млрд). А поставки продукции животноводства за рубеж (мясо и субпродукты, молочные, готовые или консервированные продукты из мяса и т. п.) не дотянули даже до 1 млрд ($968 млн).

Судьбу аграриев решат голландцы

Заработать много на зарубежных контрактах у Украины уже не получится. Этому не способствуют ни мировое перепроизводство многих видов продукции, ни ценовая конъюнктура на внешних рынках, ни рост себестоимости отечественных продуктов. Индекс продовольственных цен ФАО в феврале впервые опустился до рекордно низкой отметки за последние семь лет (сократившись по сравнению с ситуацией годичной давности на 16%).

Несмотря на ожидаемые рекордные объемы экспорта зерновых (в 2015/16 сезоне за рубеж планируется отправить свыше 36 млн т), ожидаемое уменьшение урожая сельхозкультур оптимизма экспертам не добавляет. "Рассчитывать на повторение рекордов не стоит. И прежде всего это касается продовольственного зерна", - предупреждает директор компании "ПроАгро" Николай Верницкий. В условиях жесткой конкуренции и низких цен на мировом рынке на основные украинские экспортные позиции производители должны повышать эффективность производства и уровень безопасности продукции. Чтобы не остаться с носом, сельхозпроизводители уже сейчас серьезно думают над повышением эффективности производства и уровня безопасности продукции. Но если первое можно сделать с помощью диверсификации весенних посевов в пользу высокомаржинальных нишевых и энергетических культур (горчица, сорго, лен и др.), то со вторым - реальные проблемы. Порядка 80-85% предприятий отечественного пищепрома стандартам качества ЕС не соответствуют.

Проблема еще и в том, что будущее ЗСТ под угрозой. Референдум в Нидерландах об отказе от ратификации данного соглашения, запланированный на апрель текущего года, может поставить жирный крест на оптимистических надеждах наших компаний. "На сегодняшний день именно от решения голландцев зависит, какими будут показатели внешней торговли Украины с ЕС в этом году", - отмечает юрист АФ "Сергей Козьяков и Партнеры" Олеся Кривецкая. А исполнительный директор Международного фонда Блейзера Олег Устенко добавляет, что отрицательная позиция Нидерландов по отношению к Украине может серьезно навредить экспортерам. "Если решение будет не в нашу пользу, то обострение конфликта с ЕС начнется уже со второго полугодия 2016 года. В лучшем случае соглашение будет действовать по формуле "ЕС, кроме Нидерландов", в худшем - Украине придется начинать весь процесс сначала", - прогнозирует она.

Туманные европерспективы

На фоне резкого ухудшения отношений Украины с Россией и объявления торгового эмбарго на экспорт-импорт продукции АПК обеих стран европейский рынок позиционировался как спасительная альтернатива. Подписание экономической части Соглашения об ассоциации в 2014 г. должно было ускорить выход украинских компаний на рынки Евросоюза. Однако даже после вступления соглашения о ЗСТ в силу (с 1 января 2016 г.) говорить об огромных успехах в этом направлении не приходится. Так, в прошлом году экспорт агропродукции в ЕС сократился на 35%. И хотя в профильном министерстве трагедии в этих цифрах не видят, эксперты говорят, что на практике Европа проявляет себя негостеприимно. "Страны ЕС оперативно позаимствовали методику и тактику торговых войн у России. За последние несколько месяцев в центре внимания оказались скандалы, связанные с экспортом украинского меда и шоколадных конфет. Квоты, которые Евросоюз еще два года назад выделил украинским агрокомпаниям на беспошлинную поставку 36 видов агропродукции, не слишком помогли - разрешения более чем на 20 наименований товаров АПК так и остались невостребованными", - отмечает руководитель аналитического департамента консалтингового агентства ААА Мария Колесник.

В частности, экспорт украинских молокопродуктов, несмотря на торговые преференции, до недавних пор был вообще закрыт. Только в январе 2016 г. несколько молочных предприятий получили долгожданные разрешения на поставки продукции в ЕС. В полном объеме экспортеры использовали квоты всего на несколько категорий: мед, ячменную крупу и муку, обработанные томаты, виноградный и яблочный соки, овес, кукурузу, пшеницу и мясо птицы. По сахару, солоду и ячменю удалось заполнить квоты чуть больше чем на 50%. Кстати, зерновые культуры, масла, отходы пищевой промышленности (жмых, отруби), семена масличных культур и соки (яблочный концентрат) как раз и преобладают в структуре поставок с основными торговыми партнерами в ЕС - Испанией, Польшей, Италией, Нидерландами и Германией.

Азия зовет

Все больше украинских компаний изучают возможности для экспорта своей продукции в азиатском направлении, в первую очередь в Китай. Ничего странного в этом нет. В прошлом году Поднебесная стала крупнейшим импортером украинской аграрной продукции. В КНР было отгружено продукции АПК на $1,3 млрд. Китай является крупным потребителем украинских зерновых культур и растительного масла. Также существенно увеличились объемы поставок в КНР кондитерских изделий, молочной продукции, спирта и соков. Произошел настоящий прорыв в экспортных поставках кукурузы - Украина стала крупнейшим поставщиком "царицы полей" в Поднебесную, вытеснив с этого рынка такого серьезного игрока, как США. По данным МинАПК, в настоящее время около 20 отечественных компаний имеют право экспортировать ее в Китай. "В отличие от Соединенных Штатов, где кукурузу выращивают в основном с использованием ГМО, украинские аграрии не так широко применяют генную инженерию, что подкупает китайцев, желающих покупать экологически чистую кукурузу", - говорит Мария Колесник.

Сегодня 86% всего агроэкспорта Украины в Поднебесную составляют зерновые и подсолнечное масло. Однако китайская сторона готова рассмотреть возможности поставок украинского сахара, подсолнечного и соевого шрота, свекольного жома, а также мясо-молочной и плодово-ягодной продукции. Но только при условии соблюдения соответствующих стандартов.

К примеру, прошлой осенью 18 молочных предприятий получили разрешения на экспорт продукции в Китай. Однако, как отмечает президент Союза молочных предприятий Украины Лидия Карпенко, преградой к резкому увеличению экспорта в Поднебесную украинской молочки является расстояние, которое позволяет поставлять туда ограниченный ассортимент продукции (сухое молоко и сливочное масло). "И хотя говорить о преимуществах открытия рынков КНР можно будет через два-три года, инвестировать в маркетинг на данном рынке украинским компаниям необходимо уже сейчас", - считает специалист по вопросам экспорта при Ассоциации производителей молока Богдан Шаповал.

Желая любыми путями нарастить экспорт агропродукции, в МинАПК всерьез задумались о возможности введения ЗСТ со странами Западной Африки (ECOWAS). Глава ведомства Алексей Павленко утверждает, что благодаря интенсификации сотрудничества на рынках Нигерии, Нигера, Гвинеи и Мали Украине удастся существенно увеличить реализацию сухого молока и зерновых.

Прощай, закрытая Россия

Если в 2012-2013 гг. Украина отправляла в РФ продукции АПК на сумму около $2 млрд, то в минувшем году поставки сократились до $300 млн. Снижение экспорта произошло почти по всем товарным позициям: полностью прекратился ввоз сгущенного молока, яиц, зерновых злаков, семян масличных культур (преимущественно сои и подсолнечника), кондитерских изделий из сахара, готовых и консервированных продуктов из рыбы и ракообразных. До минимального уровня упали поставки масла, пива и соков. Но это без учета контрабанды и серого экспорта украинского продовольствия под видом белорусского или казахского.

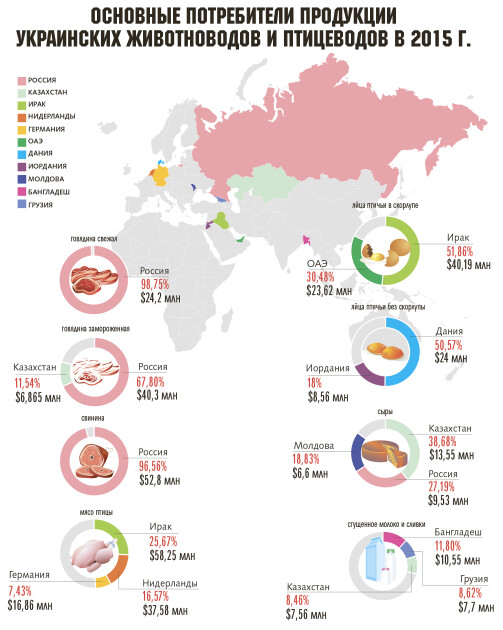

А вот объемы экспорта свинины в 2015 г. в Россию, наоборот, увеличились всемеро (составив 90% от всего экспорта украинской свинины).

Впрочем, уже с января нынешнего года наш бывший ключевой партнер окончательно закрыл свои границы для украинского аграрного экспорта и запретил транзит товаров через свою территорию. В ответ на транспортную блокаду РФ Украина разработала альтернативный маршрут для грузов из Европы в Китай и Казахстан в обход России. Однако затраты на доставку по "шелковому пути" (по Черному и Каспийскому морям через Одесский и Ильичевский порты и территории Грузии и Азербайджана) оказались для экспортеров на порядок выше прогнозируемых, а сроки - дольше.

Зерновая арифметика

Если говорить о товарной номенклатуре аграрной продукции, которую Украина экспортирует сегодня и имеет все шансы остаться лидером в будущем, то на первом месте тут, безусловно, зерновые. Коалиционное соглашение и программа действий правительства с указанным прямым приоритетом - увеличить производство и удвоить экспорт зерна - дали зеленый свет зернотрейдерам. Всего в 2014/15 маркетинговом году из страны было вывезено 34,8 млн т зерна в сравнении с 32,3 млн т годом ранее.

Серьезным образом на возросшую активность участников рынка повлияли лояльные условия к трейдерам, которым за прошлый год погасили 7 млрд грн. задолженности по НДС, сократив ее сумму до 15 млрд грн., а также дерегуляция. К примеру, только отмена карантинного сертификата помогла сэкономить экспортерам около 5 млрд грн.

В этом году на ситуацию на зерновом рынке будут влиять различные факторы. Как отмечает аналитик "АПК-Информ" Андрей Купченко, отмена экспортных пошлин на зерно в Аргентине поспособствует увеличению предложения пшеницы и кукурузы на мировом рынке и будет оказывать серьезное давление на цены в этих сегментах.

В то же время отечественные аграрии из-за валютных колебаний пытаются сдерживать реализацию зерна, выжидая наиболее выгодные ценовые предложения от трейдеров. "Поддерживать цены на пшеницу, ячмень и рожь в Украине заставляют и неблагоприятные погодные условия во время осеннего сева (площади под озимыми культурами под урожай 2016 г. минимальны за последние десять лет), и сложная ситуация с состоянием взошедших озимых", - добавляет эксперт.

В "АПК-Информ" оценивают экспортный потенциал зернового рынка страны в текущем маркетинговом году на уровне 31,4 млн т. "Сокращение связано не только с урожаем в Украине, но и с замедлением темпов роста мировой экономики, что автоматически ведет к снижению потребления зерновых. В особенности - фуражного зерна и кукурузы", - говорит аналитик Международного центра перспективных исследований Александр Жолудь.

По подсчетам инвестаналитика Eavex Capital Ивана Дзвинки, экспортная выручка от зерновых в 2015/2016 маркетинговом году составит $5 млрд, а операционная прибыль окажется на уровне $1,5 млрд. Для сравнения: в прошлом году эти показатели были более высокими - $5,5 млрд и около $2 млрд.

Так, в прошлом году Украина стала крупнейшим экспортером кукурузы в КНР. По мнению собственника компании "Укр-Китай Коммуникейшин" Вячеслава Лысенко, этому способствовали и выполнение государственного контракта ПАО ГПЗКУ, и открытие китайского направления для частных агропромышленных экспортеров. Но главное - это политика официального Пекина по диверсификации закупок и уменьшению продуктовой зависимости от одной страны - США. Однако делать выводы, что Украина сможет надолго закрепиться в списке лидеров по поставкам в КНР, пока преждевременно. Сложно предсказать, как поведет себя Россия в связи с увеличением количества запасов зерна и отказом от турецкого рынка. К тому же по другим агрокультурам ситуация не такая радужная. Украинский ячмень пока не очень востребован в Китае. А по пшенице и ржи между нашими странами соответствующие фитосанитарные соглашения вообще не подписаны.

Возможно, в 2016 г. украинские экспортеры сумеют увеличить поставки зерновых в Турцию, воспользовавшись ее напряженными отношениями с Россией, которая была крупнейшим поставщиком зерна (5,5 млн т) в этой стране. "Турция очень требовательна к качеству зерновых и обычно закупает небольшие корабельные партии на 3-10 тыс. т, но украинские экспортеры могут предоставить необходимые объемы товара", - уточняет ведущий эксперт зернового рынка компании "Украгроконсалт" Елизавета Малышко.

Что касается поставок на рынок ЕС, то за январь украинские экспортеры полностью выбрали квоту на беспошлинный экспорт украинской кукурузы на 2016 г., а в феврале использовали свои квоты на зерновые больше чем наполовину.

Не обернется ли экспорт голодом

С самого начала маркетингового года наиболее активно из Украины вывозится продовольственная пшеница. Заметно усилили свою активность и экспортеры муки. И здесь есть над чем задуматься. "Общее количество мукомольной пшеницы в стране оставляет порядка 6 млн т", - поясняет Николай Верницкий. И при дальнейшем наращивании объемов экспорта этого класса зерна Украина рискует столкнуться с проблемой обеспечения собственной продовольственной безопасности.

Руководство МинАПК попыталось подстраховаться, подписав в конце 2015 г. меморандум о взаимодействии с трейдерами, оговаривающий объемы экспорта зерновых и объемы переходящих запасов. "Но это - добровольное соглашение: операторы не дают гарантии, что в случае очередного скачка валюты или эскалации конфликта на Донбассе экспорт украинского зерна резко не возрастет", - опасается директор Института аграрной экономики Юрий Лупенко.

Почему выгодно сидеть на бобах

Из произведенных в Украине в 2015 г. 4 млн т подсолнечного масла на внешние рынки ушло около 3,9 млн т. Но даже став мировым рекордсменом по экспорту этого товара с долей в 57%, в ближайшие годы переработчики не планируют останавливаться на достигнутом.

Причин для этого несколько. Во-первых, у нас оптимальные условия для выращивания масличных не только на юге страны, но и в центральных и северных областях. Во-вторых, многолетнее действие экспортной пошлины на семена подсолнечника на уровне 10% позволяет обеспечить практически полную переработку сырья внутри страны. В текущем году Украина может увеличить поставки на внешний рынок до 4,3 млн т.

По оценкам ассоциации "Укролияпром", мощности отечественных МЭЗов (16,5 млн т) втрое больше фактической переработки масличных. Только в 2015 г. были запущены в эксплуатацию два новых цеха (в компаниях Allseeds и ViOil), мощности которых отжимают ежесуточно по 2 тыс. т и 2,2 тыс. т масла соответственно. Вскоре также планируется открытие нового МЭЗа компании Bunge в Николаеве мощностью 2,4 тыс. т масличных в сутки.

Но есть нюанс. "На мировом рынке сегодня Украина конкурирует скорее с пальмовым маслом, которое в развивающихся странах идет в пищу (а в развитых используется в производстве кондитерских жиров и маргарина). Но вытеснять этот продукт ввиду его относительно невысокой себестоимости непросто", - признается владелец компании ViOil Виктор Пономарчук. Хотя, по словам генерального директора "Укролияпром" Степана Капшука, структура экспорта подсолнечного масла заметно изменилась. Если раньше практически весь объем поставок на мировой рынок приходился на нерафинированное масло, то теперь Украина экспортирует продукцию с более высокой добавленной стоимостью: рафинированное, дезодорированное, фасованное масло, а также маргарины и жиры специального назначения. Правда, объемы поставок по жирам и маргаринам в отличие от ситуации двух-трехлетней давности сегодня минимальны (порядка 150 тыс. т). Проблема в сбыте, ведь основным их потребителем на внешнем рынке являлась кондитерская и хлебопекарная промышленность России.

Ведущий эксперт по рынкам масличных консалтинговой компании "Украгроконсалт" Юлия Гарковенко убеждена, что опасаться украинским МЭЗам нечего, невзирая даже на перепроизводство подсолнечного масла в мире. "Сколько бы масла мы не произвели, с его реализацией на внешнем рынке проблем не возникнет. Другое дело - по какой цене удастся там продать. Обвал нефтяных котировок не позволит экспортерам масличных получить такую сверхприбыль, как раньше", - поясняет она. На протяжении последних трех лет цены на масло упали почти на 40% - до $750/т в этом сезоне.

Председатель правления агрохолдинга "Сварог Вест Груп" Андрей Гордийчук прогнозирует, что соевые бобы продолжат вытеснять кукурузу в структуре посевных площадей Украины и отвоюют большую долю в структуре экспорта. Такую лояльность к сое эксперт объясняет тем, эта культура генерирует большую прибыль на гектар, чем ресурсозатратная кукуруза. "Расходы на получение одинаковой прибыли для этих культур могут отличаться в три раза. К тому же, невзирая на "проседание" цен, именно соя позволяет иметь наибольшую долларовую рентабельность", - говорит Андрей Гордийчук. Но соя - это в основном не масло, а шрот и жмых для комбикормовой промышленности.

"За последние четыре года в Украине стали производить в шесть раз больше соевого масла. Аналогичная ситуация наблюдается на рынке шрота и жмыха, и значительная часть этой продукции тоже уже успешно экспортируется", - уточняет старший аналитик компании Agritel Юрий Рубан. А основатель Apollo Group Юрий Давыдов прогнозирует, что в ближайшие три-четыре года урожаи сои возрастут до 8 млн т, и это значительно изменит структуру масложировой отрасли.

Антирекорды демонстрирует только рапс, экспортные поставки которого по итогам 2015 г. снизились более чем на четверть, до 1,6 млн т. "Рапс в основном вывозится в ЕС для производства биоэтанола, однако учитывая сегодняшние тенденции на рынке нефти, биотопливо утрачивает свою былую ценовую привлекательность", - говорит аналитик аграрных рынков УКАБ Игорь Остапчук. В итоге в текущем году урожай рапса в Украине составит максимум 1,2 млн т, а экспорт - около 1 млн т.

Молочные излишки

Весь прошлый год конъюнктура мирового молочного рынка была неблагоприятной: предложение молочных продуктов "зашкаливало", цены упали до десятилетнего минимума. На его дестабилизацию повлияло несколько глобальных причин. "Первая - отказ ЕС от квот на производство молока, обернувшийся настоящим "коллапсом" для всего мирового рынка. Вторая - введение Россией торгового эмбарго на импорт из ряда ведущих стран - производителей молока (преимущественно стран ЕС). Третья - Китай, как крупнейший импортер молочной продукции, активно сокращал закупки и переключился на собственное производство, скупая молочные кооперативы в Океании", - перечисляет аналитик консалтинговой компании Dykun Яна Музыченко.

Поэтому, несмотря на все старания диверсифицировать поставку за рубеж, выручка от экспорта в прошлом году упала примерно вдвое. Всего в 2015 г. украинские молочники продали за рубеж продукции на $375 млн. Вывоз сыров и спредов по итогам года существенно сократился в тоннаже (почти на 70%), в то время как экспорт всех сухих молокопродуктов в натуральном выражении даже немного вырос (на 23%).

Что касается перспектив, по оценкам директора компании "Инфагро" Василия Винтоняка, экспорт свежих молокопродуктов низкий и вряд ли вырастет в ближайшее время. "На Крым уже рассчитывать не имеет смысла. В связи с российскими ограничениями транзита не светит также экспорт в Казахстан, на который в свое время рассчитывали несколько операторов", - сетует он. Транспортная блокада со стороны России привела не только к прекращению прямого транзита в Казахстан, но и к перебоям с доставкой продукции "обходными путями". В итоге из-за ограниченного срока годности сыр и цельномолочная продукция из экспортного ассортимента выпадают, поставлять из Украины казахам смогут лишь сухое молоко, сыворотку и сливочное масло. И то не факт.

К примеру, Milkiland, планировавший в 2016 г. отгрузить на казахский рынок продукции на $4 млн, сейчас не может понять, насколько окажутся прибыльными поставки. Как пояснил владелец Milkiland Анатолий Юркевич, из-за действующего запрета в РФ компания пустила первые партии продукции транзитом через Беларусь. "Машина обходится на $900 дороже и едет на четверо суток дольше", - признается он.

Планы отечественных компаний (из числа десяти, получивших право экспорта в ЕС) попытаться наладить поставки в Европу ультрапастеризованного молока вряд ли принесут им особый успех, поскольку там сейчас некуда девать огромные излишки собственного. Поэтому, что делать с полученными разрешениями на экспорт молокопродуктов в ЕС, "счастливчики" пока не знают. Ведь предоставленная квота на беспошлинную торговлю мала и для одной серьезной компании. А вне квоты (под которую, к примеру, не попадет наш сыр) в Европе действует почти запрещающая импорт пошлина. К тому же украинский сыр, как и большинство других молокопродуктов, на европейском рынке по цене сейчас будет неконкурентным. "Скорее будет наоборот, воспользовавшись открытием зоны свободной торговли, польские молокоперерабатывающие компании начнут поставлять в западноукраинские области свою молочку", - ожидает генеральный директор Danone в Украине Марек Войтына.

Другой серьезной проблемой, с которой столкнутся отечественные производители в Европе, станет выход в торговые сети. "Розничный рынок ЕС жестко консолидирован. Украинским молочникам придется самим искать торговых партнеров", - утверждает Марек Войтына. Непонятно также, окажется ли успешным для отечественных молочников китайский рынок, на котором царят сейчас Новая Зеландия, Австралия и ЕС.

Мясной обман

Не лучшим образом обстоит дело и с экспортом мяса. По словам президента ассоциации "Укрмясо" Владимира Попова, после закрытия российского рынка отечественным производителям мяса стало совсем плохо. "Свинину и говядину наши компании в ЕС не поставляют, там перепроизводство. Выделенная квота на телятину в 10 тыс. т начнет действовать лишь с 2020 г. Сейчас в Евросоюз могут поставить только украинское мясо птицы. Плюс некоторые предприятия везут мясо в Грузию и Казахстан", - перечисляет эксперт.

Президент ассоциации "Свиноводы Украины" Артур Лоза отмечает, что закрытие в этом году основного экспортного канала (РФ, куда поставлялось более 95% отечественной свинины) очень сильно давит на внутренний рынок. "Закупочные цены уже просели на 10%. Учитывая, что 70% в себестоимости свинины приходится на корма, долго ждать животноводческие хозяйства не будут - хрюшек массово будут пускать под нож", - прогнозирует он.

Владелец агрохолдинга "Мироновский хлебопродукт" Юрий Косюк уверен, что Евросоюз обманул Украину. "Никакого открытия рынка не произошло, - утверждает он. - Европа предоставила нам квоты на 16 тыс. т курятины и на 20 тыс. т целой замороженной курицы, которая там никому не нужна. На все, что свыше этого объема, - пошлина 1000 евро/т", - говорит он. Этому есть логичное объяснение - ЕС занимает четвертое место в мире по производству курятины, контролируя 11% ее мирового экспорта. И питать надежду, что Украина будет активно экспортировать мясо птицы в ЕС, как минимум очень странно.

В ближайшие пять лет вопрос о пересмотре квот на мясо подниматься не будет. Однако, как отмечает исполнительный директор Союза птицеводов Украины Сергей Карпенко, в 2016 г. прогнозируется увеличение экспорта мяса птицы на 10% - до 180 тыс. т. "Показатель будет зависеть от открытия Украиной новых рынков на Ближнем Востоке и от способности осуществлять экспорт в Казахстан, Узбекистан, Кыргызстан и Таджикистан", - уточнил он. Украинским производителям, выпускающим ежегодно порядка 1,2 млн т куриного мяса, стоит позаботиться о диверсификации его экспорта в страны, готовые покупать нашу продукцию в больших объемах без громоздкой процедуры сертификации (Ирак, Иран, Индию, Китай, Египет, Иорданию, Саудовскую Аравию).

Надежда осталась на яйца

В текущем году впервые экспорт яиц из Украины может превысить 1 млрд шт. В Союзе птицеводов ожидают, что объемы поставок куриных яиц вырастут на 7-8% (или на 70-80 млн шт.) и достигнут 1,05-1,08 млрд шт. Кстати, у агрохолдингов, специализирующихся на производстве куриных яиц, очень оптимистичны перспективы на рынке ЕС. С прошлого года впервые на европейский рынок начала поставляться украинская яичная продукция. Компании "Авангард" и "Овостар" получили разрешение на поставку в ЕС своих сухих яичных продуктов. Правда, планам экспортеров могут помешать скандалы. Не так давно министерство сельского хозяйства и здравоохранения Израиля остановило импорт яиц из Украины в связи с выявлением подвида сальмонеллы Enteritidis в куриных яйцах, ввезенных из Украины. И хотя в министерстве подчеркнули, что этот вид бактерий не вызывает заболевания у людей, подобного рода информация может повлечь серьезные имиджевые потери.

Об экспортных перспективах нашей страны и сложностях вхождения на европейский рынок читайте в интервью главы подкомитета по вопросам экономической и финансовой политики в АПК аграрного комитета Верховной Рады Леонида Козаченко

Опубликовно в журнале "Власть денег" №3 (440) за март 2016