Аудит Приватбанка. Что стало известно о "грехах" Гонтаревой и Коломойского

Приватбанк, как и обещал, опубликовал до 01 июля 2017 года отчёт независимого аудитора и "аудированную" финансовую отчетность за 2016 год. Публикация годового отчета национализированного системного банка, как известно, была опубликована с опозданием, но с разрешения регулятора. За эти месяцы накопилось столько домыслов и информационных "вбросов", что даже не искушенные в финансовом анализе пользователи тут же прильнули к экранам своих мониторов. Тем временем, эксперты смеялись и плакали, но продолжали "впитывать" информацию, щедро вылитую из аудиторского ушата...

Основные вопросы, на которые хотелось сразу получить ответы после прочитанного: действительно ли кредитный портфель банка был превращен в кладбище ненужных заемщиков, а сами кредиты выданы сплошь связанным лицам? Ведь главный вопрос, который тревожил небезразличных вкладчиков прочтения новелл Нацбанка, звучал примерно так: была ли оправдана национализация банка в декабре 2016-го?

Данные за прошлый год "аудировала" известная международная фирма "Эрнст Энд Янг" в лице своей украинской ТОВ-ки. Вскрытие показало, что пациент умер от вскрытия, иными словами все апокалиптические заявления Нацбанка, необходимо отныне пропускать через серьезный "поправочный" фильтр.

Итак, первый этюд в багровых тонах: по итогам 2016 года банк, уже под управлением государственного менеджмента, признал убытки в размере 176 млрд грн, которые возникли за счет обесценивания кредитов на 154 млрд.грн. Чистый отток денежных средств от операционной деятельности составил 19,4 млрд грн. По состоянию на 31 декабря прошлого года собственный капитал банка составлял "минус" 882 млн грн, а разрыв между активами и обязательствами сроком погашения до одного года превысил 132 млрд грн. Простыми словами - это значило следующее: обязательства Привата (депозиты и остатки по счетам) были преимущественно краткосрочные, а активы в виде кредитов - средне и долгосрочные, что само по себе чревато вероятностью невыполнения текущих обязательств в случае даже незначительного оттока ресурсов. Для избежание подобного, банк был вынужден дополнительно привлечь либо средства акционеров, либо государства. Как известно, выбрали второе.

Что касается кредитного портфеля, то в октябре-ноябре 2016-го, прямо накануне национализации, банк реструктуризировал кредитный портфель на 137 млрд грн. Результатом подобных манипуляций стала замена валютных кредитов на гривневые, снижение процентных ставок, увеличение сроков погашения до 2024 и 2025 годов. Кроме того, банк применил весьма изощренную схему замены залогов по кредитам: обычные займы с ликвидным залогом были заменены на договора финансового лизинга с заменой обеспечительного имущества на лизинговые основные средства, скорее всего - транспортные. Речь идет о миллиардах гривен.

В связи с этим, бывшие собственники имели полное право пропеть: "кто молодец? я молодец!". Хотя парадный "фасад" банка ни в 2015, ни в 2016 году не вызывал особых нареканий:

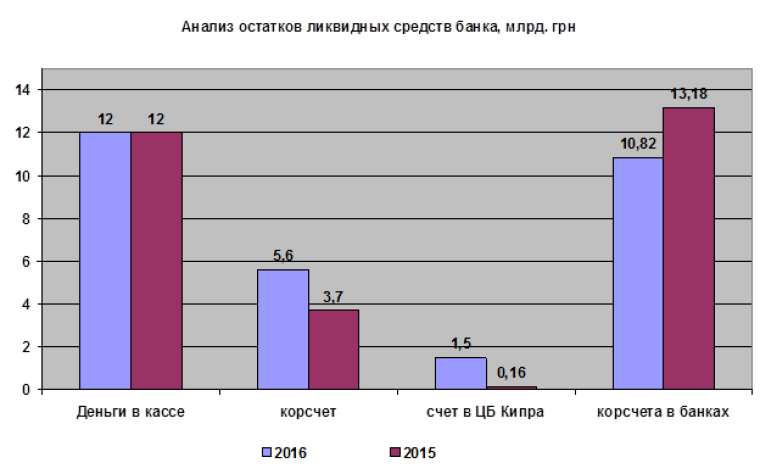

Как видим, банк располагал порядка 30 млрд грн ликвидных средств в виде наличных и остатков на корреспондентских счетах. Причем его запасы ликвидности в 2016 году были не намного хуже, чем в 2015-м.

Что касается имущества банка, то как для такого крупного, системного учреждения, оно было не очень и велико: менее 4 млрд грн, при этом стоимость движимого имущества почти соответствовала недвижимому (примерно по два миллиарда).

Зато структура кредитного портфеля банка при внешней статичности подверглась существенным изменениям.

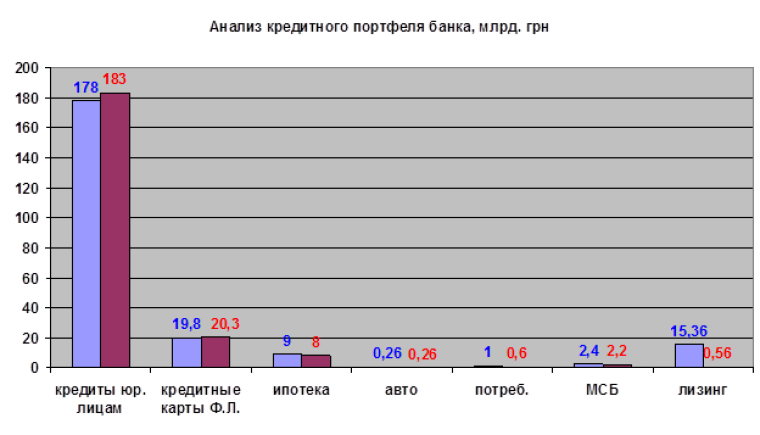

Как видим общий объем кредитов юридических лиц практически не изменился, снизившись в 2016-м до 178 млрд по сравнению со 183 млрд грн годом ранее. Кредиты, выданные физическим лицам, балансировали на грани 30 млрд грн (карточки, ипотека, потребительские). Кредитование Приватом МСБ оказалось обычным маркет-мифом: объем кредитов, выданных МСБ колеблется в пределах 2,2-2,4 млрд грн.

Зато на графике видно чудесную метаморфозу портфеля лизинга, который вырос в 2016 году с 0,5 до 15,3 млрд грн, увеличившись почти в 30 раз! Вряд ли кто заметил, что в прошлом году мы пережили ренессанс лизинга в Украине. Но для замены залогов - схема изумительная. Стоит ли говорить, что нарастить такой лизинговый портфель рыночными методами практически невозможно.

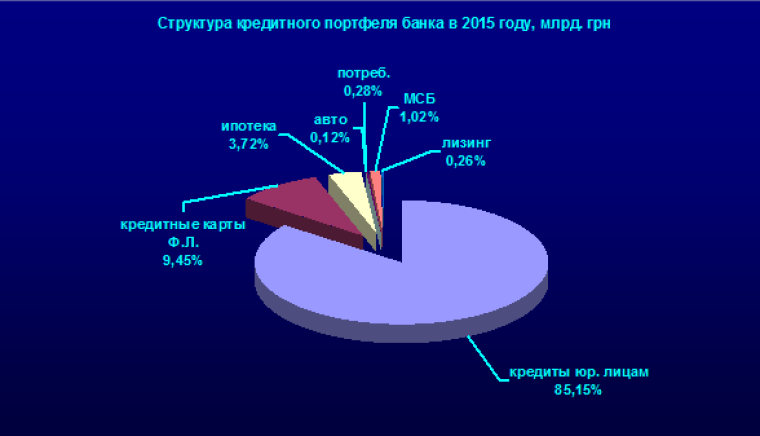

Как следствие - изменения в структуре кредитного портфеля банка. По сути, если брать структуру его пассивов - это типичный сберегательный банк, где хранят свои небольшие сбережения многочисленные вкладчики. А по структуре активов - типичный корпоративный банк, обслуживающий крупную ФПГ. Кстати, стандартная модель банковского бизнеса в Украине.

Еще больше ответов на "проклятые вопросы" может дать анализ структуры кредитного портфеля по отраслям экономики:

Как видим, в 2016-м, основной кредитный ресурс банка перекочевал в сферу торговли нефтепродуктами ("плюс" 53 млрд.), при этом такое направление корпоративного бизнеса как ферросплавы даже сократилось на три миллиарда, что говорит о постепенном перестраивании внутригрупповых финансовых цепочек. Кредитование промышленности и сельского хозяйства сокращалось внушительными темпами: минус девять и одиннадцать миллиардов соответственно. "Сокращалось", естественно, в результате реструктуризации в пользу "бензоколонок". Ну и в 2016-м уже никакого горного туризма и футбола: новый "Днепр-1" начинает со второй лиги...

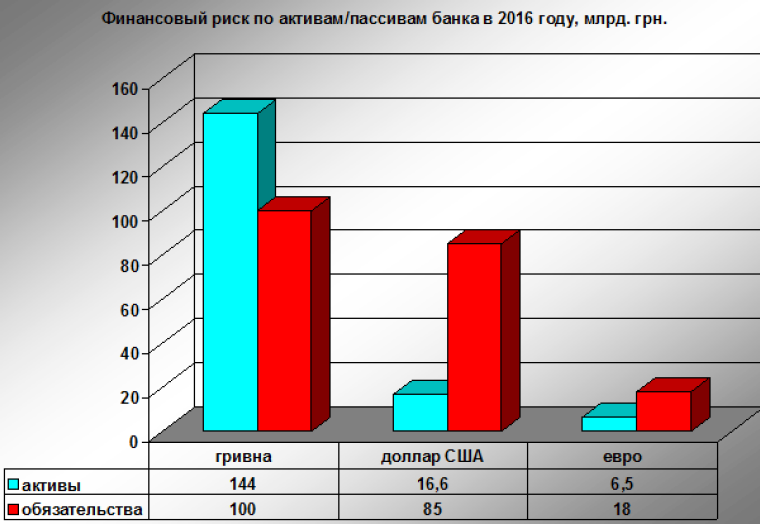

Замена долларовых кредитов на гривневые существенно повлияла на структуру финансовых рисков банка. Как видим на графике, гривневые активы на 44 млрд превышают обязательства. В то же время, долларовые активы на 68 млрд меньше обязательств и в случае очередного витка девальвации национальной валюты и оттока вкладов, придется гадать, где взять порядка $2-3 млрд для латания валютной дыры, несущей существенные финансовые риски в среднесрочной перспективе.

Интересная история произошла и со знаменитой приватовской программой кредитования предпринимателей ("КУБ"). Помните, на бордах счетчик отсчитывал сколько субъектов предпринимательства открыло свое дело с помощью банка. Как оказалось, банк привлекал ресурсы у клиентов и выдавал их МСБ, при этом финансовый риск перекладывался на "инвестора", а сами операции учитывались на внебалансе. Трудно сказать, сколько кофеен на колесах было открыто за счет этих денег, но натикало не так уж и мало - 4,4 млрд грн. Теперь обязательства по этим "инвестиционным остаткам" несет банк, на него же возложены все риски непогашения.

Как видим на графике, аудиторы не подтвердили "песню о главном" НБУ, а именно о кредитовании связанных лиц. По данным аудита, в 2016-м (по состоянию на 19 декабря) связанные лица вернули банку 49 млрд грн, а привлекли всего 10,9 млрд. В общем, "реструктуризация" прошла очень даже успешно...

Ну и напоследок, показатели ликвидности: норматив мгновенной ликвидности (Н4), который показывает способность банка погасить обязательства по требованию, в 2016-м составил 63,52% при нормативе НБУ не менее 20%; норматив текущей ликвидности (Н5), показывающий способность банка погашать обязательства сроком до 31 дня - 147,4% (норматив - не менее 40%). И, наконец, норматив краткосрочной ликвидности (Н6), демонстрирующий возможность погасить обязательства до одного года, превысил 73% при нормативе регулятора не менее 60%. Бумажная ликвидность выглядит вполне удобоваримо.

Из всего сказанного аудиторами можно сделать несколько выводов. Во-первых, корпоративная этика - это вам не баран чихнул. Серьезных опровержений данных аудита 2015 года, проведенного компанией "ПрайсвотерхауКуперс" мы не увидели, за исключением объема резервов, но это показатель динамичный. Во-вторых, на момент национализации нормативные показатели банка были не на столько плохи, что бы можно было оправдать столь стремительное "огосударствление". В-третьих, ситуация в банке развивалась в течение двух лет, в 2015-2016, при полном попустительстве со стороны НБУ и его кураторов.

Если бы, НБУ не дал вербальные сигналы акционерам банка о грядущей национализации и косвенно не простимулировал их плести финансовые кружева в октябре-ноябре 2016 года, банк мог точно так же и дальше работать в формате частного финансового учреждения, как это он делает сейчас в качестве государственного банка.

НБУ, если уж решил национализировать банк, то должен был делать это очень быстро, а не выдерживать театральную паузу длиной два месяца. В ноябре 2016-го точка невозврата была пройдена и национализация стала действительно единственным выходом. Но только после этой даты.

Аргументы, выдвинутые регулятором в качестве обоснования для введения временной администрации в банк, не выдерживают не только критики, но и легко опровергаются результатами аудита. Все негативы, выявленные в результате проверки, столь же относятся к банку и его собственникам, сколь и к банковскому надзору. Ответственность лежит на каждой из сторон.

НБУ получил главную пробоину ниже ватерлинии: аудиторы не нашли 98% кредитов, выданных связанным лицам. Да и перечень связанных лиц вызывает массу вопросов, ведь к ним были по решению чиновников отнесены и владельцы еврооблигаций банка. И теперь они подали в международные суды иски на общую сумму 279 млн дол.

Ситуацию с Приватом придется решать уже новому Главе НБУ, который пока даже не проклюнулся сквозь кулуарную "скорлупу". В любом случае, ни один чиновник с приставкой и.о., не будет способен взять на себя ответственность по существенной корректировке процедуры национализации Привата. А корректировать все равно придется: с подписанием нового соглашения между государством, бывшими собственниками и связанными лицами, с пропорциональным распределением финансовых рисков и обязательств. Иначе, как заявил один из чиновников НБУ, каждому налогоплательщику придется выложить по 3,5 тысяч гривен на спасение любимого банка страны. В качестве аперитива. Ведь аппетиты у наших чиновников отменные...